【ヘリオステクノHD】2022.03期 - 中間

以下四季報などから抜粋。

フェニックス電機主体、M&Aでプロジェクター用照明、精密印刷機械に展開。技術者派遣撤退。

インクジェット印刷装置など柱の製造装置は手持ち受注豊富。終盤にかけ一気に収益化して前半戦出遅れをカバー。

産業用ランプも盛り返す。

海外渡航費など縮小。営業益復調一段進む。

翌期は製造装置が中国顧客向け伸長。増勢。

手元資金潤沢。EVや車載分野を標的にM&Aの案件発掘に精力傾注。

印刷装置の高精度・高精細化などに積極投資。

ニュースとして、「配向膜印刷装置の大型案件受注」でハヤす。海外の大手ディスプレイメーカーから評価。

https://shikiho.jp/news/0/479881

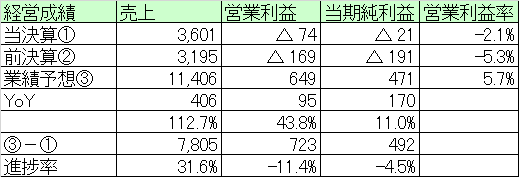

【経営成績】

上記した通り、当社は後半戦で盛り返すスタイル。中間では赤字。売上36億円。営業損失▲0.7億円。対前期で赤字幅ぐっと縮まる。

計画数値の修正は今のところなし。ただ上記した通り、大型案件など落着に向けては期待。売上114億円、営業利益6.4億円を見込む。営業利益率は5.7%

★営業キャッシュフロー

中間時点、+12億円、マージンが36%とかなりの好成績で進行中。

対前期で、▲7.1億円。これは前期が良すぎたか。

主な増減内訳としては、税引き前利益+1.7億円、売掛債権▲9.7億円、棚卸資産+0.8億円、仕入債務+5.9億円、契約負債(前受金のこと)▲1.1億円など。

この契約負債がいわゆる売上という会計科目の前段階。これが増えているので、キャッシュはかなり潤沢なのである。

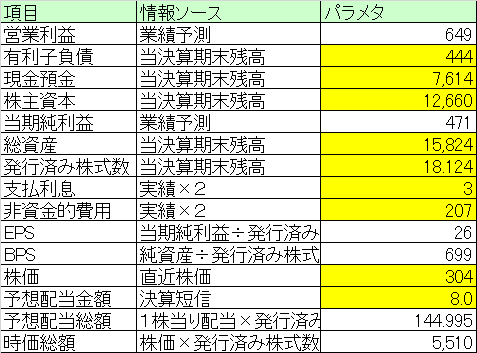

【財政状態】

自己資本比率 80%

d/e Ratio 0.04倍

流動比率 495%

ネットキャッシュ+71億円。対総資産比で45%超

御覧の通り、財政状態は良すぎるほどに良い。

時価総額が55億円と驚きの小ささ。ネットキャッシュが71億円保有されているのに、それよりも安いというのは一体どういうことなのか?キャッシュに価値がないとでも言うのだろうか?

実は隠れたネットネット株。換金性の高い流動資産から負債総額を引くと大体70億円ちょい。時価総額が55億円なので、15億円ほども評価が劣後している。あまりにかわいそうではないか?

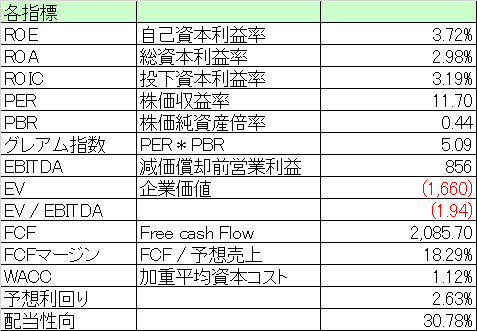

【経営指標】

バリュー株らしく、ROE, ROA, ROICのスコアが何とも地味。キャッシュが厚く、利益率が高くないため致し方ないが。

PBRが0.4倍。グレアム指数で5倍という安さ。非常に安い。

上述した通り、ネットネット株であるため、EVを計算しようとするとマイナスに割り込んでしまう。驚異の評価の低さである。保有しているキャッシュよりも価値がないというのはどうしてなのか?理由が知りたい。

FCFが+20億円。マージン18%、素晴らしいCFなのだが。なぜか誰も評価してくれない。

WACCが1.1%と激安。配当利回りそこそこ。配当性向も適正。自社株買いしましょうよ。真面目に。

【総括】

とにかく安い。安すぎる。ネットキャッシュが71億円あるのに、時価総額が55億円という評価ということは、何等かの理由で、この会社が、自分たちが持っているキャッシュを▲15億円ほども減価させていると評価されている。仮にも黒字経営している会社がそれはないでしょう。

とりわけキャッシュ回りがかなり良い。営業CFマージンが36%超、FCFマージンが18%超は驚異。バリュー株のスコアではない。むしろこれだけでもロングしていいくらいの価値のあるスコア。

これだけ良い成績で、こんだけ安いのはやはり経営の責任もあるでしょう。「良いモノを作り、良い成績をあげていれば、いつかは適切に評価してもらえる」という考え方には個人的には共感するが、少しナイーブが過ぎるとも思う。職人気質である意味好感は持てるが。ただそういう考え方だと株式市場に上場するべきではない、という提案に関して反論は難しいでしょう。ある程度の自社株買いなどで、市場にアピールする努力も必要では?と痛感する企業のひとつです。