2024年上半期マンション市況(近郊・郊外)

こんにちは そらまめです。

マンション市況に関する公表データは「首都圏」、「東京」、「23区」で括られることが多いため、あまりフォーカスされることがない近郊・郊外の主要エリアを中心にまとめてみました。

現状の環境認識として整理できればと思います。

主なデータはレインズデータライブラリーから引用しています。

当該データを引用する記事・レポートが多いものの、呼び方がバラバラでややこしいのはどうにかならないものだろうか。

「東日本不動産流通機構」

「東日本レインズ」

「レインズタワー」

「レインズデータライブラリー」

「レインズマーケットデータ」

中古マンション成約情報

さいたま市

㎡単価については「コロナ前」「コロナ禍」「コロナ後」と期間を分けてみました。

やはりコロナ禍、特に2021年~2022年にかけて大幅に上昇しています。”コロナ特需”は明確に存在したのでしょう。

2022年後半からやや横ばいぎみの動きに見えましたが、直近でも高値更新する形になっています。

専有面積、築年数についてはあまり変化が無いことが見て取れます。

「価格が高いから狭い部屋を買う」

「価格が高いから古い物件を買う」

という購買行動にはならなかったようです。

築年数についてはやや上昇しているものの、2018年~2024年の「6年間で3年程度」しか古くなっていません。

築年数が経過する速度より、成約物件における築浅比率が高まる方が早いようです。

上記のような特徴は、この後紹介する他のエリアでも似たような推移を辿っています。

※「コロナ後」は5類に移行した2023年5月以降としています。

>新型コロナウイルス感染症の位置づけは、これまで、「新型インフルエンザ等感染症(いわゆる2類相当)」としていましたが、令和5年5月8日から「5類感染症」になりました。(https://www.mhlw.go.jp/stf/corona5rui.html)

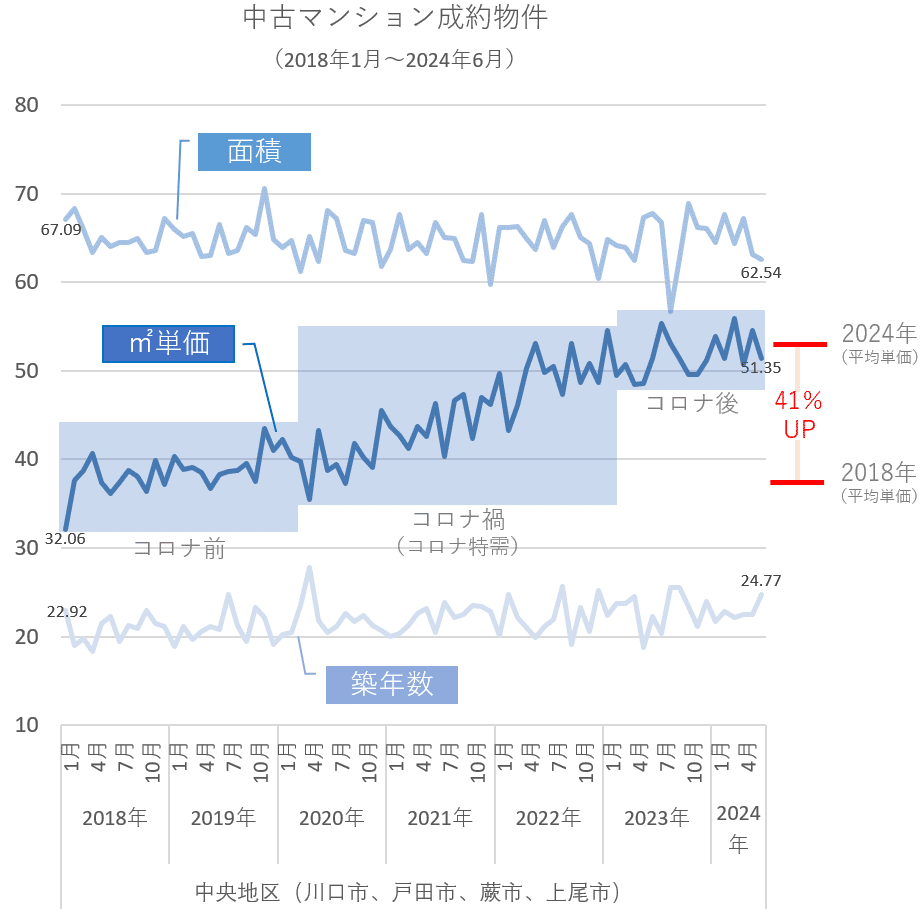

中央地区(川口市、戸田市、蕨市、上尾市)

基本的にはさいたま市と似た推移になっていますが、エリアの特性が異なる上尾市が含まれているからか、月あたりのボラティリティが大きい印象です。(月あたりの成約件数が数十件程度と少ないため、低単価の事例が増えると一気に下がります)

恐らく内訳としては川口市が最も多いと思われるものの元データはこれ以上の細分化されていないため已む無しです。

総武地区(市川市、船橋市、鎌ヶ谷市、浦安市、習志野市、八千代市)

千葉県の総武地区については、他のエリアと比較して築年数が古くなっているのが特徴的です。

総武地区は駅近に古いマンションが多いですから、(恐らく)築年数を許容しても立地の良い物件を購入する割合が多いと思われます。

グラフをよく見てみると単価が大幅に下がるタイミングは、築年数も古くなっています。

築30年前後の時期が3回(2020/4月、2022年11月、2023年10月)ありますが、㎡単価は徐々に過去の下値を切り上げる形になっています。

高値市況とはいえ駅遠物件は価格が横ばい・下落しているパターンも珍しくありませんから、古くても価格が上がっているのは立地に起因するものと想定します。

常磐地区(松戸市、柏市、我孫子市、流山市、野田市)

今回紹介する中では最も㎡単価が上昇したエリアになります。

価格上昇を牽引しているのはTX沿線(流山おおたかの森・柏の葉キャンパス等)と思われます。

コロナ直後、代表的なマンションの価格が

市川(総武線)で坪300万超だった頃、流山おおたかの森(TX)は坪200万前半。

流山おおたかの森が坪300万超になった頃は、幕張ベイパークが坪200万前半。

幕張ベイパークが坪300万超(も出ている状況)になった今、あまり各沿線で価格差が無くなってきました。

後発のタワマンが最も多いのは総武線沿線ですが、個人的には今後の期待値より好みで選ぶ領域に入ってきたと認識しています。

横浜市

千葉県とは逆に㎡単価が最も伸びなかったのは横浜市でした。(あくまで平均値)

元々価格が安くないエリアが多いため、バリュー感が薄かったのでしょうか。

とはいえ横浜市は他エリアに比べ駅遠、バス便、坂上など立地に癖のあるマンションが多く含まれる中でこの伸び率は弱くないでしょう。

タワマンを中心としたシンボリックなマンションに絞ると見え方が変わってくると思われます。

川崎市

川崎市は築年数の老化が遅く、「在庫の築年数」と「成約の築年数」が最も離れているのが特徴です。

工業用地が多いためか、新築・築浅の大規模マンションが多い印象があります。

恐らく成約物件における内訳も大規模マンションがメインで築浅ニーズを満たす出物が多いため、成約の築年数が古くなりにくいものと想定します。

多摩地区(都区部・島嶼部以外)

これまでのエリア含めて共通しているのは、22年後半からやや高止まりで推移しつつ、24年以降で一段高値を切り上げる形になっていることです。

高止まりになった時期は在庫がピークに多い時期でしたから、振り返ってみれば選択肢が多く買いやすいタイミングだったかもしれません。

※近郊・郊外における都心通勤圏の主要沿線が含まれるエリアを選定しているため、他エリアは今回対象外としています。

成約㎡単価(東京区部との比較)

上記はこれまでのエリアに加えて、都心3区、23区の平均を含めた㎡単価の推移になります。(エリアが多く視認性が悪いので、県でまとめています)

※埼玉県が強く見えるのは、2018年1月を起点にしているためです。たまたま該当月が弱い単価だったことで伸び率が高く見えます。(今回の場合は中央地区(川口市 他)が極端に低い単価だったことが影響)

少し見ずらいので「都下+3県」の平均値にしたものがこちらです。

都下+3県 = 多摩地区、さいたま市、中央地区、総武地区、常磐地区、横浜市、川崎市の平均値

肌感覚に近いグラフになってきましたが、23区の中に都心3区も含まれていることから、上昇幅が大きいのは都心3区に引っ張られている可能性が高いと想定されます。

ということで「都心3区」「20区」「都下+3県」にしたものがこちらになります。

都心3区の一人勝ち状態がよくわかるグラフになりました。

都心は月あたりの変動幅が大きいので、今後の推移については注目する必要がありそうです。

20区とここまで単価差が開くのはこれまでになかった傾向なため、持続的に都心だけ別世界の単価になっていくのか、一時的な変化か気になるところです。

(渋谷区が20区に含まれているなど、内訳に強弱あるものの)20区と都下+3県はあまり変わらない推移となっています。

実需がボリュームゾーンなため、似通った推移になっているものと思われます。

億ション比率

続いて成約物件の価格別内訳を見ていきます。

10,000万円超のカテゴリーがありますので、全体における比率を見ていきます。(10,000万超以上は細分化されていません)

※データは都県別で公表されているため先ほどのエリア分類と異なります。

東京都

東京都はコロナ前3%前後だった億ション比率がコロナを境に急激に上昇しており、現在は12%を超える水準に達しています。

2017年以前はさらに比率が低いであろうことが想定されますが、現在の状況からすればコロナ前は「億ション」の意味がまだ機能していたと言えるかもしれません。

ちなみに億ション第一号は原宿のコープオリンピアだそうです。

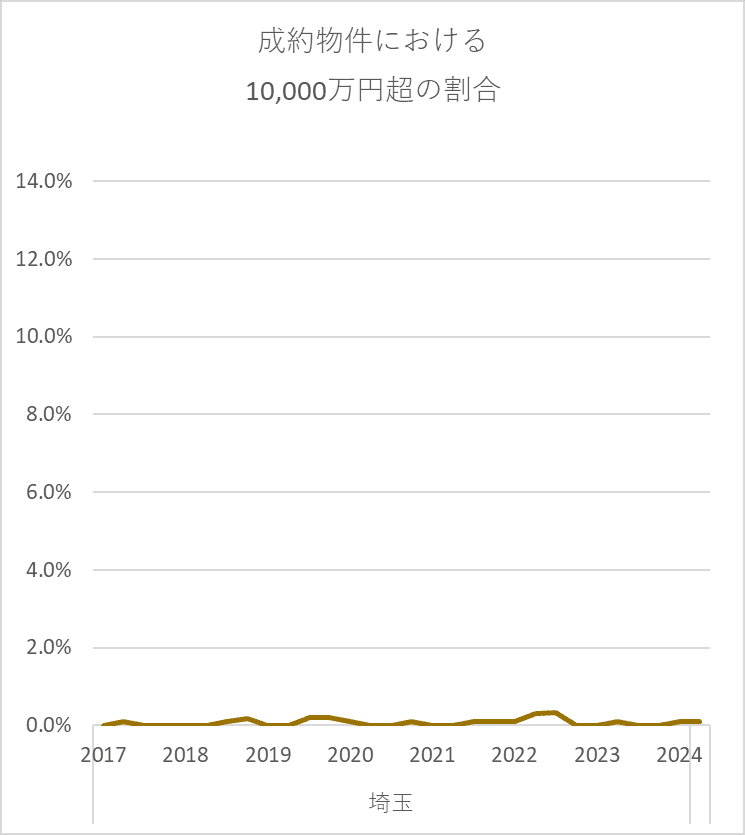

埼玉県

埼玉県は現在でもほとんど億ションが無く、足元でも0%~0.1%で推移しています。

(成約物件に1件でも億ションがあれば0.1%)

今回の集計対象期間(7年)で合計しても22件しかないことから、億ションがいかにレアな事例かわかります。

(22件の内訳は恐らく大宮・浦和で大半を占めると想定されます)

直近では、大宮スカイ&スクエア ザ・タワーが竣工しており、新築未入居が1億を超える価格で売り出されていますから、これの動きによって億ション比率も変化がありそうです。

浦和ではURAWA THE TOWERが販売開始を控えていますから、(このまま高騰が続くのであれば)将来的に周辺中古またはURAWA ザ タワーの転売住戸が億を超えてくる可能性がありそうです。

億ション事例がここまで少ない中で、今後どれだけ増えてくるか注目です。

千葉県

千葉県は埼玉県同様、ほとんどの期間で0~0.1%で推移していますが、直近は0.4%と若干多くなっています。(0.4%=4件の成約事例)

今回の集計対象期間(7年)で合計すると22件の億ション実績となります。

これまでの億ション事例はザ・タワーズ・ウエスト、グランドターミナルタワー本八幡、エアレジデンス新浦安 等がたまに出るくらいだったと思われますが、これからは幕張ベイパークの好条件住戸が実績に追加されることで億ション比率が高まる可能性がありそうです。

神奈川県

神奈川県は東京に近い形になっています。

コロナ特需以降、徐々に億ション比率が増え、足元では2%を超えて2017年頃の東京に近い水準になっています。

直近の増え方については少なからずヨコハマフロントタワーの転売住戸が影響していると思われます。

億ション比率が低い埼玉県・千葉県は、前述の㎡単価の推移では顕著な上昇を見せていましたが、グロスでは元々安いエリアのため、多少価格上昇しても億には届かない結果となっています。(発射台が低いので億まで距離が遠い)

億の手前の価格帯:7,001~10,000万円のレンジは成約件数が増加していますから、ボリュームゾーンになる価格帯が異なることがわかります。

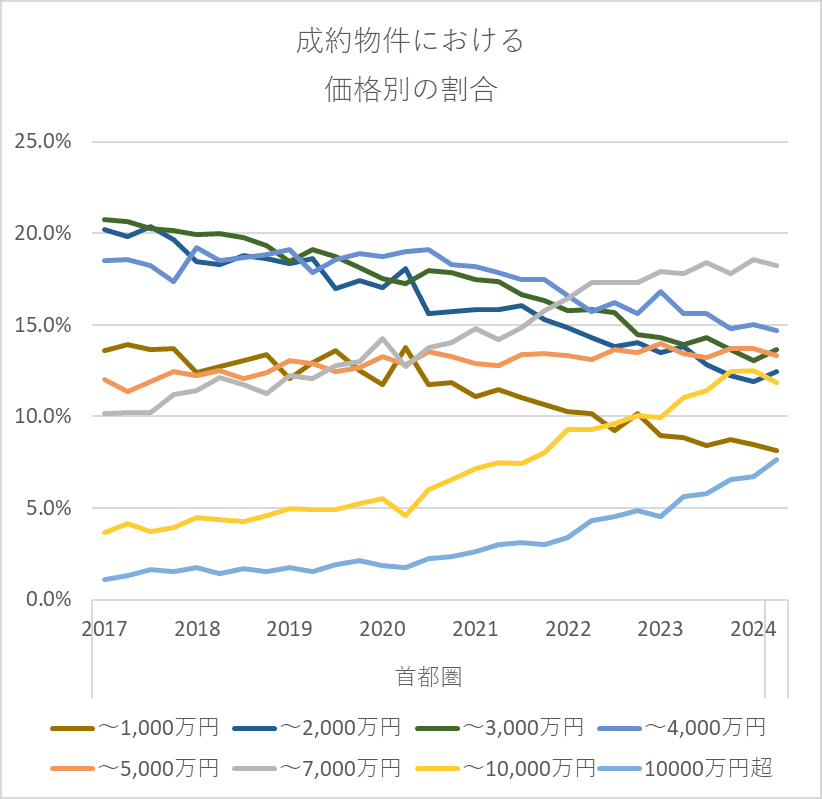

首都圏

億以下の推移も確認していくため、首都圏全体の価格別推移をグラフにしました。

レインズデータ上は8分類に分けられています。

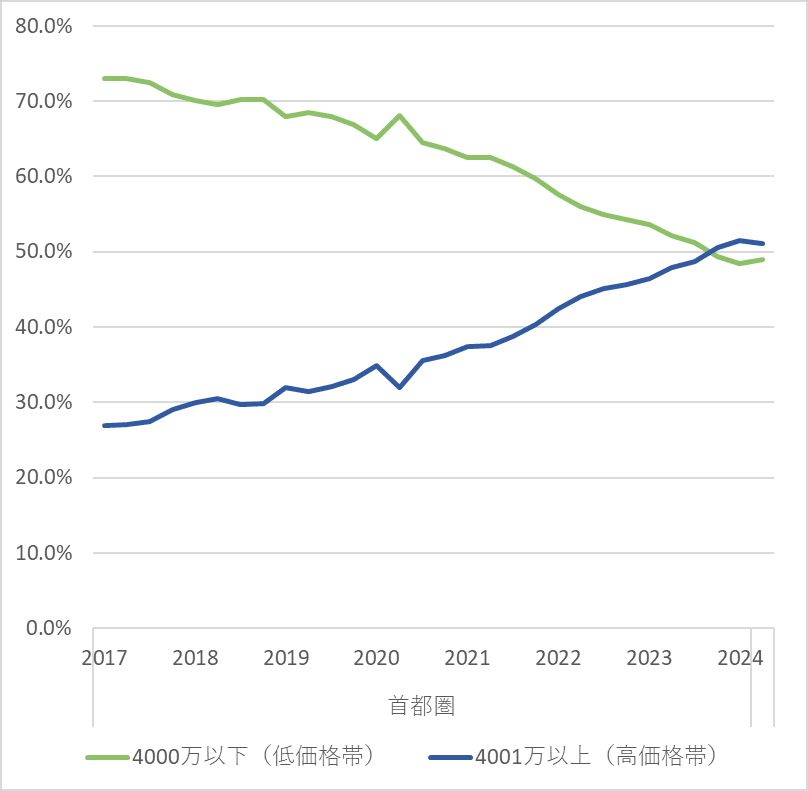

8分類ではやや見づらいので、上位4分類・下位4分類の2つにまとめたものをグラフにしました。

成約物件におけるメインの価格帯が大きく変化しており、24年に入ってから低価格帯と高価格帯で立ち位置が入れ替わってます。(ここでは便宜上、低価格帯・高価格帯と表現します)

後述しますが、首都圏全体としては成約件数にさほど変化ありませんから、高価格帯だけが増えて低価格帯が薄まっているものではありません。

低価格帯が純減、高価格帯が純増していることがわかります。

給与所得が資産インフレを追い越すことは基本ありませんから、ほとんどの場合で購入層が入れ替わったことを意味します。

成約件数

以前とある方が

「価格が高騰すると買い手が限られるため商いが細ってくる」

と言っていましたので、成約件数の推移を見てみました。

首都圏全体は公表されている通り。

中古マンションの成約数、年別の推移で見ても2021年が多かったくらいでほぼ横ばい。

— そらまめ (@soramame_kusa) February 5, 2024

コロナ禍に在庫が枯渇したのは多く売れたからじゃなく、新規在庫が極めて少なかったからなのがよくわかる。

毎年決まった買い手の数で相場が形成され、その買い手が欲しがる条件の良いものから売れていく。 https://t.co/lgTVYw3JCf pic.twitter.com/XqmHND1nKC

都下+3県

都下+3県 = 多摩地区、さいたま市、中央地区、総武地区、常磐地区、横浜市、川崎市の合計

月あたりの成約件数は、概ね1,000件~1,500件の間で推移していることがわかります。コロナ前から件数の基準は大きく変わりません。

1,000件を割る時期が何度かあるため、活況ではないものの顕著な傾向には見えないように思います。

上述の理論から言えばさらに価格が高い23区の方が件数が減少しているはずですので、23区も見ていきます。

23区

全体の推移としては、先ほどの都下+3県に近いものの、直近の動きは下値を切り上げてやや右肩上がりになっています。

「価格が高騰すると買い手が限られるため商いが細ってくる」傾向は見受けられませんでした。

続いて全体におけるそれぞれの比率を見ていきます。

全体では毎月2,500件前後の成約件数で推移しています。(左軸)

全体に対する内訳を見ると、2022年を境に郊外比率が下がっていることがわかります。

コロナ特需期は一時的に50%を超える比率になっているものの、直近では45%まで落ちてきています。

首都圏全体だけで見ると変化が見えにくいですが、少しずつ内訳が変わってきていることがわかります。

価格高騰期が続く限りにおいて、この傾向は続くものと想定します。

上昇局面において、価格についていける層が限定されるのは間違いないですが、その層が好むエリアのみ活況となり、好まないエリアはやや低調に推移していくことが考えられます。

一般的に所得が高いほど持ち家率が高く、所得が低いほど賃貸率が高い傾向があります。

データが少し古いけど、世帯年収が一定以上になると持ち家比率がぐっと増える。

— そらまめ (@soramame_kusa) March 30, 2023

単純に「買えるようになったから買う」という動きだとすると、今の市況では買えない層が増えて借家比率が高まってそう。

「平成30年住宅・土地統計調査」(総務省統計局)https://t.co/m7eTzk8i4P pic.twitter.com/6oBe0LGtxz

所得の高低は相対的なものなので、これまで持ち家率が高い分類にいた所得層が賃貸率の高い分類に移行している可能性がありそうです。

インフレによってその分岐点が高くなったのでしょう。

上記統計は今年10月頃に最新版が公表されるはずですから、そこで変化を見てみたいと思います。

比率の変化は人口動態とも関連している可能性が高いと思われます。

コロナ禍は東京から3県への転出超過が話題になりましたが、コロナ後は再度東京一極集中に戻ってきています。

東京圏(一都三県)の人口増加は全国の人口を奪うことで成立しており、これの動向も同様です。

人口推移は非常に分かりやすくて、過去東京圏(一都三県)への流入が減ったのはバブル崩壊、リーマンショック~東日本大震災、コロナショックなので、次も何かしら災害や経済ショックがない限り東京一極集中は止まらない。 pic.twitter.com/aQVhVrO6Yv

— そらまめ (@soramame_kusa) February 1, 2024

過去の人口動態の推移を見ると、東京一極集中がストップ・減退する時期は何かしらの経済ショックか有事の事態が発生した年のみであることがわかります。

今後も上記のような事態に陥らない限りは、一極集中の流れは続くものと想定されます。

市場規模

㎡単価と成約件数を見てきましたので、全体の市場規模を見ていきます。

ここでは、

平均単価×平均専有面積=平均価格

平均価格×成約件数=市場規模 とします。

中古マンション

都下+3県 = 多摩地区、さいたま市、中央地区、総武地区、常磐地区、横浜市、川崎市の合計

全体としての市場規模は

2018年1月時点:約890億円/月 (23区 612億、都下+3県 278億)

2024年6月時点:約1,717億円/月(23区 1,258億、都下+3県 459億)

となり拡大しています。

前述の通り、件数・単価共に23区(都心3区)が牽引していますから、全体の市場規模も同様の結果となっています。

郊外も単価が上昇していることから市場規模はやや拡大しているものの、全体における比率では若干下落しています。

新築マンションも同様に市場規模を算出してグラフにしました。

新築マンション

新築マンションについては不動産経済研究所のデータを参照しています。https://www.fudousankeizai.co.jp/share/mansion/595/s2024-16.pdf

都下+3県 = 県全域

市場規模は年間の供給戸数×平均価格で算出しています。

※2024年は1~6月までの供給を2倍にしています。また例年12月に大量供給される傾向があるため、前年と同数を仮置きすることで試算しています。

年によって供給数が大きく異なるためブレ幅が大きいですが、全体の市場規模としては23区の単価上昇に支えられる形で一定規模を維持しています。

都下+3県は右肩下がりで、コロナ直後の2020年を下回る市場規模となっています。

23区ほどでないものの都下+3県の単価も上昇しているため、供給数の減少が原因で市場規模が縮小しています。

市場規模の縮小はデベロッパーの売上減少を意味しますから、どこの市場をターゲットにして売上を確保するか色分けがはっきりしているように見受けられます。

また、新築マンションの売主割合を見ていくと大手BIG4(三井、住友、三菱、野村)の比率が高まっていることがわかります。

市場規模は維持しているものの、中小デベは存在感が薄まっている(恩恵が薄い)のは少し残念な部分もあります。

郊外メインの中小デベ、低単価メインの中小デベは高単価帯と相性が悪いのか、資金繰りの問題か、用地取得の問題か…

色々データ見ててブログ書こうかと思ったけどめんどくさくなってきた

— そらまめ (@soramame_kusa) June 8, 2024

やっぱり大手の方が供給数確保できてるね pic.twitter.com/zzc0maaLRp

新築+中古

何とか単価増で市場規模を維持する「新築マーケット」と

単価増、件数微増で市場規模を拡大する「中古マーケット」を合わせると次のようになります。

新築も中古も年間2兆円規模になっており、市場全体における中古比率と新築比率が2024年(想定値)では逆転する見込みです。

中古市場は(90年代まで遡っても)過去最大規模に拡大しています。

新築は供給数をベースに市場規模を試算していますが、供給数には契約していない先着順なども含まれるため若干膨らんで見えます。

供給数に契約数を乗じたものが実際に資金が動いた数になりますから、仮に目安とされる契約率70%をかけると次のようになります。

2019年頃から市場規模が逆転していることがわかります。

さらに厳密に言うならば、新築は一都三県全域に対して、中古は主要エリアの成約数しかカウントしていませんから、その他のエリアまで含めるとさらに規模は大きくなります。

中古市場拡大に伴って業者物件数、業者数が過去最大になっているのも納得感があります。

買取再販業者が増えた&業者在庫が増えた の仮説は合っていそうで、

— そらまめ (@soramame_kusa) December 20, 2023

首都圏中古マンションの在庫内訳を見てみると、増え方が「媒介物件」と「売主物件」で違う。

最も在庫が少ない2021年5月頃は、

媒介:27,900件(84%)

売主:5,423件(16%)

直近の在庫2023年10月頃は、

媒介:34,826件(76%)… https://t.co/beXnxCr2yy pic.twitter.com/0L60k84FP6

(在庫数の推移は足元ではやや落ち着いています。)

Twitter上でも仲介アカウントがやけに元気なのはこういった背景からだと思われます。

市場規模の拡大は23区(都心)が牽引していますから、SNSに登場する仲介アカウントは、最終的に都心タワマンの話しかしなくなります。

最後に

都下+3県(の主要エリア)については、

単価上昇傾向が継続しているもののコロナ特需ほどではない

成約件数は横ばいまたは一部鈍化

築年数は在庫との乖離が開く傾向が続く状況 ということで

総じて悪い数字ではありませんが、23区と比較すると相対的に弱い水準であるという結果でした。

「首都圏」でまとめられたデータでは活況を呈しているように示されることがありますが、23区が牽引している(ほぼ都心3区が牽引している)ことは理解しておく必要があるかもしれません。

また、これまで何度も「マンション価格の頭打ち」、「下落基調の兆し」など報道されることがありましたが、誤りであったことがわかります。(これらの表現は暴落芸人でない評論家からも提唱されています)誰が言っていたか一人ひとり記事を挙げていこうと思いましたが性格悪すぎるのでやめました

特に「前年同月比マイナス」になった際に多く言及されていました。

推移で見るとわかりますが、毎月の変動幅の中で動いているだけですから、前年比でマイナスになることはよく起こります。

そのたびに下落の前兆と捉えていたらキリがありません。

個人的にはマンション市況のデータは先行指標になり得ないと考えています。

今回グラフで示した期間ではコロナ直後(2020年4月)がわかりやすいですが、下落の兆候をマンションのデータから拾うことは不可能だったはずです。

突発的ではなく、じわじわと下がっていくのであれば、毎月右肩下がりになるわけですから、推移で見ていれば一目瞭然で、兆候(何かが起こる前ぶれ)というものではありません。

そもそも前月末時点のデータが翌月10営業日前後で公表されるものです。

”兆候”を把握するにしても時間軸が遅すぎると感じます。

レインズデータライブラリーは毎月公表される都度チェックしていますが、ポータルサイトの情報を毎日追っているものと乖離はほとんどありません。

レインズデータライブラリーの対象物件とポータルサイトに登録される物件はイコールではありませんが、傾向はほとんど変わらないです。

先行指標ではなく答え合わせとして使うもの、また各種レポート記事のように可視化するために使うものです。

東京カンテイのデータを見て動向をチェックする人がいるようですが、あれは在庫の価格です。

RP 東京カンテイのデータってただの売り出し価格だからああいう表現は結構ミスリードなんだよなぁ pic.twitter.com/XzPxA1RTi2

— そらまめ (@soramame_kusa) February 21, 2024

日経新聞の記事も東京カンテイのデータから引用されているものです。

中古マンション、都心6区で1億2276万円 18カ月連続上昇https://t.co/D2QGiR7UGH

— 日本経済新聞 電子版(日経電子版) (@nikkei) August 22, 2024

都心では6月に初の1億2000万円台に達した後も一段と上昇。一方、実需層が主体の埼玉県や千葉県は下落傾向です。買い手に投資家が多い都心部と逆の値動きをしています。 pic.twitter.com/MAfVs8UGDG

また、8月5日の暴落時に日経平均のチャートを示すツイートが多くなされましたが、あれも意味がありません。

日足で陰線をつけたくらいでマンション価格は上下しないからです。

そのうち5分足のチャートを貼り付けてマンション価格と紐付けるアカウントも出てきそうです。

もう自分で作ってみた

— そらまめ (@soramame_kusa) February 9, 2024

←よく見るグラフ

→2008年11月末を100とした場合の推移

日経平均は各月月末の終値を、マンション価格は毎月のレインズデータライブラリーから持ってきたもの。

ちなみに2008年11月末の日経平均株価は8,512円。 https://t.co/M9SLZ9bXNj pic.twitter.com/yIAmezwmqO

切り取られた手軽な情報に価値は無いのです。

本当は戸建てや賃貸など含めた住宅市場全体の指標も見ていきたかったのですが、長くなりすぎるので諦めました。

また気が向いたら続きを書いていこうと思います。

今回はこの辺で。それではまた。

この記事が気に入ったらサポートをしてみませんか?