戦略がコモディティ化する流通小売業界…他社との差別化を図る策とは――

競争優位性を生み出すRetailTech

新型コロナウイルス感染症拡大により、世界の人々の暮らしは一変した。またロシアのウクライナ侵攻等の世界情勢の悪化が原油高騰や物価高を引き起こし、食品や日用品をはじめとするあらゆる商品の価格を引き上げ、販売管理費等のコストが流通小売業の収益を圧迫している。同業界では、戦略の大幅な見直しが避けられない状況にあり、各社、生き残りをかけた事業再編を加速させている。

そもそも高齢者が増え続ける中、コロナ禍で生活様式が変化し、在宅勤務が当たり前になったことで、来店客が減少し、販売チャネルはECへ傾斜している。人手不足も相まって、同業界は事業のデジタル化への急速な対応を迫られており、デジタル化投資が企業存続の必須条件となっている。

では、企業存続のためのデジタル化投資として考えられる有効策は何なのだろうか。今回は、他社との差別化を図るためのデジタル化施策について考えていこう――。

※1. 電子決済(FinTech)とサステナビリティ対応(GreenTech)は、別途記事を制作予定であり、本記事では扱わない。

※2. 流通とは、商流・物流・情報流で構成されるが、物流問題に関しては、先の記事『「物流クライシス」は世界的潮流だった…デジタル化で危機は乗り越えられるのか』を参照いただきたい。

※3.商流(所有権の移転)は、主にメーカー・卸売・小売で構成されるが、特に第3次産業である消費者に近い小売業を本記事では「流通小売業」と呼称し、フォーカスする。

1. もはや業態による垣根は存在しない!?

近年、スーパーマーケットの来店客数が減少している。ネット通販の利用者の増加、あるいは物価高の影響で”買い控え”する家庭が増えているからだろうか。

実家に帰省した際、母親が私に「買い物に行ってくるねぇ」と元気な掛け声。数十分後、私は母親の早い帰宅に驚き「あれっ?!オーケー行ったんじゃないの?」と問いかけると、「んっ?近所のツルハドラッグよ」という回答に頭の中で ”?” が浮かんだのを今でも憶えている。読者の方の中にも、私と近しい経験をしたという方もいるのではないだろうか。

現状、百貨店、スーパーマーケット、コンビニ、ドラッグストア、ディスカウントストア等の区分はあまり意味を持たなくなっている。例えば、先にあげたドラッグストアの場合、食品の品揃えを強化し、スーパーやコンビニなどと同質化しつつあり、住宅が立ち並ぶ郊外に出店しているからだ。ディスカウントストア最大手のドン・キホーテでは、小型店舗を多数出店し、コンビニと見まがうほどである。

つまり、各業態が他の業態の扱う商品分野を侵食し、境界線がなくなりつつあるということだ。どの業態においても、”買回り品/業態別専門”店から”最寄り品/多品目業態”店への変貌を目的としたM&A、PB開発、不動産デベロッパー事業や金融サービス事業への参入、と戦略がコモディティ化しており、その傾向は今後さらに強まっていくだろう。

1-1. 戦略のコモディティ化は予測できた!

実は、日本における流通小売業界の戦略がコモディティ化することは、約20年以上前から言われてきたことである。

日本で少子高齢化問題が公に叫ばれ始めたのは、1970年代から1980年代にかけてである。この頃から、出生率の低下と平均寿命の延びにより、少子高齢化が今後の社会に深刻な影響を与えると認識され始めた。特に、1989年の「合計特殊出生率」が1・57となり、いわゆる「1・57ショック」として社会に衝撃を与えた。この出来事は、日本政府やメディアが少子化の問題を強く意識し、対策を検討し始める契機となった。一方、高齢化に関しては、1960年代から人口の高齢化が進行していることは認識されていたが、1970年代以降に高齢化の進行が加速し、1980年代には「高齢化社会」という言葉が一般的に使われるようになった。そして、日本は2008年をピークに人口減少社会に突入している。また、2023年の合計特殊出生率は1・20となり、統計開始以降で過去最低を記録したと厚労省のまとめで分かっている。

つまり、人口の多くを高齢者が占めるようになり、駅前の商店街や自宅から数キロ離れたスーパーマーケットへわざわざ足を運ばず、近場の多品目業態店で用を済ませたい人が増えること、そして2000年代初頭から普及してきたECの台頭は予測できたことなのである。

1-2. 流通小売業界が抱える課題

日本の流通小売業界が直面している主な課題は、5つ存在する。

人口減少と少子高齢化:消費者の減少や消費パターンの変化が売上に直接的に響いており、特に地方の店舗は顧客数の減少に苦しんでいる。

EC(電子商取引)の台頭:消費者のオンラインシフトが進む中、従来の小売店はECとの競争に直面している。多くの消費者が便利さや価格競争力を求めてオンラインで購入するようになり、これに対応できない企業は市場での存在感を失うリスクが高まっている。

デジタル化の遅れ:多くの企業がデジタル化の必要性を認識している一方で、その実行が追いついていない状況がある。特に、中小企業はリソースやノウハウ不足からデジタル化に苦戦している。

労働力不足:特に物流分野では、配達員や倉庫作業員の確保が困難になっており、サービス提供の維持が難しくなっている。さらに、店舗でもスタッフの不足が顕著で、人手に頼らない運営方法の模索が必要だ。

サステナビリティ対応:消費者や規制当局からの圧力により、環境に配慮したビジネスモデルへの転換が求められている。しかし、その実行にはコストがかかるため、多くの企業がどのように取り組むか頭を悩ませている。

課題1.をトリガーとする課題2.と課題4.は先にも触れた通り、20年以上前から予測できた話である。日本における大問題は、課題3.であり、中小小売業者に留まらず、大手小売業者においても企業存続をかけた死活問題であることは火を見るよりも明らかだろう。

2. 流通小売業界の現状

高度経済成長期において、日本では鮮度を重視する消費者が多く、買い物は一回一回が小口の当用買いで、スーパーへの来店回数は多頻度になっていた。しかし消費者の多くが高齢者である現代において、買い物は計画買いが主流となり、コロナ禍でその傾向に拍車がかかっている。また他国と比較しても高い店舗密度(店舗数/人口)が長年指摘されているが、そこに物流の2024年問題や原油高騰による輸送エリアの縮小や人手不足による配送車の減少に伴う価格転嫁で物価は高騰し、流通小売業者は厳しい状況に追いやられている。

大きく変化した点で言えば、多段階の流通経路(W/R比率)がチェーンオペレーションで減少した点、商慣行として存在した「長期取引」がECの台頭により「短期取引」へ移行した点、そしてバブル崩壊以降NB品が価格破壊を起こしチャネルパワーをつけた流通業者がPB開発を進めたことによりリベート(一定数量以上の仕入れや一定販売額以上の購買を達成した業者に対するメーカーからの報酬)が減少した点であろう。

つまり世界的に流通小売業界は戦略がコモディティ化しており、他社と差別化するためのデジタル化とコロナ禍以降変化した消費者の購買行動に対応したネット販売に力を注いでいる。

2-1. 世界の流通小売市場

世界の流通小売市場は大きな成長を遂げており、今後数年間も拡大が続くと予測されている。

市場規模:

世界の流通小売市場は、2023年の28・85兆ドルから2024年には31・31兆ドルに成長すると予想されており、年間平均成長率(CAGR)は8・5%となっている。

2028年までには、市場規模は42・76兆ドルに達すると予測されており、2023年から2028年にかけてのCAGRは8・1%となっている。

成長要因:

データ分析やECなどの営業・マーケティング領域のデジタル化が成長の主要な推進力となっている。

地域密着型購買を好む消費者の増加やオムニチャネルの普及も、市場の拡大に寄与している。

ECの影響:

ECは小売市場で重要な役割を果たしており、世界のEC売上高は大幅に増加すると予想されている。2023年の小売EC売上高は5・8兆ドルと推定されている。

デジタル化と消費者の購買行動の変化により、ECは世界全体の小売売上高に占める割合を拡大すると予測されている。

地域別の洞察:

アジア太平洋地域は最も急成長している市場とされており、北米は依然として最大の市場である。

2023年には米国の小売市場だけで7兆ドルを超える収益を上げている。

トレンドと革新:

小売業者は、顧客体験を向上させ、運営効率を高めるため、店内自動化、インタラクティブな自動販売機、ドローン配送などの革新的な技術への投資を増やしている。

サステナビリティや社会的責任が重要な要素となっており、消費者は倫理的に調達された環境に優しい製品を求めている。

総じて、世界の流通小売業界は動的かつ競争的であり、技術革新や消費者の嗜好の変化によって成長と革新の機会がもたらされている。社内オペレーションのデジタル化は一巡し、対消費者向けのデジタル化(いわゆる”DX”)に注力しているように見受けられる。

2-2. 日本の流通小売市場

日本の流通小売業界は、ECの成長や新たな小売形態の台頭により大きく変化している。特に、専門店やスーパー、コンビニエンスストアなどの従来型の小売業態と、急成長するECとの共存や融合(OMO)が事業成長のカギとなるだろう。また、テクノロジーの活用による流通の効率化(特に、多くの場合社外にあたる物流倉庫や輸配送)や、消費者ニーズの多様化への対応が”働き方改革”の影響もあり、業界の課題となっている(図表1)。

市場規模:

日本の流通小売市場は、2022年の154・4兆円から2023年には163・0兆円に成長しており、売上高は前年比5・6%増加している。

日本のオンライン小売市場においては、2023年から2028年にかけて7・5%のCAGRで成長する見通し

成長要因:

EC(無店舗小売業)は堅調に成長

コンビニエンスストアとドラッグストア(特に、ビューティーと食品)の成長が顕著

百貨店・免税店売上をインバウンド需要が押し上げ

流通の効率化とテクノロジー導入:

セルフレジやキャッシュレス決済の普及

物流センターの自動化やAI活用による在庫管理の効率化

オムニチャネル化の進展:

OMO(ショールーミング(体験型店舗/D2C)とウェブルーミング(O2O))環境の構築・進展

ネットで注文し店舗で受け取る「BOPIS」(Buy Online, Pick up In Store)サービスの拡大

地域別の洞察:

都市部: 大型店やECの利用が多い

地方: 地域密着型の中小小売店の重要性が高い(近年伸長しているドラッグストアは当該領域をターゲットとしている)

今後の展望:

オンラインとオフラインの融合がさらに進む

インバウンド需要が再び拡大する?見込み

人口減少に伴う市場縮小への対応、つまりデジタル化が課題

エシカル消費やサステナビリティへの取り組みが重要性を増す

まず、多くの企業がオンライン販売チャネルの強化に取り組んでおり、特にECサイトやモバイルアプリの導入が急速に進んでいる。これにより、消費者は店舗に足を運ぶことなく、手軽に商品を購入できるようになっている。B2CおよびC2C、B2BのEC化率は、年々増加しており、今後も増え続けるであろう。

また高齢化に伴い、国内消費が頭打ちとなり、海外向けの流通小売が今後の焦点になるであろう。地政学的にも中国はじめアジア諸国との越境ECが今後の事業成長のカギを握ることになるだろう。

一方で、リアル店舗の役割は「体験型」や「ショールーム」として再定義されつつあり、単なる販売の場から顧客体験を重視したスペースへと進化している。

例えば銀座シックスは、文化人やアーティストを招いて、トークショーや体験型プログラムなどを開催しており、真に豊かな暮らしや人生を感じられる施設を目指している。また丸井は、非物販テナントを増やし、百貨店との差別化を鮮明にしている。常に時代の先端を走り続ける同社は、2022年から「売らない店(主にネット販売を軸にした新興のネット企業群)」をコンセプトに掲げ、積極展開している。

消費者行動もまた、大きく変化している。ミレニアル世代やZ世代の台頭により、エシカル消費やサステナビリティを重視する動きが強まっている。これに応じて、多くの企業が環境配慮型の商品を提供し、企業の社会的責任(CSR)活動を強化している。また、消費者が商品やサービスに求める基準も高まっており、カスタマイズ可能な商品や即時配達サービスなど、個別ニーズに応じたサービスの提供が求められている。

例えば、タカラトミーのネルチップは500円ワンコインでその場で作れるネイルチップだ。プリントシール機のように、既存のデザインから選んだり、オリジナルで作ったりしたデザインをネイルチップに出力できるカスタマイズサービス。ジェルネイルやネイルシールと違って、チップに画像や写真をプリントして作るので、セルフネイルアートは難しくて描けない、ネイルサロンに通いづらいという人でも気軽に楽しめる。また今では当たり前になったUberや出前館などの配達サービスもコロナ禍ほどの需要はないにせよ、”新常態”に対応したサービスと言える。

さらに、パンデミック後のニューノーマル時代において、消費者は非接触型の購買体験を求めるようになり、セルフレジや無人店舗、AIを活用した接客サービスの導入が進んでいる。これにより、流通小売業界はテクノロジーの活用を通じて効率性と顧客満足度の向上を図る必要性が一層高まっている。

例えば、ヨークベニマルやイオンのセルフレジやテイクアウトの普及・省スペース・出店コストの安さ・人手不要・24時間を特徴にした冷凍餃子の無人販売店、電子決済で圧倒的なシェアを誇るPayPayなど、テクノロジーを活用した接客サービスが日々導入されている。

このような状況下で、流通小売業者は、単なる商品販売から脱却し、顧客とのエンゲージメントを強化し、付加価値の高い体験を提供することが求められている。これに成功した企業は、今後も成長を続けるだろう。しかし、これに遅れを取る企業は、市場からの撤退を余儀なくされる可能性がある。したがって、業界全体として、変革への迅速な対応と、未来志向のビジネスモデルの構築が必要不可欠となる。

3. 流通とは”まちづくり”

日本では、1970年代以降、交通手段が発達し、郊外化が急速に進んだ。その結果、郊外に住居を構える家庭が増え、中心市街地が徐々に崩壊していった。郊外化は、駅前の商店街から集客力を奪い、中心市街地の崩壊を更に進めた。そこで日本政府は、中心市街地の活性化を目的とした「まちづくり三法」を制定したのである。しかし「まちづくり三法」は多くの問題を内在していたため、2006年に中心市街地に多様な都市集積を集約させ、スプロール的集積を抑制することを目的とした見直しがなされた。このような多様な都市機能を高密度に集約させた中心市街地を「コンパクトシティ」という。

また東日本大震災以降、徐々に進められているのが、最新のICT技術やデータ活用を通じて、都市機能を最適化し、住民の生活の質を向上させることを目指す「スマートシティ」の取り組みである。

流通小売業とは、単にモノやサービスを売る企業体ではなく、”まちづくり”を担う存在である。コンパクトシティは都市の構造や配置に焦点を当て、住みやすさや効率性を目指すのに対し、スマートシティは技術を活用して都市全体の機能を最適化し、未来志向の都市づくりを推進するという違いがある。しかし、2つの構想と生活基盤を支える流通小売業が、不可分な関係にあることはご理解いただけるだろう。つまり、日本の流通小売業の経営は、2つの構想を結び付けて考える必要があるということだ。

3-1. コンパクトシティ構想

コンパクトシティは、日本の地方自治体が特に推進している都市計画の一つで、人口減少や高齢化に対応するために、都市の機能を中心部に集約することで、効率的な都市運営を目指す構想だ。この構想では、公共交通機関を中心に据えた都市開発が進められ、歩きやすい街づくりや、役所・病院・教育施設・福祉施設・商業施設・住宅などの生活基盤を中心市街地に集約することで、高齢者や若者にとって住みやすい環境を整えることが目的とされている。

日本政府は、こうしたコンパクトシティの推進を支援するために、政策的な枠組みや補助金を提供し、地方自治体が取り組む都市再生事業を後押ししている。特に、地方創生の一環として、持続可能な都市づくりが進められている。

都市再生特別措置法:都市の活性化を目的とした法律で、都市機能を中心部に集約するコンパクトシティの推進を支援している。この法律に基づき、自治体は都市再生基本計画を策定し、中心市街地の再生や活性化を図るための事業を実施することができる。

地域再生法:地方自治体が独自の地域再生計画を策定し、国からの支援を受けることができる枠組み。この法制度の下で、コンパクトシティの推進に関する計画が策定されることが多く、特に公共交通の整備や住宅地の再編成に対する支援が行われている。

補助金・交付金制度:地域再生推進交付金、地方創生推進交付金、そして中心市街地活性化法に基づく支援(特に、商業施設や公共施設の集約、交通インフラの整備が対象)がコンパクトシティの取り組みを支援している。

国土交通省の支援プログラム:国土交通省は、都市計画の一環として、コンパクトシティの推進に関するガイドラインや支援策を提供している。例えば、公共交通を軸とした都市づくりに関する調査や実証実験への支援を行い、その結果を元にさらなる政策展開を図っている。

自治体の独自施策:地方自治体によっては、独自にコンパクトシティの推進を支援するための施策を導入している場合もある。例えば、中心市街地での住宅建設やリノベーションに対する補助金、公共交通利用促進のための運賃補助などが挙げられる。

3-2. スマートシティ構想

スマートシティでは、環境問題への対応や災害対策、高齢化社会に対応するための都市づくりが特に重要視されている。近年では、地方都市でもスマートシティの実証実験や導入が進んでおり、政府もそれを支援するための政策や補助金を提供している。経済産業省や内閣府が主導し、オープンイノベーション(企業や大学との連携)も強化されている。特に、データ連携基盤の整備やAI技術の活用が進められている。

1. 福島県会津若松市

取り組み内容: 会津若松市は、スマートシティの先進事例として知られており、「会津若松スマートシティプロジェクト」を推進している。このプロジェクトでは、ICT技術を活用して、エネルギー管理、交通、医療、教育、農業など多岐にわたる分野でのスマート化が進められている。

具体的な取り組み:

エネルギー管理: スマートメーターを導入し、エネルギーの使用状況をリアルタイムで把握、エネルギー効率を向上させるためのデータ分析を実施。

交通: 公共交通機関の運行情報をリアルタイムで提供し、交通混雑の解消や、利用者にとって利便性の高い交通サービスの提供を目指している。

医療: 地域医療データの連携を進め、住民の健康管理や予防医療の推進を図っている。

2. 富山市

取り組み内容: 富山市は、コンパクトシティとスマートシティの両方を融合させた取り組みを進めている。中心市街地への都市機能集約とともに、ICTを活用した都市運営の効率化を図っている。

具体的な取り組み:

公共交通の最適化: 市内の公共交通システムを効率化するため、バスの運行データを基にしたAIによる最適ルート設定を導入。これにより、公共交通の利用促進と交通渋滞の緩和を図っている。

データ連携基盤の整備: 市全体でのデータ連携基盤を整備し、公共サービスの一元管理や、市民の生活の質向上を目指す取り組みを進めている。

観光振興: スマートフォンアプリを活用した観光情報の提供や、観光客の動態データを基にした施策の実施。

3. 北海道下川町

取り組み内容: 下川町では、過疎化が進む地域において、持続可能な社会を目指したスマートシティの実証実験が進行中。特に、地域資源を活用したエネルギー自給自足や、地域コミュニティのデジタル化が推進されている。

具体的な取り組み:

エネルギー自給自足: バイオマスエネルギーの活用を促進し、地域のエネルギー自給率を向上させるための実証実験を実施。

地域コミュニティのデジタル化: 地域の高齢者支援や生活サービスのデジタル化を進め、地域住民がスマートデバイスを活用して安心して暮らせる環境を整備。

政府の支援策

これらのスマートシティプロジェクトを支援するために、政府は以下のような政策や補助金を提供している。

経済産業省の「地域新MaaS構築支援事業」: 地方自治体や企業が連携して、スマートシティに関連するMaaS(Mobility as a Service)などの実証実験を行う際の支援を提供。

内閣府の「スーパーシティ構想」: 先進技術を活用した未来志向の都市づくりを推進するため、特定の地域を指定し、その地域での新技術実装や規制緩和の特例を設けることで、スマートシティの取り組みを加速。

総務省の「スマートシティ推進事業」: 地方自治体がICTを活用してスマートシティを実現するためのプロジェクトに対して、技術支援や資金支援を行っている。

これらの支援策により、地方都市でのスマートシティの導入が進んでおり、地域特性に応じた多様なスマートシティの実現が目指されている。流通小売業の経営では、特にコンパクトシティとスマートシティを融合させた富山市の取り組みを参考にすると、事業経営の未来像を構想し易くなるだろう。

4. 流通小売業者のデジタル経営

先にも触れた通り、流通とは”まちづくり”そのものである。戦略がコモディティ化した流通小売業界において、富山市の取り組みは、デジタル化の方向性を導き出す上で、ベンチマーク的存在になるだろう。

4-1. 先進都市(富山市)におけるデジタル化の取り組み

富山市では、スマートシティの取り組みの中で、流通小売業と関係の深いIT施策も進められている。

1. 中心市街地でのオープンデータ活用

中心市街地の活性化を目指し、オープンデータを活用した流通小売業向けのサービスを展開している。市内の商店街や小売業者がデータを活用し、消費者の購買行動や動線を分析することで、効果的なプロモーションや商品配置が可能になっている。また、観光客の動向データも活用されており、シーズンごとに適した商品展開をサポートするための施策が行われている。

2. スマートモビリティとの連携

MaaS(Mobility as a Service)の一環として、公共交通機関やシェアサイクルと連動したショッピングサービスが提供されている。例えば、スマートフォンアプリを通じて、移動経路に沿った店舗情報やクーポンを提供することで、流通小売業への集客を促進する施策が展開されている。これにより、交通利用者をターゲットとした販売促進が可能になり、商店街やショッピングモールとの相乗効果が生まれている。

3. スマート決済システムの導入

中心市街地や商業施設において、キャッシュレス決済の普及が進められており、スマート決済システムが導入されている。これにより、消費者の利便性が向上し、特に観光客や高齢者を対象としたサービスの提供が容易になっている。また、決済データの分析を通じて、リアルタイムでの売上状況の把握や、消費者ニーズに合わせた商品の提案が可能になっている。

4. 地域特産品のECプラットフォーム連携

地域特産品の販路拡大を目的としたECプラットフォームと連携した取り組みも進められている。これにより、地元産品のオンライン販売が促進されると同時に、データを活用して消費者の嗜好やトレンドに基づくマーケティングが可能になっている。地元商店街と連携したデジタルマーケティング施策も導入されており、地域経済の活性化が図られている。

これらの施策は、同市が進めるスマートシティ構想の中で、流通小売業がデジタル技術を活用し、消費者ニーズに応じた柔軟な対応を行うための基盤を提供している。

4-2. 効果が予測されるデジタル施策

ここで業界分析フレームワークを用いて、主要因ごとの課題を明らかにしていこう(図表2)。

ステークホルダー:システムの内製化率が30%程度の情報システム体制になっていないか?

まずはじめに、流通小売業のステークホルダーについて整理する。

Rule Maker:経済産業省・厚生労働省・財務省等、地方自治体

Business flow:メーカー、卸売業者、小売業者

Logistics:輸送業者、運輸業者

Finance:金融業者、保険業者

Information flow:プラットフォーマー、SIer、広告代理店

Consumer:消費者

流通機構を大枠で捉えた場合、主なステークホルダーに変化はない。しかし、情報システムの発展による商流から情報流のような、パワーバランスの変化がここ20年程度における特徴と言えよう。このような時代において、システムの内製化率が30%程度もしくは完全にベンダー依存の情報システム体制なっている場合、採用強化を図らないと危機的状況に陥る可能性が高い。

PB開発・データ販売:NB品販売のみを事業の柱に据えていないか?遊休資産を眠らせたままにしていないか?

デジタル施策ではないが、PB開発のような有効な戦略に関しては、経営者は考慮すべきだろう。バブル崩壊以降のデフレ経済に対応する形で始まった同施策であるが、結果的に小売業者の力を強め、メーカーとのパワーバランスが逆転し、収益も向上させることになった。元々、消費者に安くモノを提供するために考えられた同施策である。しかし、ネット販売を除けば、メーカーとのパワーバランスを逆転させる最も有効な戦略であり、イオンやセブン&アイのような総合流通をはじめ、開発力のある小売業者が注力している施策である。長年メーカーのNB品販売のみを事業の柱に据えてきた事業者は、同施策を真剣に考えてもよいだろう。

また遊休資産を眠らせたままにしていないだろうか。主に百貨店に見られるような不動産デベロッパー事業とは異なり、顧客データをマーケティングに活かしたり、消費者の行動データを販売するということも考えられよう。

販売チャネル:ECやネット決済等のオンライン販売チャネルを強化しているか?

過去、店舗を生活動線(駅前やロードサイド、住宅エリアに近い場所等)上の好立地に出店できるか否かが流通小売業者の勝負の分かれ目であった。しかし、今後は高齢化率がさらに高まり、デジタルネイティブ世代が主な消費者層になることから、バーチャル店舗、つまりオンラインショッピングが中心になるだろう。

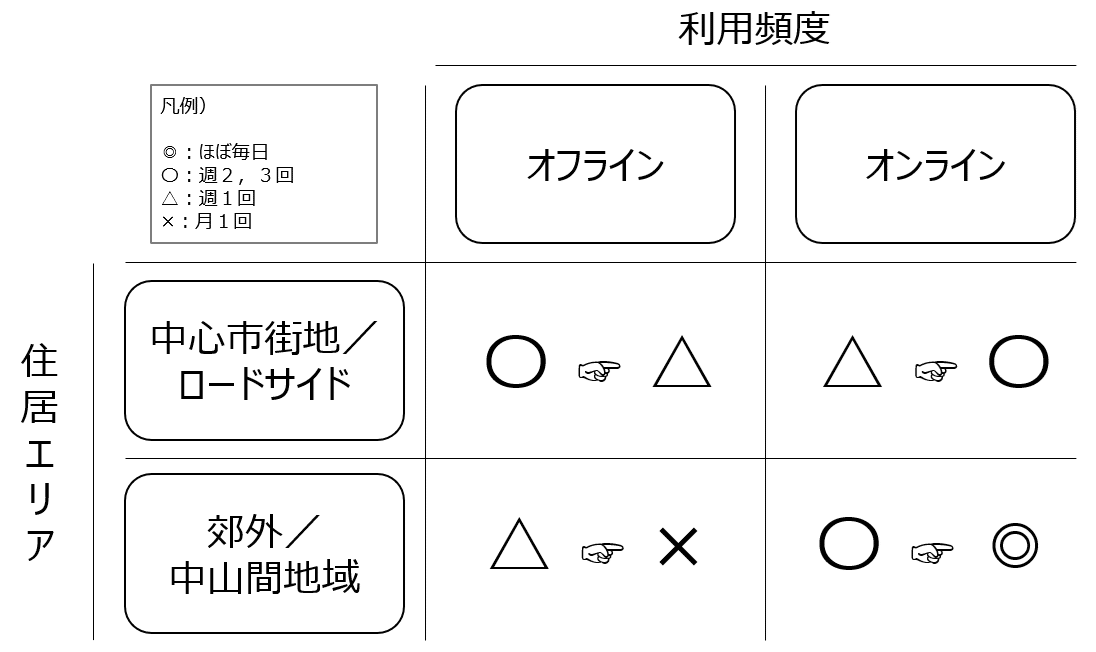

つまり、人口減少社会のため一定程度コンパクトシティ化は進み、店舗密度は低下し、労働力不足から多段階の流通経路は減少するが、主な購買行動がオンライン経由となることから、スマートシティ構想がより重要視される世の中へと変遷するだろう(図表3)。

システム:デジタル技術を活用した体験価値の向上やデジタルコンテンツ開発を行っているか?

近未来の流通小売業において、競争優位性を生み出す源泉は、先端技術を活用したRetailTechだろう。事業のデジタル化への対応は急務であるが、特にオンラインチャネルの構築/大手ECプラットフォームへの参加やオンラインメディアの活用が事業継続上のカギを握ることになるだろう。

またXR(Extended Reality/Cross Reality)の技術革新と普及が条件になるが、メタバース空間を利用した消費者の体験価値向上やNFT(Non-Fungible Token:非代替性トークン)を活用したデジタルコンテンツ販売を通じ、購買情報と行動履歴を補足したパーソナライズド提案が行えるようになるため、リアルとバーチャル空間でのデジタルコンテンツ販売が新たな事業の柱になる可能性がある。

5. 流通小売業の少し先の未来

次に流通小売業の少し先の未来を描き出すために、RetailTechの取り組みについて確認していこう。ECやモバイルアプリ経由のネット販売に関しては、書籍やネット等で数多事例が紹介されているため、本記事では割愛する。

先にあげたメタバースはXRの技術革新と普及、NFTは詐欺問題やユーザーの高いリテラシー、権利侵害の発生可能性等まだまだ解決すべき問題は多い。しかしガートナーのハイプサイクルによれば、幻滅期にあるが、2年~5年以内に商用化されることが予測されている。生成AIや次世代型リアル店舗も同様の状況にあり、本記事でも押さえておこう。なお、生成AIは日進月歩で進化しており、基本的な考え方は過去記事「メガトレンドである「生成AI」…経済や社会に与える影響や生成AIの未来とは――」で詳細説明しているので、そちらを参照いただきたい。

https://www.gartner.co.jp/ja/promo/hype-cycle-report-list

5-1. デジタル経済圏

一般的にメタバースはWeb3.0(ブロックチェーンやNFT等)の定義に含まれないが、相性の良い技術として人口に膾炙する。

Web2.0時代にスマホのコミュニケーションを駆使したウェブ上のサービスだろう。常にスマホを携帯する消費者の生活動態にフィットし、メルカリやZOZOTOWN等のネット小売業者の事業は大きく伸びた。では、Web3.0時代にECやモバイルアプリ経由のネット販売が優勢かと問われると疑問符が残る。例えば、メタバースを利用した新たな顧客体験の創造は、ブロックチェーン上のNFT取引やゲーム(GameFi)等の活用を通じて、次々にサービスが誕生しており、新たな消費活動やサービスの創業環境として「トークン経済」が生まれ、新たな経済圏の形成が進んでいる。

トークンとは、ブロックチェーン上に刻まれた価値の表章( Web3.0 の価値交換媒体)である。 ① 「代替性トークン(FT:Fungible Token)」と、 ② 「非代替性トークン(NFT:NonFungible Token)」に大別できる。トークン価値が向上すれば金銭的リターンに繋がる。成長する Web3.0 プロジェクトでは、従業員や消費者が積極的にコミュニティ化を進め 、「プロジェクト価値の向上に貢献する」インセンティブが働き、サービスの消費が促進され、トークン価値の向上につながる好循環が実現する。例えば、Sociosではスポーツクラブのファントークンを獲得できるプラットフォームを提供している。ファントークンを購入した人々がファントークン保有者だけが参加できる特定イベントへの参加やクラブ運営への投票等を通じた参画の権利を得ることができる。クラブにとっては資金調達の選択肢が増え、ファンへのエンゲージメント効果が働くことを通じて、更なるトークン価値の向上にも繋がるという仕組みである。また昨年の夏に大丸東京店で開催されたAKB48の衣装展では、リアル会場に約250着の衣装を展示し、メタバース環境に約500着の衣装を展示。衣装総選挙と称したリアルとデジタル空間ならではのイベントを開催し、大いに話題になった。

https://www.daimaru.co.jp/tokyo/akb48/index.html

このように、プロジェクトやイベントの注目度が高まれば、トークン価値も向上し、トークン保有者にはデジタルコンテンツの優先購入権という特典もあり、継続支援しやすい仕組みに設計されている。百貨店は発信力もありつつ、地域密着型の経営を行ってきたことから、Web3.0を活用した新たな事業モデルを描きやすいのかもしれない。

5-2. 体験型店舗(D2C)

丸井グループの取り組みに近いものがあるが、その考えの大元になっているのが2015年に米国で創業したb8ta(ベータ)であろう。

体験型店舗の先駆けとして、様々な企業の商品を店内に展示し、発見・体験してもらうことができる。私自身、米国に居住していた際に話題の店舗を視察し、発想の新しさと”ショールーミング”を体験する顧客の姿にワクワクした記憶がある。日本には2019年に進出し、その後コロナ禍に突入したこともあり、注目を浴びた。日本のb8ta店内には幅60センチ×奥行き40センチの区画が並び、家電・化粧品・食品など幅広い商品がディスプレイされている。顧客は商品を手に取り、自由に試すことができ、その場で購入可能な商品もある。しかし、b8taの目的は商品販売ではなく、企業から月額で出品料を受け取ること、そして店内のAIカメラから取得した顧客の行動データを出品企業に提供することだ。データの中には、売上金額、来店者数、商品の前を通り過ぎた人の数、商品の前で5秒以上足を止めた人の数、商品デモの回数などが含まれる。同社は、店内に展示している商品に関する定性・定量データを出品企業に提供し、企業はマーケティングや商品開発に活かしている。

https://b8ta.jp/about/b8ta/

正直、お金の使い方に首をかしげざるを得ないPOPやデジタルサイネージによる商品説明ディスプレイは、一方通行の情報を提供しているようで、ビジネスマンとして原始時代を生きているようにさえ映る。一方、b8taでは課題解決型提案に力を入れており、b8taのシアトル店に訪れた際に店員(テスター)に「日本へ帰国する際に親友にプレゼントを買って帰りたいのだけど、何を買っていけばよいと思う?」という質問を投げかけた。店員は私の問いかけに真剣に耳を傾け、一緒に店内を周りながら考えてくれた。つまり、b8taが力を入れているのは”共感・提案”型の接客であり、そこに顧客が真に求めている理由が存在し、出品企業が欲しい情報が眠っていると考えているからである。

またコスメ・美容の体験型テーマパークである「Tierland(ティアランド)」をご存じだろうか。同社は、無料ネイル、無料フルメイクなどの美容サービスや様々なメーカーの商品を自由に体験できる、販売を目的としない店舗である。Z世代やα世代から絶大な人気を誇り、スタッフもユーザーの体験価値を上げるためにスキル向上のトレーニングに励んでいるという。

https://trecas.co.jp/

立上げ当初、ターゲット層をZ世代やα世代に絞っており、SNSなどで情報収集するだけの対面接客を好まない層だと思っていたが、実際には「自分に合ったメイクのアドバイスについて聞きたい/相談したい」というニーズがあることが分かったという。現在は丸井のような「売らない店」コンセプトから脱却し、体験だけでなく診断まで行うビジネスモデルへと変貌を遂げ、約3000人/月の来場者数ということだ。また滞在平均時間が30分以上でリピーター割合は約2割ほどに達しているという。

顧客満足度はZ世代やα世代らしくSNSへの投稿で、平均30件/日に上り、感動体験の指標であるユーザー生成コンテンツ(UGC)も良質な投稿が多く、出品メーカーへのフィードバックのほか、マーケティングや商品開発のコンサルティングにも活かせているという。

5-3. リテールメディア

ハイプサイクルには記載されていないが、コロナ禍で密かに注目されていたのがリテールメディアである。リテールメディアとは、店舗で顧客に商品を認知させるという機能価値を再発見させる行為である。その取り組みの背景には3つの理由が存在する。

アテンション:ネット上での争奪戦が飽和状態にあり、リアルで視認させる意味が増している。

データ取得:技術革新により、リアル店舗でもデータ取得が可能となり、広告の出し分けや効果測定ができるようになった。

サードパーティーCookie規制:Cookie規制が入り、以前のようにリタゲなどデジタル上でのターゲティングがしにくくなった。

元々、メーカーにとって小売店は自社の商品や潜在顧客の掘り起こしが見込める発信力あるメディアになりうる存在と考えられてきた。小売業者にとっても店舗やオンラインサイトを媒体とし提供することで、新たな収益源に繋がる。

NRF(全米小売業協会)でもリテールメディアは重要なテーマと認識されており、参入企業が急増しているという。現状、米国のリテールメディア市場の約75%はAmazonが占めていると言われている。しかし、実際Amazon FreshやAmazon Goの店内にデジタルサイネージやセルフレジ広告が存在しない。どこで収益化しているかと言えば、検索連動広告だ。また近年リテールメディア市場で大きく伸びているのが、世界最大手スーパーマーケットチェーンのウェルマートである。同社もAmazon同様、検索連動広告で収益を上げている。また同社は、店内での顧客の行動データに興味を持つメーカーに対してデータを提供し、マネタイズしている。現在、欧米の流通業界では、「メーカーはメディアパートナー」という考え方へ急速にシフトが起きているという。

日本の小売業者がリテールメディアを成功させるためには、AIカメラやRFIDと連携する仕組みを構築し、広告媒体としてだけでなく、メディアを通じた顧客の行動データをメーカーに提供できるようにする方法だろう。この取り組みができれば、リテールメディアが小売業者にとっての新しい収益の柱になるだろう。例えば、トライアルグループの店舗で導入されている”スキップカート”が好例だろう。

https://www.retail-ai.jp/solution/Ssc/

スキップカートは、ショッピングカートにタブレット端末が付属したもので、プリペイドカードもしくはトライアルアプリを登録し、欲しい商品を買物かごに入れる前にスキャンすると、レジレスで決済できる仕組みである。さらに、プリペイドカードの顧客属性や購買履歴をもとに、クーポンを発行し、非計画購買を促すことができる機能も付加している。

https://www.retail-ai.jp/solution/Ssc/

スキップカートの特徴は、消費者にとっての「レジ待ちなし」、小売業者にとっての「レジ人員削減と再配置」であるが、カートは基本的に各消費者(家庭)が一台を利用するため、パーソナライズされた提案をタブレット画面を通じて出し分けることが可能である。