今週NVIDIAが続伸!スーパーマイクロ、ブロードコム、マンデードットコムが好調!NASDAQ100、S&P500も強い!31週間のNISA口座公開! 20240817

動画はこちら。(動画では私の投資戦略についてもお話ししています。)

https://www.youtube.com/watch?v=U6yTnoVGyqM

あるころうのNISA投資チャンネルです。

このチャンネルでは、週末に1週間の出来事と経済指標の動きをチェックし、米国株、政策中心のデータや話題を取り上げ、動画を見れば大体わかるというのを目指しています。

また、米国株中心のNISA口座の増減を視聴者の方のペースメーカーになるように公開しています。動画の最後には、来週控えている経済指標や決算発表の予定をチェックしていきます。

経済指標とセンチメントチェック

まずは経済指標とセンチメントをチェックしていきましょう。

今週の経済カレンダーの重要な指標を見ていきます。

火曜日に、PPI「生産者物価指数(前月比)」が発表されました。前回0.2%、予測0.2%のところ、結果0.1%でした。

PPI は、卸売段階でのインフレの重要な指標です。生産者価格が上昇すれば、将来的に消費者価格の上昇を招く可能性があるため、経済全体のインフレ動向を予測するのに役立ちます。

今回は、卸売段階のインフレの押さえ込みが確認された結果となりました。

水曜日にCPI、コアCPIが発表されました。

コアCPI前年比は、前回3.3%、今回予測3.2%のところ、結果3.2%で予測通り低下しました。

CPIは、消費者物価指数でインフレの重要な指標です。ここでもインフレの押さえ込みが確認できました。

またCPI前年比は、前回3%、今回予測3%のところ、結果2.9%で予測を下回る結果となりました。

木曜日に小売売上高前月比が発表されました。

前回0.2%、今回予測0.3%のところ、結果1%でした。

小売に関しては、消費者の購買が落ちていないことがわかりました。

金曜日に建設許可件数速報値が発表されました。

前回、1.454ミリオンに対し、今回予測1.43ミリオンのところ、結果1.396ミリオンでした。

来月利下げが確実視されている中で、建設は低下すると思われるので、今回はインフレ指標というよりタイミング的な原因が考えられそうです。

建設許可件数速報値は、米国の新しい建設プロジェクトの許可件数の速報値を示す経済指標であり、住宅市場や建設業の動向を把握するための先行指標とされています。この指標はGDP、雇用、株式市場、不動産市場、金利市場に影響を与えるため、経済の健康状態を理解する上で重要です。

また、ミシガン消費者信頼感指数・速報値は、前回66.4、今回予測は66.9のところ、結果67.8でした。消費者の心理状態が若干改善した結果になりましたが、以前低水準になっています。

ミシガン消費者信頼感指数は、米国ミシガン大学が発表する指標で、消費者の経済状況に対する信頼感や見通しを数値化したものです。消費者支出や経済動向の先行指標として注目されています。速報値は毎月中旬に公開され、月末には最終値が発表されます。基準値は100で、これを下回ると経済に対する信頼感が低いということを意味します。

続いて米ドル円の為替をチェックします。先週の146円から、一時149円台まで上昇しました。この急激な円安は、前回の日銀のわずかな利上げによるパニックで、追加利上げができないことからヘッジファンドによる円キャリートレードが再開されたことによるものと考えられています。しかしその後、また円高に傾き現在147円台にいます。

続けて株式市場の状況を見ていきます。

株式市場の心理を示すCNNのフィア & グリードインデックスでは、24でエクストリームフィアを示していたインデックスは、35のフィアまで恐れが緩和しました。

S&P500から見るマーケットモメンタムは、先週のフィアから125日移動平均線を割り込んでから反発し、現在グリードを示しています。

プットコールレシオは、前回0.91から0.77へと、プットオプションの比率を下げました。

先週エクストリームフィアから、フィアへ恐怖感が低下しました。プットコールレシオは、プットオプション、つまり、現在の価格で売却するニーズが減少し、これから価格が上がると考える投資家が増えているということになります。

VIX:ボラティリティインデックスを見てみると、恐怖指数は前回21.48ポイントから、現在14.78ポイントにかなり低下しています。

指標の評価としてはニュートラルです。

セーフ ヘブンデマンドは、過去 20 営業日の株式と国債のリターンの差を示しています。プラスが株式のリターンが良い時で恐怖感が低いことを示し、マイナスは債権のリターンが良い時で投資家が恐怖を感じていることを示します。恐怖が強いと投資家が安全資産である国債を購入する傾向があるためです。

直近では、0%を切って下落していて、回復傾向を示していますが、未だに指標は極度の恐怖となっています。

FRED:米セントルイス連邦準備銀行によって運営されている経済データのオンラインデータベースが示す、イールドカーブを確認します。

イールドカーブは、長期国債の利回りから、短期国債の利回りを引いて求められ、経済が正常に成長し将来の利回りが上昇すると期待されている場合は、短期よりも未来の長期的な国債の利回りの方が高くなり、イールドカーブはプラスを示します。

前回、逆イールドがほぼ解消というところまできましたが、若干ゼロから下でウロウロしています。

今週の動きと市場のセンチメントをまとめると、

・インフレ関連としてPPI、CPIでは物価が抑制されたにも関わらず、

小売売上高、ミシガン消費者信頼感指数は改善。指標としては完璧なコントロールのように思えます。警戒する点としては、物価はまだ高く、労働市場が先に崩れてきているため、物価の完全な押さえ込みを待たずに利下げの必要性が高まっていることでしょうか。

・フィア&グリードインデックスでは、エクスリトームフィアからフィアへ市場心理が緩和

・S&P 500マーケットモメンタムは、フィアからグリードに反発

・ボラティリティインデックスは、先週、歴史的急上昇を見せた後、一気に恐怖感が緩和

・Yield Curveは、ほぼ逆イールド解消状態となり、その後0を切ったところで維持

今週は、急激に状況が改善し、株価は上がっています。為替は、日銀の利上げが難しいと市場が判断し、キャリートレードが再開されたようですが、金曜日に円高側へ押し返されています。

米国株式市場は、警戒感がありつつも、じわじわと上げていき、

総じて市場は強気でした。

フェドウォッチツールを確認すると、9月のFOMCの予定では、現状維持予測が0で、先週より慎重な利下げ幅、25ベーシスポイントの予測が大きくメインとなりました。25ベーシスポイントというのは、利率0.25%のことで、1回の利下げ利上げの標準的な幅です。今回は、労働市場の不安から2段階の50ベーシスポイントの利下げを予測しているメンバーも25%となっています。

9月、11月、12月の3回のFOMCで1段階ずつ、つまり25ベーシスポイントずつ利下げが行われ、年末の12月までに75ベーシスポイントの利下げが予測されています。

個人的には、労働市場の回復に時間がかかり、利下げにより物価の上昇が起こり予測が難しくなると、株式市場のボラティリティが上がるので、政策金利のコントロールがより難しい局面に向かわなければいいなと思っています。

週間主要チャートチェック

それではこれらを踏まえて週間の米国主要チャートを見ていきます。

S&Pは、先週の終値5,344ドル台から、今週終値、5,554ドル台

先週から

+210ドル

+3.9%

でした。

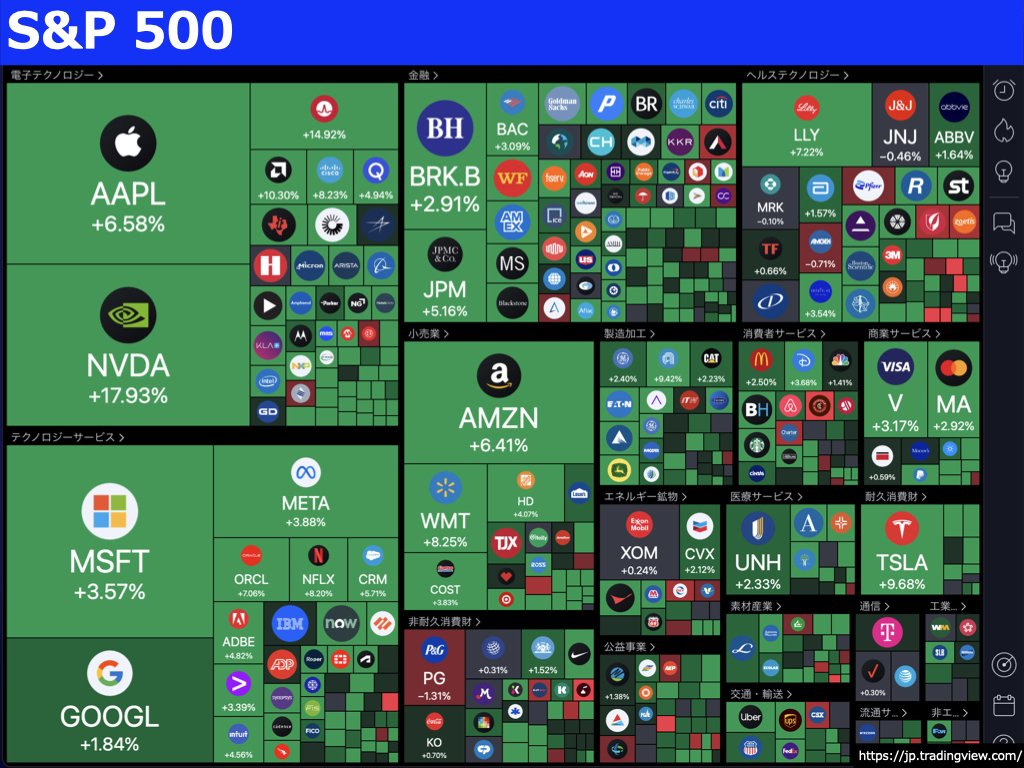

今週のS&Pのヒートマップでは、ほぼ全面緑で健康的な景色となりました。

NVIDIAが久しぶりに3兆ドルクラブに加わりました。週次パフォーマンスは驚異的です。

NASDAQは先週終値18,513ドル台から、今週終値 1,9508ドル台で引けました。

先週から

+995ドル

+5.4%

でした。

ヒートマップで見ると、NVIDIA、ブロードコム、アドバンスト・マイクロ・デバイセズ、マイクロンが週次で10%超えの上昇、アームやテスラも好調です。

各社の決算について、NVIDIAは8月29日、ブロードコムは9月6日、マイクロンは9月26日に予定されています。

決算前のリスクオフによる売りと、決算・ガイダンスミスよる下落には注意しつつ、上昇には乗りたいですね。

日経225は、先週終値35,104円台から、今週終値38,109円台で引けました。

先週の厳しい1週間を乗り越えられていれば、新NISAからはじめて、日本株メインだったとしても、プラスに戻る水準まできましたね。

インド ニフティ50は、先週終値290ドル台から、今週終値292ドル台で引けました。

シンセン総合指数は、先週終値1,169ドル台から、今週終値1,166ドル台に低下しました。

ゴールドは、先週2,430ドル台から、現在2,506ドル台となっています。

すごいですね。

これは、ゴールドの過去全てのチャート表示をしています。

ここ最近ずっと登り続け、前回高値からはるか上空にいます。

ビットコインは先週900万円台から、現在883万円台になっています。

長期米国債ETFのEDVは、先週77ドル台から、今週78ドル台で引けました。

一時、出来高を伴って急上昇し、80ドル付近まで上昇したので、このまま登っていくのかと期待してしまいました。株式と違って時間軸が長いというか、日時変動はあるものの、週次で見ると動かないですね。

一応、5年チャートで傾向を見て安心しておきます。下値切り上げで、三角持ち合いに入るも、若干強気という感じです。この直近高値あたりが上値抵抗線なら、82~83ドルを切り抜けたあたりが買いサインですが、国債なので経済指標と政策の方向性を根拠に持ちたいですよね。

ニュースチェック

続いてニュースチェックです。

6日ロイターの見出しでは、

米家計債務、第2四半期は0.6%増 延滞率は変わらず=NY連銀

とありました。

ニューヨーク連銀の報告書によると、

米家計債務は0.6%増の17兆8000億ドルで、延滞率は安定的に推移し、借り手がなお健全な状況とのこと。債務水準はコロナ禍前を3兆7000億ドル上回り、延滞率は3.2%で、前四半期から変わらず。引き続きコロナ禍前の4.7%を下回っている、とありました。

住宅、自動車ローン、クレジットカード残高いずれも増加しました。先ほど取り扱った、小売売上高の増加とともに、消費行動は増加しているということですね。失業率以外の民間の景気は落ち込みはなさそうです。残高の増加は物価高の要因もありますね。

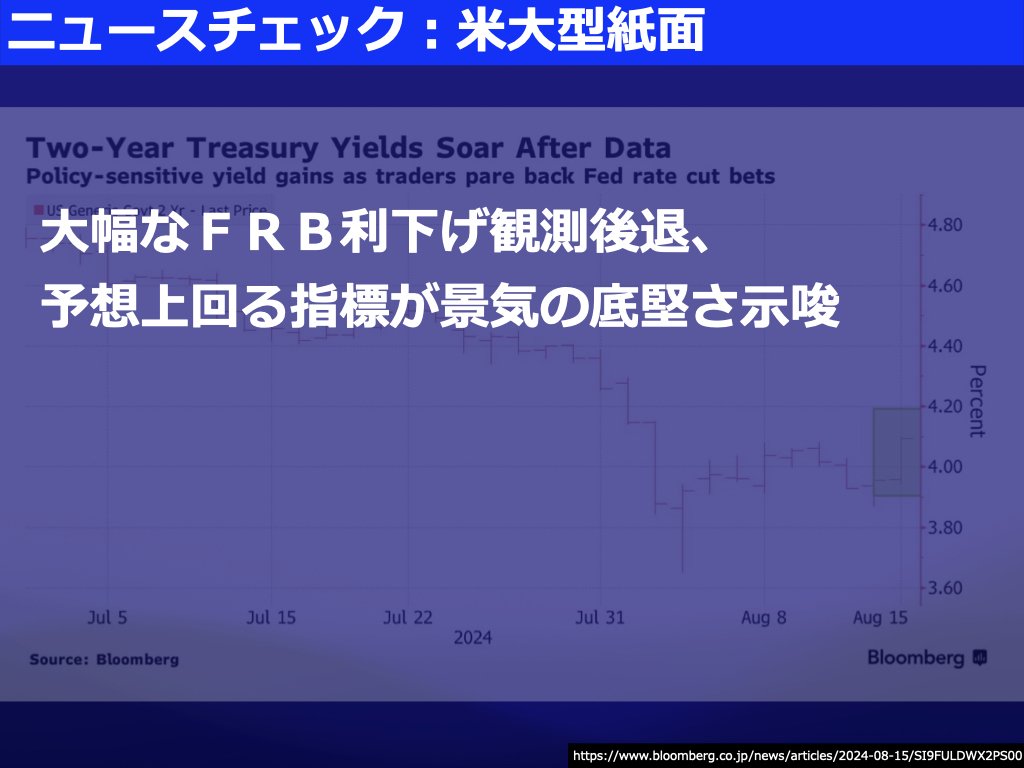

15日ブルームバーグの見出しでは

大幅なFRB利下げ観測後退、予想上回る指標が景気の底堅さ示唆

と、ありました。

今週15日に、米国債市場では利回りが上昇し、これまで強かった利下げ観測が後退しました。

小売売上高が市場予想を上回ったため、年内100ベーシスポイントを上回っていた予想利下げ幅は、92ベーシスポイントとなりました。

16日ロイターの見出しでは、

パウエル米FRB議長、ジャクソンホール会議で23日に講演

とありました。

ここでも、利下げを議論する可能性について取り上げられています。

個別株チェック

今週の個別株チェックです

NVIDIAは今週、18%近くの上昇を見せました。

6月20日の高値140ドル台まで登っていくか、来週見守りたいです。決算前は、調整売りが入ることがあるので、警戒はしないといけませんね。

ブロードコムも、週次で15%近くの急上昇でした。決算が近いので注意が必要です。

スーパーマイクロコンピュータは、23%以上の急騰でした。

こちらは、決算は10月末なので、わかりやすいタイミングで警戒ができないので、より注意が必要そうです。

先週、月曜日の決算で成功したマンデイドットコムは、窓を開けての急騰で翌日も出来高を伴って上昇しました。

新旧NISA口座公開

新NISA口座は、1週間で145,724円のプラスでした。旧NISA口座は、1週間で296,901円のプラスでした。

新旧NISA口座の今週1週間の増減は、442,625円のプラスでした。

(※動画では私の投資戦略についてもお話ししています。)

来週の予定

来週は木曜日に、前回FOMC議事録の公開があります。

これにより来月のFOMCで利下げや、経済状況への見解が明らかになり、市場が織り込んでいきます

金曜日に、パウエル議長が、ジャクソンホール経済シンポジウムでスピーチします。

ちなみに、このジャクソンホール経済シンポジウムは、カンザスシティ連邦準備銀行が主催する年次イベントで、毎年8月にFOMCが無い代わりに重要なことを話したりします。これにより、株価に影響が出る場合もありますので、重要イベントです。

続いてアーニングス ウィスパーズで決算予定をチェックします。個人的に来週の決算はあまり注目している銘柄はなかったです。Xでも特に話題にされていませんでした。

終わりに

今週は、米国市場の伸びが良かったですね。

NVIDIAは気づいてみれば、18%近くの上昇でした。

しかも、急騰という感じではなく、毎日伸びていくという健全な印象です。

ただ、円高リスクもリセッションの可能性もまだなくなったわけでは無いので、短期トレードは警戒が必要です。

特に来週末のジャクソンホール会合、NVIDIA決算、月末のコアPCE発表、来月のFOMCが直近で注意するイベントです。

それでは、私自身は今後も、NISA口座の方針は変えずに、米国株メインの方針で握力を鍛えていきたいと思います。

この記事が気に入ったらサポートをしてみませんか?