業界分析③:鉄道業界を分析してみた

業界分析の3つ目をやってみたので、その内容を書いていきます。

分析の流れは、前回同様に下記となります。

定性分析

手に入る情報(主にインターネット情報)をかき集めながら「この業界での勝っていくためには、これが必要かなということ(業界での一般的な勝ちパターン)」を考えてみます。定量分析(アカウンティング)

業界の日本企業(3社)をピックアップして、個別の財務状況を分析してみます。ここでは主に、経営指標分析をおこないます。経営指標分析自体に関する説明は下記の記事に書いてありますので、もし良ければご参照ください。

今回は「鉄道業界」を対象として、分析してみます。

定性分析

鉄道業界の特性は何か?

まずは、業界の基本情報として市場規模 / 収益性 / 成長性を調べました。

この情報より、鉄道業界は売上高ベースで10兆を超える規模ですが、コロナの影響を大きく受けている業界であるといえます。

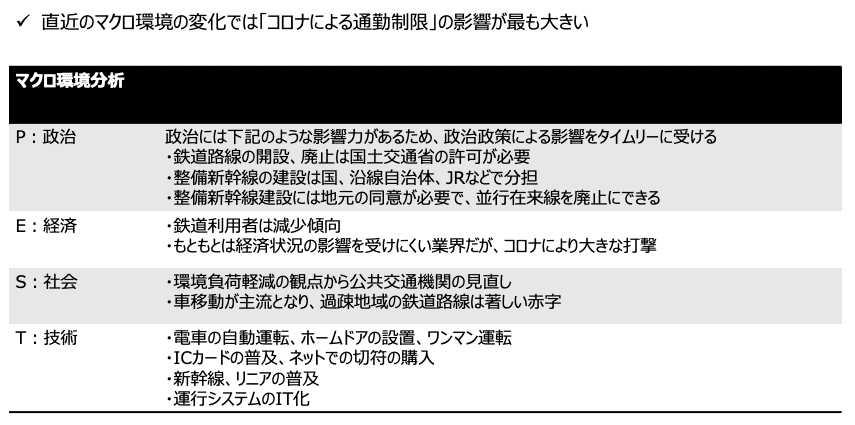

次に、マクロ環境(政治状況 / 経済状況 / 社会情勢 / 技術動向)のうち、鉄道業界に影響が大きそうな要素をピックアップしてみました。

売上高ベースの業界市場規模のところでも述べましたが、鉄道業界はコロナの影響を大きく受け、市場規模が縮小傾向にあります。具体的には、通勤制限などにより定期券代などの収益が減少したことによる影響が大きいと考えます。

続いて、鉄道業界の一般的なコスト構造を調べてみました。

コスト構造としては固定費(減価償却費、人件費)占める割合が高い固定費型となっています。鉄道事業の場合、稼働率の経済による固定費の圧縮は必須になりそうです。例えば「人口の多い地域に鉄道建設」といったことが、(最低限ではありますが)稼働率の経済として機能しそうです。

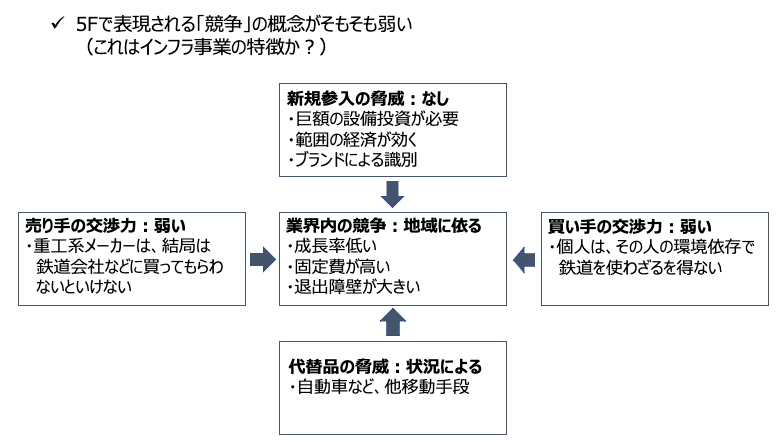

鉄道業界の特性分析の最後に「鉄道業界を俯瞰して捉えたときに、どこの力が強いか」ということを分析してみました。

すると「特段、どこの力が強いということはない」というように見えます。

これは、鉄道業界(の少なくとも鉄道事業)においては、5Fで表現される「競争」の概念がそもそも弱いということを意味します。確かに、鉄道各社が競って乗客を取り合っているといった話は、あまり聞いたことがない気がします。これはインフラ事業の特徴かもしれません。

鉄道業界の顧客の特性は何か?

顧客の特性について、調べてみました。

利用する路線・地域によって、ユーザーは細分化されそうです。

しかしながら、それぞれのユーザーセグメントが求めることが異なるかというと、そうではないと考えます。

すなわち、結局のところユーザーは「どこからどこへ移動したいか」という目的によって利用する鉄道を選択し、「安全に、予定通りに目的地に到達できればそれで良い」という感覚を持っていると考えます。

たたし、ユーザーの満足度に影響を与える因子は、もちろん「前述の感覚」のみではなく、下記のような要因が影響因子であると考えます。

鉄道業界の勝ちパターン:定性分析まとめ

以上の業界特性 / 顧客特性を鑑みて、鉄道業界での一般的な勝ちパターンについては下記のように考えます。

定量分析

今回、日本の鉄道業界の3社を対象として、経営指標分析を行ってみました。

JR東日本

JR西日本

JR東海

経営指標分析まとめ

まず、経営指標分析結果を下記に纏めました。

ここから、個別の情報をみていきます。

売上高

コロナ前、JR東海の売上高は他社の1.5倍以上です。

売上高の内訳は、下記の通りです。

売上高の内訳を見てみると、各社とも、約70%が鉄道事業となっています。

残りの30%は、不動産や駅ナカ事業が占めるかたちです。

営業キャッシュフロー

コロナ影響を受け、2021年は3社とも営業キャッシュフローマイナスの状況です。

成長性

2021年度、コロナの影響により、各社の成長率はマイナスとなっています。

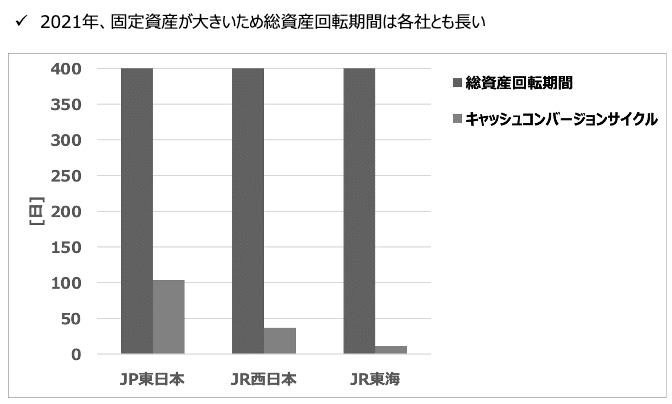

効率性

総資産回転期間は3社とも長い(1年以上)ですが、キャッシュコンバージョンサイクルは会社によって異なり、JR東海は20日以下となっています。

安全性

コロナの影響を受け、安全性指標は厳しい状況ではありますが、それでも自己資本比率30%程度を維持しています。

総合力

3社のROEも、コロナの影響により厳しい状況にあります。

コロナ前は、8%(一般的な日本企業のROE基準)を上回っている状況でした。

今回は、ここまでにします。

鉄道業界のようなインフラ産業に関して、これまであまり考えてみたことはありませんでした(日々、ボーッと利用させて頂いているのみでした)。

そのため、今回改めて考えてみて「競争の概念の話」など「そういえば!」という感じの発見があって面白かったです。

次回も、身の回りのものシリーズを継続したいと思います。

(分析対象業界は未定です)

この記事が気に入ったらサポートをしてみませんか?