海外国内SaaS企業のPSR・時価総額と財務指標との相関関係

※この記事は'21年5月にリリースしたものをnoteへ引っ越しして掲載しています。

今回は、SaaS企業の財務指標・PSR・時価総額のデータを使って、SaaS企業の市場価値と相関の高い財務指標を調べてみました。また、SaaS企業のPSRや時価総額が、どのような重回帰モデルで表現できるのか算出してみました。

調査した国内外のSaaS企業(国内:29社、海外:60社)と、使用した財務指標は、このnoteの文末に掲載しています。

時価総額は、決算資料発表日(2021年4月末時点までに公開された最新の決算)の月末時点の値を使用しています。PSRは、その時価総額を最新の通期売上で割ったものを使用しました。

相関関係などを調べる前に、PSRマルチプルや時価総額の状況を見ていきます。

PSRマルチプルの高いSaaS業界

まず、国内外SaaS企業のPSRを見ると、Snowflake(111.8倍)、AI inside、Bill.comの3社が80倍を超えていて、市場からの期待が非常に高いと言えそうです。3社に続いて、freee、Zscaler、弁護士ドットコムも60倍を超えています。

一般的にPSRが20倍を超えると割高と言われますが、今回調査したSaaS企業のPSR平均値は23.6倍、中央値は20.4倍でしたので、平均値レベルで割高となっており、SaaS業界が市場から注目を浴びているとも考えられそうです。

グローバルSaaS企業との時価総額格差

時価総額で並べてみると、国内・海外SaaS企業の差がはっきり分かります。国内トップの時価総額を持つfreee(約5300億円)でさえも、PayPal(約32.8兆円)、Adobe(約24.5兆円)、Salesforce(約21.5兆円)などと比較すると、40〜60倍の差があります。

また、時価総額1兆円を超える海外SaaS企業は35社(調査企業60社のうち)もあり、SaaS業界におけるグローバルレベルとの乖離は、まだ大きい状況です。

国内で頭一つ抜け出すfreee

国内SaaS企業のみに絞ると、freeeの時価総額は2位のラクスよりも約2000億円高く、他社より頭一つ抜け出しています。

今回調査した国内SaaS企業の時価総額平均値は約1300億円、中央値は約600億円で、この数字からも海外(平均値:約3.7兆円、中央値:約1.3兆円)との差が大きいことが分かります。

Rule of 40%(40%ルール)は厳しい条件?!

相関分析の前に、売上成長率と営業利益率との関係性、つまりRule of 40%も見てみましょう。横軸に売上成長率予想、縦軸に営業利益率(今期のQ累計営業利益率)、バブルサイズをPSRとしてプロットしました。

特にAI insideやSnowflakeが、他社と大きく外れていることが分かります。AI insideは成長率予想(+181%)+営業利益率(+52%)が230%を超えていて、Rule of 40%どころの状態ではありません。

次に日本企業と海外企業を見比べると、日本は左上、海外は右下に点が偏っている傾向がありそうです。これは、日本が成長率よりも利益率を重視し、海外は利益率よりも成長率を重視することを示唆していると考えられます。日本では、海外よりも上場企業に対する利益率のプレッシャーが、早くからかかってしまうのかもしれません。

Rule of 40%のライン(成長率+利益率=40%となるライン)を引くと、そのラインよりも下側に含まれる企業が多くなっています。つまり、Rule of 40%を満たさない(下回っている)企業が多い状況です。

Rule of 40%は、成長と利益のバランスにおいて理想的なSaaS企業の状態を表す指標の一つとして考えられていますが、実際には上場SaaS企業にとって、やや厳しめの条件なのかもしれません。(利益率にFCFマージンやEBITDAマージンを使うと、また違った結果になるかもしれません。)

国内外の上場SaaS企業の平均的には、Rule of 30%や25%くらいになっていそうです。

ちなみに今回の条件でRule of 40%を満たす企業は、日本が29社中8社(約28%)、海外が60社中4社(約7%)で、日本企業の方が社数と割合において多くなっているのも特徴的です。

【Rule of 40%を満たした企業】

国内:AI inside、チャットワーク、サイバーセキュリティクラウド、カナミックネットワーク、オロ、ラクス、手間いらず、ユーザーローカル

海外:Adobe、Paycom、Veeva Systems、Zoom

それでは、PSRや時価総額と財務指標との相関を見ていきましょう。

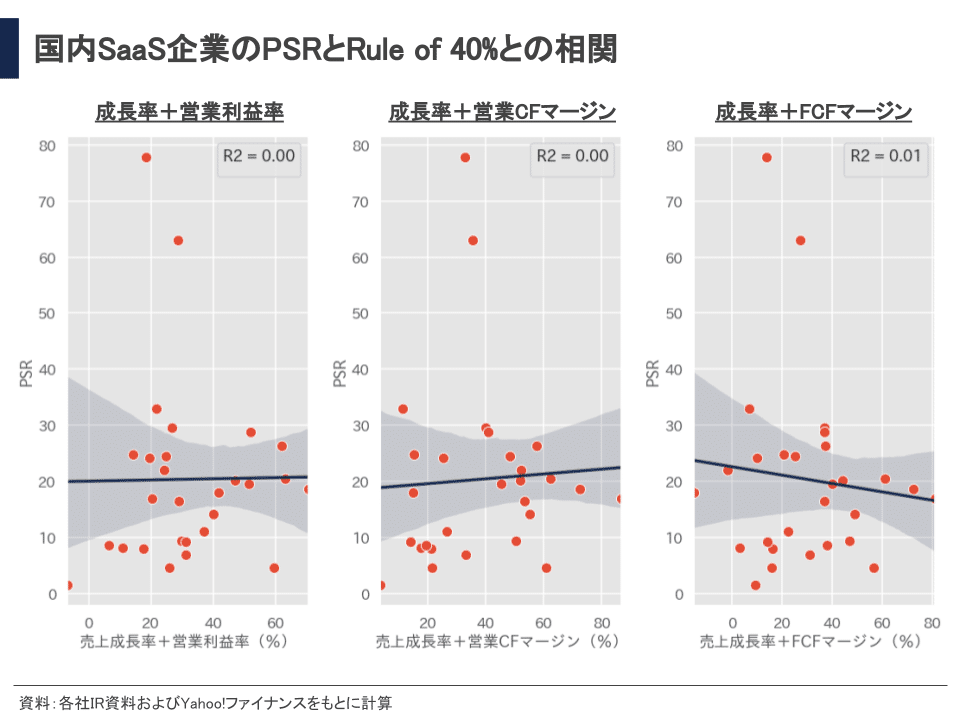

PSRとRule of 40%との間には相関があまりない?

これ以降の分析では、AI inside、Snowflake、Zoomが外れ値となり、それらの数字に相関関係が大きく影響を受けてしまうのを避けるため、3社は除外しています(国内の時価総額については、AI insideも含めました)。

売上マルチプル(= EV / Revenue)とRule of 40%との間に比較的高い相関関係があるという分析レポートがありましたので、今回のデータを用いてPSRとの間にも相関があるか調べてみました。

結果としては、売上成長率、営業利益率、EBITDAマージン、営業CFマージン、FCFマージンそれぞれで算出したRule of 40%とPSRの回帰モデルにおいて、R2(決定係数)は小さく、相関関係はあまりない結果でした。

湊さんの以下のnoteでも言及されていますが、SaaS事業シェアの大きい企業のみに絞れば違った結果になるかもしれません。

これらの企業は、SaaS以外の事業も大きいので、市場の評価が他の要素で評価されているため、このような結果になったと考えられる。

ですので、一義的にも、「Rule of 40%」はSaaS事業のみの企業に対する評価として使うべきともいえるかもしれない。

一方、freeeなどSaaS事業が主力の企業でも傾向が外れているため、Rule of 40%で説明しにくい指標に市場が反応しているのかもしれません。

売上成長率予想の方がPSRと相関が高い

国内外SaaS企業において、各財務指標の中でPSRと最も相関が高かったのは売上成長率予想で、R2は0.45でした。比較的高い正の相関関係があることから、市場はシンプルにSaaS企業の売上成長率に注目する傾向があると考えられます。

売上成長率予想に続いて高かったのは、最新通期のFCFマージンでしたが、PSRとは負の相関関係となっており、投資CFのマイナス額が大きいほど(事業投資額が大きいほど)売上成長率が高くなり、その結果、PSRとも比較的相関が高い結果になったと思われます。

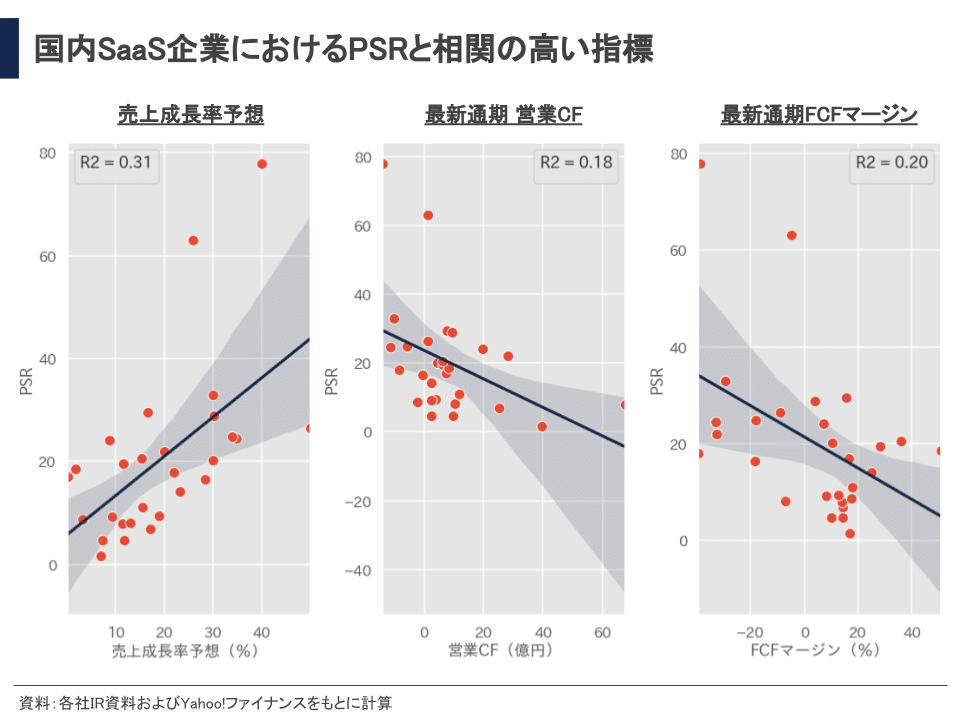

国内SaaS企業においてもPSRと相関の高い売上成長率

国内企業に絞ってPSRとRule of 40%の相関関係を見ても、R2がほとんど0となり、相関は見られませんでした。全体的に相関がなさそうに見えますが、特にfreeeと弁護士ドットコムの傾向が大きく異なっているようです。

国内企業においても、今回調べた指標の中では売上成長率予想やFCFマージンが、PSRと相関が高くなっていました。

上のグラフの中で、2つの点が他と傾向が異なるように見えますが、freeeと弁護士ドットコムです。2社はコロナ以降に大きく株価が伸びていますが、売上成長率だけで説明しきれない期待が集まっていそうです。

日本以上に売上成長率との相関が高い海外SaaS企業

日本企業と同じように、海外企業のみに絞ってPSRとRule of 40%との相関を見ましたが、こちらもあまり相関は見られませんでした。

国内企業と同様に海外企業も、PSRと相関が最も高い指標は、売上成長率予想でしたが、決定係数(R2)は0.61で、国内企業のみに絞った場合の0.31と比べて非常に高くなっています。

前述の売上成長率と営業利益の散布図において、海外SaaS企業は利益よりも売上成長率を重視する傾向がありそうでしたが、売上あたりの時価総額(PSR)と成長率との相関が高いため(PSRを上げるためには成長率を高めることが効果的であるため)、海外では、より成長率重視の傾向になっているのかもしれません。

PSRまたは時価総額に対する重回帰モデル探索

ここまでは、一つの指標のみとPSRや時価総額との相関を調べてきましたが、次は複数の指標を組み合わせた重回帰モデルを考えてみたいと思います。

手順は上のスライドの通りです。

調査対象の指標から1〜3つの指標を取り出して作れる全ての組み合わせを考えます。取り出す指標を3つ以下にした理由はいくつかありますが、一番の理由はモデルの解釈をシンプルにしたかったためです(多くの指標を1つの重回帰モデルに入れてしまうと、モデルの解釈が難しくなる可能性があると考えました)。

使った指標は30個前後ありましたので、5000〜8000通りの組み合わせが考えられます。手順1で作ったそれぞれの組み合わせごとにPSRや時価総額との重回帰モデルを作ります。

自由度調整済み決定係数(Adj. R2)の高いモデルを見つけます。通常の決定係数(R2)は一般的に、モデルに使用する変数の数が多くなるほど増えていくため、今回は自由度調整済み決定係数によって評価します。

国内外SaaS企業のPSRの重回帰モデル

自由度調整済み決定係数(Adj. R2)が最も高かった重回帰モデルは、以下のような式になりました。

PSR = 0.82 × 売上成長率予想 - 0.08 × 最新通期FCFマージン + 0.07 × ROE + 3.2

Adj. R2は0.49(R2:0.52)となり、売上成長率予想のみを使った場合よりも0.04だけ増加しました。freeeや弁護士ドットコムは推定値よりもやや上振れしていたり、サイバーセキュリティクラウドやMimecastはやや下振れしていたりしますが、推定値と実際の値が比較的近くなっているように見えます。

重回帰モデルの式を見ると、FCFマージンやROEの係数は小さく、売上成長率予想の係数が大きいので、この式からもPSRは売上成長率予想に大きく左右されていると言えそうです。(本来は各変数の分散も考慮して標準化などをして、各変数の重みを評価したりしますが、今回は割愛します)

また、売上成長率予想が1ポイント上がると、PSRは0.82ポイント上昇することが分かります。

国内SaaS企業はEBITDAや営業CFマージンがマイナスの方がPSRは高くなる?

国内企業のみに絞った場合、自由度調整済み決定係数(Adj. R2)が最も高かった重回帰モデルは、以下のような式になりました(上図の左グラフ)。

① PSR = 0.57 × 売上成長率予想 - 0.59 × 最新四半期累計EBITDA + 0.18 × 自己資本 + 6.6

Adj. R2は0.43(R2:0.49)となり、売上成長率予想のみを使った場合よりも0.12増加しました。

また、割合だけの指標を使った場合にAdj. R2が最も高かった重回帰モデルは以下の式になりました(上図の右グラフ)。

② PSR = 0.55 × 売上成長率予想 + 0.43 × 最新四半期累計粗利率 - 0.24 × 通期営業CFマージン - 17.7

Adj. R2は0.39(R2:0.46)となり、売上成長率予想のみを使った場合よりも0.08増加しました。②の式から、売上成長率予想や粗利率を上げるか、営業CFマージンを下げれば、PSRを上げられるかもしれません。

上の2つの式を見ると、EBITDAや営業CFマージンがマイナスになるほど、PSR推定値が大きくなりますが、PSRと売上成長率との間に正の相関関係があり、売上成長率とEBITDAや営業CFマージンとの間に負の相関関係があるため、ある程度利益を犠牲にして売上成長率を高めている企業の方が、PSRも大きく見えるということが背景にありそうです。

海外SaaS企業のPSRの重回帰モデル

海外企業のみに絞った場合、自由度調整済み決定係数(Adj. R2)が最も高かった重回帰モデルは、以下の式になりました。

PSR = 1.08 × 売上成長率予想 - 0.06 × 最新四半期累計FCFマージン + 0.08 × ROE - 3.2

Adj. R2は0.66(R2:0.69)となり、売上成長率予想のみを使った場合よりも0.05だけ増加しました。

国内外企業を合わせた時よりも売上成長率予想の係数が大きくなっていて、PSRに与える売上成長率予想の重みがより増しているように見えます。これは前述の通り、国内よりも海外の方がPSRと売上成長率予想との相関が高いことを反映していると考えられます。

国内SaaS企業の時価総額と相関の高い指標は売上増加額予想と自己資本

最後に、国内SaaS企業の時価総額と財務指標との相関も見てみました。

(海外企業は、Adobe、PayPal、Salesforce、Shopify、Zoomなど、他社よりも時価総額が非常に大きい企業の影響が強く出てしまうため割愛しますが、時価総額の大きさなどで区切って、別々に相関関係を見ても面白いかもしれません。)

個別の指標では、売上増加額予想との相関が最も高く、決定係数R2は0.50でした。その後に、自己資本(R2:0.48)、最新の通期FCFマージン(R2:0.26)が続きます。

売上増加額予想の方が、売上(通期予想のR2:0.18、四半期累計の通期換算のR2:0.18)よりも時価総額と相関が高い結果でした。

国内SaaS企業の時価総額に対する重回帰式

時価総額に対して、自由度調整済み決定係数(Adj. R2)が最も高かった重回帰モデルは、以下の式でした。

時価総額 = 48.4 × 売上増加額予想 - 35.8 × 最新通期営業CF + 15.7 × 自己資本 + 100.0

Adj. R2は0.71(R2:0.74)となり、売上増加額予想のみを使った場合よりも0.21増加しました。

時価総額の推定値と実際の値をプロットすると、比較的フィットしているように見えますが、freee、ラクス、Sansan、弁護士ドットコムなど実際の時価総額が推定値よりも1000億円近く上振れていたり、逆にマネーフォワードやAppier Groupは推定値よりも1000億円ほど下振れしていたりします。

また、重回帰式から、売上増加額予想や自己資本を1億円上がると、時価総額がそれぞれ48.4億円、15.7億円上昇する計算になります。また、通期営業CFを1億円下げれば、35.8億円上がることになります。

興味深いのは、今回の重回帰式において、freeeとマネーフォワードの時価総額推定値は約4000億円で同等にも関わらず、実際の時価総額は2000億円以上の開きがある点です。

他の財務指標を追加することで、このような乖離は少なくなるかもしれませんが、両社の株主構成比率を見ると、海外機関投資家の比率がfreeeの方が高く(freee:'20年12月末時点で56.8%、マネーフォワード:'20年11月末時点で43%)、海外からの注目度も高く見えるため、市場からの期待値も高くなっているのかもしれません。

調査対象企業リスト

海外SaaS企業はBessemer Venture Partnersのリストを参考にしています。

調査対象の財務指標リスト

最後に

最後まで読んでいただき、ありがとうございます。

SaaS企業のPSRや時価総額と相関の高い財務指標を調べてみました。また、それらの指標を組み合わせることで、PSRや時価総額が、どのような重回帰モデルで表現できるのか算出してみました。

SaaS売上比率の高い企業のみに絞ってみたり、PSRや時価総額のレンジで区切ってみたり、別の変数などを用いてみたりすると、また違った発見や考察ができると思いますので、ご興味のある方は試してみてはいかがでしょうか?

ビジネス分析って面白いですね!

電子書籍「SaaSの科学」をリリースしました

'23年1月に『SaaSの科学 -SaaSビジネスにおけるデータ分析-』という電子書籍(Kindle / 楽天Kobo)を出版しましたので、読んで頂けると嬉しいです📚

↓↓↓Kindle版↓↓↓

↓↓↓楽天Kobo版↓↓↓

企業やマーケット関連の話など、ツイッターでもつぶやいてますので、フォローして頂けると泣いて喜びます。

SaaSメトリクスダッシュボードをリリースしました〜

— ぽこしー📊SaaSデータアナリスト (@biz_arts1) May 8, 2022

国内SaaS企業40社のメトリクスを過去分から最新期までご覧いただけます!

↓https://t.co/5Ybw5JYgkE pic.twitter.com/mREcm8nyEK

SaaS決算冬祭りも落ち着きましたね〜

— ぽこしー📊SaaSデータアナリスト (@biz_arts1) February 18, 2023

各社の決算サマリツイートをまとめていきますので、週末のお供にどうぞ〜

●弁護士ドットコム(クラウドサイン)https://t.co/FmAqHNrkaS

●ARR100億円超えSaaS企業の将来ARRシミュレーション

— ぽこしー📊SaaSデータアナリスト (@biz_arts1) January 21, 2023

SansanはARR100→500億円までに約8年かかる見込み

ラクスはARR100→500億円までに約7年かかる見込み pic.twitter.com/pxYdxITFAu

ウェビナーや音声メディアにも登壇・出演しているので、お気軽にお誘いください。

↓↓↓One Capital様のメディアへの寄稿記事↓↓↓

この記事が気に入ったらサポートをしてみませんか?