S-1分析: Uber Freight - Uber第3の柱、貨物運送マッチングを提供する「Uber Freight」を調べてみた

Personal MobilityやDelivery事業と並び、UberはFreight事業「B2Bの貨物運送マッチング "Uber Freight"」を展開している。米国では少なくともユニコーンは5社(Uber Freight、Transfix、Convoy、Loadsmart、Next)あり、日本でも2015年ラクスルが軽貨物マッチングに参入し注目を集めている。一方で、UberやUberEatsの様なC向けのサービスではないため、日本ではググってもニュース以外の情報はほとんど出てこない。そこで、今回はUberの2019年上場時の目論見書(S-1)を中心に、Uberや競合各社の決算報告書・Uberブログ記事を読み解きながら「Uber Freight」の概要を紹介できればと思います。

1. ターゲット市場と業界構造

米国のトラック市場規模は$884Bn (120兆円)、米国で販売されているものの実に70%がトラックで運ばれている。また、UberのS-1によると、荷主とトラックなど運送業者をマッチングするブローカー市場は$884Bnの内$72Bn(10兆円)を占め、1995年から2017年のCAGRは11%とGDPより成長している市場です。

業界構造は、大手による寡占市場ではなく、中小によるフラグメントな構造。他社貨物を運送する"For-Hire" Motor Carrier事業者24.7万社の内、トラック保有台数1-5台のMom-and-PopやOwner-Operatorと呼ばれる中小事業者(21.2万社)が実に全体の86%を占める。

2. 業界の課題

米国市場の課題も、日本含め世界各国の物流業界が同様の課題を抱えているように映ります。運送会社サイドは参入障壁が低いが、事業拡大がしづらい。大手顧客など荷主サイドは、大手運送会社と契約するため(そして、元請けが下請け・二次請けに仕事を流すような構造であるため)中間プレイヤーにマージンがのり、物流コストが下がりづらい。

Uberの投資家向け説明資料には、業界課題として以下の4つ書かれています。

Carriers (=運送会社とドライバー)

ドライバーの高齢化が進んでいる

84%の運送会社はトラックを4台未満しか保有していない個人事業主やMom-and-Pop。

Ecosystem

1.7万社も運送マッチングするブローカー(=日本でいう水屋)がいる

Shippers

20%のTender(入札)は運送会社とマッチングせず、Rejectされる

一方で、運送コストは荷主の売上5%を占め、物流コストは年々増加傾向にある

Environment

トラックが走行した距離のうち、貨物を積載せずに空車の状態で走行した距離=空車率は30%

米国の温室効果ガスの排出の内、7%をトラックが占めているため、環境への影響が大きい

3. 対峙する顧客課題と解決策

米国のトラック運送はフラグメントな市場であり、業界の生産性の改善余地はまだまだ大きいとUberのS-1には書かれています。ブローカーは、荷主の貨物と運送会社やドライバーをマッチングさせるために各エリアに営業所を設け、Faxや電話や掲示板サイトなどアナログな手法を多用せざるおえない。一方で、運送会社は価格や運送条件の交渉や荷物を探して集荷するための時間調整に何時間もブローカーや荷主と費やしている。

そこで、Uber Freightは最も適切な荷主/貨物と運送会社やドライバーをリアルタイムにマッチングし、運送会社に対して運送契約を引き受ける前に明朗な運賃を提示し、スマホ上のタッチのみで荷主との集荷の時間調整など貨物運送業務を簡潔にするアプリを提供している。

4. 売上推移

UberFreightのロンチは2017年5月。売上推移は、$67M(2017)→$356M(2018)→$731M(2019)→1,011(2020)と新規事業立ち上げから4年で売上$1Bn(1300億円)を達成している。S-1によると、運送会社3.6万社、40万ドライバー、1000社以上の荷主がUber Freightのマーケットプレイスに加盟している。単純計算で荷主あたり1億円程の売上がある。

5. 競争環境

トラック運送市場は、ブローカー市場だけでも$72Bn(12兆円)と大きく、市場規模の拡大が続く魅力的な市場。C.H.Robinsonを筆頭にTraditonalなプレイヤーに対して、UberFreightやConvoyなどTechプレイヤーがDisruptしていく構図。

Disruptorsに関しては、Chicago、Seattle、New York、Los Angelsと米国の主要な大都市圏からスタートアップが創業されており、現在ユニコーンは4社。

上図の通り、Traditionalプレイヤーの大手はXPOやC.H.Robinson、ECHOなど上場企業も多い。業界3位のCoyote Logisticsは、2015年にUPSに$1.8Bnで買収されている。

では、Traditional vs Techプレイヤーが、かつてUberとタクシー大手Yellow Cabが繰り広げた、がっぷりよつの戦いに突入しているか?と言われると、未だそうなってはいない。上右図の通り、Traditionalに分類される業界4位のXPO Logisticsにおいては市場成長率(上左図)を上回るスピードで、自社の売上を拡大させている。ブローカー市場規模は2021年には$88Bn(12兆円)CAGR10%台で拡大し続けているし、フラグメントな市場なため、Uber FreightやConvoyによってTraditionalプレイヤーの売上に如実に影響が出てくるのは5年以上先になりそう。実際に、C.H.Robinsonの決算報告書にはCompetition欄含め、未だUberFreightやConvoyの記載はないので、まだまだ影響は軽微ということでしょう。

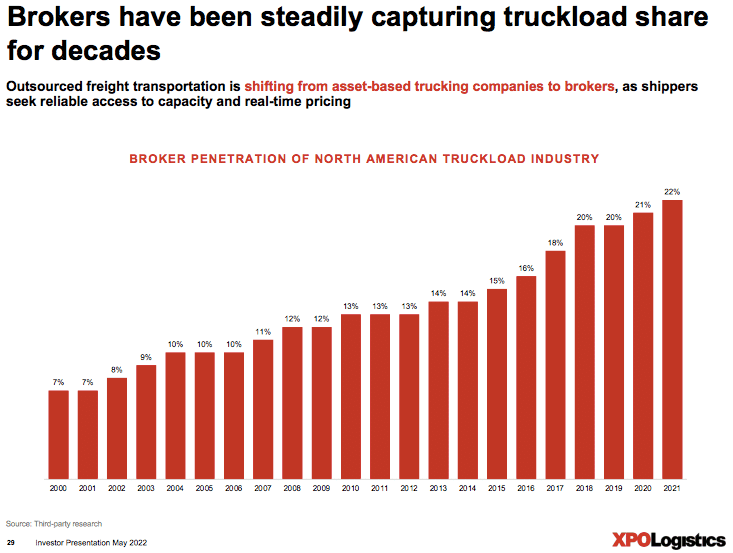

また、XPOの投資家向け資料によると、トラック業界におけるブローカー事業の浸透率は年々上がっている。荷主による、①即時ニーズに対応できる運送キャパへのアクセス ②リアルタイムの最適価格を受領する ニーズの高まりにより〜と資料にはあるが、要は、トラック台数など運送キャパがある運送会社と割高?な年間?など長期契約結ぶより、都度最適な価格で貨物を運びたいニーズが強まっている ということでしょう。

6. 直近の買収と提携

最後に、UberFreightが買収・提携を駆使して、事業成長の次の一手をどう打とうとしているのか紹介したいと思います。

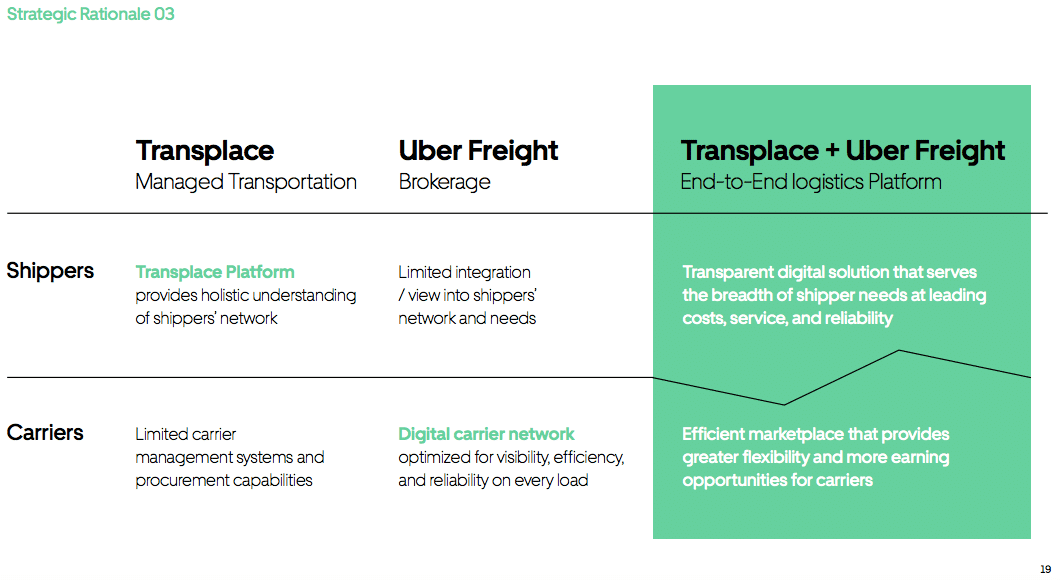

1. 2021年 "Transplace"を$2.25Bn(3,000億円)で買収

2021年7月に、UberはTMS(Transportation Management Software)のTransplaceを3000億円で買収。荷主のTMSとして導入されているTransplaceを買収することにより、荷主〜ブローカー〜運送会社の業務プロセスをEnd-to-Endでループをクローズする、そのための荷主側の顧客アセット、データ獲得、及び SaaS商品の提供に狙いがある。

リクルートもホットペッパーなどオンライン予約送客手数料で店舗に課金しつつ、同じ店舗向けにSaaS商品である AirREGIなどAirシリーズを展開しているが、UberFreightも先ずはマッチングビジネスにより運送会社には売上・荷主にはコストダウンに繋がる価値を提供しつつ、今後は既存顧客(Demand側の荷主とSupply側の運送会社)に対してSaaS商品を提供、課金ポイントを増やして既存顧客からの客単アップを狙っていくでしょう。

競合のTransfixは荷主向けと運送会社向け各々にSaaS商品を自社開発し提供しているが、UberFreightは顧客アセットとSaaS商品の展開スピードをTransfixの買収により獲得しました。マッチングビジネスから顧客の業務プロセス課題を解決するSaaSへと戦線拡大している各社の動きが楽しみですね。FintechやHRにも入りそうな予感がしています。

2.提訴された自動運転Waymoと、トラック輸送で提携発表

2022年6月、Uber FreightとWaymo Via(Alphabet傘下)は、自動運転のトラック輸送で長期提携を締結。Pilotの第1段階は、Waymoの自動運転技術が搭載されたトレイラートラクター(=上図の様な、トレイラー牽引車)をUberFreightのネットワークに追加するところからスタート。

この提携に驚いたのは、数年前まで訴訟の当事者だった2社が長期契約を締結したところ。事の発端は、自動運転技術Otto社のCEO(元Google社員)がGoogle退職時に自動運転技術情報を持ち出して、Ottoを創業し、その後2016年にUberが買収したため、Google系列会社Waymoに提訴されていた。両社は和解し、WaymoはUberの株式$245M分を取得した。その後、Uberは自動運転技術部門であるATG(Advanced Technologies Group)を自動運転技術Aurora社へ売却している。

Uberは、自動運転技術の自社開発から提携戦略に切り替えた と見ても良いと思いますが、それにしても、訴訟の当事者が長期提携の契約を結ぶとは、Tech業界らしいですね。

7. 編集後記

UberFreightの競合であり、時価総額4000億円のConvoyについては、来週書いてみたいと思います。Transfix(2022秋 SPAC上場予定)の紹介記事はこちらからご笑覧ください。

Fin