思ったより堅調? アメリカ経済。ー 銀行の「信用収縮」とのギャップ。

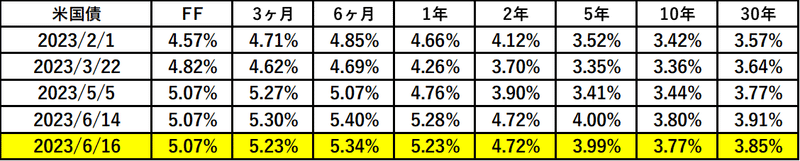

昨日(6/16)、アメリカでは興味深い先行指標が出ている。

6月米ミシガン大消費者信頼感指数(速報値)63.9 予想 60.0 前月 59.2

・1年先のインフレ期待 +3.3% ← 5月 +4.2%

・5年先のインフレ期待 +3.0% ← +3.0%

6月NY FED製造指数 +6.6 予想 ▼13.1 前月 ▼31.8

6月フィラデルフィアFED業況指数 +12.7 予想 ▼10.9 前月 ▼10.3

まず消費の先行きを示すミシガン大学指数だが予想以上に改善。中古車価格の落ち着きなど、やはり物価上昇が柔らいできた影響が大きい。

筆者:「ガソリンの値段が下がったら車どうする?」

NY同僚:期待した答え「今度は燃費のいいハイブリッド車」

実際の答え:「ガソリンが安くなったらガンガン走るスポーツカーかピックアップトラックを買う!」

やたら "反省" の多い日本人と違いアメリカ人は「安くなったら買う・使う」が体に染みついてる。だからFRBがこれ程執拗に「利上げ」を続け「インフレ」を抑えようとする。結果的に米経済にプラスだからだ。

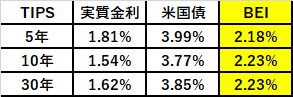

これでやっとBEI(予想物価率)とも平仄が合ってきた。

一方FRBが自ら出している業況指標(NY、フィラデルフィア連銀)も発表になったが、こちらも想定を上回る強さ。日本なら「日銀短観」に当るが、シリコンバレー銀行(SVB)破綻などによる「信用収縮」(お金の巡りが悪くなること)が喧伝される中、企業サイドの好調が示唆されている。

FOMCで ”タカ派” 的発言が為された背景にはこれらの調査結果がある。「直接金融」が発達したアメリカでは銀行の影響力は日本ほど大きくない。「銀行借入」=「間接金融」は選択肢の1つ。株や債券など多様な証券市場が発達しており「資金繰り」を銀行に頼る必要が無いからだ。

確かにSVBクラスの銀行が潰れれば連鎖して破綻する企業も出るだろうが、そこは ”Crush & Build" (創造と破壊)の国。「銀行借入」にしても大手行に駆け込めば事足りるし、資金調達の方法はいくらでもある。

筆者が英銀に転職して感じたのは、それは日本で言う「銀行」とは似て非なるものであるということ。事実筆者のいた東京支店では「融資」などというものはほとんどなく、*1兆円単位の「お金」を何に使うかと思えば株や為替などのアービトラージ(裁定取引)だったりする。

*「投資銀行業務」と言えば聞こえはいいが、やっている事はヘッジファンド(HF)と変わらない。「信用」が高く「お金」を集められるのは大きなアドバンテージでもあり、一部をプライムブローカレッジ業務を通じてHFに「お金」を提供して "利鞘" を稼いだりしている。

ぶっちゃけFRB等の金融規制当局にとっては大手行さえ守れば経済に大きなダメージは無く、それがFOMC声明文で "The U.S. banking system is sound and resilient." (銀行システムは健全で強固)となる。その点は銀行が潰れたら大騒ぎになる日本とは大きく異なる。「利上げ」出来る国とそうでない国との差と言い換えても良い。

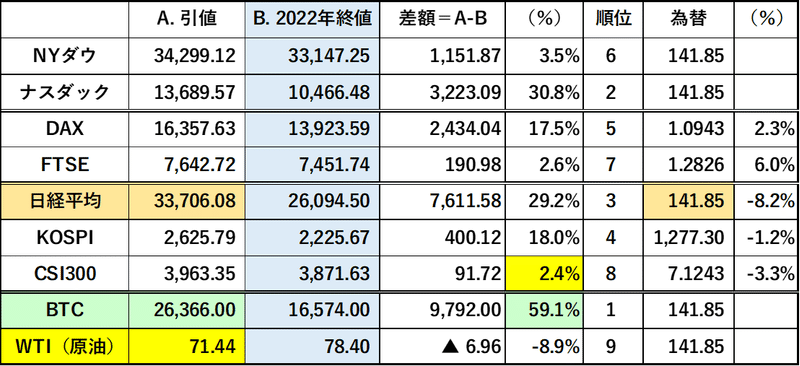

興味深かったのは昨日の米株式市場。何れも強い指標の発表を受けてNYダウ、ナスダック共に上げて始まったが引けにかけて売りに押された。同時に米国債が売られ長期金利が上昇しており、やはり「金利」の影響は大きい。

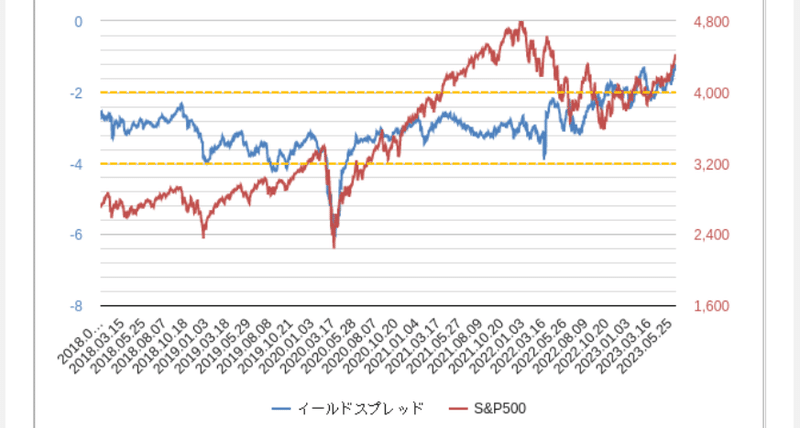

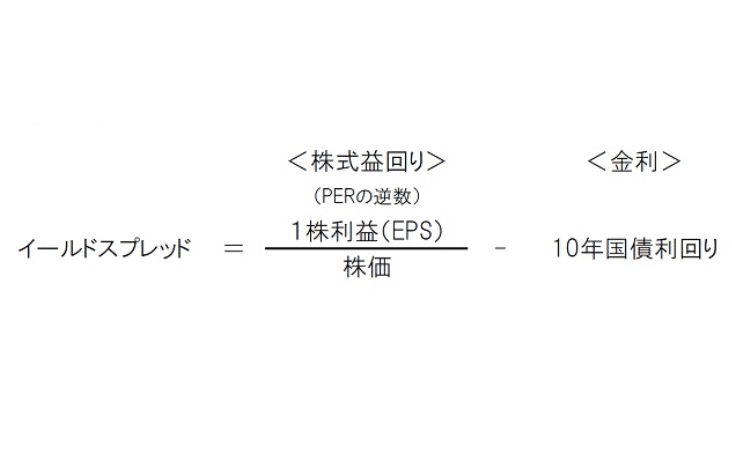

S&Pの「イールドスプレッド」↓ はヒストリカルな標準偏差@▼3%から乖離した状況が続き@▼1%そこそこの "高値” 。これは「投資」で考えると10年米国債>米株である事を示しており、いわば株価に "蓋" をした状態。一部のエコノミストが盛んに「株価割高」を叫ぶ一因となっており、世界は「過剰流動性」中毒。ー 「テーパリング」(薬抜き)は並大抵ではない。|損切丸 (note.com) の証拠。

今の株価を維持、もしくは持ち上げるには 「利下げ」しないと株価は上がらない?|損切丸 (note.com) という事になり、本来株安になるはずの "リセッション" を期待するというパラドックス(自己矛盾)に陥っている。

そんな中爆騰を続ける「日経平均」。遂に主要株式市場では世界一の運用成績になり、2021年末終値比であれ程熱狂したWTI(NY原油先物)などのエネルギー投資をも上回った。対ドルで▼20%程度「円安」になった事を差し引いてもお釣りがくる勘定。理由は明白、日本だけが「過剰流動性」のラストリゾートになっているからだ。

だが未だ「間接金融」が経済の大半を占める日本。「利上げ」のインパクトはアメリカやヨーロッパの比ではない。だから日銀があれほど慎重なのだが、それもどこまで続くか。

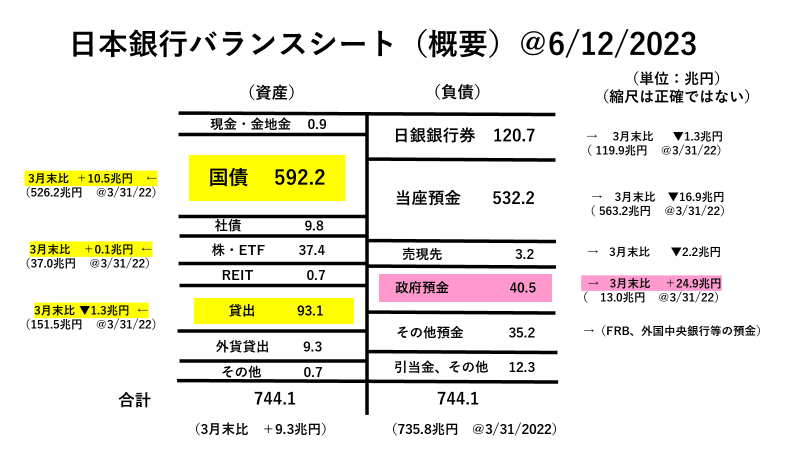

「損切丸」が注視しているのは「日銀バランスシート」の中の負債項目「政府預金」。財務省からの預け金に当るが、実際は短期国債(TB)を発行して日銀の「資金繰り」を支援、つまり市場からの「資金吸収」にあたる。これは国全体の「お金」が不足している事を示し、過去のデータでも「政府預金」が増える度にTONAR(無担保コールO/N)がゼロに接近している。

筆者は「政府預金」50兆円超えが1つのベンチマーク見ている。今のところ「コロナ特別融資」▼60兆円返済分を国債(JGB)買入の原資に当てて何とか「資金繰り」を凌いでいるが、さて今後どうなるか。

「インフレ」の "水位" は着実に上がっており、このままではダムが溢れるのは確実。少しづつ放流(≓「利上げ」)していくのか、それとも ”銀行村” の協力を得ていけるところまで頑張るのか。これまで見てきた日銀のアクションを思い返すとどうも後者になりそうだが、そうなるとダムが決壊した時のダメージは相当大きくなる。「円安」が "水位" を示す事になるので、今後よ~く見ていく必要があろう。

この記事が気に入ったらサポートをしてみませんか?