3京円もの「大借金」のツケは一体誰が払うのか?。ー 急浮上した銀行の「信用問題」。

2月米雇用統計

失業率 3.6% 予想 3.4% 前月 3.4%

非農業部門雇用者数(NFP、Non-firm Payrolls) +31.1万人 予想 +22.5万人 前月 +50.4万人 ← +51.7万人

時間当り賃金(年率) +4.6% 予想 +4.5% 前月 +4.4%

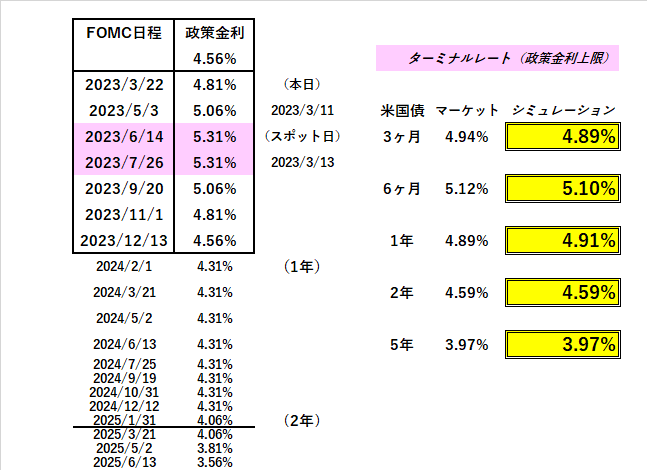

まずは出たばかりの米雇用統計。時間当り賃金は上昇しているものの、失業率は上昇、NFPの増加数は前月から減っているし3/22FOMCでの+0.50%「利上げ」観測は後退している。

それよりも急浮上したのが*銀行の「信用問題」だ。カリフォルニアに拠点を置くシリコンバレー銀行(SVB)が国の管理下に入り実質破綻。一気に「信用不安」が拡大している。元々「高金利」を謳い文句に預金を掻き集めていたようだが、急速な「利上げ」で「資金繰り」に難を来した。

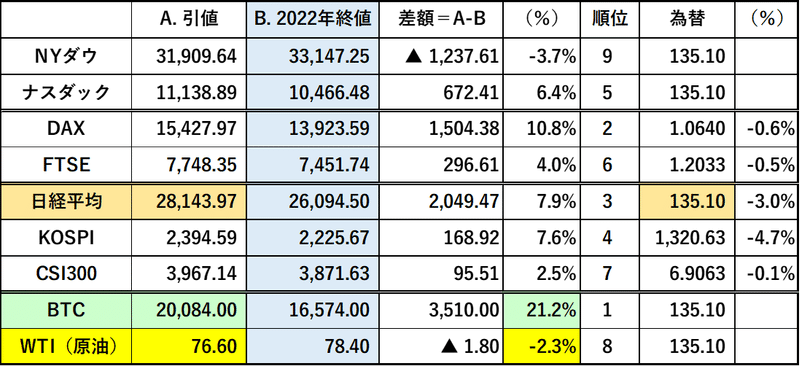

*3/10の米株式市場ではファースト・リパブリック・バンクが一時▼53%安、パックウェスト・バンコープが▼37%安と急落。SVBファイナンシャル・グループを巡る混乱が他の金融銘柄にも波及している。

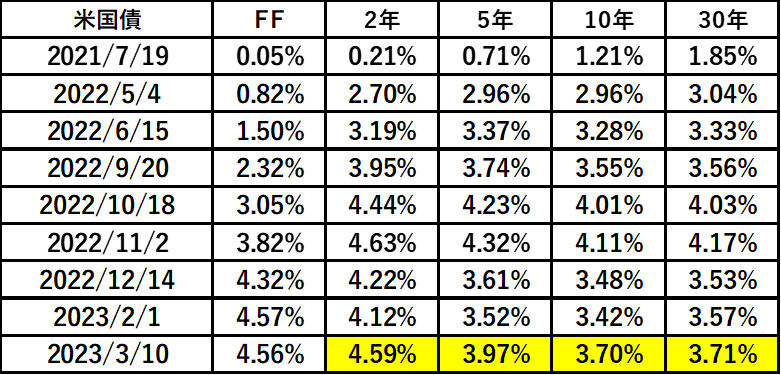

この流れを受けて「質への逃避」(Flight to Quality)から米国債が急上昇(金利は急低下)。ターミナルレートも@5.25%まで押し戻され、「金融危機」含みの "別の相場" になりつつある。

いくら金利が低下しても株の下支え材料にはならずマーケットの雰囲気は悪化。急激な「利上げ」が効き過ぎた結果ともいえるが、今の「インフレ」はここまでやらないと抑えられないのかもしれない。ただ「利上げ」の手を緩めると今度は「インフレ」がぶり返す怖れもあり、FRBは綱渡りが続く。

さてここまではいつもの「損切丸」だが、今日は視点を変えてみよう。

ポイントは: 3京円もの「大借金」のツケは一体誰が払うのか?

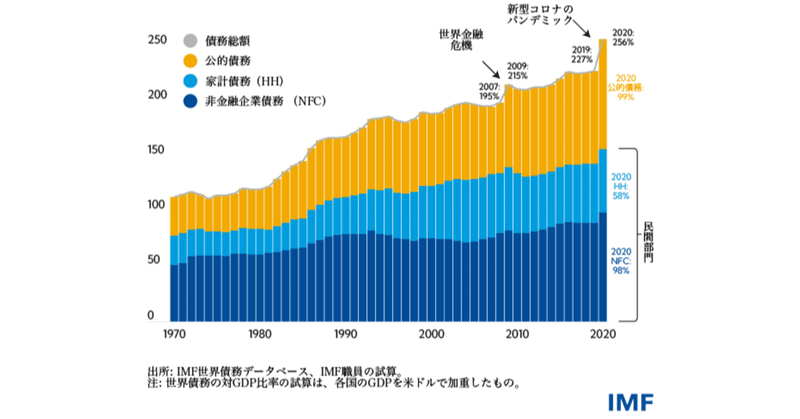

2008年リーマンショックから中国の不動産バブル、2020年の「コロナ危機」を経て、世界の債務総額=「大借金」は既に3京円超え。国家当局は日米欧中、どこもかしこもこれをどこから徴収するか、戦略を巡らしている。

ここまで膨張した「借金」を返す方法は大きく2つ:

1.所得税、法人税など増税で徴収

2.「インフレ税」で実質債務を減額

1.増税をあからさまに行っているのは日本。社会保険料や消費税を含めると、実にお給料の約6割も "抜かれている" のだから堪らない。だから消費が弱く「インフレ」がマイルドなのは大いなる皮肉だろう。

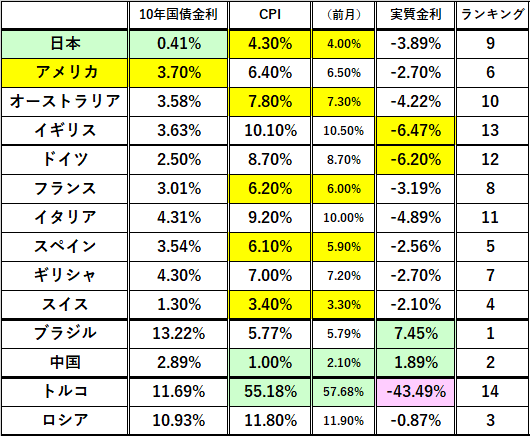

欧米は 2.「インフレ税」が主流。「人件費」の上昇を起点とした「真性インフレ」で通貨価値が下落。実質「借金」の棒引きを図る。アメリカは一見激しい「利上げ」を行っているようにも映るが、物価上昇率が@6%を上回る状況を考えると、まだまだ「実質金利」はマイナス。本気で「インフレ」を抑えにいっているようには見えない。

では「ツケ払い」の観点で見ていくと 「金融政策」はどうか。

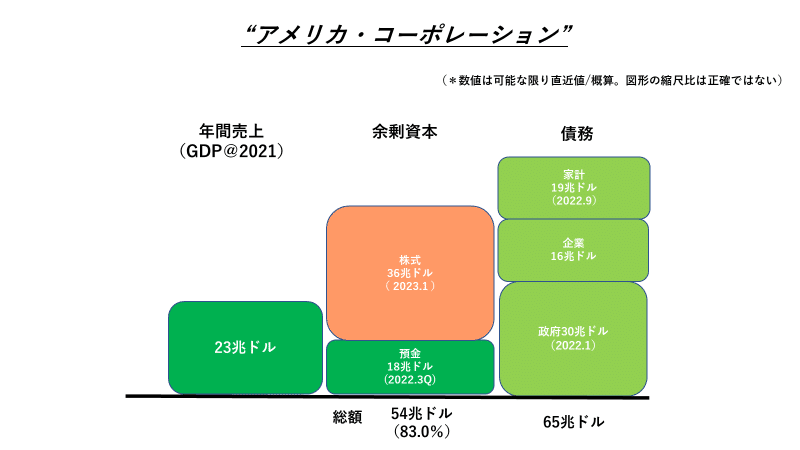

まずは「借金国家」アメリカ。とにかく消費意欲が旺盛で「お金」を借りる事に躊躇がない。国全体で見ても「預金」より「借入」の方が圧倒的に多く、「ツケ払い」で考えると「利上げ」の方が "取り立て" しやすい。SVBはそれを払えなくなってギブアップしたということになるが、 "取り立て" が行き過ぎて「信用問題」に火がつけば、今度は大きな負担が株主に及ぶ。

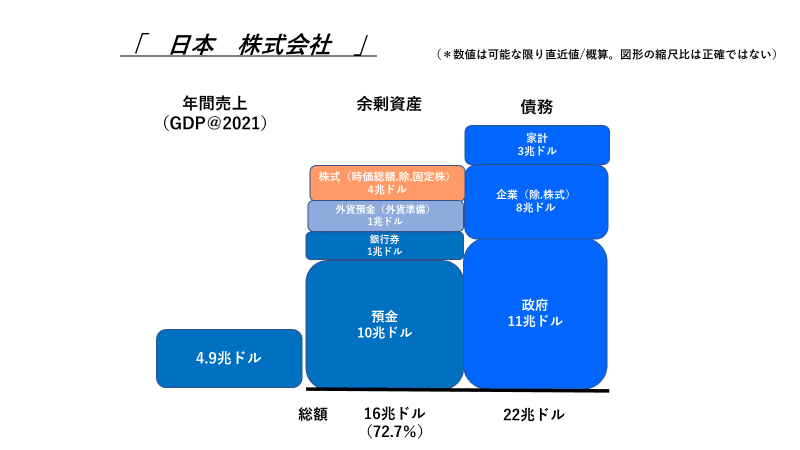

対称的なのが「預金大国」日本。10兆ドルもの政府債務を抱えながらほぼ同額の「預金」を保持しており、これなら「ツケ」の "取り立て" は「預金者」に回る。これが「バズーカ」の実態であり、多額の預金者に利息が渡る「利上げ」などしない。そうこうするうちに「インフレ」に火がつけば実質「借金」も減らせる。 "取り立て" られている国民生活が楽にならないのは当り前で、 "お代官様" と ”大黒屋” の利益のために一般庶民が重い「年貢」に苦しむ光景は、江戸時代以来ずっと変わらない。

もう一つ面白いのは「エネルギー価格」。

サウジアラビアとイランが国交を正常化したというニュースには少し驚いたが、「原油価格」の下落で利害が一致したと考えれば合点が行く。「戦争」をしている彼の国も一蓮托生であり、FRBによる「利上げ」は「ツケ」を産油国に回すための戦略とも読める。当然のように中国が仲立ちしており、これも「戦争」の一部だ。

”米バイデン大統領、予算案としてビットコイン(BTC)など仮想通貨マイニングに使われる電力に30%課税することを提案”

イーロンマスク氏を始め富裕層が最も嫌がるのが「インフレ税」。筆者は「仮想通貨」から「暗号資産」に至るまで一連の流れは彼らの「インフレ税」逃れの方策と理解している。政府・中央銀行と壮絶なバトルが繰り広げられてきたが、金利の付かない資産に対し「利上げ」攻撃はかなりきつい。そこへ ↑「使用電力税」でトドメ。やはり国家権力は恐ろしい。

FX(外国為替)はどうか。交易がドルベースである以上、対ドルで「通貨安」になった国の「ツケ」が大きくなる。超低金利で「預金税」を強化している日本は「円安」を誘発しており、国としてどっちが得か、真剣に考えなければいけない。「財政健全化至上主義」だけで国民は食っていけない。

巨額の「大借金」の「ツケ」を巡って「金利」「FX」「エネルギー価格」「暗号資産」等々、激しい ”押し付け合い” が勃発している。主要通貨ドルを握るアメリカが圧倒的に有利とはいえ、銀行の「信用問題」など盤石ともいえない。「ドル高問題」再び。ー 「ドル建債務」が重くのし掛かる。|損切丸|note で、既にデフォルト(あるいは寸前)の国も増えた。

とにかく「お金」に窮すると人は何でもやらかす。これは国も個人も同じで、「借金」で首が回らなくなれば突然銃をぶっ放したりする。相場やマーケットなら追い詰められて「損切り」が横行することになる。

そんな中、3/22のFOMCでFRBはどういう判断を下すだろう。「インフレ」沈静化を優先すれば+0.50%「利上げ」もまだ可能性として残るが、SBV銀行破綻の影響をシステミックリスクと評価するのかどうか。会合後の声明文、記者会見も含め大いに注目される。相場のステージは変わった。

この記事が気に入ったらサポートをしてみませんか?