骨太ファンドマネージャーが語る長期投資の意義 【イベントレポート】

こんにちは。NVIC note編集チームです。

今回は、6月にSBI証券で開催された個人投資家向けセミナーの模様をお届けします。

弊社CIOの奥野と、2009年から個人投資家向けに日本株の長期集中投資ファンドを運用しておられるコモンズ投信の伊井社長という日本を代表する長期投資家2人が対談形式で、長期投資の意義、アクティブファンドの魅力を存分に語っています。

骨太な長期投資家2人が語る白熱!トークイベント

司会者:

本日はお集まりいただきありがとうございます。

さて、先日、SBI証券さんのホームページで「会ってみた!10社ファンドマネージャーに独占インタビュー!」という特集が公開されています。

普段あまり馴染みのないファンドマネージャーさんの考え方や人となりがわかる非常にいいコンテンツです。

そちらも是非ご覧いただきたいと思いますが、今日お話しいただくのは、そこで取り上げられている10人のうち2人です。

もともと旧知の仲ということで、以前から「何か一緒にやれたらいいね」とお話しされていたそうで、今回の企画となりました。

今回は「骨太な長期投資家2人が語る 白熱!トークイベント」ということで、「長期投資」というものについて、存分に語っていただきたいと思います。

まずは環境認識ということで、「投資信託のいま」ということについて、伊井さんお話しいただけますか?

「98%の顧客が含み益になっている投資信託…その背景」

伊井:

私と奥野さんは、ちょうど同じころ、リーマンショックの少し前くらいに「長期投資」をうたって投資をスタートしました。

当時、業界の中でも「日本株で長期投資なんてできっこないだろう」という認識が大半でしたが、たまたま知り合った私たちは「絶対に長期投資だよね!」ということでお互いに励まし合っていました。

世界を見渡してみると、株式投資の世界では長期投資が当たり前で、「投資はギャンブルだ」と思われている国は、少なくとも先進国では日本だけです。

ところが日本では、例えばGPIF(年金積立金管理運用独立行政法人)が、積極運用に舵を切り株式への投資比率を上げると決定すると、日本の大企業の代表である経団連から呼びつけられて、「国民の大事な年金をギャンブルに使うのか」と怒られたそうです。

自分たちだってIR(投資家向け広報活動)で自社の株を買ってくださいと言っているのにね。

これに象徴されるように、株式投資という考え方そのものがまだまだ根付いていない、そのように感じます。

一方で、私たちが運用している投資信託の世界でも、やはり長期保有という考え方は一般的ではないように思います。

2014年にNISA、2018年につみたてNISAという制度ができてようやく、非課税で、長期で積み立てしていくという投信の持ち方が広まりつつありますが、それまでは投信を使って長期で資産を作るという考え方はほとんどありませんでした。

金融庁が投信販売会社に開示を推奨している「比較可能な共通KPI」で見ると、実はコモンズ投信は開示している会社の中で最も成績がいい(2018年3月末時点で97.7%の顧客リターンがプラス)のですが、これは弊社のお客様が長期で、積み立てで購入いただいていることを反映しています。

実際に弊社お客様のデータを見ていると、およそ8割のお客様が積み立てでご購入いただいていて、3年以上積み立てていただいている方は100%、リターンがプラスになっています。

いいものに、長期で、積み立てでご投資いただければ、しっかりと資産が増えていくということを実践できていると思っています。

ただ、投信全体の統計で見ると、せっかく積み立てを始めても、2年くらいで心が折れてしまって積み立てを止めてしまうというケースも多いようです。長期で積み立てを継続していただくために、投信に何ができるのでしょうか?

「投資信託も『コト消費』へ」

伊井:

これまで投信と言えば、「どのファンドがいいの?」「インデックスとアクティブどっちがいいの?」と、商品選びの議論ばかりなされてきました。

一方で、最近、取材で消費系の企業を訪問すると、どの経営者さんもみなさん「モノ消費からコト消費へ」ということをおっしゃります。

投信で「コト消費」ということを考えますと、一つは「長く持てるものを選ぶ」、二つ目は「運用者の顔が見える」ということではないでしょうか。

例えば日経平均株価に連動する商品ですと、日本経済、世界経済の影響を受けて、しばらく株価が低迷するということはあるわけです。

日経平均に含まれる225社全部を理解し、思い入れを持つということは難しいでしょうから、そういった局面で心が折れてしまうのも無理はありません。

これがいいアクティブファンドで、こういう企業で、こういう局面であれば、一時的に株価が低迷したとしても、またそれを乗り越えて成長していけるということが、しっかり説明され、理解できれば、「長く持てる」ということになるのではないかと思います。

また、奥野さんや私のようにファンドマネージャーの顔が見えて、受益者にきちんと運用状況の説明がされるというのも重要です。

そうであれば、解約を考えるようなしんどい局面でも、「奥野さんも頑張ってるから、もう少し信じてみよう」とワンクッション入るのだと思います。

これが投信における「コト消費」ではないでしょうか。

低コストのインデックスファンドで合理的に、というのももちろん一つの選択肢ですが、長く積み立てていただくという意味では、いいアクティブファンドで、いい情報開示が行われる、つまり顔の見える運用者から、運用計画や運用方針、プロセスというものを伝えていく、そういうファンドが最終的には長期の資産形成に適しているのではないかと考えています。

平成の30年の日本株市場を振り返ってみると、3万円強で始まった日経平均株価は、バブルの後遺症で長く低迷した後、終盤アベノミクスで盛り返しましたが、22,258円で終了しマイナス26%という成績でした。

では、全ての企業がダメであったかというとそうではありません。

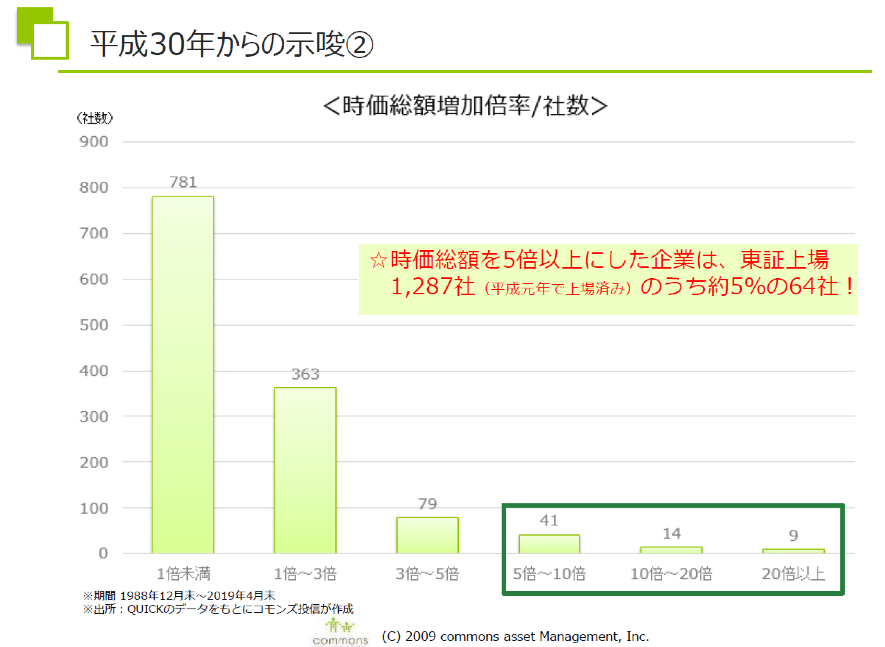

平成元年の段階で東証一部に上場していた1287社のうち、時価総額を全く増やせなかった企業が6割を占めるのですが、一方で時価総額を5倍以上にした企業は64社、20倍以上にした企業も9社存在します。

こういった一握りの企業を選んで投資をすることができれば、相場全体が低迷するなかでも、長期に資産を増やすことができるということです。

そろそろ奥野さんにも話してもらわないといけませんね(笑)。

この30年で時価総額を最も増やした企業は日本電産(69.3倍)なんですが、奥野さん、この会社についてコメントいただけますか?

「投資に『手触り感』を」

奥野:

このまま最後まで聞いてようかと思ってました(笑)。

日本電産がユニークなのはそのビジネスモデルにあると思っています。

平成の最初のころはパソコンのハードディスクに使われるスピンドルモータという、超小型モータの会社でした。

もともとパソコンメーカーが内製、つまり垂直統合で作っていたものですが、モータに特化した日本電産が徐々にシェアを上げていきました。

大量に作ることで規模の経済が働き1個あたりの製造コストが下がりますから、誰よりも安く作ることができます。

やがてモータに関しては内製するよりも日本電産に外注した方が圧倒的に安いし性能もいいということになって、モータに関しては水平分業が成立しました。

いまでは世界シェアの8割以上を押さえています。これが日本電産のゲームのやり方です。

でも、スピンドルモータだけで69倍になったわけではありません。

ご存知の通り、フラッシュメモリやスマホが開発されてハードディスクPCの市場は縮小しています。

その中で、今では日本電産の売上の半分以上は車載モータや家電・産業用モータが稼いでいます。

もともと車載モータを作っていたわけではありません。

車の部品というのは不具合があれば事故に直結しますから、参入するのは簡単ではありません。

そこで永守さん(日本電産代表取締役会長CEO)は90年代後半に自動車部品の会社を買収し、2000年には車載モータに参入しています。

当時はITバブルの時代でPCの黄金期ですから、誰もが日本電産はスピンドルモータの会社だと思っていたわけです。

でも、永守さんは「小さくて、高効率なものを作る」、「大量に作ることでコストを下げる」というスピンドルモータで鍛えたビジネスモデルを敷衍し、他の領域に種をまいていた。

それが10数年後のいまに大きな花を咲かせているわけです。

そういった企業の営みを、面談を重ねながら、工場見学もさせてもらいながら、海外の競合企業とも面談しながら、一つ一つ丁寧に確認し、仮説に落とし込んでいくのが、長期投資のプロセスだと思っています。

私たちアクティブファンドのマネージャーというのは、こういう企業の話を投資家様に聞いてもらいたいんですよね。

伊井さんも私も、どうして日本電産に投資をしているのか、その会社とどんな対話をして何を考えたのか、ということを話したくてうずうずしているんです。

だから、私たちの月次レポートは嫌と言うほど詳しく企業の話を書いています。暑苦しいと思われるかもしれませんが、インデックスファンドにはない、そういったものを楽しんでいただければと思っています。

根底にあるのは、投資家様すなわち皆さんが、私たちのファンドのオーナーであり、私たちが選んでいる企業のオーナーであるという意識です。

長期投資になればなるほど、「何に投資をしているのか?」、「その投資先は大丈夫なのか?」ということに関心が向くと思います。

大事なお金をお預かりしている以上、パフォーマンスはもちろん重要ですが、このアカウンタビリティ(説明責任)も重要な責任として、「手触り感」をお届けしていきたいと思っています。

長く投資をしていると、不況や大暴落に当たることは避けられません。

明日またリーマンショックが来るかもしれないわけです。

それを正確に予想することは誰にもできません。

大事なのは、大暴落が来た時に買い増しができるかどうかです。

暴落の中で買い増すためには、その企業がいいビジネスを営んでいて、いずれはもう一度暴落前の高値を超えるという確信が無ければ買えません。

そういう企業を見つけて投資をし、皆さんに説明するのが、アクティブ投資の醍醐味だと思っています。

伊井さんが僕に振っちゃったからすっかり長くなりました(笑)

「強い企業に長期で投資をしよう」

伊井:

(笑)。もう少し説明したいと思います。

今日お伝えしたいのは、インデックスかアクティブかということではなくて、「強い企業に投資をしましょう」ということです。

平成の30年というのは、バブル崩壊後の長い不況があって、グローバル化が大きく進んで、台頭してくる新興国とも競争しなければいけなくて、IT革命によって世の中が急速に変わってという、難しい事業環境だったわけです。

その中でも時価総額を大きく伸ばせた会社というのは、荒波を乗り越えることができた強い会社だったと言えると思います。

今後もその強さが維持できるかどうかを見極めるのが、私たちの腕の見せ所になります。

もう一つは「長期で持ちましょう」ということです。

いまや日本株に投資をしていて日本電産を知らない人はいないと思いますし、実際に投資をしたことがある人も多いでしょう。

でも、69倍のリターンをまるまる享受できた人がいるかというと、ほぼいないと思います。

個人投資家さんだと「2倍になったからもういいかな」と、売ってしまう人が多いと思いますし、プロのファンドマネージャーであっても、これまで長期投資に主眼を置いた人はほとんどいませんでしたから、局面を見て売ったり買ったりする人ばかりです。

そんなことをしなくても、平成の最初に買ってずっと持っていれば69倍のリターンが得られたわけです。

ただ、長期で持ち続けるというのは、言うのは簡単でも実践するのは簡単ではありません。

例えばいま、世界の時価総額で上位に君臨するAmazonやAppleでも、かつてITバブルの崩壊後には、株価がそれぞれ1年半でマイナス95%、9か月でマイナス82%下落したことがあります。

その後の16~17年でそれぞれ372倍、245倍になっているわけですが、その下落局面で信念を持って持ち続けられた人がどれだけいるでしょうか?

例えばジェフ・ベゾス(Amazonの創業者、CEO)に実際に会って、「こいつならやりそうだ」というような確信が無ければ、なかなか難しかったと思います。

「インデックスかアクティブかは問題ではない」

奥野:

ほぼ伊井さんが言ってくれたのですが、少し補足します。

伊井さんは日経平均でお話しされましたが、TOPIXで見ると過去30年で0.6倍になっています。

その間、S&P500(アメリカの大企業500社で構成される代表的指数)は9倍になっています。

30年前というまだパソコンも一般に普及していない時代に、パソコン用だけでなく車載用モータでも成功したいまの日本電産の姿を想像して投資ができたかと言われると疑わしいですが、例えばトヨタでも株価は6倍になっています。トヨタは30年前もトヨタでしたよね?

何が言いたいのかというと、インデックスだからダメということではなくて、そのインデックスに含まれている企業がどうなっているか、を見ましょうということです。

結局株価が上がるというのはどういうことなのか?

よくなんとか相場だからこれが上がるとか、誰それが売ったから下がるというようなことを言う人がいますが、長期で見ればそんなのはほぼ関係がありません。

長期で見れば、株価はその会社の「価値」を反映します。会社の「価値」というのは、簡単に言えば会社が稼ぐ営業利益の額で決まります。

営業利益が増えていけば株価は上がり、増えなければ上がらない、実はとてもシンプルです。

インデックスも同様で、そこに含まれる企業の「価値」が増えれば上がりますし、増えなければ上がりません。

とりわけTOPIXには注意してもらいたいと思います。TOPIXには、東証一部に上場している2136社(2019年5月時点)が自動的に全て含まれています。

一度入ってしまうとほとんど入れ替えが起こりません。

実はこういうインデックスは世界中を見ても他にありません。

例えばS&P500はアメリカで上場する5000社の中から一定の基準で選ばれた大企業500社で構成されており、定期的に入れ替えが起こります。

この事実はあまり知られていないように思います。

さらに言うと、2136社含まれるうちの時価総額で見て下位の約半分、1136社の時価総額がTOPIX全体に占める割合は4%に過ぎません。

TOPIXに投資をするということは、リターンに影響もないのに、東証一部に上場しているというだけでこれらの企業にも投資をしていることになります。

2136社の時価総額の平均値は2700億円、中央値は450億円です。

大きな小型株のバスケットになってしまっています。

野放図に上場させすぎ、上場廃止基準も緩いということだと思います。

これが今まさにTOPIX改革が議論されている背景でもありますが、新TOPIXがいいかどうかは、やはり「中身の価値が増えるのか」という視点で考えるべきだと思います。

ここに例としてNIKEをあげていますが、アメリカでスポーツシューズのシェアを4割持っています。シューズを履く人は世界中で増えています。

そこで高いシェアを持っていれば普通に利益率は出ます。

リーマンショックの後、株価は下げていますが、そもそも不況になったから靴を履かなくなる人なんていないわけです。

結果的に株価はこうなります。こういうきちんと価値を作る会社で構成されているS&P500のようなインデックスであれば、ちゃんと上がるわけです。

GE、かつてはいい会社と言われました。

今後、この会社が価値を作らないとは言いませんが、近年価値を大きく毀損したのも事実です。やはり株価はそれを反映します。

TOPIX、アベノミクスで上がったと言われますが、この程度です。

インデックスとアクティブとの比較の中で、インデックスは合理的だし、コストも安くていいよねという人が多いですが、そのインデックスを構成する企業が全く「価値」が増えない企業ばかりであれば、どんなにコストが低くても上がりません。

安物買いの銭失いになってしまいかねないわけです。

インデックスかアクティブかという議論の前に、その中身は「価値」を作るものなのかどうかという点に是非注目してほしいと思います。

そこから先は、手数料が高いとか安いとか、伊井さんと僕とどっちが信用できるとか、そういうことで選んでもらえればいいと思います。

司会者:

ありがとうございました。

それでは、お二人が投資を行う上で重視されているポイントをもう少し具体的にお聞かせいただけますか?

「子供から『いいね!』をもらえる投資」

伊井:

企業を選ぶときにどういう視点で選んでいるかというと、こういうお話をしています。

皆さんにお子さんが生まれたときに、1社だけ選んで株をプレゼントするとします。ただし、条件が2つあります。

① その株式は、子供が成人を迎えるまで売却できません。

② また、成人を迎えた日に、親として「なぜこの会社を選んだのか」を説明する必要があります。

さて、皆さんならどんな企業を選びますか?

20年売れないとなると、20年後も生き残っている会社でないといけません。

例えば、人類にとって必ず必要なものを作っていて、かつその分野で高い競争力を持った企業になるでしょう。

もしくは、20年間、どんなに環境が変化したとしても、それに合わせて自社を進化させ、事業内容を変化させてでも生き残っていける強さを持った会社ということになろうかと思います。

先ほどトヨタの話がありました。トヨタの昨年の決算説明会でのことです。

前期は過去83年のトヨタの歴史の中で最高益だったのですが、社長の豊田さんはそのことには一言も触れず、

「自動車産業は100年に1度とも言われる大変革の時代にある。もはや自動車メーカーと競争している時代は終わり、いまではGoogleやTeslaも含めてあらゆる企業が参入している」としたうえで、「トヨタはこういう研究をしている。こういう投資をし、こういう業務提携をして、こういう人に来てもらった」

という話をされました。

この大変革の時代を越えて、自動車がどういう形になるかはわかりませんが、こういう会社であればきっと生き残っていけるのではないかと思います。

2つ目のポイントですが、お子さんに説明し「いいね!」と言ってもらわなければいけません。

たとえ選んだ株の株価が数倍になっていても、娘から「お父さん、この会社めちゃくちゃブラックだよね」と言われたら立つ瀬がないわけです。

そうではなくて、「お父さん、この会社って環境に優しい取り組みをしてて、いま就職活動でもすごく人気があるんだよ。この会社を20年前に選んでくれてたの」なんて言われた日には鼻高々なわけです。

これは所謂ESG的な要素なんですが、いまの若者、若い経営者さんなんかはこういう要素を当たり前に考慮しているように思います。

私たちが運用しているファンドでは、こういう視点を大事にしています。

一方で、奥野さんともよく話をしているんですが、「僕たちESG投資じゃないよね」と。

どういうことかというと、長期投資をやるんだからESGなんて当然の前提だということです。

長期投資に適した企業というのは、短期的なテーマ型投資ではなく、持続的に価値を向上させられる企業ということになりますし、その中には当然ESG的な要素が含まれていないと、これから10年、20年と持続することはできないわけです。

「『モノづくり』としての投資」

奥野:

私たちは長期投資に適した企業の条件として、

①産業付加価値

②競争優位性

③長期潮流

を重視しており、この3つを満たす企業を「構造的に強靭な企業®」と呼んでいます。(⇒過去記事参照)

私たちの投資はある意味「モノづくり」だと考えています。

2か月に1回現地に行って、企業と面談したり、工場見学をしたり、競合企業を訪問したりして何をしているかというと、この3つの条件に関する仮説を構築し、確認しています。

そうして精巧に組み立てた仮説に基づいてポートフォリオを組んで皆さんにお届けします。

お届けした後はアフターメンテナンスとして、やっぱり定期的に企業訪問したりして、仮説に変化がないかを確認します。

その内容は月次のレポートや年次総会を通じて、投資家様に詳細にレポートします。これはアフターサービスだと思っています。

【後編に続きます。】

【スピーカー紹介】

伊井 哲朗氏

コモンズ投信株式会社 代表取締役社長 兼 最高運用責任者

内外の大手証券会社を経て、2008年コモンズ投信創業と共に現職。2012年7月から最高運用責任者兼務。

著書に「『普通の人』が『日本株』で年7%のリターンを得るただひとつの方法(講談社)」、「価値向上のための対話(日本経済新聞出版社 共著)」、「97.7%の人が儲けている投資の成功法則(日本実業出版社)」がある。