こどもや身近な人に伝えたいお金の話 7話 すこしむずかしい 相関係数の話

前回、分散投資でリターンは保ったまま、リスクを減らすことができると書いた。

リスクというのは価格の振れ幅のこと。

波の山と波の谷がちょうど打ち消し合うように、反対に動く資産を組み合わせれば振れ幅が収まり平坦になっていく。

同じ値動きをするものだったら波の山と山が重なるだけで、分散させているつもりでもあまり意味がないんだ。

相関係数とは

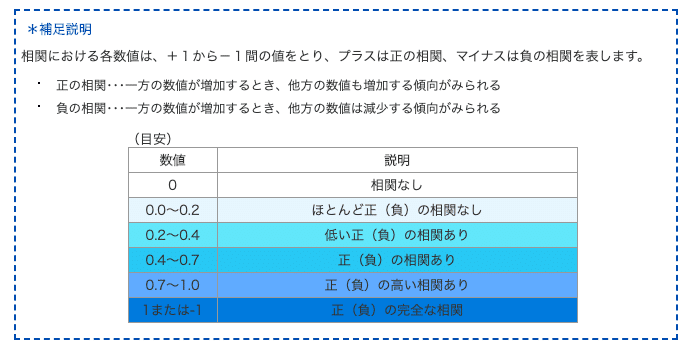

ある資産と資産がどの程度同じ動きをするかを計算して、+1〜-1で表す相関係数というものがある。

+が正の相関となり、同じ動き。 -が負の相関(逆相関)となり、逆の動き。一方が上がればもう一方は下がる。

数値はその強さを表し、0~0.2はほとんど相関がない、0.2~0.4は弱い相関、0.4~0.7は相関あり、0.7~1は強い相関と言われている。

https://emaxis.jp/special/sokan.html より引用

ここまではわかったかな〜?

実際の相関係数

ここからは、実際の相関係数について説明していこう。

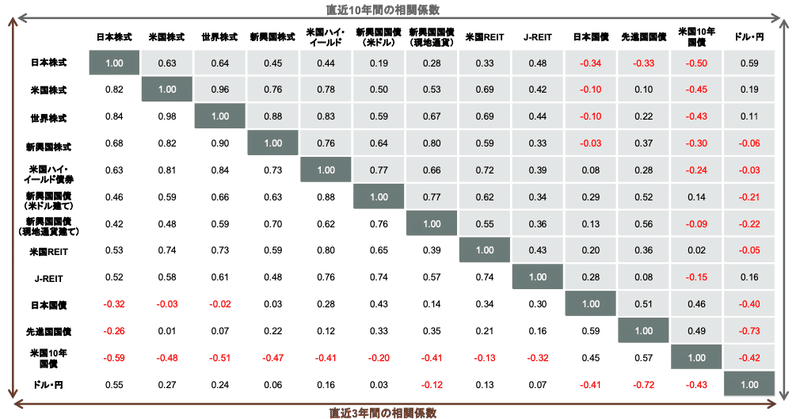

まずは、下の表を見て欲しい。

右上側の薄いグレーになっている直近10年の相関係数の方を見てみよう。

J.P.Morgan Asset Management 「Guide to the Markets Japan」より引用

米国株式を右の方に見ていくと、世界株式の所に0.96、新興国株式に0.76、日本株式に0.63(一段上の欄)となっているね。

上で説明した相関係数の分類によると、いずれも高い〜普通の正の相関あり。同じ方向に動いているということだね。

さらに右の方を見ていくと、日本国債-0.10、米国10年国債-0.45と、逆の動きを表す負の相関(逆相関)になっているね。

負の相関を持つ資産を組み合わせることによって、値動きをマイルドにすることが基本だよ。

大まかな傾向としては、以下のようなものがある。

時期によっても変動するけど、覚えておくといいと思う。

(理由については難しいからいずれ説明するね)

・株式同士は正の相関関係にある(世界の経済は繋がっている!)

・株式と債券は負の相関にある

・金はどの資産とも相関が低い(独自の動き。有事に強い金と言われる)

・金とドルは負の相関(円高になると金は上がる)

分散投資の基本は、株式と、それ以外(債券・金)をどう組み合わせるかと言っていいと思う。

もう一つの真実

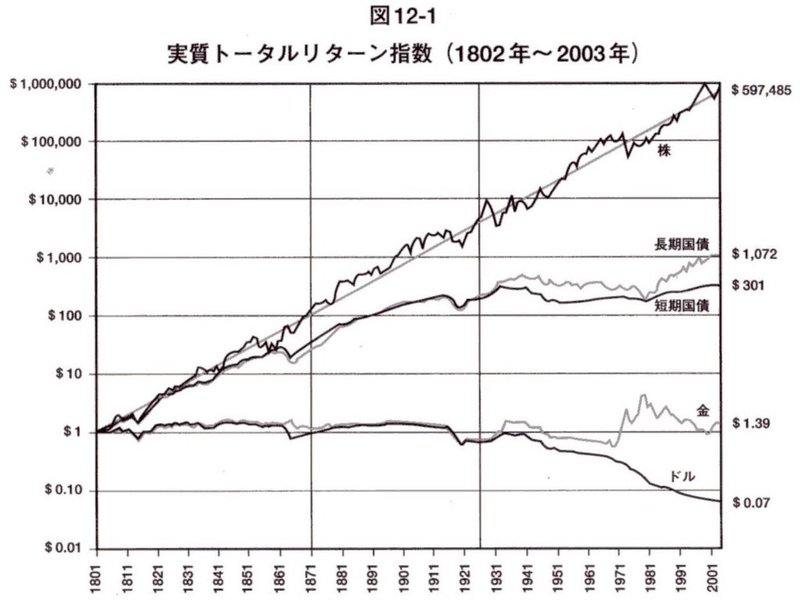

実をいうと、株式100%の方が長期で見た収益率は高いんだ。

ジェレミー・シーゲル『株式投資の未来』より引用

長期では株式の成長性が他の資産を圧倒しているのがわかると思う。

債券や金など他の資産クラスとの分散をするほど、トータルのリターンは下がっていくということ。

ただしこれは、市場の下落に耐えて保有し続けることができればの話だ。

第4回で話した、○十年に一度の経済危機は、実はもっと頻繁に起こっているという話は覚えているかな?

2000年以降だけでも、ITバブル崩壊(-49%)、リーマンショック(-56%)、コロナショック(-34%)と、3回の20%を超える暴落が起きている。

いずれは回復するとはわかっていても、資産が半分になる経験は耐え難いものだよ(お父さんは2008年に経験しているよ)

債券や金は、下落幅を小さくしてくれる効果があるんだ。

頭を使ったから、今日はここまで!

次回は、もう一つの分散、時間の分散について話そうと思う。

役にたったと思ったら、いいねやフォローをお願いします!

励みになります。

この記事が気に入ったらサポートをしてみませんか?