Vポイントと通信キャリアによる市場変革【2024年 最新データからみる経済圏意識とポイント動向勉強会 Vol.2】

▼連載コラム

Vol.1 ポイント経済圏活性化への新戦略

Vol.2 Vポイントと通信キャリアによる市場変革

Visaのタッチ決済の急成長と市場影響

ここからは金融関連として各キャッシュレスシェアの実態についてお伝えしていきます。

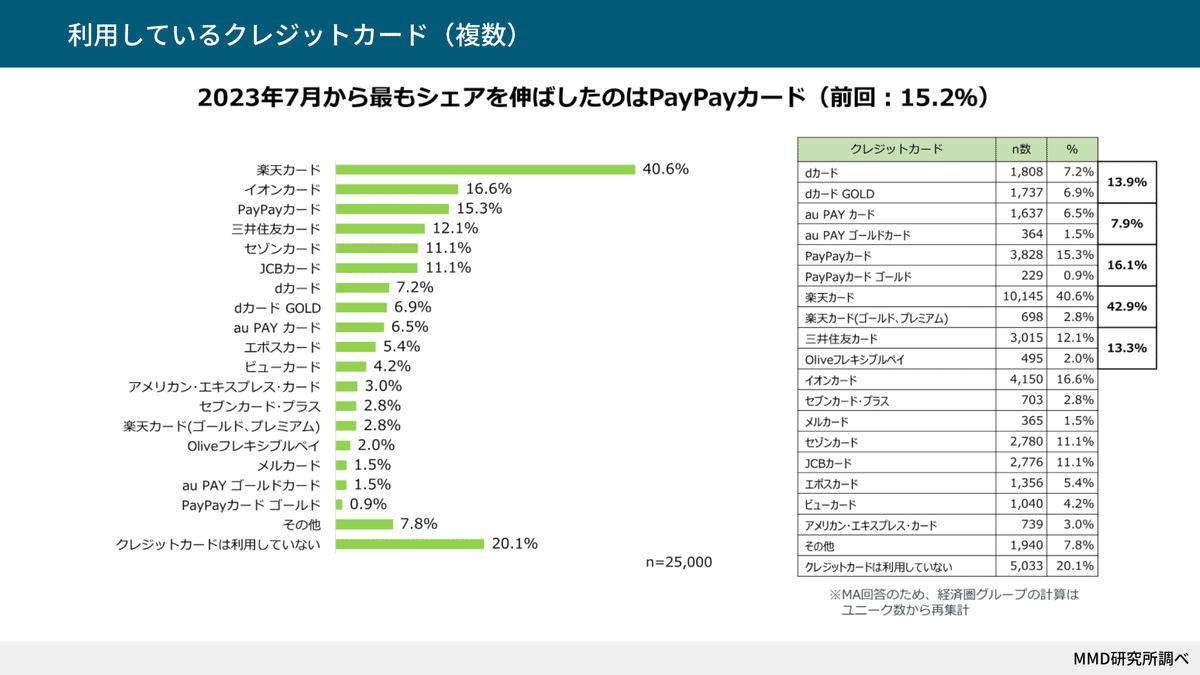

まずはクレジットカードの結果を見ていきましょう。

利用しているクレジットカードのシェアで、前回より最も伸びたサービスはPayPayカードでした。前回15.2%から今回15.3%と0.1ポイント増えた結果となっています。PayPayへのチャージの紐づけが結果に影響したと考えられます。

続いてQRコード決済サービスの結果です。

上位4サービスであるPayPay、楽天ペイ、d払い、au PAYは前回よりも数値を伸ばし、5位のメルペイと差が広がっています。4サービスとも好調であることが分かります。

次にカード型の電子マネーを見ていきます。

前回今回ともにWAONがトップとなりましたが、今回の結果で注目すべき点は2位のVisaのタッチ決済です。

今まではSuicaやnanacoと同じぐらいのシェア率でしたが、今回はWAONの数値は少し下がりつつもVisaのタッチ決済がぐんと大きく成長しています。今まで競争していたサービスから頭ひとつ抜けて、さらにカード型電子マネーのトップになろうとしているところが大きく変化した点です。

Visaのタッチ決済の想起率もとても高いものではありましたが、想起して利用検討したユーザーが利用開始まで行動したことが、この半年間の変化になるのではないかと感じています。

続いて、スマートフォン型の電子マネーを見ていきます。

スマートフォンに入れて利用するサービスになるので、カード型と比較してしまうと普及率はやや劣ってしまいます。とはいえ少しずつシェアを伸ばしているサービスも複数あり、モバイルにシフトしてきているとみることもできます。

通信キャリアの金融革命

SMBCグループが提供しているOliveフレキシブルペイは着実にユーザー数を伸ばしています。2023年12月には170万人の会員を突破し、当初の計画を上回るペースで進んでおり、今後も引き続き注目されるサービスになっています。

他にもNTTドコモでは、三菱UFJ銀行がdスマートバンクを開始して一定数のユーザーが利用開始しています。契約数の目標値には届きませんでしたが、ユーザーの評価を獲得できているので、今後はどう変化していくのか注目のひとつです。

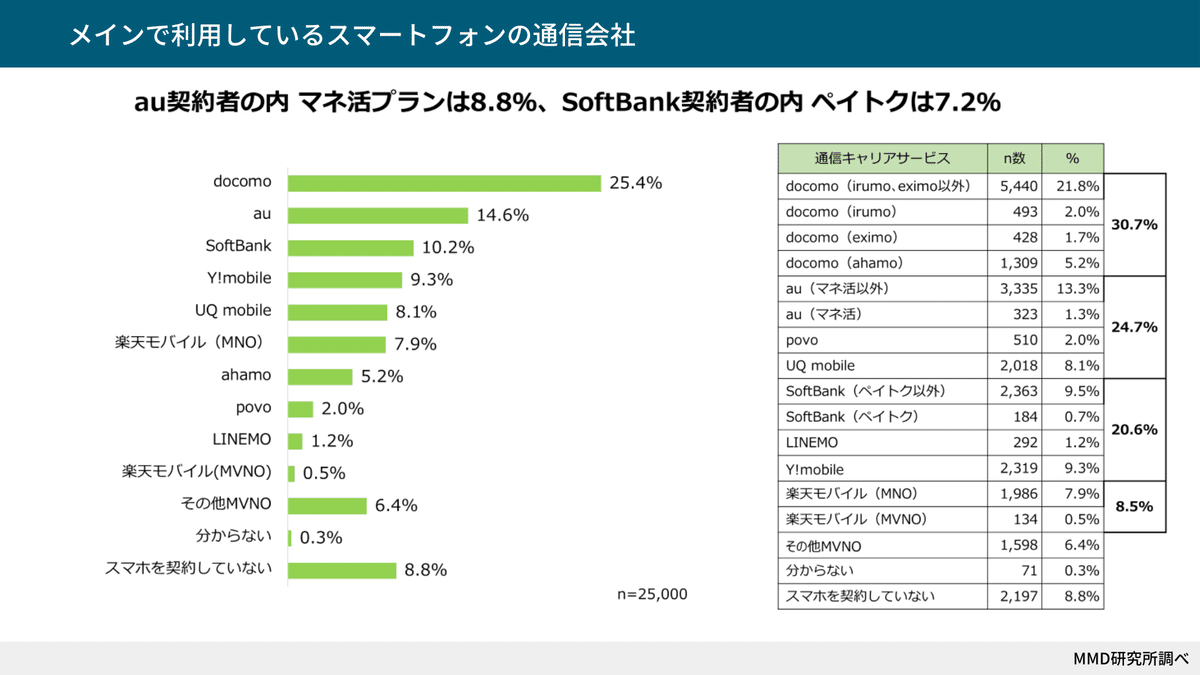

また、KDDIはauマネ活プランを開始したり、その対抗策としてソフトバンクがペイトクを開始しました。昨年から始まった新プランですが、通信会社のシェアに変化があったのか見ていきましょう。

auマネ活プランは8.8%、ペイトクは7.2%と、リテラシーが高い方はすでに利用し始めている結果となりました。金融面に特化したプランを意識しているかフォーカス当てることで今後の施策が考えやすくなると思います。

新NISAにおける知識の力と投資行動

証券会社のシェア結果です。前回に引き続き楽天証券やSBI証券が上位となりました。2サービスとも数値が伸びており、新NISAが始まったことなどから需要が高い証券となっています。ユーザーからの関心も非常に高い証券です。

次に新NISAの認知や意識について見ていきましょう。

新NISAの内容も理解している認知は31.8%となりました。そのうち約半数ほどの人たちが新NISAを開始しています。内容理解まで進むと開始に向けたアクションまで早いことが分かります。

新NISAという言葉は知っているが内容までは分からないレベルの認知は24.2%でした。情報収集が足りてない層だと思いますので、検討に関しては15.0%に満たない結果となっています。

内容理解をさせて、さらにサービスの想起まで持っていくことがひとつの課題になります。ユーザーに「NISA」という言葉をただ伝えていくのではなく、内容を詳しく伝えることで各社サービスがユーザーを獲得できるようになっていくという見立てです。

他ポイント経済圏への微妙な関心

各ポイント経済圏ユーザーの他のポイント経済圏意識について一部結果抜粋してご紹介します。

まだVポイントは統合されていないので、Vポイントメイン利用者とTポイントメイン利用者が混合されているものになりますが、他のポイント経済圏の意識としてはいずれも興味なしの回答が多い結果となっています。

どのポイント経済圏ユーザーも「同じぐらい意識している」割合はあまり高くありませんが、「弱いが意識している」の割合はPayPay経済圏ユーザーや楽天経済圏ユーザーは他のポイント経済圏ユーザーと比べていずれもやや高く出ています。

Vポイント経済圏の影響力

最後にポイント経済圏のクロスユースを見ていきましょう。

ドコモ経済圏やau経済圏は通信系(スマホ、携帯電話)が多く、PayPayはQRコード決済、楽天はECサイトやクレジットカードが多くなっています。クレジットカードに関してはVポイント経済圏も7割近くの数値になっているので、今後Vポイント経済圏が入ったことでクレジットカード含めさまざまなジャンルで競争が激化するのではないでしょうか。

また、ポイントを貯める・使うことに関して、サービスごとの特色があります。Vポイントが入ったことにより、ポイント関連のプロセスが変わってくるかもしれません。

今回の調査では新Vポイントがこれからのため、Tポイント・Vポイントのメイン利用者でVポイント経済圏を意識している人をVポイント経済圏ユーザーと定義していました。各ポイント経済圏を意識する中で、TポイントやVポイント使っている人はVポイント経済圏の潜在的ユーザーです。この層の深掘りをして、ユーザー獲得であったり流出防止策検討したりする必要があります。

新勢力参入からポイント経済圏の新時代へ

キャッシュレス化の波はポイント経済圏の拡大とともに私たちの消費行動に変化をもたらしています。PayPay、楽天、ドコモ、auといった大手から、新たな競争者であるVポイントまで、市場シェアを拡大するために様々な戦略を展開しています。ポイントの貯蓄、利用、そして投資に関する消費者の関心が高まる一方で、ポイント経済圏内でのクロスユース現象が競争をさらに加速させていくでしょう。

また、キャッシュレス決済の普及、ポイント利用の増加は、ポイント経済圏を単なる報酬システムから、金融と消費が融合したエコシステムへと変貌させています。ポイント経済圏のユーザー間でさえ、他のポイント経済圏に対する関心が見られ、ポイント経済圏を越えたサービスの最適化が求められているのです。

Vポイントの登場は、ポイント利用の新たな時代を予感させ、各ポイント経済圏はユーザーの獲得と流出防止に向けて新たな戦略を模索しています。このようにポイント経済圏は消費者の選択肢を広げ、業界全体のイノベーションを促進していくことでしょう。

調査結果をMMD研究所に公開していますので、こちらもあわせてご覧ください。

顧客理解はできていますか?

お客様が何を求めているのか、持っている顧客データを効果的に活用できているのか把握していますか?

弊社の提供する「顧客分析プログラム」を活用することで、自社の顧客データ(会員情報、行動履歴)とアンケートを組み合わせたマーケティングリサーチから顧客の深層にあるニーズを解明し、貴社のサービスやブランドの価値をさらに高めることができます。

お客さまやユーザーに対して課題があるなと思った方は、ぜひ下記サイトより資料をご請求ください。

・MMDLabo株式会社

通信・端末・決済などモバイルやIT分野のマーケティングレポートでは国内最大規模の調査機関です。

モバイルインターネットで生まれる新しい体験を調査・分析し、価値ある情報を発信することでモバイルインターネット業界の発展に貢献します。

・MMD研究所

2006年9月より運営しており、700件以上の調査データを通じてモバイルユーザーの消費行動や実態を発信しています。