間違えやすい「N字」波動のカウント方法③ 〜複雑なトレンド転換時の「潜在波」の意識〜

投資をしている人は、どなたも自分が持っている商品について

「ジグザグを形成するチャート」を見たことがあると思います。

この「チャートを根拠」にして投資活動やトレードをできるようになることは、どのような種類の商品であれ、金融市場に参加する上でとても大切になります。これがないのは、言い換えると、ルールの分からないゲームに参加して、いつ負けるとも知れない勝負をさせられているのと同じですから。

松っちゃんは、そんな金融市場への参加初心者のために、チャートを読み解くノウハウを分かりやすく発信する活動をしています。

この記事は、初級者からもう少しレベルアップをしたい人に向けています。もしまだ未読の方は、

✅トレンドと「N字」波動

✅間違えやすい「N字」波動のカウント方法①

✅間違えやすい「N字」波動のカウント方法②

の3つの記事を先に読んでおいてもらえると、本記事の理解がスムーズになるかと思います。

本記事では、間違えやすい「N字」波動のカウント方法について、【トレンド転換の場面にフォーカス】して深掘りしていきたいと思います。チャートは非常に複雑な値動きをします。時には、どのように「N字」を理解したら良いのかに迷うこともあります。そのような、微妙な値動き、判断に困るようなケース、初心者が陥りやすい間違いを想定して、「N字」波動のカウント方法を整理するのが、本記事の趣旨となります。

1:トレンドと「N字」波動のおさらい

1−1:上昇トレンドと「N字」波動の確認

今回も、下落トレンドから上昇トレンドへの転換を想定して、メインの内容を進めていきます。そこでまず、トレンドの定義についておさらいです。常連のnote読者さんには繰り返しになりますが、何度も頭に叩き込む価値のあるものです。

上昇トレンドにある「N字」波動の定義は、次のようになります。

(下落の時は上下逆になります。)

上昇トレンド「継続」のサインは、次の2つ。

⑴直近高値を更新する上昇がある。(赤→の先の赤●より上抜け続ける)

⑵直近安値を下回ることなく切上げている。(緑→の底の位置が段階的に高くなる)

上昇トレンド「終了」のサインは、次の2つです。

・直近高値を更新する上昇がない。(赤●に到達できず)

・直近安値を下回って切下げている。(青●を下回る)

1−2:下落トレンド終了の定義

トレンド転換の場合、「N字」波動をどのようにカウントすれば良いのでしょうか?トレンド転換とは、下落トレンドから上昇トレンド、上昇トレンドから下落トレンドの2つがあります。(後述するように転換せずに「トレンド無し」になる第3のケースもあります)

これらは上下を逆にすれば良いわけですから、以降では過半数の人がしている上昇トレンドに乗るということを想定して、下落トレンドから上昇トレンドへの転換を例に進めていきます。

トレンド転換では、一つ前の逆のトレンドが終了する必要があります。下落から上昇へのトレンド転換では、下落トレンドが終わらなければなりませんね。その条件を確認するために、次の図をご覧ください。

下落トレンド「継続」のサインは、次の2つです。

⑴直近安値を更新する下落がある。(緑→の先の緑●より下抜け続ける)

⑵直近高値を上回ることなく切下げている。(赤→の天井の位置が段階的に低くなる)

下落トレンド「終了」のサインは、次の2つです。

・直近安値を更新する下落がない。(緑●に達成できず)

・直近高値を上回って切上げている。(青●を上回る)

重要なのは、「直近高値を上回って切り上げている」ことです。

2:トレンド転換での「N字」カウントと潜在波

2−1:トレンド転換直前の値動きとボラティリティ

本題に入る前に、この記事で扱うケースを理解しやすくするため、以前の間違えやすい「N字」波動のカウント方法②との比較をしておきたいと思います。

そこでは、次のような値動きのパターンを整理していました。

つまり、下落トレンドの終了サインである直近高値ブレイク後に、

👉正しい「N字」波動を形成して上昇トレンドに転換する場合

👉レンジ相場を形成してヨコヨコする場合

👉直近高値ブレイクが「ダマシ」となって下落トレンドを再開する場合

です。

(必要に応じてスワイプ拡大して確認してください)

これらでは、前後のジグザグの1本の波(線)が、他の1本に対して「極端に大きいということがない」ケースでした。なお、投資の世界でチャートや値動きを見る際には、「極端に大きい値動き」のことを「ボラティリティが高い」と言います。

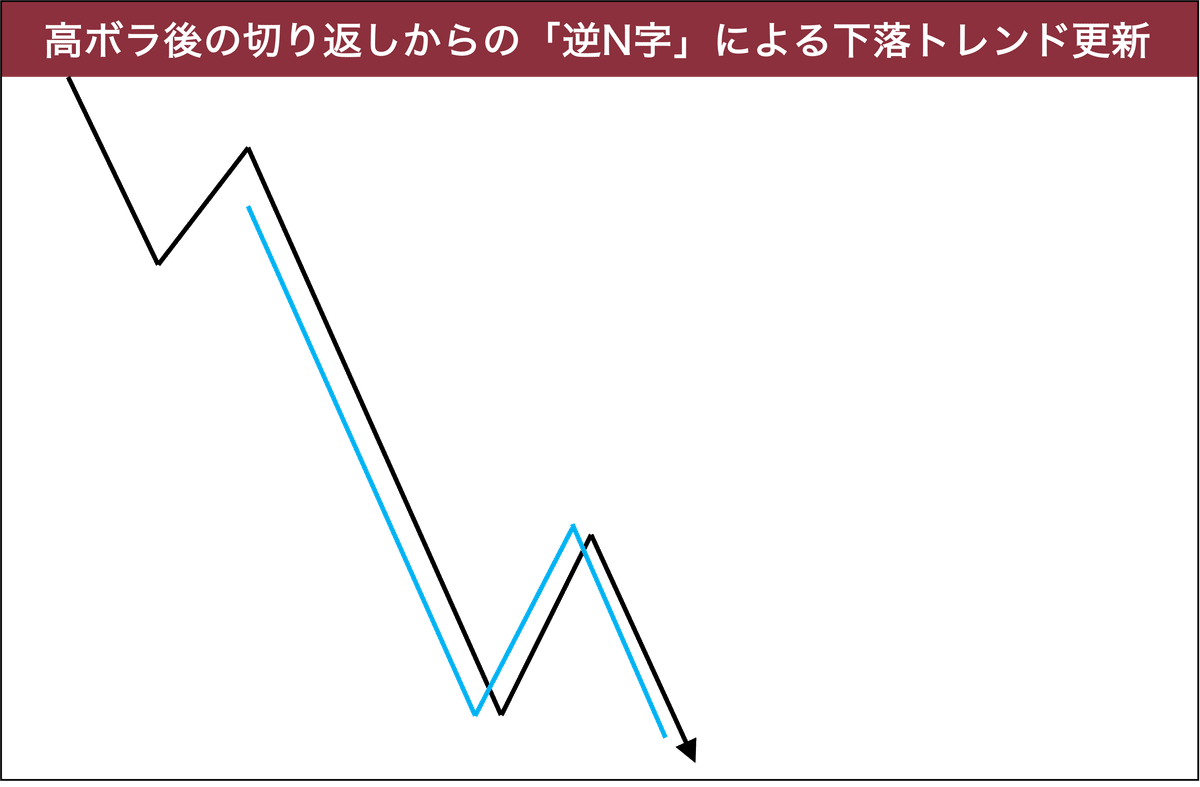

そして今回は、次のように「極端に大きいジグザグ1本の後の切り返し」が発生した場合のお話です。

このまま、下落すれば「逆N字」を更新して、そのまま下落が進行するだけなのですが・・・。

そうならずに、直近の大きなボラのある波に比べて小さなサイズの不完全な「N字」波動を形成する場合があります。この「N字」は、正しい直近高値を上回っていないため、正しい「N字」ではありません。

しかし、「安値を切り上げ」つつ「間違った直近高値」を上抜けていることから、上昇へ向けた一定の潜在的な力を持っている可能性があります。そのため、一般的に整理されていないこのような「N字」を、私は潜在波と名付けて明確化しました。

*このような言語化・概念化は、特に初心者が学ぶ際、パターンを整理するのにとても役立つことが心理学では知られています。

その後のチャートの値動きのパターンは、必ず次の3つになります。

👉「正しい直近高値」を超える上昇となる

👉レンジ相場に突入する

👉「正しい直近高値」を上回ることなく安値を切り下げて下落トレンドを更新する(この時、潜在波は複数化複雑化した調整として「波束ね」でカウントすべきとなる)

では順番に見ていきます。

2−2:「正しい直近高値」を超える上昇となる場合

切り返し上昇した「N字」の潜在波が、そのまま大きなボラティリティを持って上昇した場合には、次のようなチャートになります。

そこでは、下の方で潜在的な「N字」を作りつつ、きちんと「正しい直近高値」をブレイクする上昇(右上の薄赤●)をして、正しい2つの「N字」条件を満たしました。

⑴直近高値を更新する上昇がある。

⑵直近安値を下回ることなく切上げている。

勘の良い人は

「えっ? これ、いわゆるダブルボトムじゃね?」

と気づいたと思います。その通りです。

一つ前の記事では逆三尊(逆ヘッド&ショルダー)を扱いましたが、今回は「N字」波動に基づいてダブルボトムを厳密に理解し、さらに深くその特徴を明らかにするという趣旨があります。

*チャートパターンを「N字」波動で解剖する試みは、改めて別記事で扱います。

このような潜在波ですが、「正しい直近高値」まで一直線で上昇するケースだけではありません。例えば、次のような場合もあります。

ここでは、潜在波が上昇5波動まで形成し、「正しい直近高値」を超えて顕在化しました。このような現象を、私は「潜在波の顕在化」と呼んでいます。

さて、本題の「N字」波動のカウント方法について話を進めます。

比べて見やすいように

👉低ボラ後の切り返しからの単純な「N字」波動

👉高ボラ後の切り返しから潜在波が顕在化していく複雑な「N字」波動

を並べてみました。

上の2つは、赤色の「N字」形成からその後の上昇の箇所を取り出すと同じですが、その直前の高値の位置が異なります。

●左図(低ボラ)では、「N字」の第1波動で直近の下落トレンドの高値をブレイクして、その後に上昇トレンドの「N字」を確定させて上昇していっています。

*間違えやすい「N字」波動のカウント方法② 〜単純なトレンド転換の場合〜を参照してください。このケースについて詳しく解説しています。

●右図(高ボラ)では、直近の下落トレンドの正しい高値をブレイクすることなく、潜在的な「N字」を形成して上昇し、その結果として正しい直近高値をブレイクしています。

「ここの左右で異なるのは【下落トレンドの直近高値の位置】のみ」です。

この時、本記事の趣旨としては、右(高ボラ)の場合でも、正しい直近高値をブレイクしたら、潜在波も含めて波動をカウントしなければならない、ということです。つまり、左と右では、→矢印の先端はどちらも、上昇トレンドの第5波動目となります。これが、「潜在波の顕在化」という現象です。

右図でその後に生じる波動カウントは、「6、7、8、9、・・・」と数えていく必要があります。

しかし、正しい直近高値を超える前までの潜在波の段階は、「あくまで仮としての1、2、3、4、5」と数えていき、影響力が無くはないが、限定的なものと認識しておく必要があります。その影響力が、トレンドとして正式に発揮されるのは、正しい直近高値を超えた後です。

この意識がないと、右図では「正しい直近高値」を超えた後の段階から「1、2、3、4」と波動カウントをすることになってしまいます。

なぜ、このような理解が必要なのでしょうか?

それは、「トレンド=波動の【寿命】」に関わります。

シミュレーションとしての理論上や、実際のチャートに基づいた統計上は、トレンドにおける波動は5、7波動くらいまでは安定的に続きます。ですが、9、11、13、15波動と2桁以上の波動が継続的に続くことは、極めて稀です。

例えば、波動理論の元となっているダウ理論では、発生したトレンドを初期・中期・後期と3段階*で分けますが、2桁以上の波動は基本的に後期になります。むしろ、7波や9波が後期になることもあります。

(*厳密には先行期・追随期・利喰い期)

また、エリオット波動理論では、3波目が最も値幅が大きく、5波目は波動が小さくなってトレンドが終わる・・・、となっています。

トレンド後期を経て波動が終わる(上昇トレンドであれば直近安値ブレイク・下落トレンドであれば直近高値ブレイク)と、上昇か下落の新しいトレンド相場かレンジ相場になります。

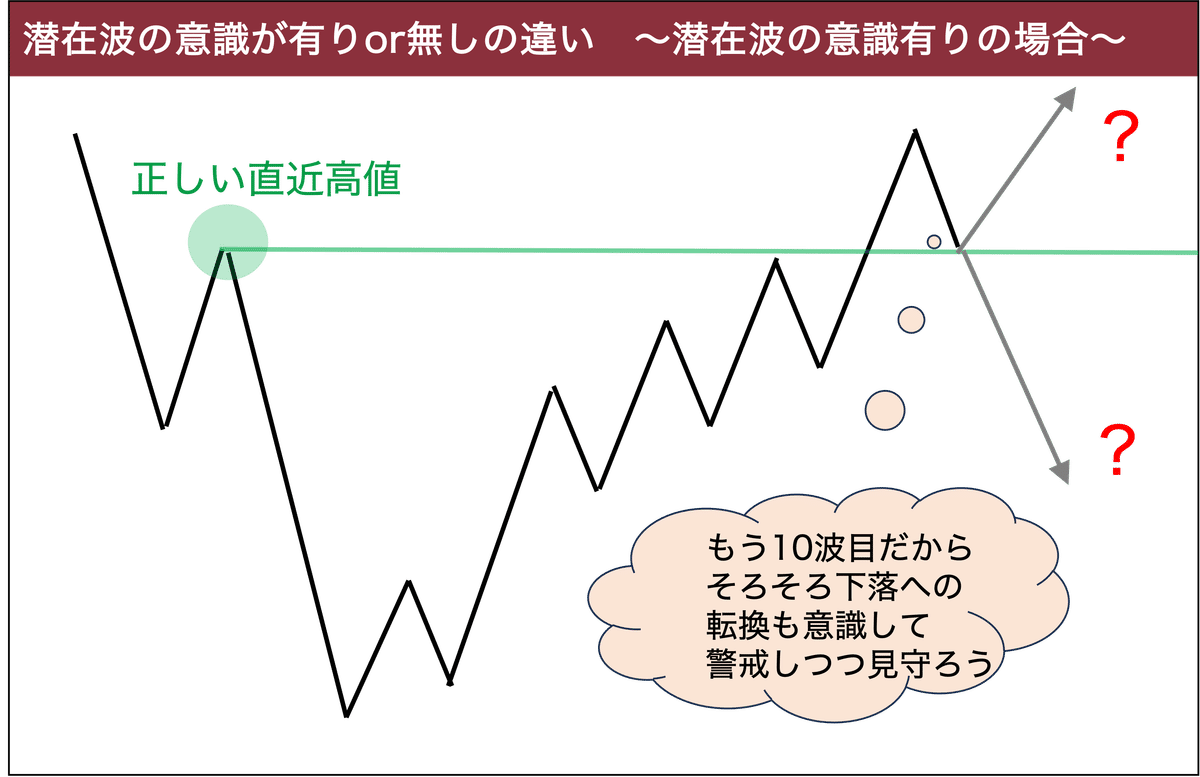

トレンドの寿命を想定し、新しいトレンド転換に警戒をする上でも、潜在波のカウントは重要になります。次をご覧ください。

そのため、直近高値を超えたところから「1波動目」カウントをしてしまう

どうでしょう。

同じチャートなのに、潜在波への意識の有無で認識やチャート予測が全く異なることが分かります。

このような認識が必要となる場面は、相場で多々あります。

例えば、次のチャートをご覧ください。

日経225先物の2022年4月22日〜5月18日の相場(4時間足)です。

そこでは、下落から転換して上昇へと向かい始める局面がありました。

安値から上昇へ切り返して、潜在波動を形成しながらも、5波動目に直近高値(緑●)をブレイクしています。

たしかに、

・直近高値のブレイク(緑+赤●)

・安値の切り上げ(下青●)

・高値の切り上げ(上青●)

が行われています。

しかし、潜在波のカウントを踏まえると、先述のように波動は緑●の高値ブレイクで、もう5波動目のカウント。

上昇トレンドの寿命を想定すると、そろそろトレンド後期を意識しなければなりません。実際のチャートをご覧のように、この上昇トレンドは7波動で高値をつけて、8波目で直近安値を下回ります。さらにその後、終了した上昇トレンドの起点となる安値よりも下の価格へと深ぼって下落していきました。

このような相場で考えられるエントリーは、大きく次の2択です。

⑴潜在波の高値ブレイク(リスクと妥協のある不完全な「N字」ブレイクエントリー)

⑵正しい直近高値のブレイク(正規の「N字」ブレイクエントリー)

今回のチャートケースでは、どちらも含み益の期間が一定程度、確保できています。

しかし、⑴は正しい直近高値(緑●)を超える前までは、いつさらに下落へ向け切り返すか分からない不安な時間があります。また⑵は、上昇トレンドの寿命が短いかもしれない段階でのエントリーとなります。実際、その後の大きな窓開けによる下落もあって、警戒せずに保持し続けていたら損失を出していました。短期の利食いをしたとしても、あまり値幅を伸ばすこともできていません。

潜在波のカウント方法を知っておけば、⑴も⑵も7波目でトレンドの後期なのだと意識して、利確を行う心づもりや選択肢も浮かびやすいという利点があります。

例えば、7波の最高値をつけた大陽線の次に、その高値を上回ることができずに陰線をつけた。また、5波と比べて、7波高値後に陽線が続いていないことから、上昇力が弱くなっているのが分かる。

これらを根拠に、陰線をつけて引けそうな時点で半分や全部を利確する、という選択肢をとりうるのです。

また、⑵でエントリーする際も、5波目でのエントリーと意識しておけば、エントリー後の上昇の伸び代が限定的かもしれないと想定できるため、ロット数はいつもより少し小さめに調整するなど、警戒してトレードに当たることができるでしょう。

このような相場は、

・上位足トレンドの調整波

・レンジ相場か低ボラのトレンド

で発生しやすいという特徴があります。

実際、先ほどの日経225は、一つ上位の日足が下落トレンドでした。

そのため4時間足では、下落はボラが大きく、上昇はボラが低いため細かなジグザグで複数のN字を作っていたのでした。

(4時間足をベースに薄く日足を表示)

もちろん、ダブルボトムによるエントリー(潜在波の高値ブレイク)が効果的な場合もあります。

それは、上位時間足のトレンド方向と、エントリーで想定しているチャートのトレンド方向が、一致している場合です。その場合は、潜在波の上昇値幅も大きくなりやすく、「正しい直近高値」を早めに上抜けることで、その後のトレンドの寿命も続きやすいことが期待できます。ただ、その場合でも、潜在波をしっかりカウントして、その後に転換が来るであろうトレンド後期を想定しておく必要が出てきます。

ポイントは、「潜在波のカウント」から「その後のトレンド寿命の意識」をすることによって、先の見通しを立てる根拠を得られることです。具体的には、逆方向へのトレンド転換を警戒して、チャートの挙動を注視しながら利確を検討できる、ということです。

2−3:レンジ相場に突入する場合

ケースとしては少ないですが、レンジ相場に突入する場合もあります。

実際は、そのレンジの中に小さな「N字」や「逆N字」の潜在波を作りながら、それらを組み合わせつつ不規則に動くことが多くなります。このような相場では、絶対に手を出してはいけません。

2−4:潜在波が「波束ね」でカウントされ下落トレンドを更新する場合

正しい直近高値を超えることなく、しかし安定して潜在的な「N字」波動で上昇し、その後に力尽きたように下落して直近安値を更新する場合もあります。

このようなケースでは、潜在波を「波束ね」して直近安値と直近高値を結び、「正しい直近高値」を上抜けていないという事実に、しっかり意識を向ける必要があります。また、このような相場では、エントリーをするのは非常に難易度が高いため、しばらく様子見をすることをお勧めします。

加えて、やはりこのような相場は、

・上位足トレンドの調整波

・レンジ相場か低ボラのトレンド

で発生しやすいという特徴があります。

そのため、上位足の確認はとても重要になります。

具体的なチャートは、次のように例示することができます。

なおこのケースは

「下落トレンド」

→「上昇潜在波での複線化・複雑化した調整」

→「下落トレンドの更新」

でした。

上下の向きを逆にした場合は、

「上昇トレンド」

→「下落潜在波での複線化・複雑化した調整」

→「上昇トレンドの更新」

となります。

こちらの具体例については、間違えやすい「N字」波動のカウント方法①で、実際のチャートをもとに解説しています。

3:まとめ

さて、いかがだったでしょうか?

今回は、潜在波を伴うトレンド転換における「N字」波動のカウントでした。

多く初心者は、直近高値を超えてから「N字」のカウントを1から数え始めることが多いです。

しかしそれでは、チャートの前後の関係性を掴み、今後の見通しを立てることが出来なくなってしまいます。

そのためには、正しい直近高値を上抜けていない場合でも、ちゃんと潜在波を仮でカウントしておく必要があります。そして、正しい直近高値を上抜けて顕在波となった場合は、潜在波を合算してその上昇トレンドの「N字」波動をカウントすることで、後に必ず来るトレンド後期への心構えをしておくことができます。

逆に、正しい直近高値を上抜けることなく動いている間は、それら潜在波は「波束ね」として整理しつつ、正しい直近高値を上抜けるかに意識を向かせなければなりません。その後に直近安値を下抜けたら、「波束ね」で得られた高値を、新しい直近高値としてトレンドの波動カウントを続行してあげる必要があります。

最後に関連する説明を加えておきます。

上昇トレンドを想定したダブルボトムによるエントリーは、あくまで潜在波の高値ブレイクでのエントリーのため、「正しい直近高値」ブレイクまでは、警戒心を持って注意深く見守る必要があります。これが、前記事の逆三尊(逆ヘッド&ショルダー)との決定的な違いです。

「正しい直近高値」の前で下落して、さらに安値を切り下げてしまうことは、一般に「ダブルボトムの否定」と言われます。これも、相場ではよく発生します。

このダブルボトムの否定のリスクがほぼ無くなったなと安心できる条件は

・上位足が上昇トレンド

・正しい直近高値ブレイク

の2点です。

(下落トレンドの場合はこれが上下逆)

この条件も、きちんと整理して明確に指摘されることは、他の人のノウハウにはほぼ無いです。しかし、「N字」波動理論と、複数時間足の一致を重視するMTF分析の観点からは、合理的なのが理解してもらえると思います。

*複数時間足の比較を行うMTF分析についての記事はこちら

前回の記事と合わせて、トレンド転換のパターンを「N字」波動で根拠づけて理解し、「パターンによってどのような確度の違いがあるのか」、「安心した確度になる条件は何か」が分かると、トレードスキルが精緻になります。

そこから、ロット数の大小をどうするのか、エントリー後の直近でチャートをこまめにチェックする必要性の有無などへと繋がるからです。

具体的には、

・逆三尊→ロット強気OK&すぐ確認できるネックライン上抜け後は安心

・ダブルボトム→ロット強気NG(例:逆三尊のロット条件の7〜8割で入れる等)&正しい直近高値の上抜けまでは引き続き注意・警戒が必要 *上位足も同じトレンド方向&直近高値上抜け後は安心

となります。

以上が、複雑なトレンド転換の場合の、潜在波を意識した「N字」波動のカウント方法でした。

頭の中が整理できた、あやふやな認識が明確になった等、お役立ていただけたら嬉しいです。よろしければ、スキとフォローをお願いします。

また、この「N字」波動理論を基礎とした分析を、TwitterやYoutubeでもあげています。こちらも、もしご興味があればフォローして遊びにきていただけると幸いです。

*免責事項

本記事は、資産運用に関する「テクニカル上の情報提供」を目的としています。取り扱っている内容については万全を期していますが、内容の完全性、信憑性を保証するものではありません。これらの情報によって生じたいかなる損害につきましても、本情報の発信者はその責を負うものではありません。本記事が提供する情報をどのように選択、判断、活用されるかは、視聴者様の自己責任によります。

https://twitter.com/Matsu_US_INDEX

この記事が気に入ったらサポートをしてみませんか?