市場混乱期こそ確かめよう~IRの心得と原点(Sessaウエビナー抜粋)

株式市場は、いま、非常に不安定です。一時期のパニックからは少々落ち着いてはいるものの、引き続き不透明です。こんなとき、企業は、そしてIRはどうしたらいいでしょうか?

4月8日のSessaパートナーズのウエビナーで話した内容を一部公開します。

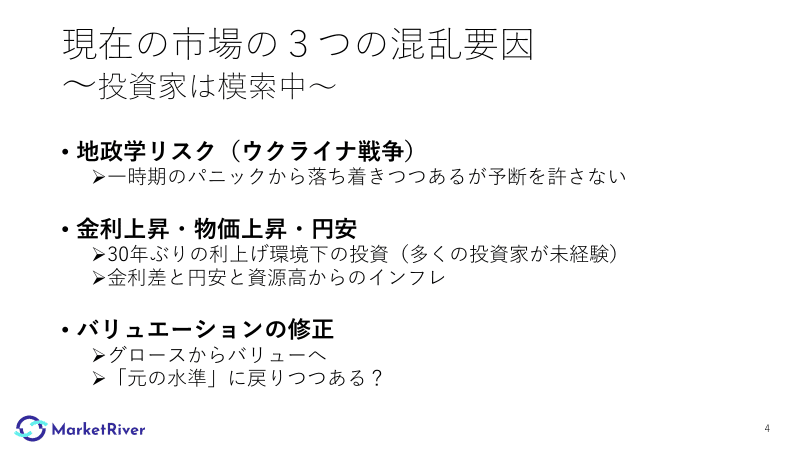

1.市場の3つの混乱要因

いま、市場を混乱させている要因は、上記の三つです。①地政学リスク ②金利上昇・物価上昇・円安 ③バリュエーションの修正です。これらは密接に絡み合っています。投資家は、状況を見定めている状況で、身動きがとれない状況です。

ウクライナ戦争の様相はどうなるかまだ誰にもわかりません。戦争だけなら、停戦後すみやかに株価が上がる可能性もあります(イラク戦争の時は半年で上がりました)。

ところが、金利上昇は戦争の前、昨年の11月頃からはじまったことです。FRBが金利を7回に分けて上げることを発表しました。30年ぶりの利上げ環境下の投資は、多くの投資家が未経験です。どうすべきか、まだ方針は固まっていないのではないでしょうか。円安とインフレも過去30年とはまったく違った展開です。

そしてこのような環境から、株式市場では、コロナ禍で市場をけん引してきたグロース株(成長株)からバリュー株(安定株)への転換が起こっています。TOPIXはかなり戻りつつありますが、マザーズ指数は昨年の高値の半分近くになっています。データはこちら。

こういった環境の時の会社のやるべき対応、考慮すべき戦略、そして私の考える「心得」をご紹介します。

2.有事のコーポレートコミュニケーション(ウクライナ紛争編)

コロナ禍でも有事のコミュニケーションについてnoteを書きました。今回はウクライナ紛争編です。本来、最初に「タイムリーな情報発信」がくるのですが、侵攻から一カ月以上経っているので、それは置いておきます。以下の4つをご覧ください。

2-① 紛争地域での事業継続可否の意思決定を伝える

ロシア、ウクライナ、ベラルーシでの事業があるかないかまず尋ねられます。ある場合、その事業は停止したのか、継続しているのか質問されますが、その際に判断の背景をきちんと伝えましょう。日本としてはウクライナを支持する立場にあるのですが、それだけでは説明が足りない場合があります。

たとえばロシアで店舗閉鎖をした場合。ウクライナ支持の日本としては自然ではありますが、人権上、ロシアの従業員の生活問題があるため、従業員に給与を払っているなどの補足説明が必要です。

たとえば楽天グループのViber(LINEのようなメッセージングアプリ)は事業を3カ国で継続しています。ロシア・ウクライナ・ベラルーシは相互に親戚や友人がいるケースも多く、正しい情報を伝えるのに役立っているという判断です。しかしそこから収益を得ようとは思っていないので広告は停止しています。

たとえばサハリン2。三菱商事・ロシア国営ガス会社Gazprom・Shell社・三井物産株式会社の4社が出資する石油・ガス複合開発事業です。これは「エネルギー安全保障問題」上、継続するという判断をしています。

このように、世に流されるだけではない、事業の目的と社会的な価値を踏まえた丁寧なコミュニケーションが必要です。

2-②現在発生している間接的な影響を事実として伝える

ロシア上空を(通常は)通る航空便、北海を通る船便などに物流の遅れや、保険料の高騰といった問題が出ていると聞いています。どのくらいの遅延、値上げ、そして影響するのは売上や仕入れのどのくらいの割合なのかを伝えましょう。また資源高などの影響が出ていれば、それも定量的に伝えましょう。上記では小麦が一段階上がっていますね。

ちなみに中国ではコロナによるロックダウンの影響が出ています。

2-③ 今後注視すべきものを伝える

レアメタルなどの資源の供給が不安定になる怖れがあり、それが半導体や工業品のサプライチェーンの問題につながるリスクがあるといわれています。そういった将来起こりうるリスクについては、「注視している」と伝えましょう。ヨーロッパ周辺事業や、為替その他商品市況についても特に注意すべきものがあればリスク情報としてお伝えしましょう。

2-④人道支援

寄付や難民受入れもやっていれば表明しましょう。前にも書きましたが、善行は黙って行うのが美徳という考えは捨てましょう。善行は公表することによって連鎖します。

3.今、やるべきこと、そして心得

こういった環境では、企業としてはどうしたらいいでしょう。

3-① 株価の動きに一喜一憂しない

まず、目先の株価に一喜一憂しないこと。株価よりも売買高に注目しましょう。売買高があれば、いつか戻ります。そして過去の○○ショックからの回復パターンを学びましょう。ITバブル、イラク戦争、ライブドアショック、9.11、リーマンショック、東日本大震災、新型コロナウイルス。いずれの危機からも確実に市場は回復しました。恐怖指数を見れば、今回は新型コロナウイルス禍ほどは上がっていないことがわかります。

3-② バリュエーション修正の着地点を見定める

機関投資家の多くは、去年の夏頃のマザーズは少し高すぎたと思っています。今が平常に戻りつつある(少し安い?少し高い?)と思っている人が多いのです。(とある投資家は「ぶよぶよしていたのが締まってきた」と表現しています。) ただ、平常(あるいはNew Normal)がどの辺りに落ち着くのかはまだ固まっていません。適正な水準は何か、投資家やアナリストとディスカッションし、確認しましょう。

逆にバリュー株が上がっていますが、これもPBR1倍以上が可能なのか、個々の企業の本来の収益力が見定められています。

3-③ 経営戦略の再検討

株価が高い時期(資本コストが低い)時に行った方がよい株やCBの資金調達や、政策保有株式の売却は見送ることになります。では代替案として何で調達するのか、あるいは時期だけの見直しでよいのか財務戦略を検討しましょう。

株価が安いのであれば、M&A、自社株買い、ストックオプション等の株式報酬の導入のチャンスです。投資家同様、今後の市況を見定める必要がありますが、経営戦略・財務戦略の再検討をしましょう。

3-④ 自社の情報開示の見直し

この時期、投資家のアポが減っている企業もあるかと思います。IR・広報担当としては、時間ができます。その時間は、じっくり腰を据えて開示を見直す時間に当てましょう。特に、サステナビリティ、英語です。プライム企業なら絶対やりましょう。

3-⑤ 基本の学び直し

時間があるのなら、個人としても学び直しをしましょう。コーポレートガバナンスの基本知識、証券・財務分析の基本知識など、今さら聞けないことを勉強しましょう!

ということでCGコードやESGの話をセミナーでしました。(以下のみんせつと同様なのでご参考)https://note.com/marketriver/n/nab91b2579ed0

皆さん、目先の株価はコントロールできません。それに一喜一憂するのではなく、自らコントロールできることに集中しましょう。そして付録として勉強のネタをつけます。前向きにいきましょう!

付録:もっと勉強するには

https://tcfd-consortium.jp/news_detail/20073103

https://www.gpif.go.jp/esg-stw/stewardship/

https://www.fidelity.co.jp/about-fidelity/policies/investment/governance

http://www.am-one.co.jp/company/stewardshipreports/

※付録の各リンクを追加しました(4/10)

ーENDー

IR(インベスター・リレーションズ)の経験などに基づいたテーマで記事を書いています。幅広い層のビジネスパーソンにも読んでもらえたら嬉しく思います!