第8回:JOLとJOLCOの違い

こんにちは、JOLアドバイザーです。

日本型オペレーティングリースの事を、JOL(ジェイオーエル)又はJOLCO(ジョルコ)と呼ぶ事がありますが、その2つには明確な違いがあります。

今回の記事ではJOLとJOLCOの違いについてお話します。

※私について知りたい方は、下記の自己紹介をご覧ください。

1.JOLとJOLCOの違い

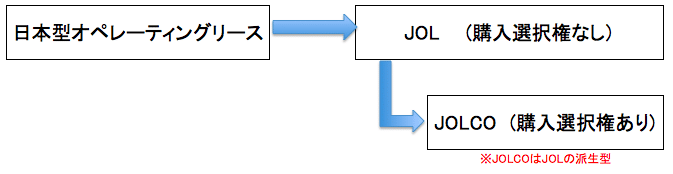

日本型オペレーティングリースを英語で表記すると「Japanese Operating Lease」であり、その頭文字をとってJOLと呼びます。

では、JOLCOはというと、Japanese Operating Lease with Call Optionの略称であり、日本語に訳すと「購入選択権付き日本型オペレーティングリース」を意味します(Call Optionが購入選択権を意味します)。

JOLもJOLCOも、日本の税制を活用したオペレーティングリースという大枠は一緒なのですが、

リース事業の終了方法に違いがある事から、その表現は慎重に使い分けるべきです。

JOLとJOLCOの関係性を図にすると以下のイメージです。

2.JOLの特徴

JOLとJOLCOの違いはただ一つで、購入選択権が付いているかいないかのみです。つまり、リース事業の終了時の物件の処分方法が異なるだけです。

JOLの場合、購入選択権が付いていない為、リース物件を中古市場での売却する以外は投資家出資金の償還原資を回収する選択肢がありません。

その為、リース物件が高値で売却できれば出資金以上の高額配当を狙える反面、安値で買われてしまった場合、元本を毀損するという投資要素の強い商品設計になっています。

3.JOLCOの特徴

一方、JOLCOの場合は購入選択権が付されています。その為、物件処分の方法は、①賃借人が購入選択権を行使し事前の合意価格で買い取る、②購入選択権が行使されない場合は市場売却、という流れになります。

リース物件の賃借人により購入選択権が行使された場合は投資家の出資金償還原資が確実に回収出来ます。

その場合のデメリットとしては、中古市場が活発で賃借人との事前合意価格よりも確実に高値で売却が見込まれ、その結果として高額な配当収入を狙える場合でも、購入選択権を行使された場合は事前の合意価格での買取がされる為、高額配当が狙えないという点が挙げられます。

4.JOLとJOLCOはどちらの方が良いのか?

リース会社が組成する日本型オペレーティングリースの90%以上は、JOLCO案件です。

それは、多くの投資家の出資目的は損金計上を通じた利益の繰り延べであり、配当収入目的ではない為、出資金回収の確実性が高いJOLCOの方がニーズがあるからです。

私個人の考えとしても、一般的には資金回収リスクの低いJOLCOに投資すべきだと思います。

P.S.安全性の高い商品に出資したい方へ

可能な限り元本毀損リスクが低い商品へ出資したいと考えている投資家向けに、安全性の高い商品の選び方を記載した「日本型オペレーティングリース出資の教科書」を作製しました。

購入選択権が行使されやすい商品の特徴や、買ってはいけない商品のポイントを記載しています。

どんな目線で商品選びをすれば良いのかについてご理解いただけるはずです。これから出資を検討されている方は、大切な出資金を守る為にも、ぜひ読んでみてください。

<こんな方にオススメです>

・絶対に損をしない商品に出資したい

・何を基準に商品を選べば良いのか知りたい

・税理士や銀行の紹介で出資を検討している

・過去リース事業に出資した経験がない

・出資リスクをしっかり把握したい

P.P.S 投資判断に役立つ記事リスト

この記事が気に入ったらサポートをしてみませんか?