図解!インボイス入門②

シリーズ『図解!インボイス入門』第2回目です。前回は、インボイス制度の概要について「制度の内容(What)」を見てきました。簡単に振り返ってみましょう。

2023年10月1日からの消費税法改正による、インボイス制度の導入。これは1989年4月1日に日本で初めて消費税が導入された時並みのインパクトがあると言われています。

インボイス制度の導入により、全事業者に影響。場合により、零細事業者の仕事が無くなる・・・ほどのインパクトがあります。そこで早めに情報を入手することで、十分な時間をかけて検討し、インボイス制度導入に備えよう、ということです。

「そんなのって、国の横暴だ・・・。立ち上がれ!怒りの納税者たち!!」

そんな声も上げてみたくなりますよね。でも今までの消費税の仕組み自体に”ムリ”があったかもしれません。そこで前回(第1回目)は、消費税の仕組みのイメージがつくよう概要を説明してきました。

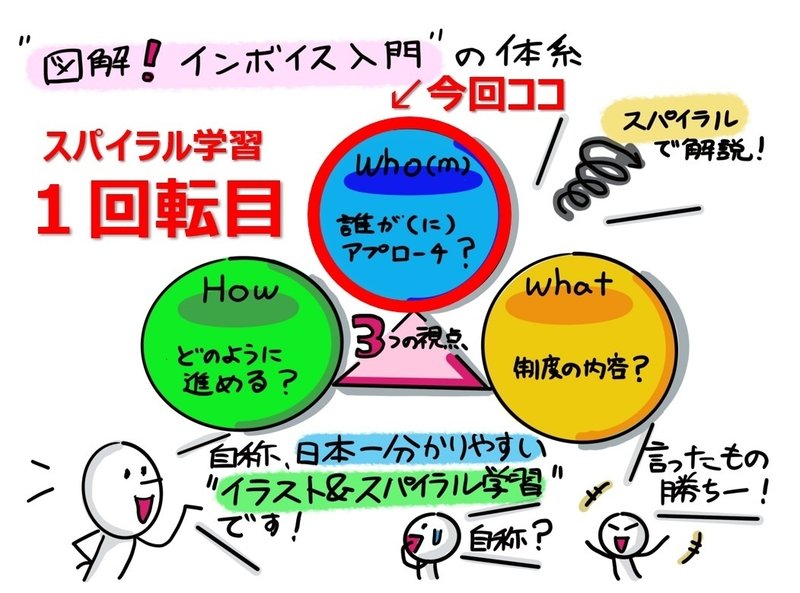

今回の内容に入っていきます。シリーズ『図解!インボイス入門』は分りやすさ重視で、解説の視点を各回、「制度の内容?(What)」「どのように進める?(How)」「誰が(に)アプローチ?(Who/Whom)」のどちらかの視点に立ち、順序立てて積み上げ式に何度も説明していきます。いわば”スパイラル(螺旋)”のイメージで積み上げ学習していく訳です。

前回は「制度の内容?(What)」を見てきましたので、今回は「誰が(に)アプローチ?(Who/Whom)」の視点で見ていきましょう。

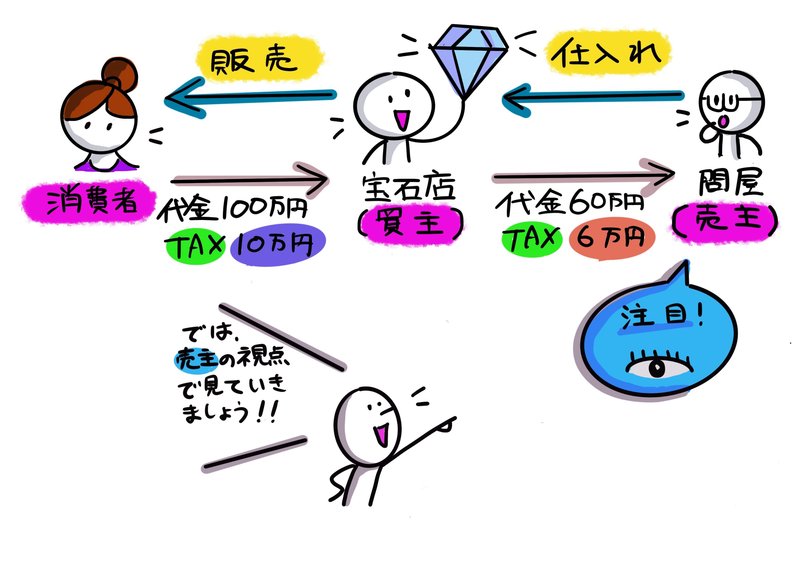

前回(第1回目)でも使用しました宝石店(買主)の取引例をイメージします。問屋(売主)より60万円で仕入れ、消費者に100万円で販売するケースで考えます。消費税を考慮すると、販売100万円に対し、消費者から10万円の消費税分を預り、仕入れ60万円に対し、問屋(売主)に6万円の消費税分を払うのが大枠になります。

では「誰が(に)アプローチ?(Who/Whom)」の観点から、問屋である売主の視点で見ていきましょう。

皆さんの中にも、「そこそこ取引規模が大きな事業者だけ消費税を負担していて、零細事業者は消費税を免除されている」とのイメージを持っていらっしゃるのではないでしょうか。この点をもう少し、法律と照らして具体的に見ていきます。まず消費税法第5条で、納税義務者について国内取引と輸入取引に区分して、次のように定められています。

・国内取引:国内において課税資産の譲渡等を行った事業者

・輸入取引:保税地域から課税貨物を引き取る者(輸入者)

そして国内取引について、消費税法第2条で事業を行う個人と法人が納税義務者となるとしています。他方で消費税法第9条で、基準期間における課税売上高が1,000万円以下の小規模事業者については、消費税の納税義務を免除することとしており、この制度により納税義務が免除される事業者のことを「免税事業者」と言います。

・・・ちょっと条文体系のややこしいお話をしてしまいましたが、課税事業者・免税事業者の区分に係る条文規定は、インボイス制度導入後も変わらないという結論だけ、抑えて頂ければ十分です。

では、インボイス制度の導入によって、どのような影響を受けるのでしょうか?制度の仕組みについて詳しくは、シリーズ『図解!インボイス入門』第5回目(見通し)で説明予定ですが、インボイスを発行するためには登録が必要です。「適格請求書発行事業者」として登録をしなければインボイスを発行することは出来ないことになります。

課税事業者は「適格請求書発行事業者」の申請・登録を粛々と進めればよいのですが、免税事業者は厄介。免税事業者は登録申請できないので、取引への影響や納税負担など戦略を練る必要があり、相応の準備期間が必要になるという訳です。

消費税法第9条の課税売上高と事業者免税点のお話をしましたので、もう少し、免税点について掘り下げて説明していきます。

事業者免税点は1,000万円と定められています。したがって、基準期間中の課税売上高が1,000万円以下の事業者は、当期の課税売上高が何億円あろうとも一切納税義務はありません。逆に、基準期間中の課税売上高が1,000万円を超える事業者は、当期中の課税売上高がたとえ1,000万円以下であったとしても、納税義務は免除されないことになります。なおこれは消費税法(法律)ではなく、消費税法基本通達1-4-1という規定で定められています。

そして納税義務の判定に用いる基準期間については、消費税法第2条で、個人事業者と法人に区分して下図のように規定されています。消費税は税の転嫁を予定している税金です。そこで、税を転嫁するため顧客への周知等、準備期間も考慮したうえで、個人事業主については前々年、法人については前々事業年度を基準期間として定めたと言うことです。

ここからは話は変わり、改めて宝石の取引について見ていきましょう。ここまでインボイスを発行するために、売主が課税事業者か免税事業者かに着目。更には免税事業者になるためには事業者免税点の規定について見てきました。しかしながら買主から、そもそもインボイスの発行が求められる場合と、そうでない場合を考える必要がありますよね?!

大まかな分類になりますが、買主が誰かによってパターン分けしてみました。まず、買主が事業者の場合(BtoB:Business to Business)。買主である事業者にとって、消費税の負担を軽くする仕入税額控除を適用するため、インボイスの交付を求めてくる場合が多いと考えられます。他方で、買主が消費者の場合(BtoC:Business to Consumer)。買主である消費者は、そもそも消費税の納税義務者でなく、「インボイスは要らない」との反応が殆どだと考えます。よって、買主は誰か?でやるべき準備も変わってくる訳です。

今回は「誰が(に)アプローチ?(Who/Whom)」の観点から、売主に着目し、前半は「課税事業者か、免税事業者か?」、後半は「買主は誰か?」について、場合分けして説明してきました。

下図の一覧表の通り、「課税事業者か、免税事業者か?」は横軸、「買主は誰か?」は縦軸のマトリックスに、まとめてみました。すると事業者を買主とする(BtoB:Business to Business)免税事業者の方が、大きなインパクトを受けることが予想されます。

いずれのマス目も、「影響アリ」、「やや(影響)アリ」、「大いに(影響)アリ」・・・と、影響はある訳ですね。ただし、その影響度合いが異なるということです。アリ・・・アリ・・・と連呼すると、イソップ物語『アリとキリギリス」の蟻(アリ)が思い浮かんできました。イソップ物語のアリのように、今からコツコツとインボイス制度の準備を始めていきたいですね。

次回予告です。準備をどのように進める?(How)について見ていきましょう。・・・やっぱり、キリギリスも出てきました。

シリーズ『図解!インボイス入門』如何だったでしょうか?分かりやすさ重視のため、イラスト&スパイラル方式で説明していますが、2022年7月中旬までに全12回完結で投稿”予定”です。ただし恐れながら、稲垣経営研究所のnote更新は不定期。読者の皆さまの中には、早めにインボイス制度の全体像を掴みたい方もいらっしゃると思います。チラシを準備していますので、宜しければチラシもご参照頂ければ幸いです。

<以上となります。最後まで読んで頂き、ありがとうございました。>

この記事が気に入ったらサポートをしてみませんか?