コロナ下の最優等生はファストリではなくしまむらだった! 大手アパレルを「在庫効率」で診断してみた

フルカイテン企画広報の南です。本稿では、私が新聞記者を18年努めた経験を活かして四半期ごとに作成している主要アパレル企業の決算まとめレポートを、いつもと違う角度でまとめてみました。ファーストリテイリングやしまむらなどの大手上場アパレルがコロナ下でどのように経営してきたのかを、決算短信から拾った在庫(棚卸資産)関連の指標から定量的に観察していきます(当社の本業はアパレルをはじめとする小売企業向けに在庫分析クラウドを開発・提供することです)。在庫を切り口に各社の経営を比較衡量する記事は、既存メデイアも手を出しておらず、本稿は珍しいのではないかと自負しています。実際、「実はしまむらの方がファストリよりもコロナの傷は浅かった」といった発見がありました。ぜひ最後までお付き合いください。

本稿のポイントは2つです。

・日本のアパレルは縮小市場であり、売上のために過剰に在庫を持つことは無意味

・少ない在庫で多くの粗利益を稼ぐ力は、コロナ前後でしまむらが最優良

売上至上主義が正しかった時代

そもそも論から始めますが、アパレルを含む小売企業の経営の目的は何でしょうか。仕入れたモノ(在庫)を仕入れ値よりも高く消費者に売り、差額である利益を得ることですよね。

かなりざっくりとした計算式で表すと次のようになります。

収益(売上高)ー 仕入費用(売上原価)= 売上総利益(粗利益)

売上総利益 ー 販管費 = 営業利益

なぜ小売各社が売上高を伸ばそうとするかというと、売上増加が利益増加に直結すると信じられているからです。実際、売上増には次のメリットがあります。

バイイングパワー向上:売上が増えると仕入れも増えるので、メーカーや卸から少しでも安い単価で仕入れることができる

固定費負担の軽減:売上が大きくても小さくても同じように発生する固定費の負担が、売上増加により相対的に軽くなる

上記①は合従連衡(M&A)が分かりやすい例ですね。経営統合でバイイングパワーが増すのは間違いありません。②は坪効率のことです。店舗面積が同じであれば売上が多い方が良いに決まっています。また、売上を上げるには一定面積以上の坪が必要になります。

ここで、勘の良い方は、ある落とし穴にお気づきかと思います。そうです、①②がメリットとなるのは、市場規模が拡大していくことが大前提だということです。

小売業における市場規模というのは消費者による消費額(個人消費)を指しますが、これは消費者1人あたりの消費額が増えるか、消費者の数つまり人口が増えるかすれば拡大しますよね。

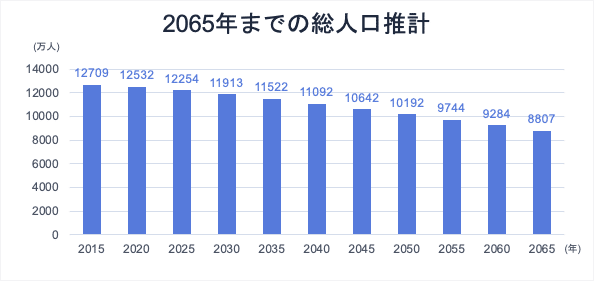

では、日本の小売市場の現状はどうなっているのでしょうか。まずは人口動態です。国立社会保障・人口問題研究所の推計によれば、毎年50万人前後の人口減少が既に始まっていて、高齢化を原因として減少スピードはこれから加速していきます(下グラフ)。

次に消費額です。経済産業省の商業動態統計によれば、小売業販売額は毎年140兆円規模ですが、前年比増減率は次のように推移しています。

・2016年:-0.6%

・2017年:1.9%

・2018年:1.7%

・2019年:0.1%

・2020年:-3.2%

・2021年:1.9%

2020年の大幅なマイナスはコロナ禍によるものです。2021年はその反動でプラス1.9%となりましたが、コロナ前の2019年と比較すると98.6%の水準に過ぎません。

今後コロナ禍が収束したとしても、人口減少・高齢化と相まって、個人消費は2019年をピークに頭打ちになる可能性が高いといえます。つまり、こと小売業に関しては「市場規模の拡大」は終わったのです。

※詳細は下記レポートを参照↓↓

こうした縮小市場において、いたずらに売上規模を追求すると価格競争に陥ります。価格競争は資本の大きさや売上規模がものを言う競争です。つまり、超大手を除いて、売上至上主義のビジネスモデルはこれから通用しなくなるということになります。

少ない在庫で多くの利益を生み出す力

売上至上主義の経営においては、売上を立てるために在庫を厚く持っておくことが重要でした。アパレルを例にとれば、商品を並べただけ売れるような状態で、特にバブル経済崩壊前は値引き処分を余儀なくされる売れ残りも非常に少なかったのです。このような環境だと、欠品を避けることが何よりも重要になり、自ずと在庫は膨らみます。

しかし、前章で触れたように日本の小売は縮小市場です。しかも価値観が多様化しており、コロナ禍によって市場規模の縮小と価値観の多様化に拍車がかかっています。

そうした市場では、売上を増やすためとはいえ在庫を厚く持つことが大きなリスクになってしまいます。在庫は将来の売上につながる「資産」であると同時に、売れなければ支出した現金を回収できずに「損失」が発生します。

このため、縮小市場では、在庫過多は「資産」の側面よりも「損失」の側面が強くなってしまうのです。かといって、在庫を減らせば売上を増やすことは難しくなります。

この矛盾を克服するのが、少ない在庫で多くの粗利益を生み出す、という考え方なのです。縮小市場なのですから、無理に売上を増やそうとするのではなく、限られた量の在庫を効率よく粗利益に換えるということです。

実はこうした考え方は、本稿が始めて提唱するものではありません。GMROI(Gross Margin Return On Inventory Investment=商品投下資本粗利益率)という重要な指標があるのです。

GMROIは以下の計算式で算出されます。

GMROI = 粗利益額 ÷ 期中平均在庫高

計算式から分かる通り、小売企業が調達したお金で仕入れた商品がどれだけの粗利益を生み出したかを表します。この値が大きければ大きいほど、少ない在庫で多くの粗利益を生み出せていることになります。少ない在庫で多くの粗利益を生み出すということは、キャッシュフローの面でも在庫売れ残りリスクの面でも理想的な経営です。

しまむらの復元力は群を抜いていた

では、実際に主要な上場アパレル企業のGMROIの推移を見ていきましょう。以下、留意点です。

ファーストリテイリング(ユニクロ、ジーユー)は8月期決算だが、比較を容易にするため3月起点、2月終点に組み替え。良品計画(無印良品=8月期決算)、ハニーズホールディングス(5月期決算)も同様

良品計画はアパレル事業だけでなく全事業の数字

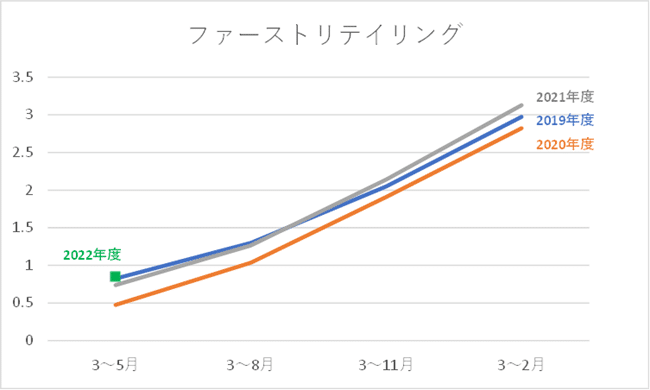

ファーストリテイリングを例に、グラフの見方を解説します。

横軸は左から右へ向かって期間が累積しており、一番右の「3~2月」は2019年度が2019年3月~2020年2月の1年間を指します。2022年度は直近で公表されている2022年3~5月期のみとなっています。

以下、コロナ禍前である2019年度とコロナ下の2020年度および2021年度を比較していきます。

コロナ禍がアパレル企業の経営を直撃したのは2020年3~5月期からです。ファーストリテイリングの2020年度のGMROIは2019年度を一貫して下回っていることが分かります。

2021年度になってもコロナ禍前(2019年度)には及ばず、3~11月期になってようやく2019年度を上回りました。9月以降、利幅の大きいAW商材が売れた効果とみられます。

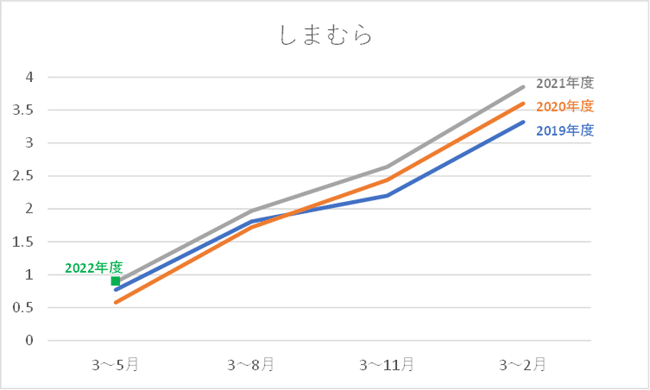

続いてしまむらです。

2020年度はコロナ禍が始まった直後(3~5月と3~8月)こそ2019年を下回りましたが、3~11月には早くも回復して2019年を超えました。

2021年度になると、一貫して2019年度を上回り、過去3年間で最高の成績となりました。2022年3~5月も2021年を上回っています。

しまむら、恐るべしでしょう。コロナ禍の負の影響はわずか半年間しかありません。それどころか在庫効率は一本調子で向上し続けています。ファーストリテイリングがコロナ禍前を超えるまでに1年半かかったのと比較すると、レジリエンス(回復力、復元力)の強さが際立ちます。全社を挙げた在庫コントロールと値引きのコントロールの成果と言えます。

ここで、「しまむらは低価格商品が中心だから、コロナ禍で生活防衛意識が高まった消費者の支持が広がっただけでは?」というツッコミを想起する方もいらっしゃるでしょう。本稿もそれは否定しません。

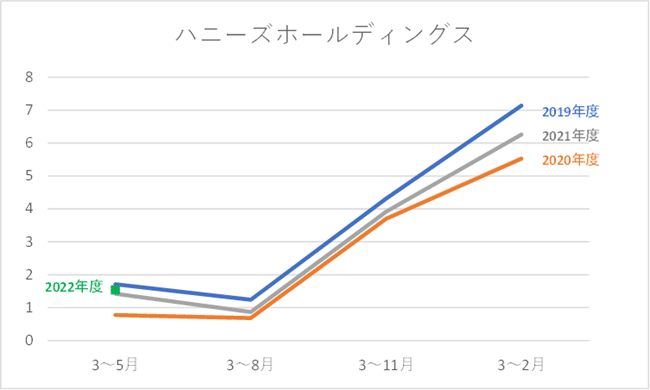

そこで、低価格帯を得意とする他の会社のGMROIの推移を見てみることにします。ハニーズホールディングスです。

しまむらとの違いは一目瞭然です。ファーストリテイリングと同様に2020年度は2019年度を下回り、2021年度になっても2019年度に追い着くことは叶いませんでした。直近2022年3~5月も2019年3~5月を超えられませんでした。

「低価格帯の会社だからコロナ下でも強い」とは必ずしも言えないことが分かります。

百貨店系アパレルはリストラで復活

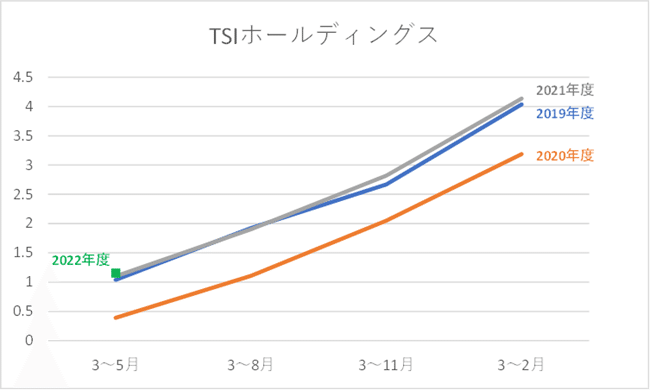

次に百貨店系アパレル2社のGMROIを見てみましょう。まずはTSIホールディングスです。

2020年度は2019年度から大きく悪化しました。売上が落ち込み、営業損益も赤字が続いていたことがGMROIの急低下にも現れています。

ただし、TSIホールディングスは前社長・上田谷真一氏の下、構造改革に取り組みました。その結果、2021年度になると2019年度とほぼ同じGMROIへ回復しました。2021年度の売上高は2019年度よりも小さいことから、在庫を適正水準に圧縮しつつ収益を上げることに成功していると言えます。

※上田谷氏は2021年6月、フルカイテン主催のウェビナーに登壇し「減収増益」に向けた構造改革の道程について講演しました。その抄録レポートはこちらからダウンロードできます(無料)↓↓

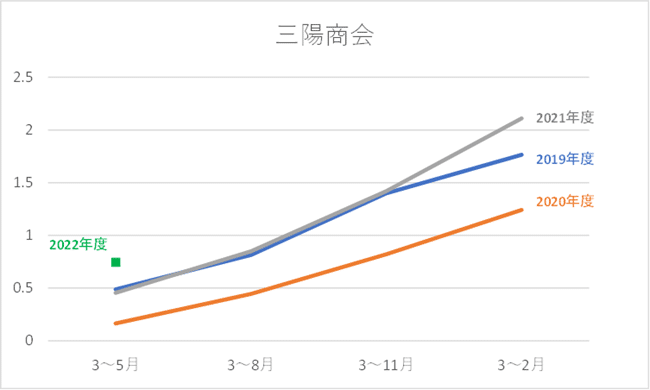

次は三陽商会です。

こちらも2020年度は惨憺たる1年でした。しかし2021年度に入って2019年度の水準に回復し、通期では2019年度を大きく超えました。

三陽商会は2019年度まで4期連続で営業赤字で、コロナ下1年目の2020年度も当然ながら赤字でした。2021年度も10億円の営業赤字に終わっています。

2022年度は3~5月期の3カ月間ではありますが、5億円の営業黒字を計上しました。GMROIはかつてない高水準になっています。

つまり、三陽商会は高コスト体質のため、これくらい高いGMROIを叩き出さないと固定費を含む販管費を賄えず、営業黒字は覚束ないということです。今後の推移に要注目です。

アダストリア、良品計画は如何に…

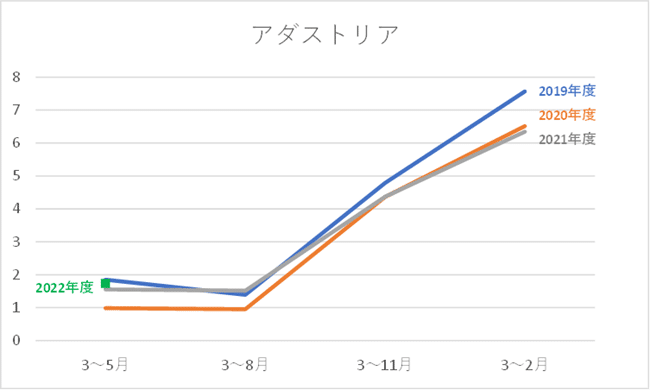

最後に、中価格帯とも言えるカジュアル衣料大手アダストリアと、国内外にファンが多い良品計画を見てみます。

アダストリアは毎年3~8月期が3~5月期よりも悪化しています。計算式の分子である粗利益は累計であるにもかかわらずです。8月末時点で在庫を多く持つという政策的判断をしていると思われます。そして、SSは利益が出なくてもAW(3~11月期、3~2月期)で稼ぐ戦略であることが分かります。

コロナ前後の比較としては、利益を取っていく面で非常に重要なAWは2021年度になっても低迷しています。

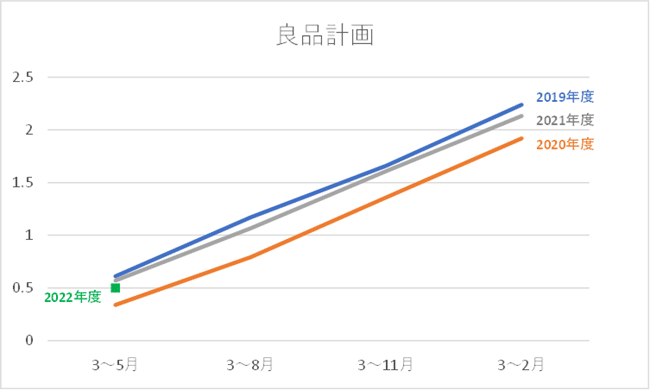

良品計画はコロナ禍で苦戦が続いていますね。直近2022年3~5月期も冴えません。

無印良品はベーシックな商品が中心でどうしても在庫が増えがちです。2020年と2021年に定番品を値下げした同社ですが、今後は円安や原材料高でコスト上昇は必至であり、粗利益確保はますます難しくなります。適正価格の維持に向けた施策から目が離せません。

まとめ:コロナ禍で見えてきた不都合な真実

コロナ禍でアパレル企業を取り巻く環境は一変しました。需要が短期間のうちに蒸発し、在庫過多が「必要悪」として許容されなくなったのです。

しかし、この変化はコロナ禍の有無に関係なく遅かれ早かれ起きるはずだったことです。人口動態と個人消費のトレンドから、今後十数年かけて需要消失が定着していくことは明白だからです。

売上のために過剰につくるビジネスから、利益重視のビジネスへと変わる過渡期にあることは論を俟たないでしょう。そんな潮流の変化を前に、GMROIは重要な気付きを与えてくれると思います。

最後までお読みくださり、ありがとうございました。なお、本稿で用いたグラフやGMROIの概念について詳しく知りたい方は、info@full-kaiten.comまでご連絡ください。取材申し込みも大歓迎です。

この記事が気に入ったらサポートをしてみませんか?