実はあまり理解されていない?!SaaS企業が赤字をだしてでも売上高成長スピードを優先した方が良い理由

今回は、SaaS(software as a service)についてです。ソフトウェアをサブスクリプションで提供しているような企業を想定しています。

よくSaaS企業はマーケティングコストをかけて赤字になってでも、マーケットシェアを取ったほうが良い場合がある言われます。

SaaS企業にはいわゆる「40%ルール」があり、年間の売上高成長率+営業利益率(又はEBITDAマージン)が40%以上であることが一つの目安とされています。つまり、年間の売上高成長率が40%を超えて入れば赤字でも許容されるというルールです(もちろん売上高の金額が少なすぎず、解約率がある程度少ないこと等の前提はあります)。

また、顧客獲得効率の指標として、以下を満たしていれば、一般的に獲得効率が良いとされます。

■SaaS企業の顧客獲得効率の指標(ユニットエコノミクス)

LTV(Life time Value)÷CAC(顧客獲得単価) >3

逆に、効率が良すぎる場合は、もっと踏み込んだ方がよいとされる場合もあります。

これらのルールや指標は非常にわかりやすく、実務上も状態の把握や意思決定の材料として使われます。投資家にも一般的なため、企業にとっても条件さえ整えば投資をしやすい点でも非常に良いルールです。

ただ、そもそもなぜアクセルを踏んでいい(アクセルを踏ませようとする?)のでしょうか?

SaaS企業がアクセルを踏むべき3つの理由

① 将来の売上高で回収できるから

1点目は、将来の売上高でコストの回収が見込めるからです。SaaS企業は基本的に、半年や1年ないしそれ以上の長期契約を締結する場合が多く、一度獲得した顧客に対しては継続的に顧客獲得費用がかかりません(その代わりLTVを高めるためのカスタマーサクセスは重要ですが)。

また一般的に直接原価が少なく利益率が高いため、将来の売上高で顧客獲得コストの回収は十分に見込めます。

② 参入障壁をつくるため

2点目は先にサービス/ソフトウェアを導入することによって、参入障壁をつくることです。

提供するサービス/ソフトウェアによっても異なりますが、導入時の費用や各種設定の工数、その企業のデータやユーザの習熟度等が利用によって蓄積されていくため、ソフトウェアを変える際は多少なりともスイッチングコストが発生します。つまり、先に導入することによって、同様のサービスを提供する競合がいても一定の参入障壁を作ることが期待できます。

また、多額の投資をしてソフトウェアやユーザ獲得を実施している場合、他社にとっても、競争するためには同等の投資をする必要がある可能性がある点も参入障壁になりえます。

■ゲーム理論の話(参考:「世界標準の経営理論」)

ちなみに、他社が追随してこない可能性が高い場合、先に強気の宣言をして投資することによって、他社を牽制し、他の選択肢を取るように他社の意思決定を誘導することができる場合があると言われています。資金力がある企業が行う大規模キャンペーンや、スタートアップの大規模な資金調達リリースとマーケティングコストに充てるといった宣言は、この点でも理にかなっていそうです。

③ LTVが上がる可能性があるため

3つ目の理由は「LTVが上がる可能性があるため」です。

LTVとはLife Time Valueの略で、日本語にすると顧客生涯価値、すなわち「その顧客から生涯でどれくらいの売上を上げられるか」を指します。

■LTVの計算式

LTV = ARPU(ユーザー平均月次単価) × 粗利率 ÷ Net Revenue Churn Rate(解約率)

この式をみると、LTVに影響を与えるのは「単価」と「粗利率」と「解約率」であって、獲得のスピードLTVと関係ないように見えますが、実は関係があります。(今回この記事を書こうと思ったきっかけは、これを説明したかったためなので、以下はこの③の理由についてのお話です)

SaaS売上高の理想形は??

SaaS売上高をグラフにした際の理想形はどのような図表を思い浮かべますか?

多くの方は、いわゆるストック売上高のイメージは右肩上がりに積みあがった図表①のような形をイメージされるのではないでしょうか?

実際に日本で有数の超優良SaaS企業であるSansanの売上高の積み上げを見るときれいなミルフィーユ型になっており、毎年獲得した顧客基盤が地層のように積みあがっていることがわかります(ちなみに、Sansanは”ネガティブチャーン”という、既存顧客について、解約による売上高の減少よりもアップグレードなどによる売上高の増加が大きく、新規獲得をしなくても売上高が増えていく理想の状態になっています)

まさに理想形に近いと言えそうです。

(「Sansan株式会社 2020年5月期第3四半期 決算説明資料」より抜粋)

では、以下の条件下ではどうでしょうか?売上高の理想形のグラフはどのようになりそうでしょうか?

■設例1:解約が発生しない場合

【前提】

a ターゲット顧客をすべて獲得した場合の各期の最大売上高:100

b aを獲得するのに必要な総獲得コスト:300

c コスト当たりの獲得効率は一定とし(つまり30投資すると10の売上高を獲得)投資額に応じて必ずターゲット顧客を獲得できる

d 解約は発生しない(アップグレードもダウングレードもしない)

e その他の費用は無視する

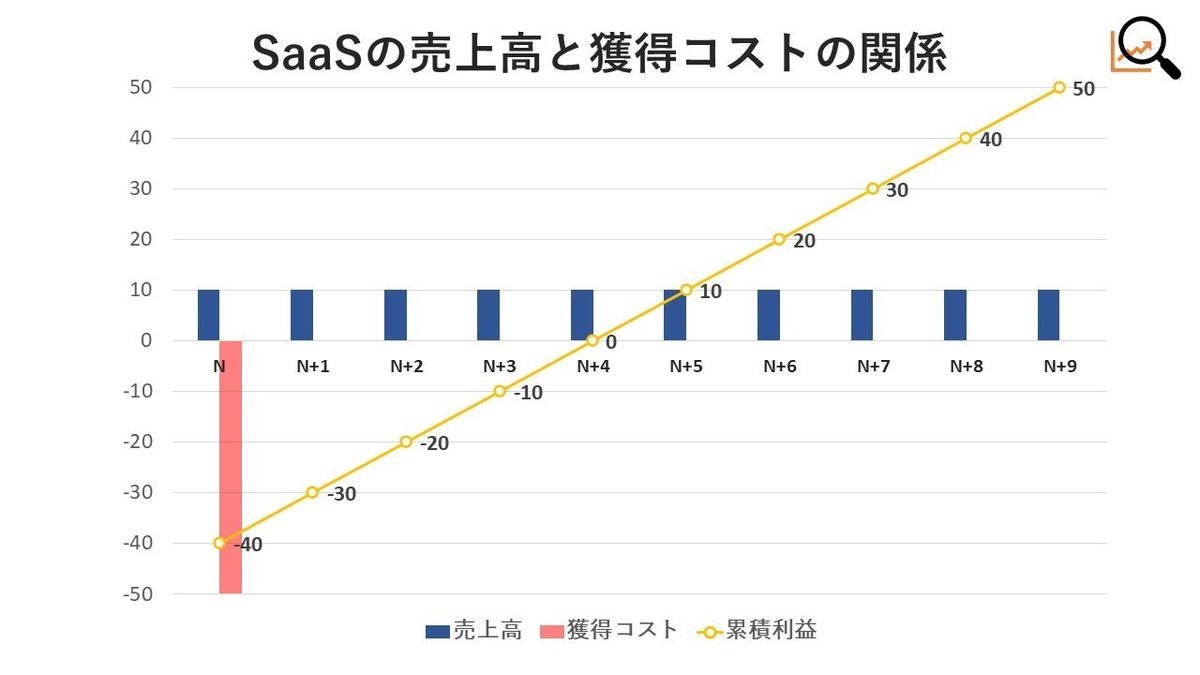

まず、顧客獲得コストに年間30の投資を行った場合(パターン①)です。

N期は-20の損失。N+2期から黒字化し、N+9期でマーケットを取り切ります。この場合、N~N+9期までの売上高の合計は550になり、利益の合計は250になります。

次に、顧客獲得コストに年間50の投資を行った場合(パターン②)です。

N期は-33の損失。N+2期から黒字化し、N+5期でマーケットを取り切ります。この場合、N~N+9期までの売上高の合計は750になり、利益の合計は450になります。

表にまとめるとこのようになります。

売上高は常にパターン②の方が大きく、またN+5期以降はパターン②の方が企業に残る利益(累積利益)も大きくなることになります。

つまり、この前提においては、できるだけ早く顧客を獲得して、マーケットを取り切ったほうが売上高の合計は常に大きくなり、将来の利益の合計額も大きくなります。

では、この前提における売上高の究極の理想形はというと、こちらになります。

顧客が解約しない場合、獲得するとそれ以降はずっと売上貢献するため、早く獲得しない場合(図表①との差分)は機会損失が発生します。

解約を考慮した場合

しかし、実際は残念ながら解約は発生します。解約が発生しない会社はありません。どんなにコストをかけて最初に取り切ったとしても、その後仮に解約が仮に一定金額ずつ解約が発生する場合は、図表③のように売上高は下がっていきます。

では、先ほどの前提をすべての顧客が獲得できる一方で、すべての顧客が一定の比率で解約する場合、売上高の合計はどうなるのでしょうか?

■設例2:一定の比率で解約が発生する場合

【前提】

a ターゲット顧客をすべて獲得した場合の各期の最大売上高:100

b aを獲得するのに必要な総獲得コスト:300

c コスト当たりの獲得効率は一定とし(つまり30投資すると10の売上高を獲得)投資額に応じて必ずターゲット顧客を獲得できる

d すべての顧客は獲得後、翌期から一律10%解約する(解約率10%)

e その他の費用は無視する

様々なパターンの売上高の結果をグラフにするとこのようになります。

この塗りつぶしの面積が売上高の総額になりますが、最初にコストをかけてマーケットを取り切った場合、ゆっくりと顧客獲得した場合で比較してみても、すべての顧客が獲得でき、解約率が一定であれば、売上高の総額(面積)は変わりません。また、利益の総額も変わりません(この前提では、すべての顧客の売上高総額は1,000になり、コストは300、利益は700になります)。

”解約しない顧客”は少しでも早くとったほうがその顧客のLTVは高くなる

冒頭のLTVの式に戻ります。

LTV = ARPU(ユーザー平均月次単価) × 粗利率 ÷ Net Revenue Churn Rate(解約率)

ここで重要なのが、この計算式は、”すべての顧客が解約する”こと”将来にわたって解約率が一定であること”を想定していることです。

イメージとしては、すべての顧客の売上高が少しずつ均等か一定の割合で目減りしていって、最終的にはすべての顧客の売上高が同時にゼロになる(解約する)ということです。要は、先ほどの2つ目の例と同様です(100÷10%=1,000)。

ただ、実際は”解約する顧客”と”解約しない顧客”がいるはずです。すべての顧客が均等に少しずつ解約していくことはありません。

言い換えると企業の売上高は、”解約する顧客”からの売上高と”解約しない顧客”からの売上高で成り立つと言えます。

企業の売上高=①解約する顧客の売上高+②解約しない顧客の売上高

①のLTVはいつ獲得しても同じ

②のLTVは早く獲得したほうが大きくなる

”解約する顧客”は、契約期間等が一定であれば”いつ”獲得しようが企業の売上、利益に与える影響はありません。LTVは同じです。

一方、”解約しない顧客”は、お尻が決まっていないので、獲得後のLTVはある意味∞です。”解約しない顧客”は、獲得後永遠に売上に貢献してくれるため、少しでも早くとればその分LTVは上がるはずです(先ほどの1つ目の例と同じです)。

であれば、「解約しない顧客は多少無理してでも早く取ったほうが、売上高の総額が大きくなり、結果として企業に残る利益も大きくなる」ことになります。アクセルを踏んででも取ったほうが良い3つ目の理由はここにあります。

自信のあるターゲット層には思い切ってアクセルを踏み込む価値がある

もちろん実際は解約する顧客、解約しない顧客はわかりません。また、カスタマーサクセスの努力によって、解約する顧客が解約しない顧客になるかもしれません。解約する顧客もその期間を延ばしLTVを増やせることができるかもしれません。少なくとも、どの企業も目の前の顧客のLTVを増やそうと企業努力をしています。

ただ、そのターゲット企業(群)を解約させない自信があるなら、早く獲得した方がその顧客がもたらしてくれる売上高、利益が大きくなる可能性が高くなります。

獲得後にLTVをあげるための継続的な努力が重要なことは言うまでもないですが、マーケティング・営業面では「自信のあるターゲット層には思い切ってアクセルを踏み込む価値がある」と言えそうです。

一方で、そのターゲット企業(群)を解約させない自信が高くない場合、ROIが合うのであれば獲得する手もありますが、優先順位は当然下がります。

また、今獲得できても将来の方がLTVを今よりも増やすことができるのであれば、今は獲得しない方が賢明と言えますし、この自信の持てないターゲット企業(群)や、企業のプロダクトがまだ成熟していない時期にアクセルを踏んで獲得を図った結果、マーケットがそこまで大きくない場合、将来の顧客リストが枯渇するような焼畑状態に陥ってしまう可能性もあるので注意が必要です。たとえ指標が許容範囲内だからといってむやみにアクセルを踏んでいいわけではありません。

【補足:”解約”は学びの宝庫?!】

必ずしも解約=悪ではありません。解約から学ぶことが非常に多くあります。解約の理由や解約前の顧客の状態等を分析することで、そもそものセールスのターゲットが良くなかったとか、プロダクトが合わなかったとか、カスタマーサクセスに改善点があるとか、改善することによって将来の解約を減らすことができる場合も多くあります。また、改善後に再度契約してくれる可能性もあります。解約からいかに学んで改善し、LTVを高めることにつなげられるかが重要です。

現実は変数が多く、不明瞭かつ混沌とした世界の中での意思決定が求められる

上記の設例は単純化して考えるために触れませんでしたが、もちろん実際のビジネスの現場では外部環境や自分たちのプロダクトのフェーズ、経営リソース等あらゆる要素を考慮しながら意思決定を行わなければなりません。

実際には例えば以下のような制約や変数、限界が存在します。

■現実における制約、変数、限界について

・企業の資金に制約があること

企業の資金には制約があります。無限にお金を使える企業はありません。また、資金調達に関しても、株式を発行する場合には当然経営者や既存株主の持分は希薄化するため、できる場合でもした方が良いかどうかはケースバイケースです。

・クライアントの意思決定はアンコントローラブルであること

当然ですが、必ずしも企業が適切なマーケティングコストやセールスコストをかければ顧客を獲得できるわけではありません。顧客に潜在的なニーズがあったとしても、顧客のニーズ、予算、意思決定プロセス、必要な時期等によって獲得できるかどうかやそのタイミングは左右されます。

・獲得効率は一定ではない

プロダクトは常に改善・進化されるはずですし、カスタマーサクセスの習熟度も含めた企業の提供価値は年々上がり、それによって顧客にとっての魅力度が上がるとすれば、獲得効率は良くなるはずです(逆もしかり)。また、多くの企業が使っている実績やそれに基づく企業のブランド・信頼性も他の企業の意思決定に多大な影響を与えます。

・マーケットサイズは増減すること

当然ですが、企業数は増減しますし、企業の人員や規模が増えれば1社あたりの単価も増減します。従って、ターゲット顧客全体の市場規模は常に変動します。

・そもそも人間の認知力には限界があること

当然ですが、人間(企業)はすべてのことを正しく把握できるわけではありません。本来はターゲットではない企業の獲得にお金や時間を使ったり、ターゲットが求めている価値を見誤ったりします。

・不確実性があること

将来のことはわかりません。仮説をもって将来を予測するのは非常に重要ですが、将来を確実性を持って予測するのは不可能です。例えば、コロナが起こる前と後で市場環境が大きく異なる業種は多々あります。市場規模、競合との競争環境など、あらゆる変数に不確実性が存在します。

指標やルールの意義

様々な変数が複雑に絡み合い、会社の内部環境や外部環境も不明瞭なことが多く、不確実性も高いのが現実です。あらゆる要素を考慮してとなるとなかなか意思決定ができませんし、そもそも不確実性と認知力の限界の中でBESTな選択なんてわかりません。

その点、「40%ルール」や「ユニットエコノミクスの水準」のようなルールや指標は非常に有効です。判断しにくい混沌とした現実に、明確な指針を与えてくれます。

ただ、指針はあくまで指針です。これを逸脱したほうが良い場面というのも存在します。その時に単純に知っているルールだけで判断をしてしまうと、チャンスを逸してしまったり、逆にお金を無駄に使ってしまったりする可能性があります。

そういった局面で、より納得感のある意思決定をするために、根本の理屈の理解について考えを深めることが役に立つのではないかと思います。

*********************************

今回の記事は以上です。記事の内容はあくまで個人的な見解を多く含んでおります。誤っている可能性がありますがご了承ください。

このNoteでは、Financeを武器にしたいビジネスマンや経営者向けに、企業分析や企業価値評価に関する記事をあげていきます。「スキ」や「フォロー」いただけるととても嬉しいです!

■参考記事

*********************************

サポートいただけたら、可能な限りでご希望の記事を書きます!