【後編】なぜスポーツに金融が必要なのか?

前編では主に「お金を集める」ための金融知識について触れた。

後編では、「お金を支払う」「新しいお金の流れ」という2つのテーマでスポーツと金融の関係をまとめていきたい。

お金を支払う流れは4つ

まずは、「お金を支払う」について。

大きくは下記の4つがある。

(※スタッフ人件費・販管費も固定費として大きいが、金融との関係を記述する本記事では一旦除いている)

①選手の給与・移籍金

②自治体への納税

③インフラへの賃料・出資

④周辺事業への投資

上記の①~④について、どんな金融知識が必要か触れていく。

お金を支払う流れ①選手の給与・移籍金

言わずもがな、スポーツチームが成功するための大きな要素の一つは、「いかに良い選手を獲得するか」だ。

近年、日本において成功しているスポーツチームは、どこかのタイミングで大型の選手補強をし、その後急激に成果を残している。

例えば、2018年に年棒32億円でイニエスタを獲得したヴィッセル神戸。

翌年2019年に、天皇杯王者となり、クラブ史初のタイトルを獲得した。

売上の推移をみても、2017年の50億円から、2019年には110億円を超え、黒字化も達成している。

また、少し前の話になるが、宇都宮ブレックスも、2008年にNBAで活躍していた田臥選手を獲得し、その後目覚ましい成長を遂げている。2009-2010シーズンのプロチーム社会人日本リーグでの優勝を皮切りに、2017年には、Bリーグの初代王者にもなり、業績も堅調。

このように成功例だけ挙げればその決断が一見容易にみえてしまうが、大型の選手獲得には、当然に経営上大きなリスクを伴う。

ここで絶対的に必要な考え方が、ファイナンス思考だと思う。

ファインナンス思考とは、「短期的な損益・PLよりも、中長期的な企業価値の最大化を目指す」考え方を言う。

(詳しくはこちらのnoteをご参照ください)

リスクの大きい大型獲得を成功に導いているスポーツクラブの経営者の方々はすべからくこの「ファイナンス思考」を感覚として持っているように思う。

<ファイナンス思考>

選手獲得によって中長期的にどんな企業価値向上が期待できるかをステークホルダーにシンプルにかつ具体的に伝え、必要な資金を調達する。そして中長期的に創出されたお金をステークホルダーに還元し信頼関係を築くことで、次の企業価値向上策での資金調達を容易にする、というサイクルをしっかり回そうとする考え方。

それなりの規模の企業では、CFO・財務部・IR部・広報部がそれぞれ分担してやっていることを、経営が全て担うことになる。

しかも、スポーツという不確実性の大きいビジネスにおいて、ステークホルダーへ「中長期的な企業価値向上の妥当性」を説明することは容易ではない。

このあたりの難しさは、ベンチャー企業のファイナンスに非常によく似ていると感じる。人的リソースが限られるため、ステークホルダーへの説明含めた資金調達回りの活動は、経営者が1-2名で日々のビジネス創出と並行して行っている。しかも、ベンチャー企業は基本的に新しいビジネス領域にチャレンジしているため、ステークホルダーへの説明の難しさもスポーツと似ているように思う。

そのため、スポーツクラブが大型の選手補強をする、かつそのために大型の資金調達をするような場合は、経営層にベンチャー企業でのファイナンスを経験した人材がいると非常に心強いのではないだろうか。

お金を支払う流れ②自治体へ支払う税金

選手獲得に比べると金額は小さいが、確実にキャッシュフローの改善につながるのは税金対策だ。

チームが黒字化すれば当然に法人税がかかり、納税義務が生まれる。

もちろん、納税は全国民に課された義務であり、不当な方法で支払いを避けることは許されない。

しかし、国や自治体が伸ばしていきたい事業であれば、大きくは2つの方法で税金の支払いを減らすことができる。

①特別償却:通常の償却期間よりも前倒しで損金計上できる

②税額控除:寄付や設備投資額の数パーセントが納税額から引かれる

一見、「税理士さんの仕事」のように映るかもしれないが、そんなことはない。

練習場を建設する、ITインフラを導入する、人を雇う等、自治体が嬉しいと思うような活動に対しては、何かしらの税制優遇が適用される可能性が高い。

最近では、地域活性化につながるような活動に関する税制が多く設立されている。例えば「企業版ふるさと納税」。今年に大幅な見直しがあり、地域創生につながる寄付については最大で約9割が軽減(企業負担が実質1割)となった。

ここまで有名な法改正であれば認識している人も多いかもしれないが、これ以外にも様々な税制優遇が世の中には存在している。

そのため、顧問税理士さんによりビジネス領域について詳しく知ってもらうことが重要であるし、願わくばチームに1人は税金に関する調査を定期的にするスタッフがいることが望ましいのではないだろうか。

自分自身が中小企業を運営する中で思うことを補足すると、もしそのロールを設けるのであれば、税金を削減する制度の調査と併せて、国・自治体が提供している助成金・補助金に関する調査も合わせて実施することが望ましいと思う。

もちろんの本業の収益と比較したら小さい額かもしれないが、確実にキャッシュフロー改善につながる。

お金を支払う流れ③スタジアム・アリーナ費用

スタジアム・アリーナをどのような形態で保有又は賃貸するか、というテーマはスポーツクラブにとってとても大きな決断になる。

このテーマの詳細については、日本政策投資銀行が2020年5月に発刊した『スマート・べニューハンドブック』に整理されている。

日本では、スタジアム・アリーナを自前で保有しているスポーツクラブはまだ多くない。しかし、自社保有することにより、運営の自由度が増し、エンターテイメントとしての完成度が高まることは多くのチームで実証されている。

そのため、自社保有(又はスポンサー所有)のスタジアム・アリーナを建設する動きは様々なところで起きている。長崎スタジアムシティ構想はその最前線事例として注目されている。

当然ではあるが、スタジアム・アリーナの建設には大型の資金を充てるため、あらゆる資金調達手法の合わせ技が必要となる。

また、資金調達の主体が誰になるかによっても、適切な資金調達手段が変わってくる。

総合格闘技的にあらゆる金融知識を総動員する必要があるのだ。

具体的には、下記6つの手法を組み合せることになる。

①出資

②融資

③寄付

④自治体からの財政支出

⑤助成金

⑥権利販売(命名権等)

特に、④の一つの形態として、自治体と協力して行うプロジェクトを行う目的会社を設立し、その目的会社が資金調達をするというPFI事業が広がり始めている。これは、事業の収益力を担保に融資を受けるプロジェクト・ファイナンスの手法の一つ。

まだ日本にプロフェッショナルが多くない領域であるが、銀行や投資銀行でプロジェクトファイナンスの実務に携わった経験のあるような人材がアドバイザーとしてチームに関わってくれれば心強いだろう。

お金を支払う流れ④周辺事業への出資

スポーツクラブはチケット収入やスポンサー収入といったスポーツ興行以外のビジネスに参入するケースもある。例えば2016年にコンサドーレ札幌が電力事業に参入したり、2018年に鹿島アントラーズが新種の芝生を軸にしたコンサルティング事業を開始する等、周辺領域へチャレンジする動きは少なくない。

その時に重要になるのは、「どのような事業形態でパートナーとビジネスを回していくか」という部分だ。

上記のコンサドーレの事例であればサツドラ社との共同出資でジョイントベンチャーを設立している。その会社がエフパワーと代理店契約をすることで電力販売が可能となり、そこで生まれた収益は、株式からの配当や将来的な株式の売却益によって株主であるコンサドーレとサツドラに還元される。

鹿島アントラーズの場合は、公表はされていないものの芝生開発に関わったソニービジネスソリューションや信州大学が共同で特許を持ち、芝生の販売やコンサルティング収入の一部が分配されるような座組になっているのではないだろうか。

いずれにしても、スポーツチームが周辺事業に参入する際には、ほとんどの場合その領域に強みをもったパートナーとの提携が欠かせない。

その際に、取りうる形態は色々と考えられる。

①自社で事業を行いレベニューシェア

②共同出資で新会社を設立

③既にある企業に出資(自社又はスポンサー企業から)

個人的には、③のパターンも今後増えてくるかもしれないと感じる。特にベンチャー企業とスポーツの繋がりは近年強くなっているため、スポーツクラブがベンチャー企業にマイノリティ出資し、逆にそのテクノロジーやサービスを実証実験する場を提供することで企業価値向上に貢献する、といった場面は増えていくのだはないだろうか。

出資まで至った事例は多くないが、ベンチャー企業との協業は世界中の名だたるスポーツチームが強化している活動だ。

このように、周辺事業に取り組むうえでは、パートナー企業との適切な座組を検討し、選択する必要がある。

ここで必要になる金融知識は(法律的な観点は弁護士との協業を前提となるが)、株式会社やレベニューシェア等の事業形態それぞれのメリット・デメリットを知っていることだ。

これに関しては金融機関にいても実務として経験することは少ない。むしろ、業界は問わず、外部提携をミッションとする経営企画部のような場所で外部企業との共同事業を立ち上げた経験のある人材がいると、提携の選択肢を網羅的に検討できるだろう。

以上、「お金を支払う」と気に関連する金融について触れてきた。

最後に、これまで説明したものとも関わるが、スポーツ界で出てきた新しい金融の潮流についても記述しておきたい

新しいお金の流れ

上記のPFIのように、新たな資金調達手段は日夜発明されている。このような新しい金融業界内での動きも抑えておかなければいけないが、それよりも無視できない大きな流れがある。それがfintechの進展だ。

fintechという言葉自体は死語になりつつあるが、それでもその進展は近年速度を増しているように思う。

シンプルに言えば、「インターネット・ブロックチェーン技術の広がりにより、個人が少額でお金を投資できるようになった」ことが最も大きな変化だろう。

新しいお金の流れ①ファンから

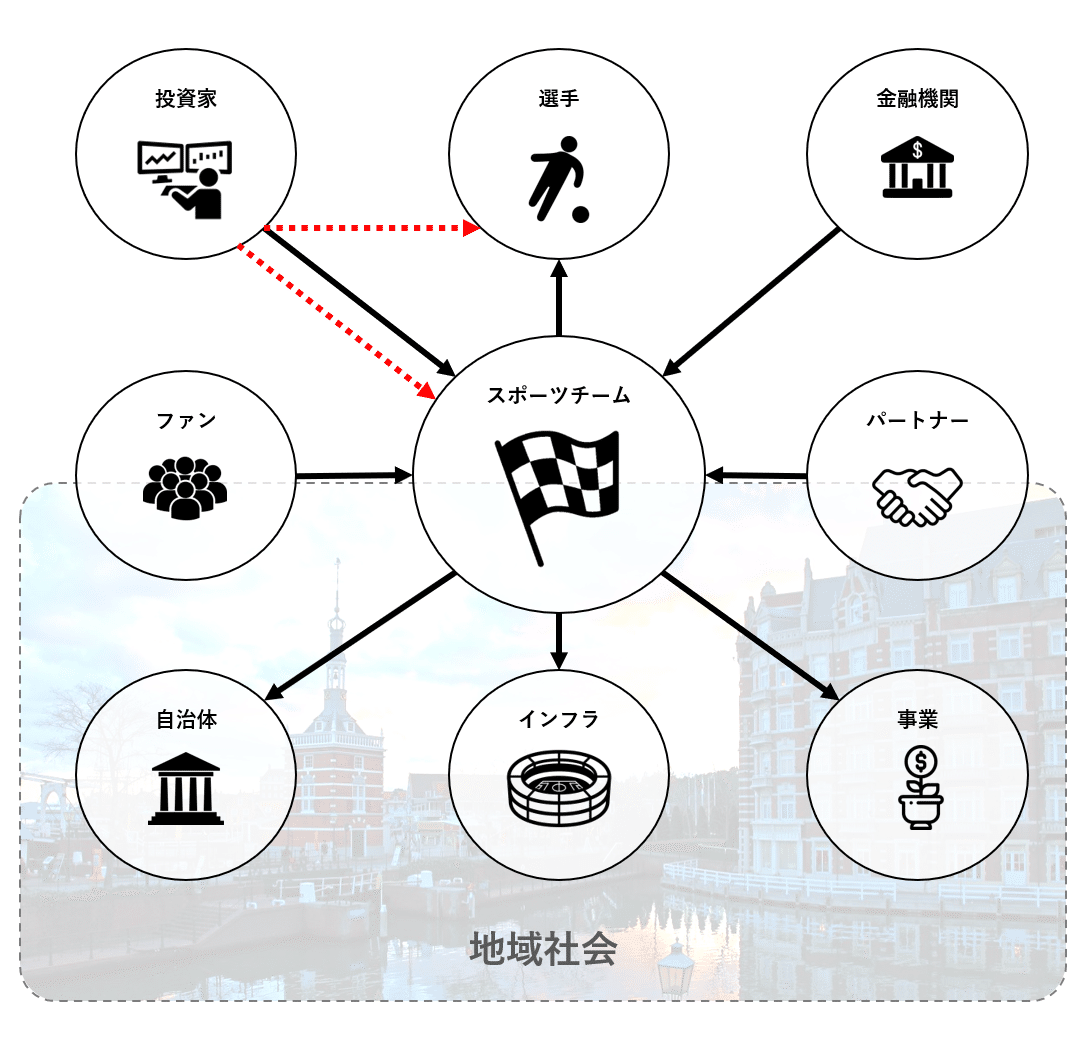

このような変化は、熱量の高いファンを持つスポーツクラブにとって、とてつもなく大きな変化だ。具体的には下図の赤い矢印のお金の流れが拡大していることを意味する。

最も分かりやすいのはクラウドファンディングだろう。

ふるさと納税との組み合わせで話題を呼んだ鹿島アントラーズのクラウドファンディングなどが良い事例だ。

また、リアルタイムに少額から資金を届けることができる「投げ銭」のシステムも注目されている。

ファン向けで最近新しい仕組みとしては、電子的なトレーディングカードを発行することで資金を集める「whooop!」という仕組みも面白い。

上記では主にファンからチームがお金を調達するという仕組みを挙げてきたが、最近では、選手自らが独自にファンと繋がるケースも増えてきている。具体的に上げるとすると、YouTubeやnote、オンラインサロンなどを運営するスポーツ選手が増えている。

チーム運営としては、選手個人の資産形成サポートにつながる仕組みについても理解することが所属選手の満足度にもつながると思う。

このようにファンから直接チームや選手が資金を集めることができる仕組みは次々に生まれ始めている。

新しいお金の流れ②投資家から

一方で、ファン層だけでなく、値上がりを享受したいという投資家層も対象とするようなスキームも出てきている。

分かりやすい事例はバルセロナやユベントスが導入した仮想通貨での資金調達だ。

「ファン向け」とは書いているものの、おそらく購入者の一定割合は、それなりにITリテラシーの高い投資家・投機家を含むだろう。

この仮想通貨の販売により、バルセロナは2時間で約1.3億円の売上をあげた。

もちろん、2012年にNY上場したマンチェスターユナイテッドは、100億円の世界中の投資家から集めており、昔から投資家からの資金調達に成功していると言える。

しかし、すべてのスポーツチームが、厳しい開示や成長率を求められる上場を選ぶわけではない。

そのため、今後も「上場」という選択肢以外に、投資家層の資金を集める手法は、今後も増えていくだろう。

個人的には、この領域にこそ、特に、金融知識が必要となってくると感じる。なぜならば、「上場」以外の方法で、投資家(投資したお金が増えることを望む人)から広くお金を集めるという行為は、基本的に法律上禁止されている。

「基本的に法律上禁止されている」ということを念頭に置き、法律の合間をかいくぐるのではなく、法律上問題のないスキームを検討する必要がある。

そのために必要な知識は、「金融商品取引法」「外国為替及び外国貿易法」「資金決済法(仮想通貨法含む)」などがある。

スポーツチームがステークホルダーに還元する価値は、上場企業を測る物差しであるキャッシュフローや成長率でないことが多い。

だからこそ、「上場」という方法以外で、ファン+投資家から、いかに資金を調達するか、これが大きなテーマになる。

ここは本当に重要で面白いテーマなので、今後、この「スポーツビジネス談義」においてメイントピックに据えていきたい。

最後に

ここまで、「なぜスポーツに金融が必要なのか?」というテーマに触れてきた。

「金融」は思った以上に領域が広く、スポーツビジネスを運営していく上で必要不可欠なものが多いと感じて頂けただろうか。

この内容が少しでもスポーツビジネスに関わりたい金融パーソンの方々の気づきになったり、またスポーツクラブにとってどのような金融知識が必要なのかという気付きになれば幸いです。

気ままに更新をしています。マーケティング、フィンテック、スポーツビジネスあたりを勉強中で、関心があう方々と情報交換するためにnoteはじめました。サポートいただけると力がでます。どうぞよろしくお願い申し上げますm(_ _)m