【投資初心者向け】理想のアセットアロケーションとは?現金比率は?

こんにちは、理想のアセットアロケーションとは程遠い状態の『ここ屋』です。

2020年のコロナ禍より、投資による資産形成に目覚めた日本人は、非常に増えていると報道されています。

しかし、投資経験の少ない投資初心者は、リスク許容度を把握せずに無理のあるアセットアロケーションを組んでいることが心配されています。

そこで今回の記事では、投資初心者向けに理想のアセットアロケーションを考察し、無理のない投資計画をお手伝いできるよう解説していきます。

アセットアロケーションとは

アセットアロケーションとは、運用資産をどのような割合で、何に投資をするかを決めることを言います。

アセットとは資金、アロケーションとは分配を示し、これを合わせてアセットアロケーションと呼びます。

資産とは、大きく現金、株式、債券、不動産、現物(金など)に分けることができます。

また、株式や債券、不動産などには日本国内のみではなく、先進国や新興国などの海外の投資先も含まれます。

アセットアロケーションの目的

アセットアロケーションの目的は、分散投資によるリスク低減です。

経済や社会情勢の変化、金利変動やインフレリスクに備えるなど、さまざまなリスクから資産を守るためです。

アセットアロケーションは個人の資産状況やリスク許容度、年齢や家族構成、投資目的などによって異なります。

アセットの特徴

一般的に株式は、ハイリスク・ハイリターンな資産と呼ばれます。

また、株式の中でも先進国よりも新興国の方がハイリスクと考えられており、全世界株式などへの幅広い分散投資できる商品がローリスクとされています。

一方、債券やコモディティは経済の影響を受けにくく、株式に比べローリスク・ローリターンな資産です。

不動産投資には、現物を保有する方法と不動産投資信託があります。

アセットアロケーションとポートフォリオの違いは?

アセットアロケーションとポートフォリオは、資産をどのように配分するかという点では同じとも言えます。

アセットアロケーションとは、どのような資産クラスに、どのくらいの割合を配分するかを決めることです。

一方、ポートフォリオとは、具体的にどんな金融商品を所有するかを決めるといった特徴があります。

理想のアセットアロケーション

理想のアセットアロケーションは、当然のことながら個人によって異なります。

しかし、大まかな投資比率は、保有資産の大小に関わらず考察することができます。

理想のアセットアロケーションとは、個人が資産形成をする上で、もっともリスクを低減した上で効率良く資産を増やせるか否かです。

資産を増やす上で、まずは現金比率をどの程度にすべきかを検証していきましょう。

アセットアロケーションにおける現金の割合

アセットアロケーションにおける現金の割合ですが、高いリスクをとれるのであれば、総資産の2割程度と言われることが一般的です。

年齢と共に現金比率を上げることが推奨されていますが、筆者は現金で保有することも、インフレリスクにつながると考えています。

必要最低限の生活防衛資金を確保した上で、残りは資産形成に回すべきだと考えています。

収入の安定しているサラリーマン家庭であれば、生活費の6ヶ月分も所有していれば十分かと思います。

特別な支出の予定がなければ、現金を利用することなど日常生活では限られているからです。

サラリーマン家庭であれば、毎月の生活費は安定した給与がありますからね。

それを決定するためにも、家計の把握やライフマネープランの作成をする必要があります。

日米欧のアセットアロケーション比較

理想のアセットアロケーションを考察する前に、現在の日本における個人資産アセットアロケーションを確認しておきましょう。

下のグラフは、日本銀行による資金循環の日米欧の比較の引用です。

米国などに比較すると、日本では非常に現金比率が高く、日本人がいかに保守的で金融リテラシーが低いかがわかると思います。

日本人のほとんどが、質素な老後生活を送っているのに対し、多くのアメリカ人が郊外のプール付きの豪邸で優雅な老後を過ごしていることが、この資産クラスの差を物語っています。

実際に、米国に比べ日本における金融資産額の推移は低調で、アセットアロケーションの差がここまで資産形成に影響しているのです。

年齢別の株式と債券の割合

年齢別の株式と債券の割合を考察する際に、大切になってくるのはリスク許容度です。

一般的には『年齢=債権の割合』とも言われていますが、実際には個々のリスク許容度によって株式と債券の割合は異なります。

株式はハイリスクな資産と呼ばれることも多いのですが、実際に過去の実績を見る限り、長期で保有することができれば、そのリスクは限りなく小さくすることができるのです。

資産を形成するうえで、長期投資は絶対です。

ですから資産を大きく増やしたいのであれば、年齢にかかわらず全力株式というのもアリかと考えています。

特に投資初心者であれば、投資経験は浅いとしても優良な投資商品に限っては、株式の比率を高めに設定しても構わないと考えます。

投資初心者には、長期、分散、積立投資をおすすめしています。

どちらにせよ、投資をする上で自分のリスク許容度を把握することは絶対条件なのです。

アセットアロケーションにおけるコモディティの役割

アセットアロケーションにおけるコモディティの役割は、インフレ対策と資産の安定化です。

コモディティとは、一般的に『商品』そのものを表し、投資におけるコモディティは、金・プラチナなどの貴金属や、原油やガソリンなどのエネルギー、トウモロコシや大豆などの穀物のことを指します。

近年では、ビットコインなどの仮想通貨も暗号資産などと呼ばれ、コモディティに位置付けられることも多くなってきました。

インフレ対策とは、急激なインフレ(ハイパーインフレ)による通貨価値の下落に対するリスクヘッジがあげられます。

また、長期における現金保有は、現代の超低金利時代ではインフレに対して無防備すぎます。

毎年1%のインフレが起きると想定すると、10年後には今の現金価値は10%落ちることになります。

実際に日銀もインフレ率2%を目指すって公言していますからね。

これに対してコモディティ価格は、市場と同様の値動きが考えられるため、インフレ対策になると考えられています。

もう一方の資産の安定化とは、株価暴落時の資産全体の減少リスクの緩衝材の役割です。

投資先をハイリスクな株式のみの偏らせた場合は、暴落時に資産を半分にしてしまうことも考えられます。

この時、市場の影響を受けにくいコモディティを所有していることで、総資産の減少額を抑えることができます。

実際に米国株式などに投資していた場合、リーマンショックでは57%もの下落がありました。

しかし、下落時に投資商品の売却をしてはいけません。

右肩上がりの世界経済において、過去100年間で何度となく大暴落を経験してもなお、暴落前の水準に回復した上で、今も最高値を更新し続ける株式市場であることを覚えておいて下さい。

そして、暴落時には買い増しのチャンスであると捉え、値下がりした投資商品の購入を検討すべきです。

この時に、必要となる資金をコモディティの売却によって得ることができます。

コモディティは総資産の減少を防ぐディフェンシブな一面と、暴落時に資産形成のチャンスを担うオフェンシブな一面を持ち合わせています。

コモディティ全般に投資したい人には、コモディティETFがおすすめです。

2021年はコモディティ価格が高騰しています。

コモディティのエネルギーセクターに投資したい場合は、エネルギーETFがおすすめです。

エネルギーセクターも2021年は絶好調です。

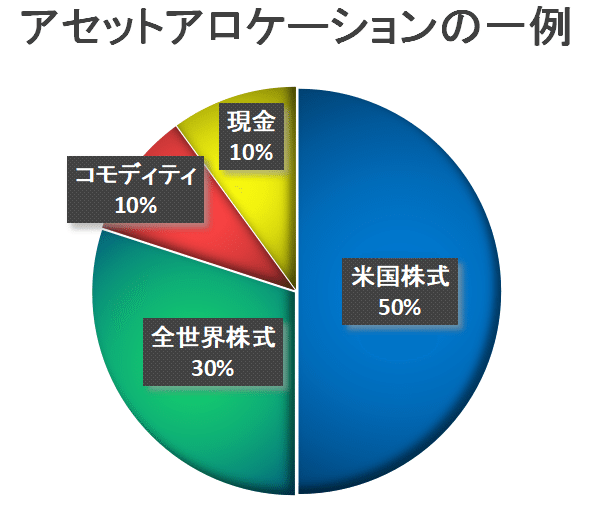

アセットアロケーションの一例

ここまで、現金比率と株式と債券の割合、コモディティの役割などを見てきましたが、実際にアセットアロケーションの一例を紹介します。

これは、何度も言ってきたように個々のリスク許容度や投資目的によって異なりますので、現在の筆者の考えによるものです。

ある程度リスク許容度が高く、まだ投資目的の明確でない投資初心者に向けての提案であることを前提に紹介します。

現金保有率は、10%と低めの設定としていますが、総資産額が低めな人は生活防衛資金の6ヶ月分に増やす必要があると考えます。

また、米国株式の比率が全世界株式よりも高い理由は、現在や近い将来の米国株式が好調であると推測できる点や、全世界株式の半数程度は米国株式であることがあげられます。

今後、中国や他の国の株式成長率が高くなるようなことがあれば、米国株式の比率を下げるだけです。

また、債券を組み入れていない理由としては、あくまで投資初心者にはある程度の『攻めのアセットアロケーション』が必要と考えるからです。

債券は、アセットのディフェンシブな要素が強く、資産を守ることが必要になった年齢に達してからでも遅くはないと考えるからです。

コモディティの割合に関しても、必要のない場合も考えられますが、現在の金の価格から考えると、今後の成長が期待できる点や、筆者はビットコインの将来を有望視するからです。

なお、ゴールドへの投資は現物保有ではなく、ETFでの投資をおすすめしています。

理想のアセットアロケーションまとめ

理想のアセットアロケーションとは、個々のリスク許容度によって異なるが、ある程度の考察ができる。

・アセットアロケーションとは資産配分のこと

・アセットには現金、株式、債券の他、コモディティなどがある

・アセットアロケーションの目的は資産分散によるリスク低減

・ポートフォリオとは具体的な投資先を示す

・現金保有率は個々にもよるが総資産の20%程度

・理想のアセットアロケーションは個々によって異なる

・投資初心者には債券は不要の場合がある

・リスク許容度が高ければ全力株式も考えられる

・コモディティにはディフェンシブとオフェンシブな両面がある

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後までお読みいただきありがとうございました。

ではまた、別の記事で。

いいなと思ったら応援しよう!