来週の相場見通し(11/14~11/18)

1.はじめに

今週のマーケットには、「逆CPIショック」というべき衝撃に揺れた。正直、驚いている。市場が注目していたコアCPIが前月比+0.3%と市場予想よりも鈍化した。それだけのことである。コアCPIが前月比▲0.5%なら市場は大相場になることは間違いないが、まだ前月比でインフレは伸びている中で、この一つのインフレ指標を受けて、市場がここまで変動したことには驚いた。市場のターミナルレートの時期と水準が大幅に修正され、米国の金利は各年限で急低下し、米国株式相場は急上昇となった。ナスダックは1日で7%上昇した上に、翌日のベテランズデーの薄いマーケットでも更に2%弱も続伸している。完全にお祭り騒ぎである。

10日のCPI発表後に米国金利は30bpも低下した。地政学リスクで米金利が急低下することはあるが、1つの指標でこれだけ金利が低下する状況は、あまり見たことがない。ゆえにお祭り騒ぎという言葉で流すことはできない。こうした値動きが示していることは、①市場はインフレのピークアウトのストーリーを待ち望んでいる、②米国株式市場は上昇したくて仕方がない、③「米金利上昇+株価下落+ドル高」を前提にしたポジションやストーリーが相当に溜まり、煮詰まっていた。こうしたことを示しているのだろう。このCPIだけで米金利低下、株高、ドル安に転じるのはリスクが大きいと私は考えている。それでも、この株高の流れは何か新たなショックがない限り、私は継続すると考える。恐らく、米金利膠着、ドル膠着の中で、株高が市場のメインドライバーとなる展開が、当面は続く。その理由について、おいおい説明していきたい。

2.逆CPIショック

まずはコアCPIであるが、下のコアCPIのチャートを見てほしい。確かにピークアウトして、緩やかに低下しているようだ。しかし、今回の大相場を生み出すような劇的なインフレ鈍化が示されたわけではない。

但し、CPIから食品、エネルギーと住居を除外したCPIは、下のチャートのように前月比で▲0.1%となった。このことは、市場でもよく議論されるコアCPIが高いのは、帰属家賃などという意味のない遅行項目の要因であり、リアルタイムのインフレは既に鈍化しているという主張を裏付けるものとなった。また財の価格については、明確にピークアウトしている。これは確実だ。問題はサービス価格のインフレである。

住宅関連を除けばサービス価格はピークアウトしているかと言えば、そうでもない。交通費、外食、娯楽などはまだ強い。下のチャートは娯楽サービスである。

整理するなら、そもそもインフレがピークアウトすることは、既定路線である。市場の関心は、インフレがピークアウトした後に、順調に低下を継続するのか、あるいはその低下が鈍く、高止まる可能性があるのか?であったはずだ。従って、求人件数の急増やら、雇用コスト指数の高さ、平均賃金など、主にサービス価格にとって影響の大きい「賃金動向」、それを決定する「労働市場」が注目されてきたはずだ。今回のコアCPIの鈍化は、そうした問題に「ノーアンサー」である。従って、市場にとって好材料であったことは確かだが、「ショック」が起こる内容ではない。ショックが起こったのは、それに至る複合要因のせいであろう。

3.米金利急低下の要因

① CPI前は債券市場は通夜モード

CPIの鈍化による米金利低下をどう捉えるかは非常に重要なポイントだ。前回の繰り返しになるが、米国債券市場には、「11月のFOMCにおけるゲームチェンジ」による、流動性の更なる低下問題が起こっていた。詳しくは前回のレポートを見てほしいが、それまでの「Faster for Shorter」という利上げ方針から、「Higher for Longer」という戦略にFRBが転換したことは、株式市場にはポジティブだが、債券市場にはネガティブであった。

ターミナルレートの水準と時期がFOMC前よりも後ろに伸びたことは、逆イールドの長期化を意味するため、債券市場の流動性は更に低下するからだ。債券投資家は、12月のFOMCにおけるドットチャートを確認するまでは、動きにくくなった。しかも、12月のFOMC後はクリスマス休暇が近いため、そのまま年内は流動性が戻らない可能性すらある。

② 債券市場の流動性低下

FRBも直近の金融安定報告で、米国債市場の流動性逼迫に警鐘を鳴らしている。これは初めてのことだ。ちなみに、今週の米国10年債の入札は話題になった。今回の入札は利率が4.125%と初の4%台である。一つ前の32年8月債の利率は2.75%であり、債券の投資家にとっては久しぶりの10年の高クーポン債の発行である。その入札の応札倍率が下のチャートのように、パンデミック以降で最も弱い入札となったのだ。いかに債券投資家の米国債への投資意欲が後退しているかを示した入札だった。

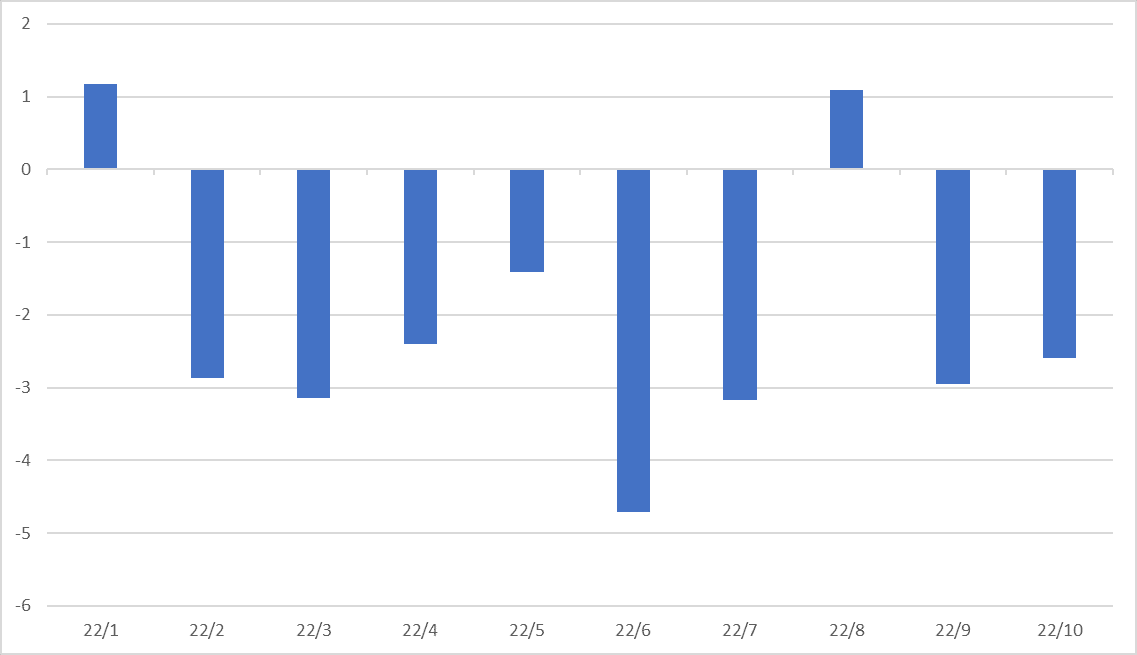

日本の投資家(銀行、生保、年金等)の米国債投資も今年は、逆回転している。下のチャートは、日本の機関投資家の外国債券の中長期債への投資額の推移である。2018年以降はまさに外債ブームであった。それが今年は既に20兆円を超える売り越しとなっている。

今年だけの1月からの推移が下のチャートだ。米金利上昇の中で、ポジションを削減、ロスカットを継続してきた様子が分かる。8月には買い越しに転じているが、この時は7月分のCPIが今回のように事前予想を下回り、米金利は低下した。市場ではインフレピークアウト論が出た頃だ。しかし、その後にFRB高官からタカ派的な発言が相次ぎ、金利は急上昇していったことは記憶に新しい。それで裏切られた債券投資家は再び9月、10月と損切を行ってきたのだ。

このように、9月からFRBが月額950億ドルの巨額の量的引き締めに増額して市場からフェードアウトしている中で、海外投資家、米銀ともに米国債投資には慎重な状態で、債券市場の流動性はFRBの金融安定報告で指摘されるほど懸念されてきた。そこにFRBによる11月FOMCでの更なる不透明感の提供である。これでは、4.125%の高いクーポンの10年債入札でも不調になるのも無理もない。従って、今回のCPIが出るまえまで、債券市場のムードは相当に暗い状態であったのだ。

そんな環境の中で、久しぶりにコアCPIの鈍化という朗報が飛び込んできた。

③ 市場はLower for Shorterを織り込む

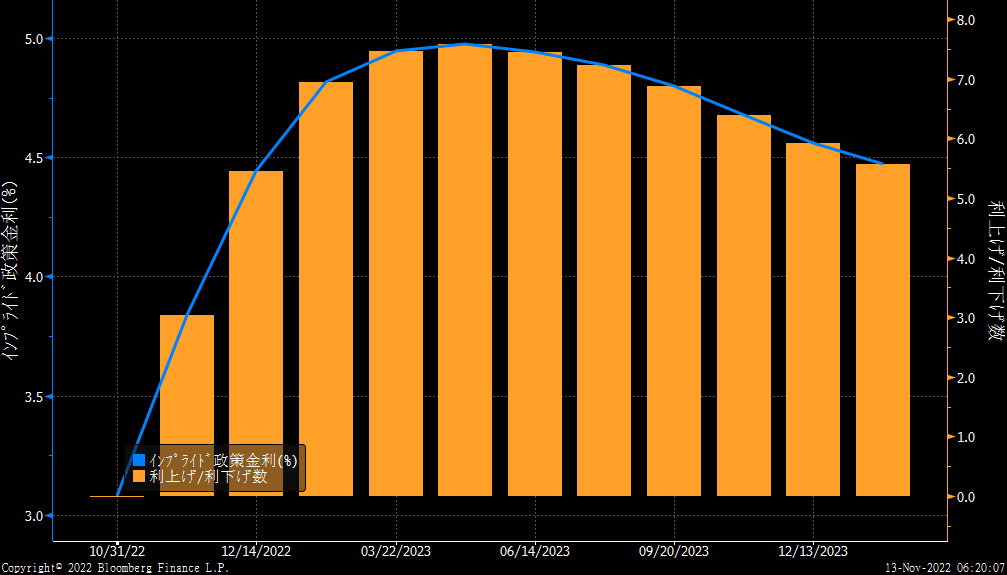

米金利が低下したのは、コアCPIの内容そのものより、今回の指標を受けて、11月のFOMC以降に不透明になっていたターミナルレートの見通しが見えてきたからだ。FFレートの織り込みについて、3つの時系列のチャートを見てほしい。まずは10月末の段階である。市場はターミナルレートとして、来年の3月から5月に5%前後の水準を織り込んでいた。

それが、11月のFOMCを受けて、11月7日時点では、下のように夏場にかけて5.1%台という水準に変化した。債券市場にとって、ターミナルレートの水準と時期が不透明になったということだ。

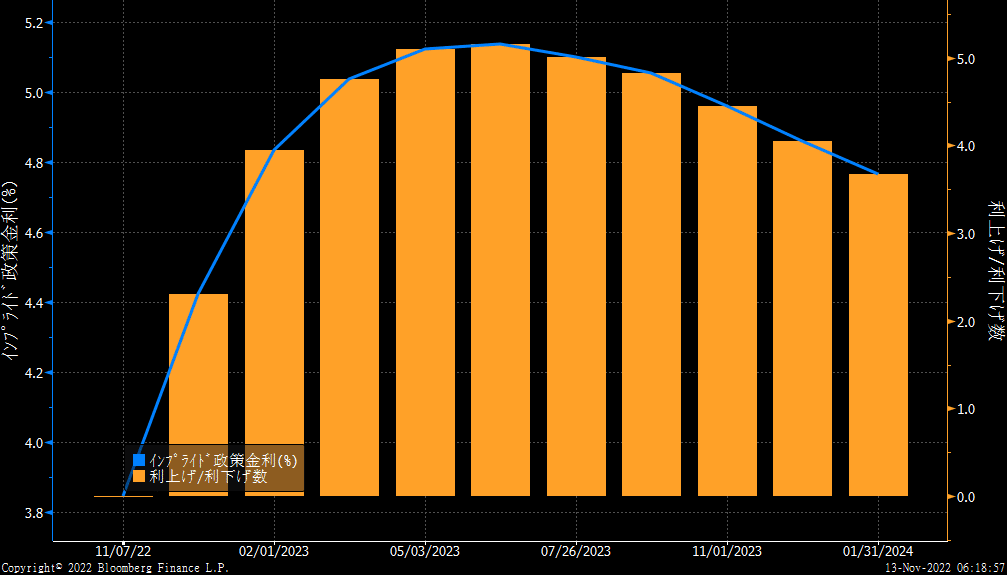

それが、CPIを受けて、市場は下のチャートのように再びターミナルレートのピークを来年の3月~5月に4.9%弱という水準に戻した。つまり、11月のFOMCでFRBはゲームのルールを変えたが、結果として市場は「Shorter for Longer」にはならないと判断したのである。

ここは重要なので繰り返すと、FRBは11月のFOMCで「できるだけ早い利上げを短期間で行うという(Faster for Shorter)戦略」から、「経済に配慮してペースを落としながら、時間をかけて利上げを継続する、その結果ターミナルレートは高くなる(Higher for Longer)戦略」に切り替えた。しかし、市場は結果として「FF金利はもうそれほど上げない、利上げ停止時期は遠くない(Lower for Shorter)になる」と勝手に織り込んだのである。

ゆえに、米金利はひとまずショートポジションの巻き戻しとなり、各年限の金利が全て大きく低下した。

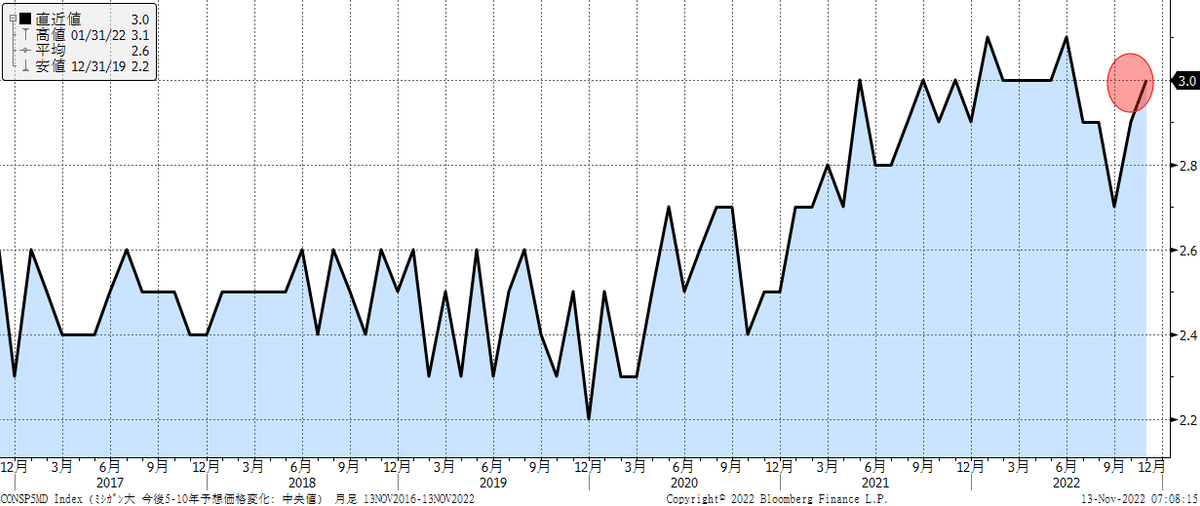

しかし、継続的に金利が一段と低下するには、やはり債券市場に中長期の債券投資家が戻り、流動性が回復しないと難しい。その安定にはまだ自信が持てない。むしろ米長期金利は4%から上下30bp程度の中で膠着する可能性が強まったと考える。つまり債券市場にはまだ強気にはなりきれないということだ。FRB当局者からもタカ派的なトーンの発言は増えるだろう。週末のミシガン大学の5年先インフレ期待は3%に上昇した。これが一段と上昇するようだと、FRBも気が気でないはずだ。

債券市場は、FRBのタカ派的な発言に耳を傾けるだろう。ゆえに米金利は。まだ大きくは低下しないと思われる。それでも、このことは株式市場にはプラスだ。過去2年に渡り上がり続けてきた長期金利が膠着してくれるだけで、株式市場には安心材料だ。

債券市場の流動性という点では、来週の16日に米国債市場の年次総会が開催される。財務省、FRB、NY連銀、証券取引委員会等が集まり、今年は当然、米国債の流動性が議論されるはずである。何か具体的な対応方針が出てくれば、債券市場にはまた一つ明るい材料となるだろう。

3.日米株式市場について

①米国株は年末ラリーへ

株式市場については、まず結論から言えば、米国株式市場は年末ラリーに向かうというか、もうその真っ最中にあると考えている。この辺は市場でも意見が分かれるところであろう。米国株は予想EPSが下がる中で、株価が上昇していることから、PER的には再び割高になってきている。これから米国経済は間違いなくスローダウンを強める。経済が悪化しても、FRBは利上げを停止することはあっても、過去のようにすぐに金融緩和で経済をサポートしてくれるわけでもない。また中間選挙により下院は共和党が奪還しており、財政政策にも制限が付く。こんな状況で米国株が上がるストーリーには懐疑的になるのは当然だ。しかし、上記のようなストーリーは誰もが認識している。それでも上がっているのである。過去の経験から、米国株式市場が、このように上がりたくて仕方がない展開に突入すると、何か新たな悪材料が噴出するか、大きな挫折がない限りは、売り手は買い手に勝てない。株式市場は、「良い面に注目する」という特技と「時間軸をずらす」という荒業を持ち合わせているので、悪材料をいつでも無視することができる。

② 米国株への5つのサポート要因

米国株に吹いている恩恵は、5つのポイントがある。①「米金利上昇+株価下落+ドル高」を前提にしたポジションの存在、②実質金利の膠着、③中間選挙の状況とアノマリー、④米国企業の正しいリストラ、⑤米国消費の根強さ、ソフトランディングへの期待と業績下方修正の織り込みである。

①については、ドル高が反転している。下のチャートはドルの強さと弱さを示すが、足元はドル高の巻き戻しが急速に進んでいる。

米国企業決算では、ドル高による悪影響が相当に目立っていた。このドル高が反転していることは、来期以降の企業決算にとってポジティブと市場は反応しやすいだろう。(但し、インフレ抑制にはマイナス)

また米国株のブルベア指数等では、これまで極端な悲観に傾いており、市場にはS&P500の下落に期待したポジションが相当に残っている。いわゆるショートの踏み上げ相場になりやすい地合いである。

②の実質金利は、これまで何度も取り上げてきたが、1.5%~1.7%のレンジから2%方向に上抜けると株価には下押し、1.3%方向に向かえば底入れムードである。この実質金利が下のチャートのように1.7%台でピークアウトして、レンジになったあと、足元では1.39%まで低下してきた。期待インフレは上がる可能性があり、実質金利はもう一段低下して1.2%台になる可能性もあると思われる。

③の中間選挙については、まだネバダ州とジョージア州の結果が出ていない。ジョージア州は12/6の決選投票となる。総括すれば、民主党は善戦した。しかし、善戦はバイデン政権が評価されたわけではなく、国民の間で中絶問題の影響が大きかったことと、選挙終盤にトランプ前大統領が前面に露出し過ぎて、無党派層の警戒感を高めてしまったことであろう。株式市場にとってみれば、今の所悪い展開ではない。まず上院を民主党が取得すれば、議会はねじれる。株式市場は不透明を嫌うが、ねじれ議会は何も物事が進まないため、予測しやすい。ゆえに過去の事例でもねじれ議会における株式市場のパフォーマンスは良好だ。仮に上院を共和党が制した場合は、議会は上下両院ともに共和党となるが、下院では僅差での共和党勝利であり、共和党も好き勝手にはできない。ゆえにどちらにしても、バランスが保たれる。米国が深刻なリセッションなら、政府の強いパワーは必要だが、ハードランディングではなく、ソフトランディングも想定されるなら問題ない。更に言えば、共和党が圧勝できなかったことで、共和党の大統領候補はトランプ氏ではなく、別の人物になる可能性も出てきた。例えば「中身のあるトランプ」と呼ばれるフロリダ州知事のロン・デサンティス氏だ。彼は、今回の選挙で圧勝し、強さを証明した。デサンティス氏は、スポーツ万能で、イエール大とハーバードで学んだ44歳のイタリア系だ。リトルリーグで世界大会に出場し、イエール大学野球部の主将も務めた。大学院時代には海軍に入隊し、米軍付きの法律家として活躍。あの映画でもお馴染みの精鋭部隊であるシールズに所属し、イラク戦争の最前線に配備された経験もある。所属部隊で勲章も得ている。米国人が大好きな経歴の持ち主だ。34歳で政界に進出し、軍の経験を生かして下院の外交委員会や司法委員会に所属した。保守系メディアのスターであり、最近ではあのディズニーとも喧嘩で話題になった。同性愛など性的少数派について、子供に教えるなという州法を成立させ、これに反対するディズニーから優遇税制特区の地位を剥奪したのだ。保守派からは拍手喝采だ。こういう人物が24年の大統領選挙に出てくる可能性がある。一方で、民主党もバイデン氏ではトランプ氏には勝利できても、若く勢いのあるデサンティス氏には分が悪い。民主党もニューサム知事や、ピート・プティジェッジ氏などの若手を打ち立てる可能性がある。こうなると、24年の大統領選はめちゃくちゃ盛り上がる。高齢者同士の戦いではなく、若く見栄えのする大統領選である。これを私は、「米国のルネサンス」と言ってきたが、本当にそのような展開に向かう可能性もあるだろう。話が横道にそれてしまった。戻そう。

④については、米国ハイテク企業が大規模なレイオフを実施している。これだけのリストラを実施すれば、個別企業の業績は急回復する可能性が高いほか、これらの高い専門性を持つ人材の起業や、中堅企業やベンチャーへの移行することで、米国経済自体の生産性は高まるだろう。こうしたダイナミズムは米国株の強さの1つと思われる。特に大手プラットフォーマーの人件費は高いため、大規模なリストラによる業績はかなり回復可能だ。

最後の⑤については、FRBがこれまでのような激しい利上げをしないのであれば、米国経済はソフトランディングする可能性がある。それほど、米国経済はスローダウンはしているものの、個人消費が根強いのだ。今年の年末商戦は鈍化すると予想されている。しかし、それでも過去最高の売上高が見込まれている。下のチャートは、雇用統計における名目総賃金であるが、鈍化しているとはいえ、7%台である。インフレと同じ程度の賃金が支払われているということだ。

また個人のクレジットによる消費意欲も依然として強い。クレジットの残高は過去最高を更新した。利上げの中でも、消費者の動向に変化は見られない。楽観的な人々なのだろう。

すなわち、米国経済が深刻なリセッションにならないのであれば、企業業績は上振れる可能性が高い。既に第4四半期から来年の第2四半期までのEPSは、減益からゼロ%近辺まで下方修正されている。第3四半期以降は二ケタ成長に戻ると見込まれており、更なる下方修正の余地はあるものの、当面の決算は、予想を上回る可能性が高い。こうした5つの観点から、米国株は当面は「バスに乗り遅れるな」というムードで、悪材料よりも好材料に着目すると思われる。1つの試金石は。足元の暗号資産業者の破綻問題かもしれない。モメンタムが弱ければ、こうした問題を無視できない。しかし、モメンタムが相当に強いようなら、株式市場は暗号資産問題やビットコインの下落を無視すると思われる。

③ 日本株について

日本企業の決算は好調。大幅な円安を背景に4社に1社が最高益を更新し、通期予想の上方修正も目立つ。日本経済新聞の集計では、7日時点で純利益が過去最高になった企業は27%と金融危機後で最高水準とのことだ。日本株は下値を切り上げる展開が想定されるが、問題は円高である。米国株の年末ラリ、中国株の反発のなかで、日本株が売り込まれる理由はないものの、円高が激しく進むようだと、日本株はデカップリングしてしまう可能性もある。また、岸田政権も心配になってきている。岸田政権のリスクはまた別のレポートで取り上げる。

④ 来週について

英国については、延期されていた中期財政計画が17日に発表される。ここもと、英国の金融市場は安定しているものの、スナク新政権とハント新財務相にとって、最初の試練となる可能性があるため要注意だ。 来週の15日から16日にインドネシアでG20が開催される。14日には対面での初の米中首脳会談が開催されるようだ。両国が何らかの分野で関係改善を図れる場合には、リスクオンとなると思われる。来週は逆CPIショックに対して、市場が冷静になるなかで、各マーケットの反応に注目したい。FRB高官の発言による債券市場の反応、暗号資産問題への株式市場の反応、そして政治イベントに対する株式市場の反応だ。日経平均のレンジとしては、27,800~29,000を見込んでいる。

※米国中間選挙について、下院は共和党が奪回したと表記しましたが、今のところまだ決定していません。訂正します。なんと共和党はまだ過半数の218に僅かに届いていません。

この記事が気に入ったらサポートをしてみませんか?