「うちはインボイス関係あるの?」一目でわかるチャート

日頃よりあまりにも多くの経営者の方にインボイスのご相談を受けるので、一度こちらにまとめてしまえと思い、整理することとしました。

ご相談の中で一番多い「うちはインボイス関係あるの?」これをチャートでまとめましたのでご確認ください。

消費税の第一線でお話しする税理士の生のデータですのできっとお役に立てると思います。

上記のチャート図にて確認しながら、ポイントを下記の目次に従ってご確認ください。

上から順に読んでもらうものではなく、関係あるところだけを目次No.に従って読んでいただく用に制作しております。

売り手の立場で考えること(インボイスを取るか取らないか)

No.①課税事業者(消費税を納めてる方)は迷わずインボイスを発行する

年間課税売上1000万円を超えているような消費税を納めている事業者(法人又は個人事業)は、迷うことなくインボイスを登録してください。

インボイスを登録しないメリットはどこにもありません。

あなたがインボイスを登録してインボイスナンバーを付けた請求書等を発行するだけなので得意先にもご迷惑が掛かりません。

※売上規模1000万円以下であってもインボイスを登録するために消費税を納税する方も同じです。

No.②免税事業者(消費税を納めない方)でインボイスを発行しなくてもお客様に迷惑をかけないケース

⑦BtoCのようなお客様が消費者のみの場合

⑨BtoBではあるものの、取引先が小規模でありインボイスを要求してこない場合(免税事業者または課税事業者であっても簡易課税を利用)

は、免税事業者のまま消費税を納めない選択をし、インボイスを発行しなくても相手先に(余計な消費税を納税させてしまう)迷惑をかけることがありません。

⑦BtoCのようなお客様が消費者のみの場合

お客様が消費者以外は基本的にあり得ないようなビジネスであれば、インボイスは発行する必要がありません。

消費者は、消費税を負担することはあっても自身の消費税を計算して国に納税することはありません。そのため、消費者はインボイスを必要とすることがないため、このようなお客様が消費者のみであるビジネス、例えば医療、介護、美容室やアパレルなどでは免税事業者のままインボイスを発行しなくてもOKです。

⑨BtoBではあるものの、取引先が小規模でありインボイスを要求してこない場合(免税事業者または課税事業者であっても簡易課税を利用)

BtoBビジネスであっても、必ずしもインボイスを発行しないとトラブルになるかと言えばそうでもありません。

取引先が、①免税事業者か②課税事業者であっても簡易課税であれば、あなたが発行する請求書がインボイスでなくても取引先は損をしません。

そのため、これまで通り消費税を納めることなくメリットを享受しましょう。

No.③迷った結果、免税事業者(消費税を納めない方)ままとしたケース

このケースの方が一番悩むところです。

⑧顧客の中には大手企業もいてインボイスを要求される

⑨顧客企業が大手か不明

⑩顧客は大手企業しかいなくインボイスを要求される

であるが、インボイスを発行するメリットとデメリットを比較した結果、インボイスを発行せず免税事業者のまま行くことにしたケースです。

このケースでは、インボイスを発行できないため取引先に(余計な消費税を納税させてしまう)迷惑をかけることになります。

そのため、値引き交渉等の対応が必要になることが想定されます。

日頃からの取引先との信頼関係をどれほど築けているかにより対応は変わってくるものと思われます。

基本的にはこのように判断に迷う場合は、焦ってインボイスを登録するのではなく、まずは様子見作戦で行きしょう。

インボイスの登録は2023年9月30日までに申請しなくてはならないというわけではなく、最初は様子見で免税事業者でいっておいて、必要と判断したときに申請すれば、その日からインボイス登録することが可能です。

あせってインボイス登録してしまうと、不要と思ってもなかなかインボイスをやめるのも難しいところ。

そのため、まずは様子見をしてみてお客様と会話をしながら決めていくということをお勧めします。

この対応については下記のブログにて詳細に記載していますのでご確認ください。

買い手の立場で考えること(インボイスをもらえるかもらえないか)

No.④自分は課税事業者かつ本則課税だから、相手がインボイスを発行してくれないと損をする

BtoCビジネスであっても、

BtoBビジネスであっても、

このように、課税事業者であって、かつ本則課税という方法により消費税を計算している事業者(おおむね年間売上5000万円超の事業者)であると、取引先がインボイスを発行してくれないと、取引先が負担すべき消費税を実質的に負担することになります。

※ただし、あまりにも影響が大きい制度であるため一定期間においては下記の経過措置が設けられております。

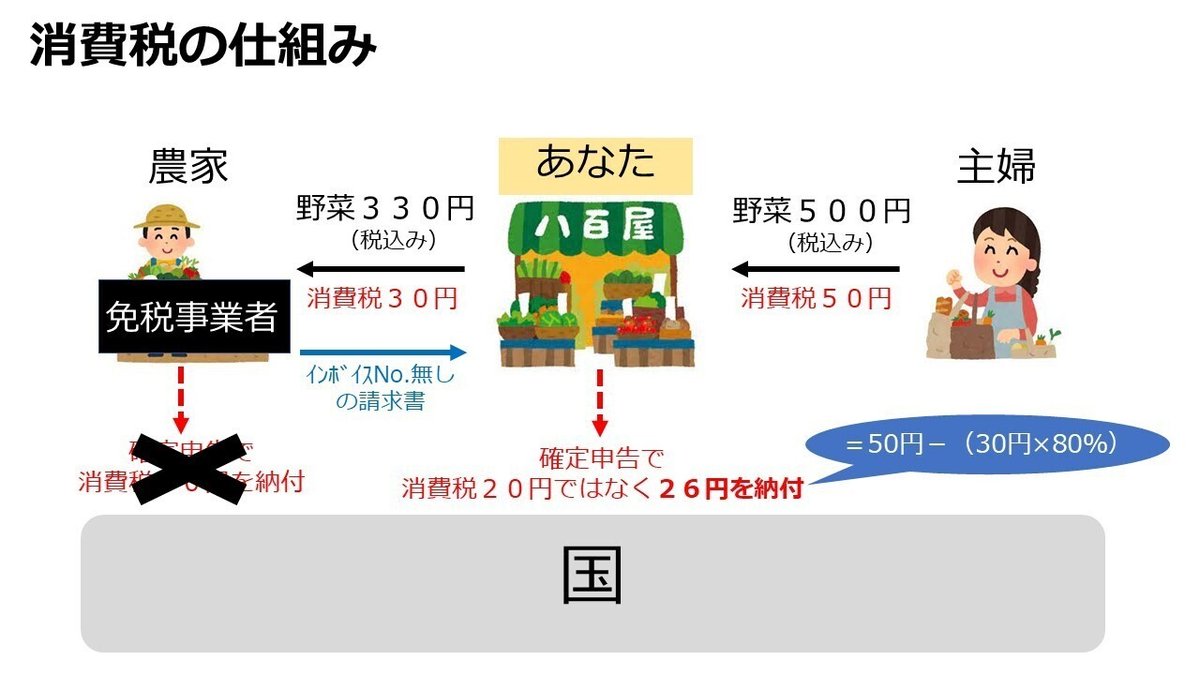

2023/10~2026/9までの3年間においては、免税事業者への支払いであっても、消費税額の80%は今まで通り控除してOK。

この期間に余計に負担しなくてはならないのは取引先の免税事業者に預けた消費税の20%相当のみとなります。

この辺りを考えながら、

①取引先との値引き交渉

②他の取引先の選定

といった検討が必要となってきます。

No.⑤自分は課税事業者だけど簡易課税の場合は、インボイスをもらえなくても影響ない

年間の課税売上高が5000万円以下の事業者は、消費税の計算方法として簡易課税という計算方法が認められます。そしてだいたいこの計算方法の方が有利(消費税が少なくなる)ので、課税売上高が5000万円以下の事業者はこの簡易課税を取ることが一般的です。

この方法は、「預かった消費税ー預けた消費税」を計算する方法ではなく「預かった消費税×みなし仕入れ率」という簡単な方法で計算します。

そのため、取引先にいくらの消費税を預けたかということが消費税の計算上関係ないため、取引先がインボイスを発行しようがしなかろうが納付する消費税額に関係ありません。

結果として簡易課税を取っている事業者は、取引先がインボイスを発行してくれなくても特段問題はありません。

No.⑥自分は免税事業者なので、インボイスをもらえなくても影響ない

自分が消費税を納めない免税事業者の方は、そもそも消費税の申告をしないため、消費税の計算が不要であり、取引先がインボイスを発行してくれようがくれなかろうが全く関係ありません。

業態別インボイスの考え方

No.⑦BtoCビジネスで顧客が消費者しかいない(医療、介護、美容室、アパレル等)

BtoCビジネスであって、お客様が消費者以外は基本的にあり得ないようなビジネスであれば、インボイスは発行する必要がありません。

消費者は、消費税を負担することはあっても自身の消費性を計算して国に納税することはありません。

そのため、インボイスを必要とすることがないため、このようなお客様が商社のみであるビジネス、例えば医療、介護、美容室やアパレルなどでは免税事業者のままインボイスを発行しなくても誰ともトラブルになりません。

売り手の立場としてのインボイス→No.②をお読みください。

買い手の立場としてのインボイス→No.⑥をお読みください。

No.⑧BtoCビジネスだけど顧客の中には大手企業もいる

BtoCビジネスであって、お客様の中には消費者もいるけど、中には大手企業の方もがいてインボイスを要求してくる方がいる場合、インボイスを発行すべきか悩ましいものです。

たとえばイラストのように、居酒屋を経営していて今は課税売上高1000万円もないから免税事業者だけど、お客様の中に大手企業の営業さんがよく来てくれていて、「経理部からインボイスを発行してくれないと会社が経費として認めてくれないよ。。」といった声が聞こえてきたら。

ここで「大手企業」とは、おおむね年間課税売上高5000万円超の、課税事業者であり、かつ本則課税を取っているような事業者のことです。

ですが、こちらから「お客様は年間売上5000万円以上の会社ですか?」なんて聞けるわけもないため判断が難しい。

「迷うが免税事業者のまま行く」と判断した場合

売り手の立場としてのインボイス→No.③をお読みください。

買い手の立場としてのインボイス→No.⑥をお読みください。

「消費税を納税しインボイスを登録する」と判断した場合

売り手の立場としてのインボイス→No.①をお読みください。

買い手の立場としてのインボイス→No.⑤をお読みください。

No.⑨BtoBビジネスだけど顧客企業が大手なわけではない(またはわからない)

BtoBビジネスであっても、必ずしもインボイスを発行しないとトラブルになるかと言えばそうでもありません。

ここで「大手企業」とは、おおむね年間課税売上高5000万円超の、課税事業者であり、かつ本則課税を取っているような事業者のことです。

取引先が、①免税事業者か②課税事業者であっても簡易課税であれば、あなたが発行する請求書がインボイスでなくても取引先は損をしません。

①免税事業者は消費税を申告しないのでインボイスを貰おうか否かは関係ありません。また②簡易課税は取引先にいくらの消費税を支払ったかということが消費税の計算上関係ないため、取引先がインボイスを発行しようがしなかろうが納付する消費税額に関係ありません。

そのため、BtoBビジネスであるが、取引先が①免税事業者か②課税事業者であっても簡易課税であるような先しかいない場合は、インボイスを発行する必要がありません。

「迷うが免税事業者のまま行く」と判断した場合

売り手の立場としてのインボイス→No.③をお読みください。

買い手の立場としてのインボイス→No.⑥をお読みください。

「消費税を納税しインボイスを登録する」と判断した場合

売り手の立場としてのインボイス→No.①をお読みください。

買い手の立場としてのインボイス→No.⑤をお読みください。

No.⑩BtoBビジネスで顧客企業は大手企業

このケースでは、相手先企業があなたがインボイスを発行できないとあなたが本来納付すべき消費税を実質的に負担することになり、取引先に影響が出てしまいます。

そのため免税事業者をあきらめインボイスを発行するか否かを決めなくてはなりません。

「迷うが免税事業者のまま行く」と判断した場合

売り手の立場としてのインボイス→No.③をお読みください。

買い手の立場としてのインボイス→No.⑥をお読みください。

「消費税を納税しインボイスを登録する」と判断した場合

売り手の立場としてのインボイス→No.①をお読みください。

買い手の立場としてのインボイス→No.⑤をお読みください。

関連リンク

▼インボイスの仕組みの理解はこちら

▼Youtube

今後も色々な角度から事業を飛躍させる仕組みについてお話していきますので、よろしけばフォローをお願いします!

下記コンテンツでも事業を飛躍させる仕組みについて公開しています!

この記事が気に入ったらサポートをしてみませんか?