オンライン旅行会社分析④ OTA業界2位のエクスペディアとは?第1回

今回は " OTA業界2位のエクスペディア "をみてみる

前回はOTA=オンライントラベル取扱業者 全体をみてみました。そこから分かった事は、業界全体の現在の成長性はNASDAQ全体でみると弱い事、しかし、成長性や売上の規模がほぼ近しい業界No1のブッキングとNo2のエクスペディアでは時価総額で約5倍近くも差が生じていました。その差が何から生じているかを理解する為に、まずは個々の会社をみていき、そして比較してその差を見ていきたいと思います。

今回は " 業界No2のエクスペディア " を定量的なデータを用いて俯瞰していきます。まずはその売上をみていきます。

↓前回はこちら

まずは会社の概要から

まずは簡単に沿革と事業構造をみてみましょう。

1996年にあのMicrosoft内の旅行予約システム部門として誕生し、1999年に独立(スピンアウト)。そして特筆すべき点は、あのBooking.comの買収を検討していた事。しかし事業構造が自社と合わないとの理由で断念していた事。かなり惜しい事をした気がしますね、実施していたらそれこそ世界最強のOTAが誕生していたわけですし、Bookingの後塵を拝す結果にならなかったんですからね。

意外に知られていませんがExpediaはCMでお馴染みのトリバゴを保有しています。

事業構造としては、民泊もトリバゴのようなメタサーチも取り扱っておりマルチな展開をしているのがExpdiaの特徴と言えます。

まずは売上全体の理解から

まずはExpediaの売上を紐解いていきます。

※以降は2019/3Qまでの情報を表示しています

売上はこの10年で約4倍に拡大し現在は120億ドル(≒1.3兆円)もの規模になっています。しかし、近年は成長が鈍化しついに今期は10%を下回ります。

その売上の動向を分解していくために

売上 = 旅行取扱高 × テイクレート

※テイクレート ≒ 手数料 (取り分)

に分けてみていきたいと思います。

まずは取扱高からみていきます。

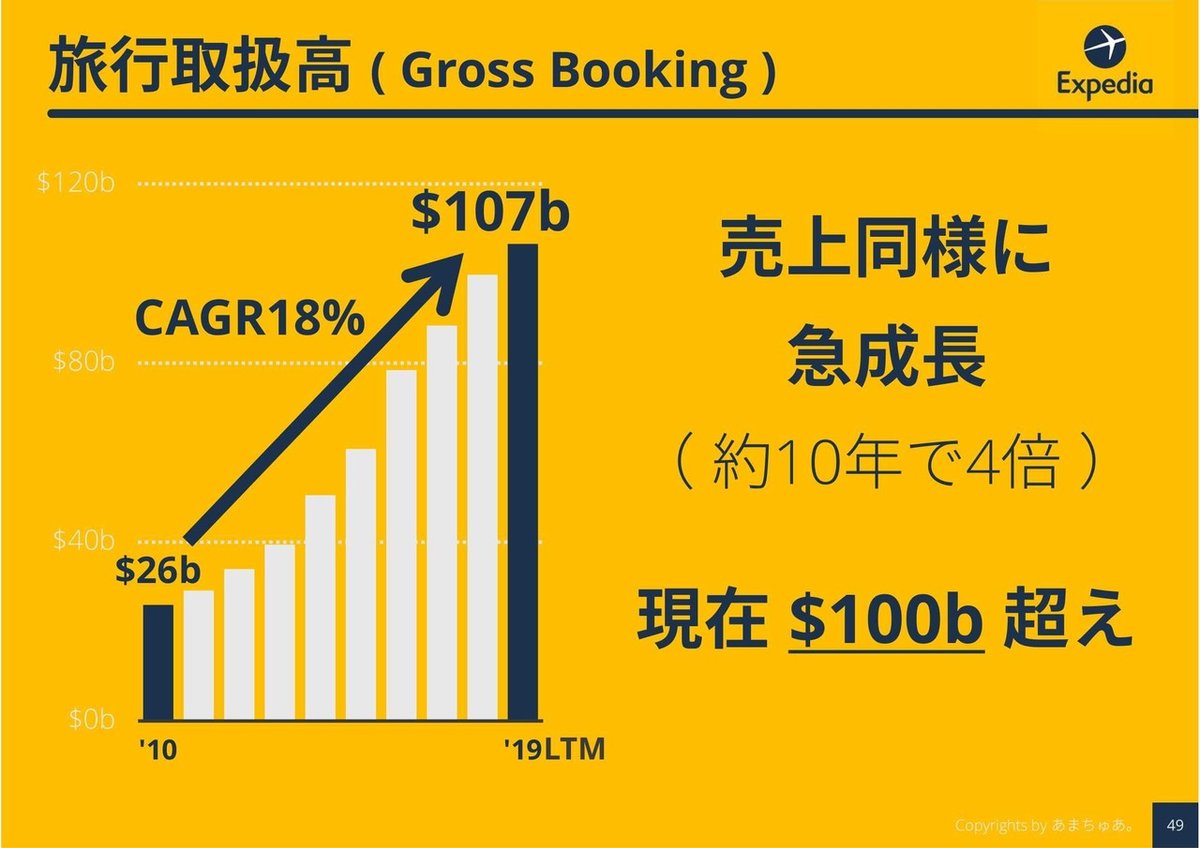

旅行取扱高も売上同様に10年で4倍となる急成長っぷりで現在1000億ドル超え(≒11兆円)もの旅行を取り扱うまでになっています。しかし、成長率は売上同様に今期ついに10%を下回ります。

そしてテイクレートもこの10年で1%減少し、現在は10%となっています。この事からExpediaの売上の鈍化は旅行取扱高が鈍化しただけでなく、テイクレートの低下からも引き起こされている事が分かります。恐らくこのOTA業過は競争が激しくより安く旅行を提供する必要性がありテイクレートが低下していると考えられます。

" ビジネスモデル別 " で売上を紐解く

もう少し細かく売上をみていきましょう。まずはビジネスモデル別でその売上をみてみましょう。このOTA業界は大きく2つのビジネスモデルに分けれます。

Expediaのメインビジネスはマーチャントモデルですが、近年はエージェンシーの比率が上昇していました。しかし、成長性としては今まで大きく成長していたエージェンシーも含めて今期成長率10%を下回ります。

こちらも取扱高とテイクレートで分けてみてみましょう。

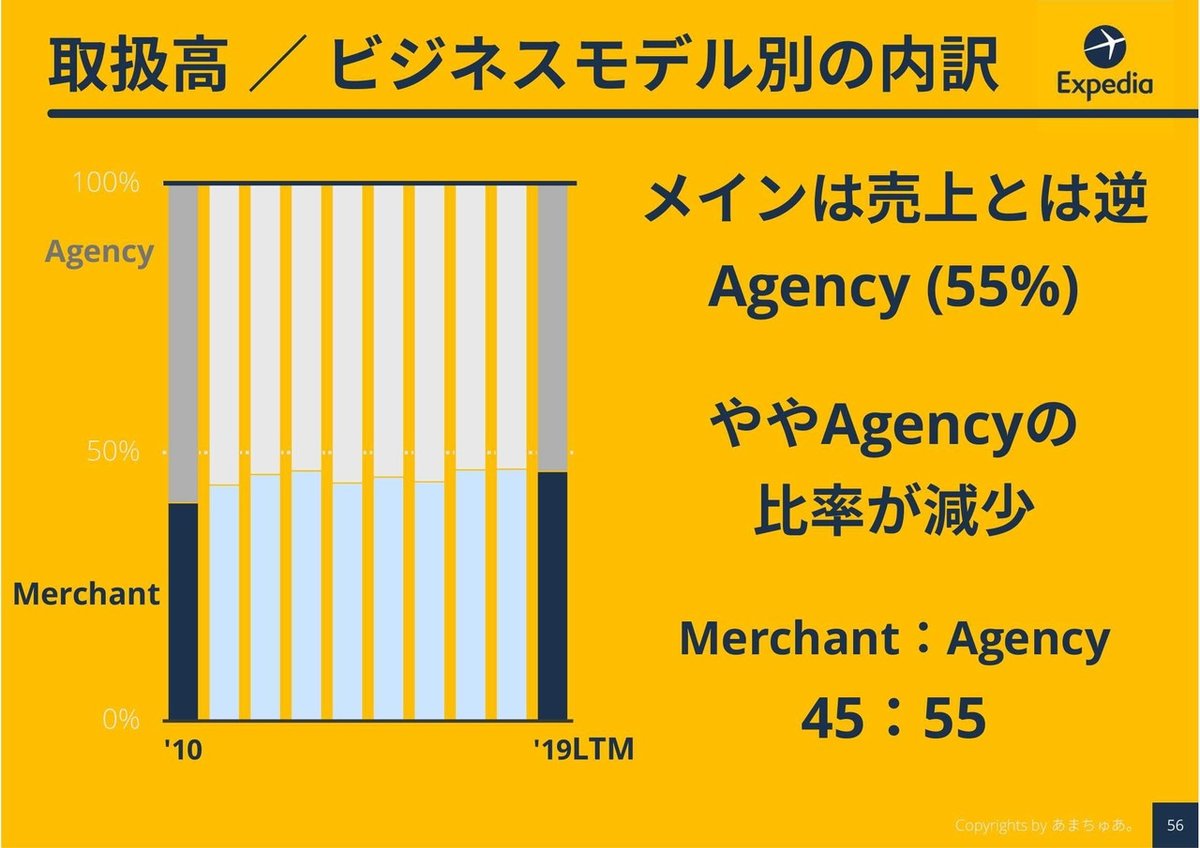

取扱高は売上と逆でエージェンシーのが多いです。つまり自分たちで仕入れたものよりも自社サイトに載せてもらったものをお客さんに多く予約してもらっているということです。成長性は売上同様の動向で共に今期10%を下回ります。

しかし、テイクレートは少し深刻さを物語っています。売上メインのマーチャントのテイクレートが7%も低下しています。エージェンシーは逆に上昇。利幅としてはマーチャントが当然高いですが、その低下っぷりをみると競争の激しさを感じます。今後もより一層低下していくと考えられますが、メインビジネスのテイクレート低下は収益性低下にもろに直結するので打開策が欲しいものですね。

" 事業セグメント別 " で売上を紐解く

つぎにセグメント別にみてみましょう。

※セグメントは通常OTA(CoreOTA)と民泊(Vrbo)、メタサーチ(Trivago)、企業向け(Egencia)に分けれます。

売上のほとんどはCoreOTAからで、次いで民泊のVrboとなっており、2つで約85%も占めます。成長率はどのセグメントも成長性は鈍化しており、特にTrivagoはマイナス成長に陥っています。メタサーチ自体が蔓延・乱立してきたことと差別化ポイントが見出しにくいからでしょうか。

こちらも取扱高とテイクレートで分けてみてみます。

取扱高も売上同様でCoreOTAがメイン、次いでVrbo。成長率はCoreOTAは常に10%をキープできていますが民泊のVrboの低下が激しいですね。民泊はやはり知名度・取扱物件数でAirbnbが強い事から成長鈍化しているのでしょうか。

テイクレートでみるとメインのCoreOTAが1%低下。これまでのどの売上分解でみても構成メインのテイクレートが低下しています。

" 国別 " で売上を紐解く

次に国別でみてみましょう。

売上の比率は国内:国外=60:40と基本変わらずです。しかし成長率としては国外の成長が急激に鈍化しています。

以前確認したように北米自体がオンライン化率が飽和し旅行自体の成長も緩やかになり、海外でのOTA成長がOTA業界の成長であるのでそこで成長していけていないことには少し危機感を感じますね。このままだと部分的に海外撤退し圧倒的シェアを誇る国内集中という戦略も十分あり得ますね。それか買収という手もありますがめぼしい買い先もないですね。

最後に ” 商品別 ” で売上を紐解く

売上分析の最後に商品別に分解していきます。

商品の圧倒的メインは宿泊で、それ以外は構成も小さければ成長性も低くなっています。なので基本Expediaは宿泊を如何に増やしていくかが売上成長していくために必要な事となります。

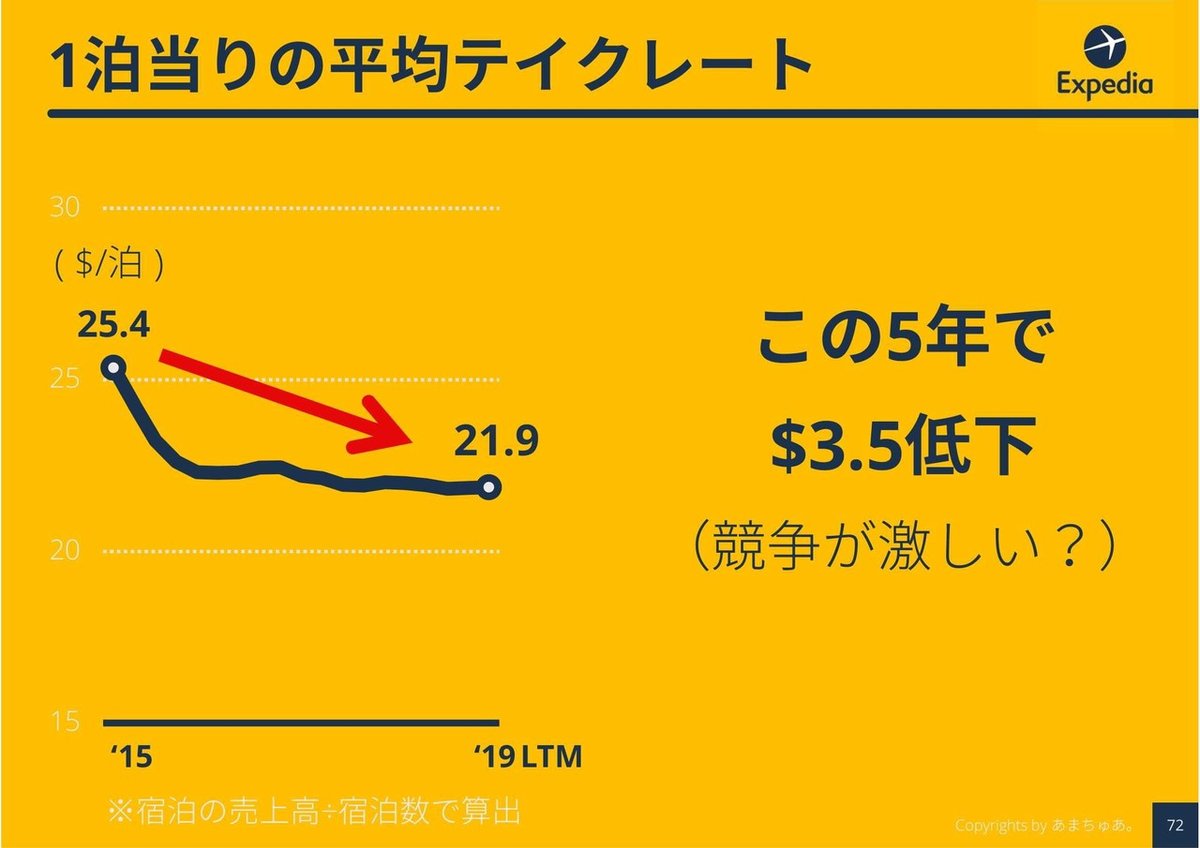

その宿泊の取扱数はこの5年で2.5倍にも増え、年間3.8億泊という規模になっています。しかし、こちらのテイクレートも年々低下している

ここまでを総じて感じる事

ここまでで特に強く感じる事は、旅行自体の取扱高がオンライン化の浸透が飽和してきたことにより鈍化してきたことよりも、業界の競争が激しくメイン商品&セグメント&ビジネスモデルのどれもがテイクレートが低下してきていることに対しての危機感ですね。知名度というブランド力だけでは集客できず、やはり”価格=安さ”もお客は強く求めているという事ですね。簡単に宿泊サイトを比較出来てしまうメタサーチの誕生でその競争がより一層強くなっているともいえます。

またGoogleもOTAに参入してきてより一層競争が激しくなりそうです。OTA業界の構造そのものが変化してしまうほどの脅威だと個人的には感じます。それを見越してのNASDAQの株価かなと思いました。

次回はそんな状況であるExpediaの収益性と効率性の変化をみていきたいと思います。

今回は以上となります。ありがとうございました!

↓つづきはこちら