個人事業主として開業してからの経験を書いておく2(サラリーマン時代に意識していなかった支出)

今回は、サラリーマン時代に払っていたけど意識していなかった支出についてお話したいと思います。

サラリーマン時代には会社が処理してくれていたものを、自分で支払う必要になるものが結構出てくるのです。

場合によっては、思わぬまとまったお金が必要になったり、月々支払う金額が想定よりも増えたりしてしまうことがあるので頭の中にいれておいたほうが良いと思います。

1.国民年金の保険料

給与天引きされているため、全く意識していなかった費用のトップ3のひとつめが国民年金の保険料です。

金額は一律で、月額 16,540円(年間198,480円)になります。

サラリーマン時代には、妻は専業主婦であったことから保険料が保険料は免除されていました。いわゆる第3号というやつですね。

ところが会社を退職すると、突然妻の立場が自分と同じ(1号)に変わります。

つまり、妻も自分と同額の国民年金の保険料を払う必要が出てくるということです。

年間20万円の国民年金が突如40万円に・・・!?

保険料は4月で年度が替わるため、退職した時期に応じてその年度の残り分を支払う必要があります。

私は12月に退職したので、1月~3月分の私と妻分の請求が届いたときにまずびっくりしました。

次年度からは自宅に自分と妻の保険料の振込用紙が郵送されてきます。

一応4回に分けて振り込むことができますが、一括で払うと少しお安くなります。

国民年金は本当に意識しないまま天引きで払っていたものです。

なので、まとまった金額の請求を目にしたら結構精神的なインパクトがあるので覚えておきましょう(笑)

2.健康保険の保険料

健康保険料も給与天引きされていることから、意識していなかった費用トップ3のふたつめです。

会社に所属していることで所持している健康保険は、退職した翌日から利用できなくなります。

会社員から個人事業主になるとき、2つの選択肢があります。

ひとつは国民健康保険に加入することです。国民健康保険は、自営業者や退職者、無職者とその人の家族のための健康保険です。

通常個人事業主は、この保険に加入することになります。

もうひとつは会社の健康保険の任意継続です。会社で加入していた健康保険は、退職後最大2年まで任意継続できます。

私の場合、結局任意継続を選択しました。

この当時、子供たちの大学受験・高校受験がダブルで重なっていて、余計な不安を与えないために会社を辞めたことは伝えていなかったのです。(妻はもちろん知ってますよ)

子供たちは変に勘が鋭いところもあって、健康保険証が突然全然違うものになってなにか勘繰られるのを避けたかったというのが一番大きかったかな。

今思えば考えすぎだったかもしれないですね(笑)

この保険料ですが、前年の所得によって決定されるので、その年によって金額が変わります。

月々の支払、1年まとめ払いなど選択できますが、それなりに大きな金額になりますので結構インパクトがあります。

3.所得税

給与天引きされているため、全く意識していなかった費用のトップ3の最後は所得税です。

所得税は毎年3月ごろに納付する税金で、個人事業主であれば確定申告を行います。

サラリーマンの中には、会社からもらったストックオプションや、給与以外の収入があったということで確定申告をしている人がいたかもしれません。(私もサラリーマン時代に確定申告はおこなっていました。)

ただ、支払い自体は毎月の給料からあらかじめ天引きをして年末に収入が確定した段階で「年末調整」と称して差額の調整を行うので、所得税の総額というのはそこまで実感として意識することはないと思います。

個人事業主になったら、この所得税は一括で納付する必要があります。

ですので、3月に所得税を支払う意識をしておかないと手元にお金がなくって困るということになりかねません。

未納の税金は、自己破産しようと財産放棄しようと免除されることははありません。

しかも延滞料や課徴金の利率はバカ高です。中には脱税をするような人がいるかもしれませんが、見つかったら結局損をするので真面目に納めましょう。

4.住民税

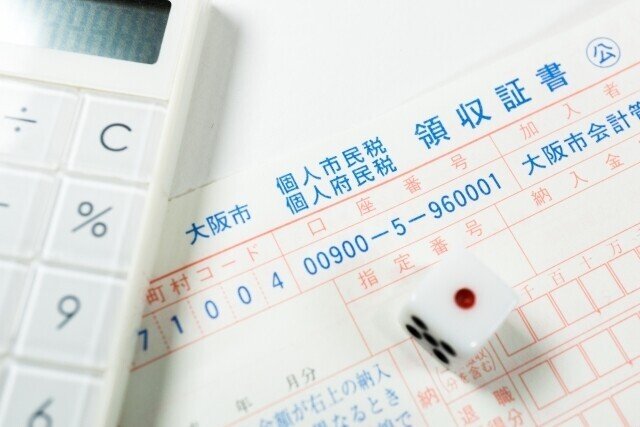

これも結構まとまった金額にびっくりするもののひとつです。

住民税は6月で年度が変わり、税額は前年度の年収から算出されます。

住民税は「xx年度市民税県民税税額決定通知書」という通知が突然送られてきます。

4回に分けて払うことになりますが、金額を見たら(所得税ほどではありませんが)結構まとまった金額になっているため、驚くと思います。

「こんなに払うの??」

と。

5.確定拠出年金の運用資金

前職では、厚生年金として確定拠出年金を採用していました。これは、自分で年金を運用していくタイプのものです。費用は、会社が月々の掛け金の半額を負担してくれていました。

この確定拠出年金ですが、退職後は身の振り方を考えなければなりません。

ひとつは、個人型の確定拠出年金(IDECO)に移管して、引き続き運用していく方法。

いろんな金融会社がサービスを提供しています。ということは、この年金の運用のために月々の費用が発生することになります。

もうひとつは、新しく掛け金を拠出せず、今までの資産で運用を続ける方法です。

これは将来の人生設計をどうするかという事につながると思います。

ちなみに、退職してから6か月以内に身の振り方を決めなかった場合には、 国民年金基金連合会というところに資産が移管され、まったく触ることができなくなります。

しかも運用費用がかかってしまうため、損をしてしまうことになるので注意が必要です。

6.今回のまとめ

今回は、サラリーマン時代に払っていたけど意識しなかった費用で金額の大きなものを取り上げてみました。

分割で払えるものもありますが、その合計額が突き付けられると、

「えー、こんなに払うの??」

と本当に驚きます。

と同時に、サラリーマン時代は天引きという仕組みによって、支払っていることすら意識してなかったことにちょっと恐怖を覚えました。

先日、SNSのお知り合いの会社社長さんから聞いたコメントで、なるほどなぁ、と思ったことがあります。

「サラリーマンは、諸々天引きされた後の「手取り」がいくらか気にしながら生きていく。起業家やフリーランスは、稼いだお金をどうやって経費として落としていけるかを考えて生きていく。」

単純に比較はできませんが、サラリーマンの年収より個人事業主の年商額が低くても、生活としては場合によっては良い生活をしているというようなことがあるかもですね。

この記事が気に入ったらサポートをしてみませんか?