個人投資家もESGを無視できなくなってきていると思う理由

ここ数年の世界的なサステナビリティに対する関心の高まりを受けて、「ESG」というワードを聞いたことがないという人もかなり少なくなってきたんじゃないかと思います。

では、投資判断時にESGを考慮している個人投資家は今どれくらいいるでしょうか?なんだかんだで、「ESGなんてただの綺麗事でしょ」とか「結局株価は業績に連動して動くんだから、そんなの見ても仕方ない」と思われている個人投資家も相当数いると考えられます。「ESGなんて欧米の利権ビジネスだ」等の陰謀論を唱える人もいます。

しかし、このESGを重視する社会的な潮流は、いよいよ個人投資家も無視できなくなりつつあるところまで来ているのではと感じます。そのため今日は、なぜ個人投資家もESGを無視できなくなっているのか?ということについて私の考えを簡単にまとめておこうかと思います。

ESG投資の発端と現状

具体に入っていく前に、まずそもそも何をきっかけにESGという概念が生まれ、どのようにここまで社会に普及してきたのか、そして現在ESGの規模はどれくらい大きくなっているのか、といった点について爆速で概観しておきます。

まず、ESGという概念は、2006年に国連が公表したPRI(Principles for Responsible Investment)の6つの原則の中に盛り込まれたことが発端だと言われています。

PRIにおいてESGが言及されたのは、金融危機や気候変動危機、人権問題等の社会問題と、企業の経済活動の関連性が大きくなっていることを受け、より持続的な社会を実現するためにも、利己的かつ短期的な志向に陥りやすい投資慣行を変えていかなければいけないという危機感があったためだと言われています。

日本ではPRI発足からしばらくの間、機関投資家の多くがESG投資に対して消極的でしたが、2014年に日本版スチュワードシップ・コードが公表されたあたりから、日本の金融機関内でもESGの概念が企業価値の持続的な向上を可能とする要素のひとつだと捉える考えが拡がっていきました。

そして、2015年にGPIFがPRIに署名したことに端を発して、日本でもESG投資という概念が一気に広がり始めていきます。機関投資家に運用を委託するアセットオーナーが「ちゃんとESGを考慮した運用してないと、お金を預けませんよ」と言うことで、いよいよ機関投資家もESGを無視できなくなってきたということです。

このような状況下で、2019年にアメリカのビジネス・ラウンドテーブル(日本でいう経団連のようなもの)において、株主以外の顧客、従業員、サプライヤー、コミュニティ等全てのステークホルダーの利益のために企業を導くことを約束する旨の声明にアメリカの名だたる企業のCEO181名が署名したことや、気候変動問題に対する危機意識の高まり、企業の不祥事等を受けて、ここ数年で世界的にESGを重視する流れが更に加速化してきました。

では、現在ESGの運用規模はどれくらいあるのでしょうか?

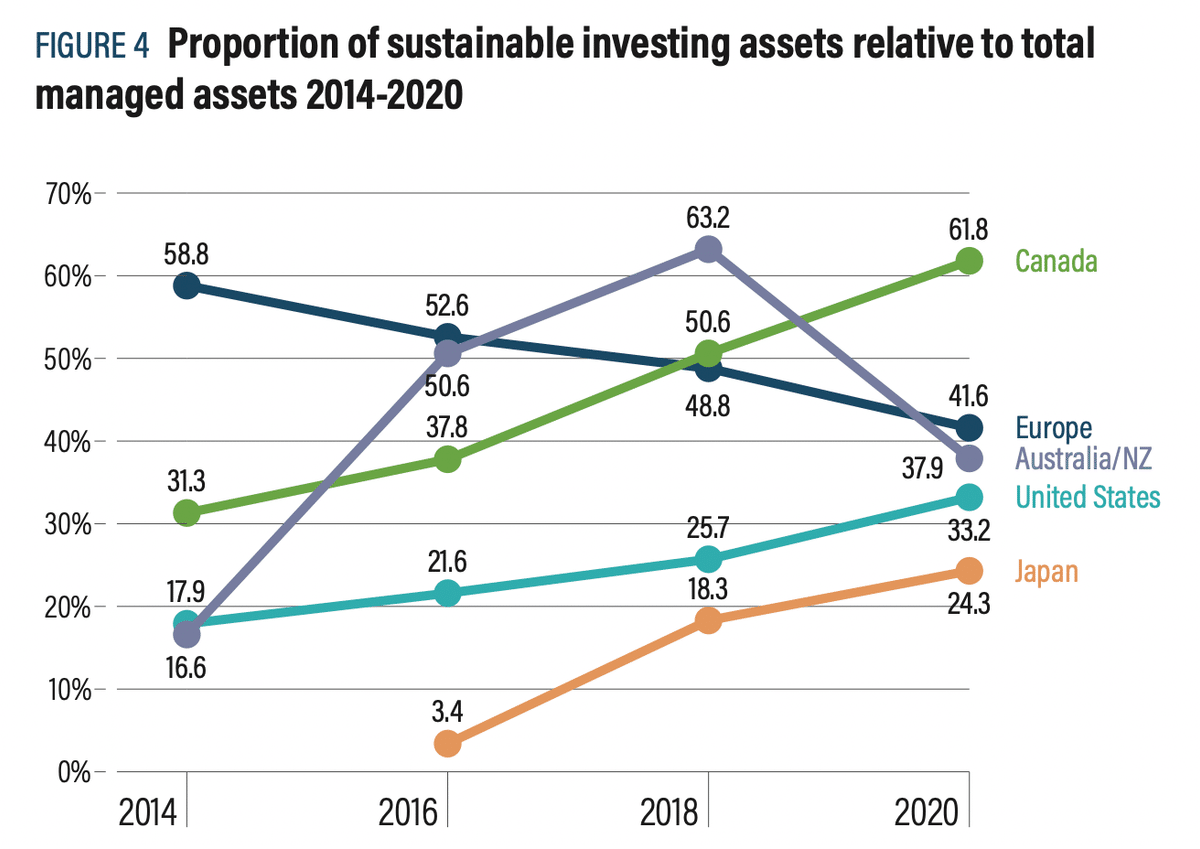

実は、2020年の段階で既に35兆ドルを超える規模にまで達しています(1ドル130円で換算すると4,550兆円)。世界の運用資産残高が約100兆ドルと言われているので、実に世界中の運用資産の4割前後が、既にESG等のサステナブル投資に振り向けられているということです。

特に日本は、2016年の時点ではサステナブル投資はほとんど行われていなかったところから、急速に普及していることが分かります。(ちなみに、オーストリアとヨーロッパで減少しているのは、これらの地域におけるサステナブル投資の定義が変更されたこと等の影響が大きいとのことです。)

こうして見ると、ESGという国際的な潮流がどれほど大きなものかが窺えます。国内の金融機関がこぞってESG投資を始めるのも、上場企業が統合報告書を作成したり公式HPにサステナビリティのページを創設するのも頷けますよね。

個人投資家がESGを考慮しないのは問題か?

ここまで世界的な盛り上がりを見せているESGですが、盛り上がっているのは主に機関投資家であって、個人投資家の多くはESGをほとんど気にしていないというのが実態かと思います。

では、個人投資家がESGを考慮しないのは問題なのでしょうか?

個人的にはそうは思いません。寧ろ、個人投資家の場合、以下のようなESGを考慮しなくていい理由が幾つかあるので、ESGへの関心が高くないのはある意味当然だろうとも思います。

機関投資家はアセットオーナーからの外圧で変わっている側面が大きいところ、個人投資家はそのような外圧がほとんどかからない

ESGと株価の間に強い相関関係があるとは言えない

ESGの側面から会社の善し悪しを判断するのは難しい

中小規模の上場企業は、そもそもESG関連の情報開示が進んでいない

まずやはり、外圧がかからないというのは大きいと思います。機関投資家と違って個人投資家は自分の運用方針について基本的に第三者から何も言われることはないので、ESGに沿った運用をしていようがいまいが関係ありません。そのような状況下では、ESGを重視することがリターンの向上に直結すると信じられていないと、なかなかESGを重視することは難しいと言えます。

しかし、そのような中で、ESGへの取組みと株価の推移に強い相関が見られるといった確からしい研究結果は現状出ていません。(ESGに積極的な会社の方が資本コストが下がり、不況時の値下がりリスクが低くなるといった研究結果が出たりはしていますが。)

また、ESGに取組む会社の株価が伸びているのか、株価が伸びている優良企業がESGに取り組んでいるのかが分からないという、鶏と卵の関係にあるという指摘もあります。

このような状況下では、なかなか個人投資家が「よし、ESG投資をやろう!」とはなりにくいのも当然といえば当然です。

また、ESGは企業価値と紐づけて評価することが非常に難しいと言えます。財務情報とは違って会社毎に開示している情報はマチマチですし、定性情報が大半になってくるため、なかなかバリュエーションに織り込むことはできません。

加えて、多くの個人投資家が投資対象とする時価総額1000億円未満の会社は、そもそもESGに関する十分な情報を開示していないことがまだまだ多いです。仮にESGの重要性を理解して、ある程度自分なりの評価軸を持ったとしても、必要な情報が開示されていなければ評価のしようもありません。

このように、個人投資家がESGを考慮しなくてもいい理由は色々あるので、「個人投資家はなぜESGを理解してくれないんだ!」と嘆くのはちょっと違うのかなと思います。

個人投資家もESGを無視できなくなってきている理由

ただ、そんな私も、そろそろ個人投資家もESGを無視できない世界線になってきているのではないかと思っています。

理由は大きく3つあります。

機関投資家による選別が今後より進むと考えられるため

社会構造の変化により、ESGと業績の相関性が高まる可能性があるため

ESGへの取り組み姿勢が、環境変化への対応力を反映しているため

これらについて順番に概説していきます。

1. 機関投資家による選別が今後より進むと考えられるため

冒頭で、機関投資家を中心にESGを重視する世界的な潮流があると述べましたが、この流れはしばらく止むことはないと思っています。

そんな中、機関投資家は具体的にどのようにESG投資を行っているのでしょうか?先ほども紹介したGSIAの資料を見ると、ESG投資の手法は、「ESGインテグレーション」が主流になっているということが分かります。

ESGインテグレーションは、投資判断の際、財務情報に加えてESGへの取組みを非財務情報として組み込み、総合的に企業を評価することを指します。要するに、財務パフォーマンスが良くても、ESGの対応が不十分な場合に投資しない判断をする場合もあり得るということです。

ちなみに、これまでは武器、たばこ、ギャンブル等、倫理的でないとされる特定の事業から収益を上げる会社を投資対象から外す「ネガティブスクリーニング」が主流でしたが、ESGインテグレーションやエンゲージメントを選択する投資家が増えてきていることが分かります。

このような状況下では、ESGへの対応が不十分な会社は、ある程度業績が伸びてきたとしても、機関投資家からの買いが入りにくくなる可能性があります。そうなると、せっかく好業績を出しているにも拘らずなかなか株価が上がりにくかったり、株価倍率が低いまま放置されてしまう可能性があります。

そのため、特定の会社を分析する際は、業績が伸びるかどうかだけでなく、ESGへの対応をどの程度行っているのかという点も見にいくべきだと考えられるのです。

ただし、注意していただきたいのが、ESGに関連する情報が開示されていればOKというわけではもちろんなく、ESGを事業の長期的な成長戦略とリンクさせて経営者がどれだけ真剣にコミットできているのかといった点も見る必要があるということです。ESGの本質を理解しないまま、「よう分からんが機関投資家からやれと言われたから開示するか、、」という理由でとりあえず最低限の情報開示だけを行っている場合、結局それが見破られてあまり意味を成さない可能性があるからです。今後機関投資家のESGを評価する目が肥えてくると、尚更でしょう。

この辺りの見極めは正直非常に難易度が高いのは間違いないのですが、具体的にどのような点を見るべきなのかという点については、また別の機会に書いてみたいと思います。

2. 社会構造の変化により、ESGと業績の相関性が高まる可能性があるため

ESGに懐疑的な姿勢をとっている会社と投資家から最もよく出てくるのが、下記の主張だと思います。

「ESGに取り組んだからといって、業績が良くなるわけじゃないでしょ?」

少し前まではそうだったかもしれません。しかし、今はその前提が変わってきつつあると考えられます。

例えば、排出権取引というものがあります。これは、CO2を多く排出する業者が、CO2をあまり排出していない会社から余剰排出分を購入することで、実排出量よりも少ない排出量を謳うことができるようになる制度です。

日本でもJ-クレジット制度というものがあり、この排出権取引を普及させようとする動きがあります。今後CO2の削減目標を達成するためにこのJ-クレジットを活用する流れが増えてくると、CO2を多く排出している業者はクレジットを購入するための支出が発生します。

また、特に製造業や物流業の場合、脱炭素に真剣に取り組んでいないと得意先から取引が中断されてしまう可能性もあります。ESGが重視されつつある中で、上場企業には、サプライヤーから排出されるCO2も含めて削減することが求められるようになってきているため、排出量の削減に応じない取引先との関係が断たれていく可能性もあるのです。

そこまで大胆じゃなくても、より排出量が少ない製造業者からの仕入れにシフトしていく流れが今後もっと加速化していくことは十分にあり得ます。

このように、社会全体がサステナビリティを重視する方向にシフトしていく中で、ESGに真摯に対応している会社の方が儲けやすい環境になってきているとも考えられます。つまり、ESGへの取組みは単なるコストではなく、業績にも直接的に響いてくる活動になりつつあるということです。

3. ESGへの取り組み姿勢が、環境変化への対応力を反映しているため

昨今のめまぐるしく変化する環境下で長期的に成長するために最も必要な力は、「変化する力」だと思います。

そんななか、個人的に、ESGに真摯に対応している会社の方が、環境変化への対応力が相対的に強い可能性が高いのではないかと思っています。

それはなぜか。

具体例として、ESG対応にかなり積極的な会社として知られている丸井グループを見てみます。

丸井グループは、もともと百貨店とエポスカードの事業を軸に成長を続けてきていましたが、数年前から百貨店の定借化に踏み切っていました。要は、モノを仕入れて売る百貨店型のビジネスモデルから、テナントから賃料を受け取る不動産型のビジネスモデルに移行していったということです。

これが最近、丸井グループは更にリアル店舗の業態を変化させていこうとしており、売らない店、イベントフルな店にしていくことを目指しています。

これについて、丸井グループは以下のように述べています

丸井グループが考える「小売」とは、店舗で商品を売ったら縁が切れてしまう関係ではなく、お客さまへの体験価値の提供はもちろん、不安や課題を解決するサービスを展開することで多様な接点を持ち、寄り添っていくことです。マルイ・モディ店舗では売ることを目的とせず、オンラインとオフラインを融合したリアルならではの価値を追求するため、「売らない店」「イベントフルな店」への転換を進めています。

また、これ以外にも、「一人ひとりの「好き」を応援するカード」という、店頭で開催するイベントにちなんだキャラクターのデザインが施されたカードを発行したりしています。

これにより、「そのコンテンツが好きだから入会したい」というユーザーを惹きつけ、高い継続率とLTVを確保することに繋がっているとのことです。

また、丸井グループは、再生エネルギーへのシフトにも力を入れています。

自社の使用エネルギーを変換するだけでなく、「みんな電力」と提携し、エポスカードの会員が簡単に再エネ電力に切り替えられる「みんな電力エポスプラン」を開始し、環境に配慮した電力を使用したいと思っている顧客層にアプローチしたりもしています。

まだ上記のアクションが顕著な結果を出し始めているとは言えないかもしれませんが、消費者の行動や若年層の価値観が大きく変わりつつある中で、このような変化が長期的に功を奏する可能性も十分考えられます。

こういった、既存のやり方をゼロベースで考え直して変化しようとするアクションは、長期の時間軸で経営を捉え、周囲の環境変化に敏感でないとなかなか起こらないと思うのです。

そして、これらを可能たらしめているのは、まさに丸井グループのESGを重視した上で、環境に配慮したり、将来世代を含む多様な人の意見を積極的に取り入れようとする組織風土なのではないでしょうか。同社の取締役会やアドバイザーのメンバーを見ても、そのような組織風土を支えるガバナンス設計になっていることが分かります。

つまり、ESGに真剣に向き合おうとする過程で、長い時間軸で多様な視点を取り入れた経営が行われるようになり、それが結果として環境変化への対応力を強めていく可能性が高いということです。

逆に、特定の経営陣で固められ、目先の利益だけを追い求めている組織の場合、方向性や価値観が時代と合致すれば強いかもしれませんが、長期で見ると環境変化に直面したときに脆く崩れ去るリスクが高まるかもしれません。

そういった意味でも、長期的な成長性を判断する際には、環境変化に柔軟に対応する力を見極めるために、このあたりのESGへの取り組み姿勢もちゃんと見ておくべきなのだろうなと思います。

ということで、本日は「個人投資家もESGを無視できなくなってきている理由」についてまとめてみました。

私自身、ずっと財務諸表と向き合い続けてきた身ではありますが、会社が長期的に成長するのかどうかを見ようと思ったら、こういったESGの要素も確認せざるを得ないと結構強めに思っています。

個人投資家の方々がよりESGの情報にも注目するようになって、「これって本当に会社のビジョンや成長と関係ある取組みなの?」とか、「この取組みは素晴らしいから応援したい!」みたいな意見がもっと会社に届けられるようになったら面白いよなとか妄想しています笑

本日もお読みいただきありがとうございました!!