Twitterで学ぶ資本政策

スタートアップへの投資額が2017年の3,145億円から2018年に3,848億円まで増加しました(以下チャート参照)。それに伴い、メディアではスタートアップのファイナンスに関するニュース(企業評価額/ 資金調達額、M&AやIPOのEXIT)が取り上げられることが多くなりましたよね。

例えば、日経は時価総額1,000億円以上の未上場企業であるユニコーンを冠した「NEXTユニコーン調査」のサイトを立ち上げています。

***

ニュースになる「資金調達」や「IPO」といった様々なファイナンスアクションのの裏側には、各社のファイナンスの方針、すなわち「資本政策」があります。

この「資本政策」は、様々なファイナンスアクションを取る上で指針になるものであるため、とても重要である一方で、その検討には様々な知識の積み重ねが必要です。

ということで、今回のnoteでは、資本政策の基本的な知識をいつものようにtwitter/ noteな皆さまや、各種書籍やWebページお知恵を拝借しながら、まとめてみます!😄

資本政策の論点はファイナンス、会計税務、法務面と幅広いものですが、このnoteではファイナンスに注目しています。追々、幅広い論点のうち、何かにフォーカスして記事を書いてみたいと思っています。

また、改めて、資本政策は、事業と表裏一体で、様々な人間模様が想像できる本当に面白いテーマですね。このnoteが起業家、各種プロフェッショナルな方の理解に寄与すればと願っています。

***

1. 資本政策の定義と目的

まず、資本政策とは、何かを確認します。国際会計事務所EYによると以下のように定義されています。(カッコ内は筆者加筆)

資本政策とは、一般的に、会社が事業を遂行していく上で必要な資金調達を実現するための施策(群)をいいます。株式上場を目指す会社の資本政策は、上場後の株式の流動性を念頭に置きながら、「資金調達」と「株主構成」のバランスを取り、適正な資本規模や発行済株式数へ導きます。

この定義によると、資本政策では「資金調達(額)」と「株主構成」のバランスを取る必要がある旨が記載されています。これはどのようなことなのか、後ほど整理してみたいと思います。

次に、資本政策の目的について整理してみます。一般的には大きく以下のように整理されています。

・必要資金の調達

・希薄化の回避(会社の支配権/ 事業推進のスピードの確保)

・創業者利得の確保

・インセンティブ設計 など

このように資本政策は、事業遂行のために必要な資金を様々な目的達成を念頭に、資金調達する戦略/ 施策群ということですね。

参考:2つの資金調達方法(デットとエクイティ)

資本政策は一般的にエクイティによる資金調達の政策とされます。このnoteも、それを前提に話を進めました。しかし、資金調達の方法はご存知の通り、エクイティの他に、デット(借入)によるものもあります。

このデットとエクイティ双方の資金調達について、わかりやすくまとめてくれているのが、カウンティア株式会社代表の姥貝さんの記事です。

この記事では、デットとエクイティそれぞれの資金調達の特徴を平易にまとめてくれていますが、その中で、デットの財務戦略を以下のように語っているのが印象的です。

「経営を続ける限り、借入をし続ける」という、基本的な財務戦略があります。(中略)最初の借入時より事業が大きくなるため、当初より大きなデット調達が可能となってきます。このサイクルを戦略的に回し続けることで、より多額の資金調達が可能となってきます。

今回の記事では深堀りはしませんが、エクイティの他にデットも含めた資本政策を考えていくのも興味深いテーマですね。

2. バリュエーションと希薄化という前提

では、エクイティを前提にした資本政策に話を戻します。最初の資本政策の定義を考えているときに、「資金調達」と「株主構成」のバランスを取る必要があると記載していました。

これは、「必要資金を調達するにあたり、一株あたりの価値(バリュエーション)と持分の希薄化のバランスをとる必要がある」と言い換えることができます。

そして、その背後には創業メンバーと投資家のせめぎ合いがあり、その様子を以下のようにまとめました。

3. 資金調達のスケジュール

プロダクト開発、組織開発、顧客開拓などの領域を推進しながら、一方で、創業メンバーと投資家(バリュエーションと希薄化)がせめぎあいつつ、必要な資金を調達していきます。

なお、シリーズBまでですが、2017-18年の国内相場観をkurishima yusukeさんによる記事を紹介いたします。記事中に以下のような表でラウンド毎の調達額、バリュエーションやプロダクトの進捗状況を取りまとめていただいています。

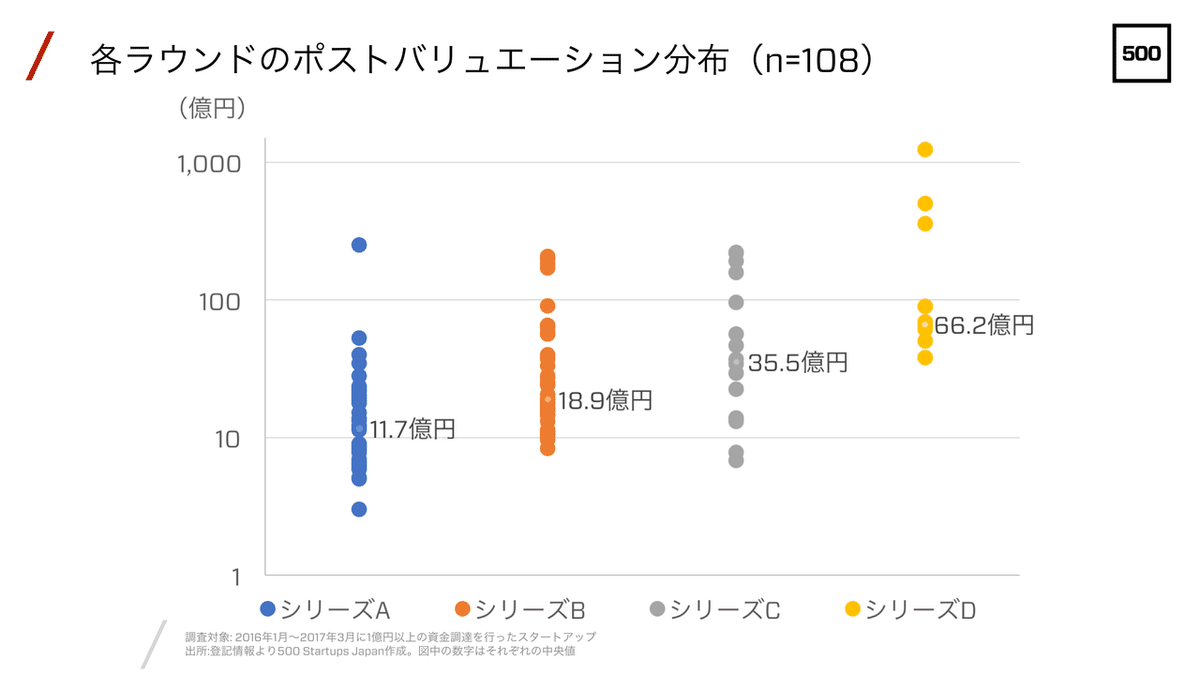

また、Coral Capital(旧500 Startups Japan)さんが登記簿を元にした国内のスタートアップの資金調達ラウンドの相場観を調査分析した記事を公開されています。

・調査レポート: 186社の登記簿から分かったスタートアップの資金調達の「相場」2017-06-19

こちらはラウンドDまでの推移が紹介されているため、参考までにポストマネーバリュエーションと希薄化(投資家が保有することになった持分)の推移のチャートを貼り付けさせていただきます。

※あくまで中央値の推移であることに留意が必要。

4. 普通株と種類株の利用

<準備中>

■ nagabot_"nag"さんからの宿題1

昨日友人起業家から頂いた、「設立後すぐJ-KISSを実行したとき、適格SO行使価格の下限はいくらになるか」というのは力量を測定する良い質問だと思いました。皆様も身近な"専門家"に唐突に口頭で照会して頂ければ幸いです。

— nagabot_"nag" (@nagabotnu1) March 28, 2019

J-KISS行使時の各種条件と実態(社債でも株でもない)の把握、適格SO要件における時価の解釈、非上場株式の税務上の評価方法(普通-優先や直近取引問題も)とベンチャー実務における相場観、SOインセンティブ設計の観点、等が論点です。 https://t.co/MK6BRqTN8w

— nagabot_"nag" (@nagabotnu1) March 29, 2019

5. ストックオプションというインセンティブ設計

資本政策の施策として、重要なのがストックオプションです。役職員のインセンティブ設計のために活用される施策ですが、以下のような分類があります。(→以降のコメントはnagabot_"nag"さんのツイートより)

これらについての税制の取り扱いをJustInCaseの畑さんが「スタートアップのStockOption、特に税制周りについて」でまとめてくれています。以下、テーブルにわかりやすく示していただいているので、貼らせていただきます。

TAX視点だと無償SOの税制非適格権利行使時に給与課税(最大55%)されるため、一番きつい。

SOの、特に仕組みやスキーム、税制周りについてまとめました!スタートアップ役職員は、みんな理解すべし!https://t.co/2Nc0720LuB https://t.co/UJyyXgoguc

— Kazy/畑 加寿也@フィンテック最後の砦InsurTech (@kazyHata) February 4, 2019

■ nagabot_"nag"さんからの宿題2

皆さん、信託SO、適格SO、いわゆる有償SOと様々発行したり受領していますが、IPO前に発行済株式の過半が買取られた時、そのSOについて何が起こって所得税がどうなるのか、あまり理解していないように観察されます。発生確率ではそちらの方が大事だと思います。

— nagabot_"nag" (@nagabotnu1) April 3, 2019

■ 参考

6. 種類株とSOの関係

上記で紹介した、種類株とSOには重要で興味深い関係がある話にも触れたい。会計士の発見事項:twitterで学ぶファイナンスでも取り上げているが、決算が読めるノートのシバタナオキさんの以下のツイートに端を発している話です。

(割とデカイ時価総額なのに)普通株で資金調達し続けているスタートアップを見て、今までは「まぁ投資家がそれでいいなら、スタートアップには有利なだけなのでいいんじゃない?」くらいに思っていた

ストックオプションが従業員のインセンティブにならない問題です。「普通株で調達し続ける」ということは、(優先株で調達する場合に比べて)普通株の株価が上がりまくるわけですが、そうするとストックオプションの行使価格を低く設定しようがない

この背景を少し整理すると、以下のようになります。

● ストックオプションの行使価格は「売買実例」に応じて決定されるようだが、「売買実例」に種類株の発行価格は利用されない。

● そのため、高い企業価値で新株発行する際には種類株で発行すれば、ストックオプションの行使価格を低く保っておくことができる。

● 故に、ストックオプションのインセンティブを強く保っておくためには、普通株より種類株による新規発行が吉となる

SOをより効果的に発行、利用するという視点においても、資本政策(発行する株式の種類)に気をつける必要があるということがわかりましたね。

7. 資本政策の方針

以上、資本政策の前提と様々な論点をまとめてみました。こうした論点を気にしながら、資本政策の方針が形作られていく。そのような中、いくつか、note/ twitterで資本政策の方針に言及されているものを紹介しますね。

ひとつめは、民間版の世界銀行を目指す五常アンドカンパニーの代表である慎さんのnoteがとても参考になる。これがセオリー。

スタートアップ資本政策の6箇条

1.創業者たちの持分は投資家目線で決めること

2.共同創業者が仲違いしたときのために必ず株主間契約を結ぶこと

3.外部から資金調達を始める前に、自分の事業にいくら必要なのかを計算すること

4.必要なお金を集めた時点で「創業者持分3分の1以上」を目指すこと

5.エンジェルの顔をしたデビルに気をつけること

6.調達時の株価は自分たちが適正と信じる水準にすること

そして、根底にあるセオリーは、3と4と6ではないということで、慎さんの6か条をスライドにしたものは以下です。

一方で、gumiの國光さんのように以下のような意見もある。希薄化を気にせずに、必要な金は集められるときに集めておけというものだ。資金調達は外部環境に影響されることも多いため、計画通りにいくとは限らず、やれるときにやっておけというサバイバル術にも似た指南な気がする

資金調達でダイリューションを気にしすぎる起業家は多いけど、「金は集められる時に、集めれるだけ、集める」これは鉄則。銀行やVCは雨が降ったら傘はくれない。晴れてるウチにやりきるべき。

— 国光宏尚 gumi (Hiro Kunimitsu) (@hkunimitsu) April 2, 2019

このように資本政策は、セオリーを前提としながらも、個社事情に鑑みて決定していくものなのだろう。

ここまで、色々な話を整理してきて、資本政策の難しさは以下の3点に集約されるのだろうと思います。

資本政策の難しさは

— みやざわ | 公認会計士 (@shapescpa) April 6, 2019

❶ 将来を見込む難しさ(事業計画、必要資金とタイミング)

❷ 許容できる創業者メンバーの持分希薄化という制限

❸ 一度実施した株式発行のやり直しは不可能という不可逆性

ーー

❶がぶれなきゃ、いいんだけど、そんなことそうそう起きない🧘♂️

8. 事例研究

ここまで資本政策の色々な論点に触れてきましたが、最後に絶対に紹介したいのがヤマオカタスクさんのnoteです。

スタートアップの資金調達について、プレスリリースと登記簿謄本を元に分析しているもので、非常に勉強になります。有料ですが、ツイッター上では即買いする会計/財務クラスタが多いです(買いました)。

また、個別銘柄にフォーカスした「Gunosy」と「識学」の記事もあります。こちらも有料ですが、資本政策を学びたい人にとってはおすすめです(買いました)。界隈では有名な話のようですが、Gunosyの資本政策には驚きました。

丁寧に事例を紐解いてくれている記事なので、資本政策の追体験にはぴったりかと思います!

***

ということで、随分と長くなってしまいましたが、今回の資本政策のまとめ/ 理解のために、拝借させていただいたtweetの発信者の方々には、心から感謝しております!ありがとうございました。

おまけ:資金調達の民主化/ 多様化

twitterで、CSO/ CFO関連業務などについてつぶやいています!

https://twitter.com/shapescpa

いただいたサポートはクリエイターの支援(他のnoteへのサポート)に充てさせていただきます!クリエイティブばんざい。