【動画🎓🎞️】日本人が貯蓄と宝くじ好きになった理由ときっかけは債券?~お金の教科書STEP2(2-12)

ある銀行と宝くじの関係

皆さんはこんなポスターを中学生などの社会(歴史)の授業の中で見たことがないでしょうか?

文字の読み方が現在の左から右ではなく、右から左なのも時代を感じますが、ポスターの左上に「支那事変」と書かれていることから日中戦争(1937-1945)の間に大蔵省(現:財務省)によって発行された「貯蓄債券」の買い手、つまり投資家を募集をしていた事がわかります。

このポスター、大蔵省の隣に銀行の名前が記載されています。

「日本勧業銀行」は1892(明治29)年に日本の農工業(第一次産業)の発展のための長期融資を目的に設立された銀行*で、明治時代にまだ開拓途上だった北海道においては農業(第一次産業)・工業(第二次産業)へ兼業で長期融資をする銀行として「北海道拓殖銀行」が設立されています。

*当時の日本の基幹産業の一つだった重化学工業への融資は日本興業銀行(後のみずほコーポレート銀行)が設立、当初は融資先が棲み分けされていた。

しかし農業に対する融資では個人に対してではなく、地主や組合などの土地や資産などの担保を持っている人にしか当初は融資をしなかったために融資額が伸び悩み、1911(明治44)年に商業(第三次産業)に対しての融資も解禁され、大正時代には不動産融資にも乗り出すようになります。

この際に全国の地元の農工銀行をことごとく合併した事で日本勧業銀行が後に「みずほ銀行」となった際に県庁所在地に必ず支店を構えている一因となります。

そしてこのポスターの下部には「一枚五円・一等割増金五百円」と書かれています。

一口5円から国債を買うことができ、一等が当たれば500円…つまり100倍になるから買いませんか?というセールストークだったのです。

この「割増金付き金融債」は日本勧業銀行の看板商品*となり、太平洋戦争中は国民の射幸心をあおって「勝札」と呼ばれる「富くじ」、そしてこれは国債から分離され、現在の「宝くじ」の原型となります。

驚くべきことに、当時は国債を買うと宝くじの機能がついてきたんですね(笑)

懸賞金付き定期預金の名残

現在でも信用金庫などで懸賞金付定期預金があるのはこの名残。国債ではなく戦後は預金にこうした抽選機能を付ける事でお金を集めようとした金融機関も存在します。

また日本では「無尽会社」と呼ばれる一口いくらでお金を預かり、その口数ごとに抽選を行い懸賞金(金銭無尽)やギフト(物品無尽)が当たる仕組みがありました。

無尽会社は1951(昭和26)年にそれまでの小切手法から相互銀行法(現在は廃止)へ引き継がれ、1989(平成元)年に第二地銀(普通銀行)へと再編され今日に至っています。

一般的には第一地銀がその都道府県を代表する地方銀行ですが、例えば北海道の第一銀行は北海道銀行(預金4兆2171億円/貸出金3兆1086億円)ですが、第二地銀の北洋銀行(預金7兆2395億円/貸出金5兆6219億円)と地域によっては経営努力などで第二地銀の方が大きくなっていたりもします。

また青森県のように合併によって青森銀行とみちのく銀行という2つの第一地銀が存在するケースもあります。(両行は合併し、2025年1月より青森みちのく銀行となる予定)

「貯蓄は美徳」のプロパガンダ

さてこの日本勧業銀行は1971(昭和46)年に第一銀行(元は渋沢栄一が設立した第一国立銀行)と合併して第一勧業銀行と銀行名を改め、2002年の銀行再編によってみずほ銀行となり今日に至っています。

宝くじ売場と併設されるみずほ銀行やATMはその名残。高額当選すると口座の開設することを勧められるのもみずほ銀行は宝くじの幹事銀行だから。

サマージャンボまたはドリームジャンボなどの販売期限が近付くと宝くじ売場に行列を作って(時間の無駄)、当選確率の低い博打に夢を買っているなどと自分をごまかす言葉を吐いている日本人がまだ沢山いるようですが、まさに時間もお金もドブに捨てている金融リテラシーの欠片もない人たちの代表です。

宝くじは当たってから使い道を考えるのは素人で、「〇億円当たったらあんなことしよう!こんなことしよう!」と夢を膨らませるのが楽しいのです。(おいっ!)

さて、こうした国民から資金を集めてそれを国の運営のために使うという仕組みは日本勧業銀行に限らず、郵便局や生命保険会社でも行われていました。

たとえば現在でも社名にその名残があるのが、フコク生命*です。

当時の日本のスローガンの一つだった「富国強兵」がその由来になっています。また帝国生命*、現在の社名は朝日生命ですが、これも大日本帝国という当時の日本の国名または国体(帝国主義体制)を表しています。

*現在の事業内容と経営方針とは関係はありません。

当時の戦争を肯定するメディアのプロパガンダに刷り込まれた人々がどうそのポスターや宣伝を見てお金を投じたのか。ご高齢の方から当時の話を聞くとなかなか興味深いものです。

さて、この時の銀行などの金融機関を介して資金を調達するという仕組みが戦後の復興期にも利用できると目を付けた人たちがいます。

戦後の日本政府は国民に引き続き「貯金は美徳」「貯金をしないなんて非国民だ」と貯金を推奨し続けました。

2020年代に60代の戦後生まれの方の中には小学校の授業の中で銀行や郵便局などの口座を作るだけで貯金箱や預金にお小遣いが振り込まれたという経験をしている人もいるほどです。

そして貯金で国の復興とある程度の発展を終えると、同じその仕組みではそれ以上国の経済が大きくならない飽和状態の時代に突入します。

日本はそれでも1970年代に人口1億人以上を抱え、旺盛な国内消費に支えられそこから2度のオイルショック、2度の円高不況でも国内産業の構造転換を行って苦境さえも味方にして、余力と惰性で1980年代半ばから1990年代前半のバブル経済まで駆け上がりました。

しかし、その時には既に世界の経済と情勢が大きく変わっていたのは既にこれまで何度も触れてきたお話です。

高校金融教育への警鐘

こうした歴史を知ると、日本の学校では2022年度から高校三年生に金融教育、投資教育が始まっていますがその中で生徒に伝えられていることは本当に正しいのか疑問です。

「投資をすればお金が増える」

これはこれで必要な授業の一つだとは思います。しかし日本人はそもそも何故これまで積極的に投資をしてこなかったのでしょうか。

そもそも教えるべきは「投資をすればお金が増える」という、「川の水は高いところから低いところに流れる」的なことをわざわざ学校でやらなければ理解できないような国民を育てていることの方が大問題です。

お金の勉強は本人が学びたいと思った時が最も鉄の熱い時です。大切なのは本人が学ぶ心構えになった時に学ぶこと、この時に学ぶことが砂漠に水を与えるがごとく吸収していきます。

自分でまだ生きるための糧も稼いでいない高校生にお金を稼ぐことの重みを十分に実感することもないまま「なんか授業でやった」という知った気にさせるのが一番危険なのです。

日本の金融教育の課題は政府にとって都合の悪い過去の失敗と、それを国民の預貯金でごまかし続けてきたという事実と教訓(反省)に触れないまま、経済循環の軸足を銀行ではなく証券に移そうという小手先の動きにすれば解決するのでしょうか。

確かに株式投資は1971年以降のグローバル社会において国境を越えて企業が活動をするうえでも世界経済の成長という大きな原動力にお金を投じることでリスクもありますが、得られるメリットもあります。

しかしお金について学ぶことの本質はお金を増やす事ではないはずです。

そこを現在の政府・金融庁や東京証券取引所の市場改革の動きをみていると小手先感と欧米を見ながらの後付け感をどうしても感じてしまうのです。

特に日本FP協会とか日本ファイナンシャル・アドバイザー協会とかから派遣されて学校現場に行く人たちを見ているともう…文科省をはじめ天下りと利権の温床という印象しか感じません。

またその直接の加害者はそういった講師に依頼している学校側であるということの無自覚さに教育者としての矜持も何もあったものじゃないと思います。(特に公立の学校の金融教育の丸投げ感よ…)

銀行預金と債券の関係

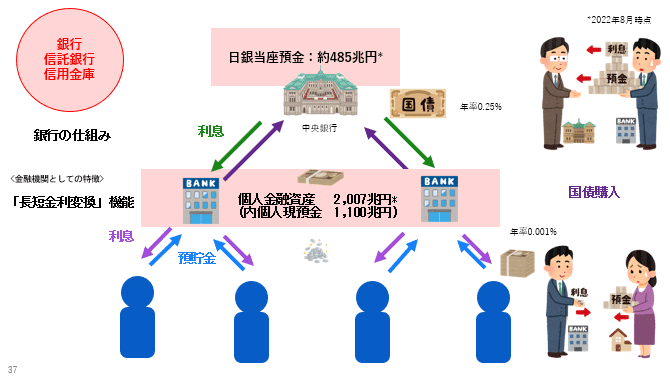

話を銀行と国債の話に戻すと、現在でも銀行に預金を預けるとは銀行を介して国債*を間接的に購入することを意味しており、国民金融資産2000兆円のうちの約半分以上を現預金で保有しています。

*銀行によっては社債なども一部投じているが、その大部分は国債。

銀行はこれによって得られる利息収入を通帳やATMなどのコストとして徴収し、残ったお金の一部を預金金利として預金者に還元します。

つまり日本人は銀行預金を介して、日本政府にお金を貸している債権者ということになります。

当然ながら銀行を介さずに国債を個人が買うこともでき、個人向け国債として販売されています。

もっとも日本の国債は1999年のゼロ金利以降ずっと低金利時代が続いており、2016年のマイナス金利が適用されてからはメガバンクでも普通預金は0.001%、1年定期も3年定期も5年定期も金利はほぼ変わりありません。

これを個人向け国債を直接買うと最低金利0.05%(年率)、5年国債で0.06%(年率)の金利が付きます。

5年も預けるならこんな低金利じゃなくて、もっと色々な運用方法や選択肢があるだろうと思いますが…リスク許容度と運用目的は人それぞれです。

国債はもっともオーソドックスな債券の一つであり、債券の歴史と起源もまた12~13世紀の頃にイタリア北部で地中海交易で都市国家として繁栄したヴェネチアやジェノバなどで政府が資金調達の手段として市民からお金を集める仕組みとして始まりました。

スペインやポルトガル・北アフリカなどを交易相手として繁栄した西のジェノバ

今日でも国(政府)だけでなく、都道府県などの自治体や民間企業が運転資金や資金調達の手段として債券を発行しており、債券は普通預金や定期預金の原型と呼ぶこともできます。

債券投資は危ない?

2023年3月に世界中の富裕層を顧客とするスイスの金融大手クレディ・スイス(CS)が経営不振から破綻危機を経て、スイス当局からの仲介によって同じスイスの金融大手であるUBSに救済合併されるということが起こりました。

この時、UBS側は救済合併の条件としてスイス当局にクレディ・スイスの発行しているAT1債(永久劣後債の1種)の債務放棄を承諾させ、日本でも三菱UFJモルガンスタンレー証券など証券大手で販売されていたことが明るみとなり、大きな問題が起こりました。

現在のところ、この債券に投資をしていた投資家は自分の投資していた資金が紙切れになってしまったことになります。

(合併が完了後、CSの残り資産から弁済が開始される予定だが、合併の条件の一つがAT1債の放棄だったわけであまり期待はできない)

また近年、金融庁は各証券会社に勧告を出しており「仕組み債」の販売を原則やめるように指導しています。

仕組み債とはある仕組み(ルール)に基づいて購入した債券を株式などに変更(転換)することができる条件付き債券のことです。

こうしたトラブルが起こると「債券投資」全体に対するイメージまでもが危ないと誤認する人が出てきます。

しかし債券と一口に言ってもその種類は様々で、国が発行する債券のことを国債、都道府県など自治体が発行する債券のことを地方債、会社が発行する債券のことを社債…またこれらを合わせて公社債などと呼ぶこともあります。

そして今回は社債をメインにお話していきたいと思いますが、債券の中には更にいくつかの種類があります。

株式のように単に自分が買った価格だけを売買の絶対的な基準として観るものではなく前回も触れましたが、債券は価格ではなく金利を基準にで売買をするのが原則です。

何故なら債券価格と金利には関係性があり、債券金利は市場の需給によって変動します。

これに連動して債券の価格が中途売却の場合には満期までの残存期間(デュレーション)から計算されて価格変動が生じるために、価格での売買ではなく金利と残存期間によって取引されます。

冒頭は以前にも少し触れた東京証券取引所の見学についても触れています。

また債券の仕組みの中でもかつて証券の完全電子化がされた2009年以前の紙の証書(証券)が投資家の元に購入する際に郵送されていた時代の名残と、日本とアメリカの証券市場の電子化の歴史についても触れています。

詳しくは本編の動画で。

STEP1

BackNumber

継続学習用

動画&記事

BackNumber=BNを除きます。

Membership(動画)

Udemy

高校卒業までに学ぶお金と経済に関する基礎教養を、成人・社会人になってから学び直すオンライン学習コース(買い取り型)です。

毎週30分(最大)を目安に少しずつ…メンバーシップで配信していますが、一気に学びたい方はUdemyコースを活用下さい。

前回までの記事

2-1「リスクとは何か?」(Free)

2-2お金について学ぶ目的は?(Free)

2-3

2-4/2-5

2-6

2-7

2-8

2-9

2-10「世界の人口推移と経済成長」

【2-11】

この記事が気に入ったらサポートをしてみませんか?