コモディティ概況

エネルギー

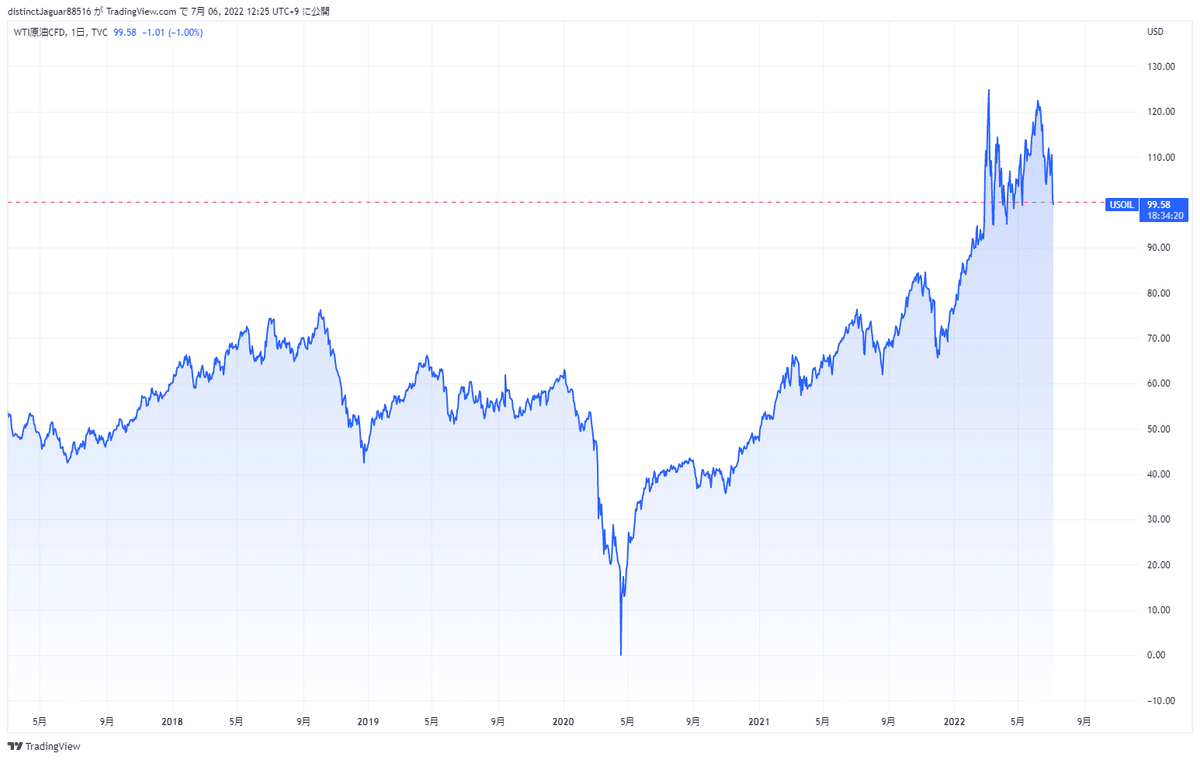

昨日の原油価格は、景気後退への懸念が高まり、需要見通しが重くなったことから急落し、ICEブレントは9%以上下落し、WTIは5月上旬以来初めて100ドルを割り込んだ。

ファンダメンタルズはほとんど変化しておらず、原油市場は依然としてタイトであり、年内に向けてロシアの石油供給量が減少するとの見通しを踏まえれば、市場のタイトさは継続するものと思われる。したがって、市場のさらなる下降はかなり限定的であると予想される

サウジアラビアは 8 月のアジア向けアラブライトの公定価格を 2.80 ドル引き上げて 9.30 ドルとし、過去最高だった 5 月の 9.35 ドルに近い水準となった。

サウジアラビアは、他のすべての品種のアジア向けOSPを引き上げ、欧州向けも同様の措置をとったが、米国向けは据え置かれた。

OPEC+による8月の供給増がより積極的で、需要リスクが高まっているにもかかわらず、アジアと欧州で増額された。

欧州の天然ガス価格は、商品コンプレックスにおける下落の中で際立っており、TTF価格は、市場が直面している多くの供給リスクを考慮し、引き続き上昇した。

ロシアのパイプラインの流量減少、LNG供給の逼迫、アジアからの供給競争の激化、そして明らかに今週のノルウェーでのストライキなどである。関係者はストライキをできるだけ早く終了させることに合意した模様。

金属

昨日の金属市場は、リスク回避の心理が優勢となった。LME銅は4.2%下落し7,670米ドル/トン、亜鉛とアルミニウムも大きな圧力にさらされた。市場は、景気減速懸念とそれが当・中期の金属需要に与える影響に全面的に注目しているようだ。

中国は第2四半期に休止していた銅製錬設備を再稼働させたため、今後数ヶ月間にわたって銅精錬品の供給が増加すると思われる。プラッツのデータによると、中国のスポットTC/RCは、製錬能力の稼働率上昇を反映して、4月の約85ドル/tのピークから6月末には約73ドル/tまで低下している。

日本向けアルミニウム出荷の四半期プレミアムは、第3四半期に148ドル/トン(第2四半期は172ドル/トン)に低下したとの報道がある。

これは、半導体チップの不足と中国での新型コロナのロックダウンによる物流問題から自動車セクターの需要が軟化したためで、日本でのアルミニウムのプレミアムは最近の最高値である4Q21の205/tから3年連続で低下している。

経済の不透明感が続いているため、国内のアルミニウム需要はさらに減少し、スポットプレミアムにも圧力がかかる可能性がある。

農業

米国農務省の週間輸出検査データによると、米国産穀物に対する需要は先週さらに軟化した。

米国の週間輸出トウモロコシ検査量は、1 週間前の約 1.25 百万トンから、先週はわずか 677 千トンに激減した。同様に、米国産小麦の需要も急減し、小麦の出荷検査は先週の 112kt と 5 年ぶりの低水準に落ち込んだ。大豆の輸出検査も先週の 476 千トンから 355 千トンへと軟化した。

TEAM LEGENDSは、自分で考え判断できる、幅広い投資情報を発信する総合投資情報発信アカウントです。経済、金融政策、経済指標など信頼できる情報源に基づくニュースと分析を配信しています。

Twitterもフォローをお願いします

<注意事項>

このレポートにて提供する投資情報は、あくまで情報提供を目的としたものです。したがって銘柄の選択、売買価格などの投資にかかる最終決定は、投資家ご自身の判断でなさるようにお願いします。

また、レポート内にて提供される情報は信頼できると判断した情報源をもとに作成したものですが、その内容および情報の正確性、完全性または適時性については保証せず、また、いかなる責任を持つものではありません。

この記事が気に入ったらサポートをしてみませんか?