ROEの図解 #会計の地図

この記事は、2021年3月16日発売の書籍「会計の地図」を全文無料公開したものです。3月8日から項目ごとに約1ヶ月連続で、200ページをまるごとすべて公開しています。最初から見たい方は、以下の記事へ(本記事は20番目の記事です)。

「会計の地図」の購入はこちらからになります。記事を読んでピンとくるところがあれば、ぜひお買い求めください。

注)もともとこの記事は「【図解】ROE」というタイトルでこの本の原型になったアイデア段階のものを紹介した記事でした。本の掲載内容とかなり近しいこともあり、今回、本の全文公開の20番目の記事としてアップデートしました。そのため前の記事の「スキ」がそのまま引き継がれていたり、記事公開日が2019年になっています。

それではここから本文つづきです。

ROE

「どれだけ稼げるか」を総合的に示す指標

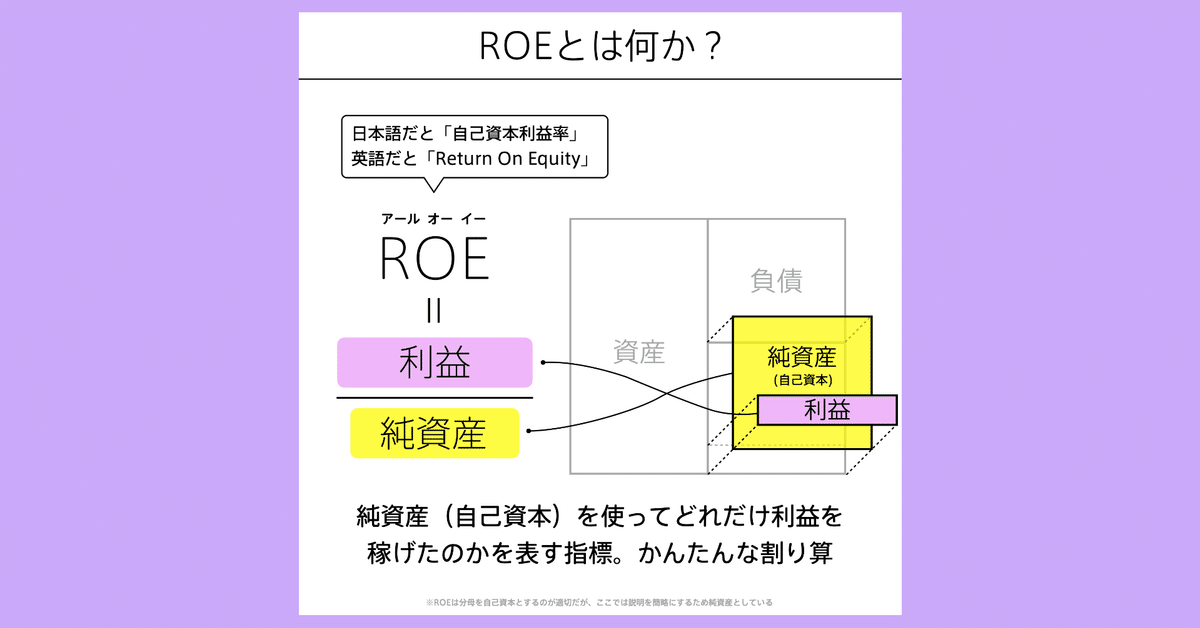

ROE(自己資本利益率)は、「純資産に対して、どれだけ利益を稼げたのか?」を表す指標。英語のReturn On Equityを略してROEと表記され、読み方は「アールオーイー」だ。アルファベット3文字の略語はビジネスでよく見かけるが、その中でも頻出中の頻出用語がROEだ。

会社が評価される概念も、財務3表でできている

ROEが日本で注目されるようになったきっかけは、2014年に経産省から出た伊藤レポート*と呼ばれる報告書だ。これは「日本企業がなぜ国際的に競争力が弱いのか」を分析したもので、とても注目を浴びた。その中で、「企業は最低限ROE8%以上を目指すこと」を提言している。

特に上場企業の経営者は「ROE8%」という数字を気にしている。ROEは、分母が純資産であることから株主向けの指標と言われている。つまり「株主に8%以上の成績を出していきましょう」という提言だ。

僕は当時、ROE重視の提言が出されたことに違和感があった。株主はあくまでステークホルダーの1つであって、企業は株主だけを見て経営するわけではないから。ただ、PBRとのつながりを知るにつれ、ROEはあくまで短期的な企業の価値を測る指標として、とても有効だとわかった。

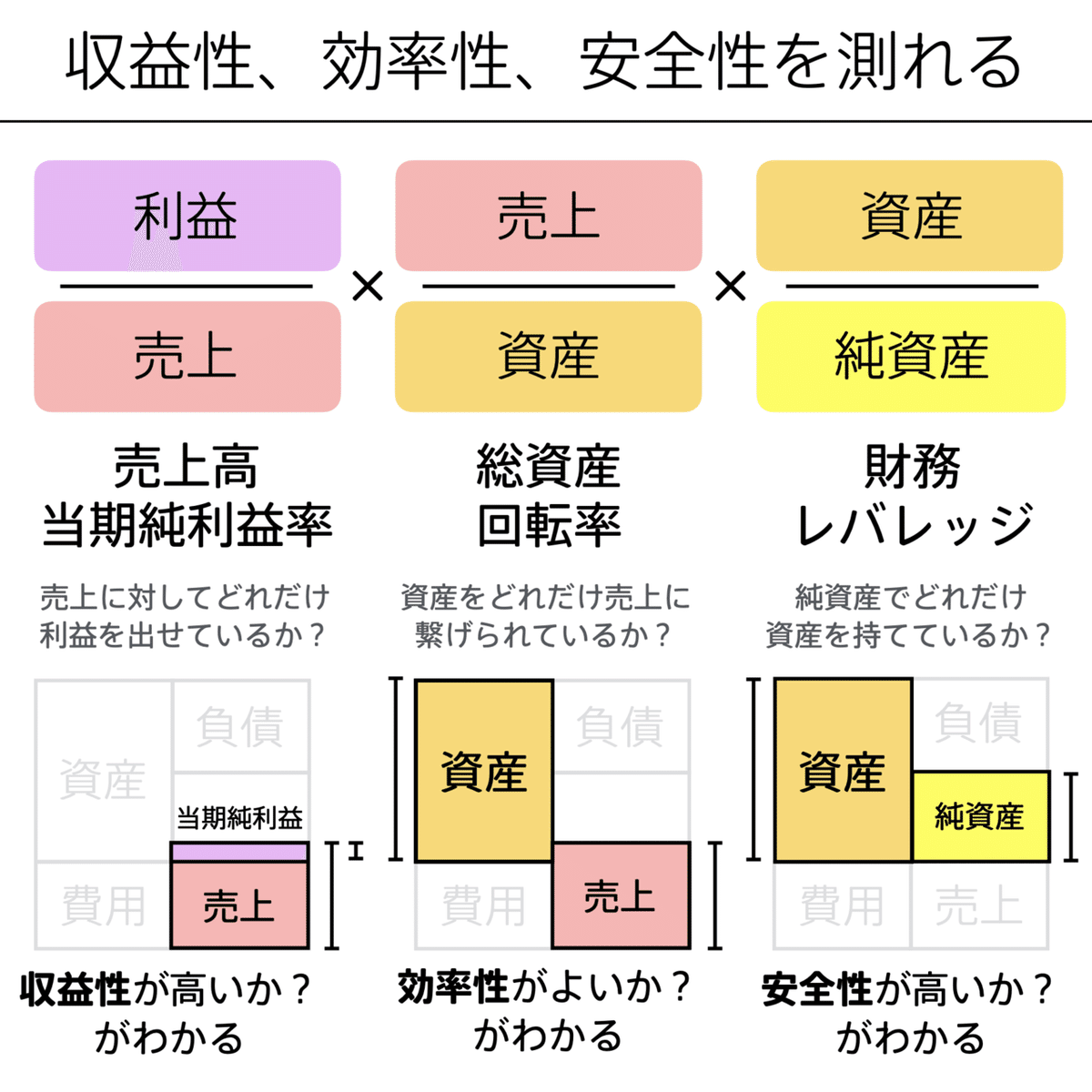

図解のとおり、ROEは3つに分解できる。それぞれが収益性、効率性、安全性を測る指標になっているという非常によくできた仕組みだ。アメリカの化学メーカーであるデュポンという会社が自社の経営分析ではじめた方法が世界中に広まったことから、「デュポン分析」と呼ばれたりもする。

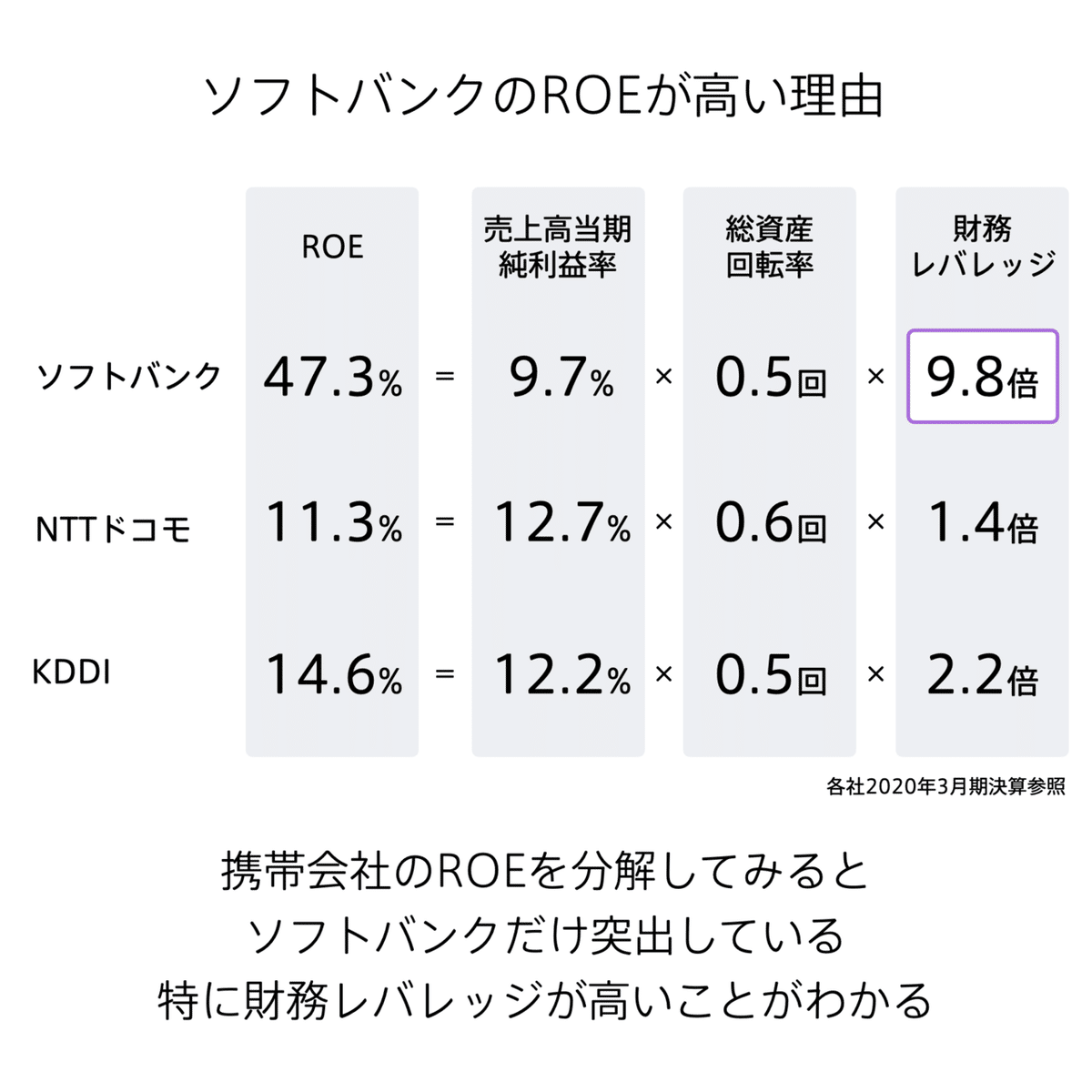

たとえばソフトバンクは、ROEが非常に高い企業として有名だ。その理由の1つは、積極的に借金をしてリスクをとることで「財務レバレッジ」を押し上げているからだ。ROEを分解することで、そういう会社の特徴が見えてくる。

ROEを分解して出てくる売上高当期純利益率は「利益」と「売上」のわり算。総資産回転率は「売上」と「資産」のわり算。財務レバレッジは「資産」と「純資産」のわり算だ。分解すると、パート1で学んだ用語でできている指標だとわかる。つまり、パート1で学んだ財務3表に関係する会計用語をたどっていくと、社会から評価される重要な概念にいきつくのだ。

* 伊藤レポートとは、伊藤邦雄一橋大学教授(当時)が座長となった、経済産業省の「『持続的成長への競争力とインセンティブ〜企業と投資家の望ましい関係構築〜』プロジェクト」の最終報告書の通称。

「ROE」を考えるための事例

携帯各社のROEを比較してみよう。ソフトバンクは47.3%、NTTドコモは11.3%、KDDIは14.6%だ。ソフトバンクが他の2社と比べて異常に高い。なぜソフトバンクだけこんなに高いのか?

それは、ROEを分解してみるとわかる。

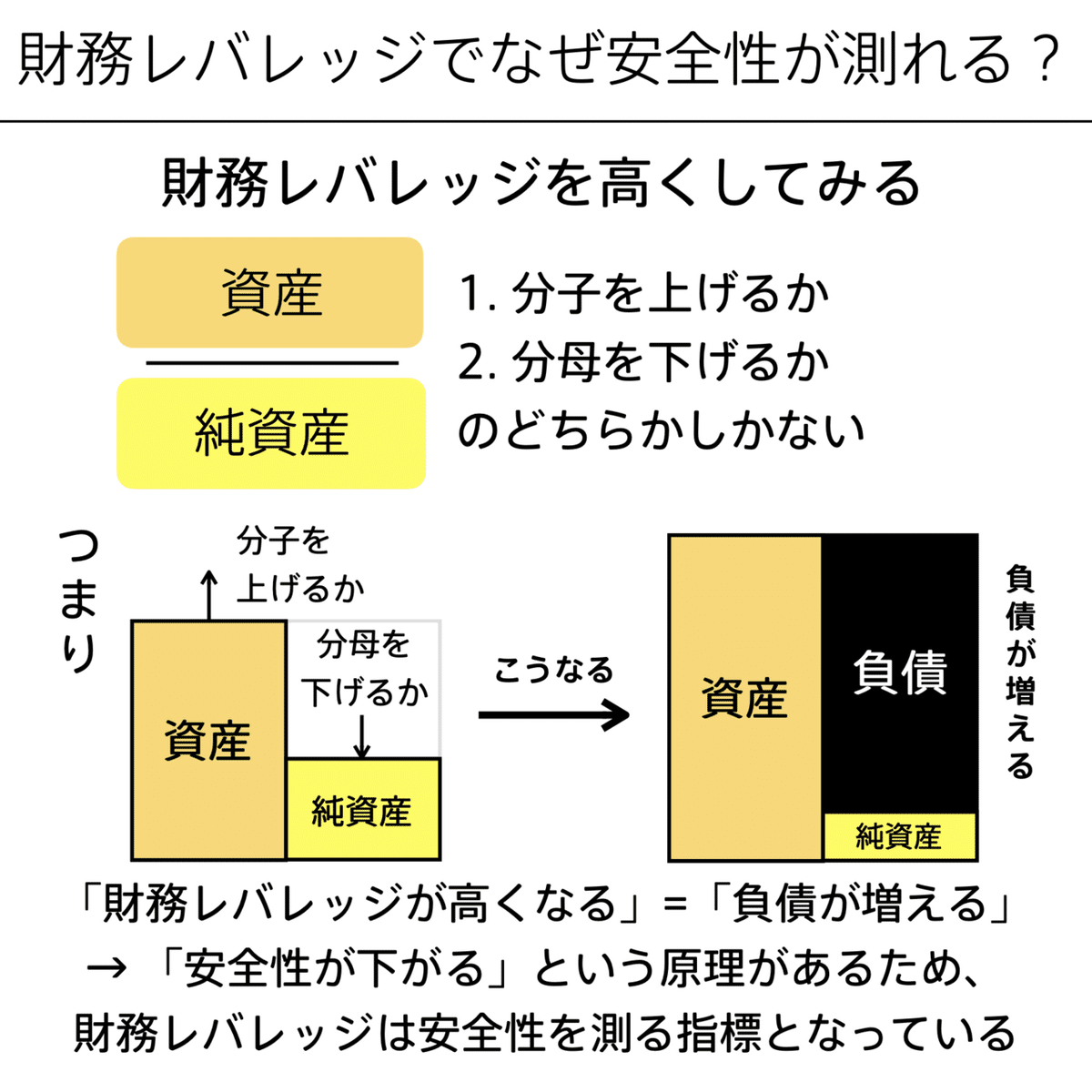

ROEは3つの指標に分解できた。売上高当期純利益率、総資産回転率、財務レバレッジの3つだ。ソフトバンクは、3つの中で「財務レバレッジ」がとても高い。負債のところで見たとおり、ソフトバンクは負債の比率が他の2社と比べて圧倒的に高かった。「負債が大きいとROEが高くなりやすい」ということが、この事例でわかる。

裏を返せば、ROEという指標は、意図的に操作が可能だ。負債を増やせば、つまり純資産の比率を下げればROEが増やせるからだ。

そのため、ROEだけを見るのではなく、ROIC*という別の指標が近年注目されている。ROICとは「企業が事業活動のために投じた資金を使って、どれだけ利益を生み出したか」を示す指標のこと。利益を分子にして、有利子負債と純資産を足したものを分母にして計算する。分母は、事業活動にどれだけのお金を調達しているかということを表す。

なお、無利子負債は、買掛金のように、事業をしていると自然に発生するものであるため、ここでは考慮していない。

ROICは、負債を増やして財務レバレッジを操作することができないことが特徴で、指標として有用だと言われる。ただ、理解するのがむずかしく、現場の人になかなか伝わらず、指標として使うにはハードルが高いとも言われている。

ここでも、ROICについて理解してもらいたいわけではない。伝えたいことはROEでもROICでも「単一の万能な指標があるわけではない」ということ。つまり、指標にどんな見方があるのかを理解し、そのうえで指標を適切に使い分けることが大事なのだ。

* ROICは投下資本利益率と呼ばれ、Return on Invested Capitalの略である。「ロイック」や「アールオーアイシー」と読む。

これで地図が全部埋まった! おつかれさまでした。最初の「売上」から考えるとここまでの旅路をすごく長く感じたと思う。この地図は「のれん」までの道のりを書いたものでもある。会社の価値は、一見複雑そうだが、実は少ない概念の組み合わせでできていることがわかる。最後のパート3では、パート1とパート2の視点を総合して、何が言えるのかをお伝えする。

---ここまで---

この記事の公開部分は以上です。

ここまで読んで本を買いたくなった方は、ぜひお買い求めいただけると嬉しいです。

はじめから読みたい方は以下の記事へどうぞ。

次の記事はこちらです。

以上です。

読んでいただきありがとうございます。図解総研の活動資金に使わせていただきます!