事業承継で経営者保険を活用すると資金繰りが劇的改善?!成功事例を紹介

今回は、事業承継の中で保険を活用することによる事業承継の成功事例を紹介します。

製造業などの銀行借り入れがある中小企業の経営者必読の内容となります。

事例の会社概要

それでは、事例の会社の概要を説明します。

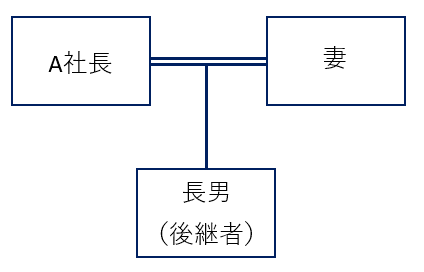

家系図

A社長は人柄もよく、社員からの信頼も厚く、取引先や金融機関からの評判もよい社長です。

そんなA社長ですが、72歳で急逝。A社は、後継者である長男が引継ぎ。

会社の概況

A社は、業歴約50年で業績は安定。

毎期、利益を計上できていた為、決算対策として多くの生命保険に加入。

会社名:A株式会社

業種:製造業

事業承継:後継者は長男

借入金:3億円

保険金:5億円

事業承継の内容

A社長は、後継者を長男に決め、少しずつ経営者としての引継ぎを開始。

そんな中、後継者である長男は、A社長が生命保険会社の担当者より「決算対策」と称しての保険商品を勧められる度に加入していることに疑問を感じ、必要以上に加入しているのではないかと思い、顧問税理士とともに見直しに着手。

中には、あと数年後に保障期間が終わる掛け捨てタイプの保険もあったことから一部の見直しを実施。

しかし、その最中にA社長は心筋梗塞で急逝。

多額の保険金を受領

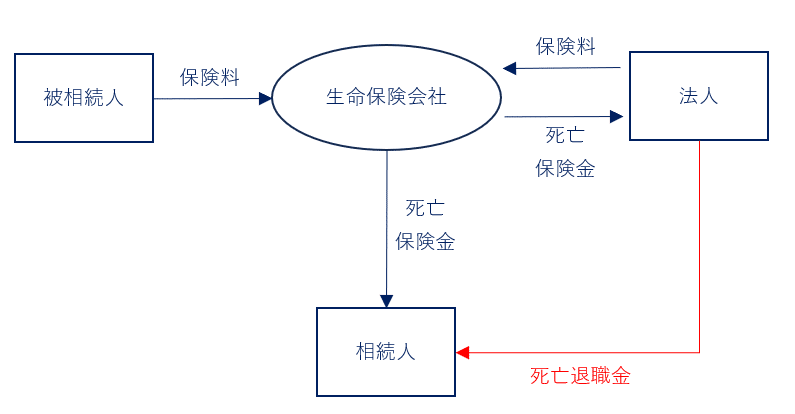

その結果、借入金3億円に対し、数年後に保障期間が終わる掛け捨て保険も含めて5億円の保険金を会社は受け取ることができた。

この保険金を利用し、銀行借り入れ3億円を返済し、かつ、A社長の死亡退職金を支払うことが可能となった。

また、保険金収入に対する法人税の納税を賄うことができた。

今回のポイント

では、今回の事例の成功のポイントを紹介します。

銀行借り入れに対する、後継者の心理的不安の解消

事業承継を行う上で、銀行借り入れは、後継者にとって大きな不安材料として捉え、事業承継の大きな妨げとなることもしばしば。

その為、先代の経営者は少しでも借入金を減らそうと努力しますが、一気に減らすことは難しく、徐々に減っていくことがほとんどです。

また、新たな資金ニーズが発生すれば、新たな借り入れが発生し、元の残高と変わらないこともよくあります。

事業承継の対策として、本事例のように経営者保険を活用することで、一気に銀行借入金を返済することが可能となる。

経営者保険の有効活用による資金繰り改善

経営者に万が一のことが発生した場合、経営者保険を活用する事で、会社の資金繰りを一気に改善することができる。

ここで検討したいのが、以下のような保険です。

・終身保険

・長期定期保険

いずれも、経営者が亡くなった場合に保険金が支払われる保険商品であり、会社の財務状況等により、判断をすることとなる。

この保険商品について、商品タイプにより会計処理が異なる為、加入の際は、長期でのシミュレーションをした上で、顧問税理士と相談し、加入するようにしましょう。

死亡退職金を支給することで、退職金の非課税枠も有効活用

また、保険金を元に、相続人に死亡退職金を支給することで、相続税の計算上、別枠で非課税枠が利用できます。

◆退職金手当金等の非課税限度額

500万円 × 法定相続人数

A社長の場合であれば、法定相続人は2名であることから、500万円×2名=1,000万円は、相続税が課税されないこととなる。

よって、仮に5,000万円の死亡退職金がA社から支給された場合、1,000万円を引いた4,000万円が課税されることとなる。

会社に支払われた保険金には、法人税が課税される

保険金により、会社の資金繰りを改善した事例を紹介しましたが、保険金の収入には法人税が課税されます。

よって、長期的な計画により保険に加入する場合、法人税課税も加味しなければ、本来の金額を受け取れないことも想定されるので、注意が必要です。

まとめ

今回は、経営者保険を活用したことによる資金繰りが改善した事業承継の成功事例を紹介しました。

一番多事なことは、保険に加入する際の、必要な保障額を把握した上で加入することが重要で、ただ何となく入るのはお勧めできません。

将来、何に保険金を活用し、いくらが必要なのかをシミュレーションし、加入するようにしましょう。

スエナガ会計事務所では、公式LINEアカウントを開設しています。

定期的に、お金の情報や相続の情報及び中小企業のアトツギ情報を配信しております。

その他にも、色々な税務の情報もアップしていますので、ホームページを覗いて頂けると、励みになります。

この記事が気に入ったらサポートをしてみませんか?