【企業型DC】商品選びのポイント5選

✅企業型DCの選び方

✅そもそも企業型DCとは

✅マッチング拠出をすべきか

「企業型DC」について、新社会人の友人から受けた相談への回答をまとめました。

「新NISA」や「iDeCo」の運用商品については、多くの書籍やインターネットで理屈を踏まえた最適な商品が既に示されています。

(例:eMAXIS Slim 全世界株式/eMAXIS Slim s&p500 など )

しかし「企業型DC」(企業型確定拠出年金)は、会社が選んだ運用管理機関ごとに商品ラインナップが全く異なるため、一概に最適な商品を提示することが難しいという事情があります。

そのため「企業型DC」の運用商品は自分自身で選ぶ必要がありますが、その際の判断基準をまとめました。

この記事は10〜20代の新社会人を想定しています。

(資産配分などは年齢に応じて考え方が異なるため。)

(補足)

「企業型DC」の掛け金パターンは「通常型」と「選択制」の2つのタイプがあります。

会社が選択制を採用している場合は、「企業型DC」を使わずに給与として受け取り、「新NISA」で運用する方がいいと考えます。本記事は通常型の前提で解説します。

結論

✅元本確保型(預金・保険)は選ばない

✅株式100%インデックスファンド(パッシブ運用)

✅米国 or 全世界( or 先進国株式 )

✅信託報酬が安いもの(目安:0.2%以下が望ましい)

✅マッチング拠出は原則不要

企業型DCの特徴

そもそも企業型DCとは

企業型DC(企業型確定拠出年金)とは、企業が掛金を毎月積み立て(拠出)し、従業員(加入者)が自ら運用を行う制度で、会社の福利厚生の一つという位置付けです(導入していない企業もあります)。

掛け金負担が会社のため、自分自身は金銭的負担なく資産運用をすることができます。そのため、退職金の代わりとして利用されることも多い制度です。

"年金"という名前がついていますが、中身は預金・保険・債券・株式などから選んで運用を行うため、実質的には投資(資産運用)です。

そのため、自身が選んだ商品の運用成績によって、将来受け取れる金額が大きく変わるので、商品選択には慎重な判断が求められます。

年金という建前上、お金を受け取れるのは60歳以降となります。

商品ラインナップが微妙

「企業型DC」は会社が選んだ運用管理機関の商品ラインナップの中から選ぶため、選べる商品の選択肢が少ないです。(数十個程度)

そのため、「新NISA」や「iDeCo」等で紹介される最適な商品がないことも多々あります。

加えて、商品ラインナップのほとんどがハズレと言えるような内容です。

そのため消去法でハズレ商品を避けるだけで、候補を1〜2個程度に絞りこむことができます。

消去法で絞った1〜2個の商品も「新NISA」等で他の選択肢があるなら、あえて選ばないような商品になることも多いです。

それでもあくまで掛金負担が会社で、自身のデメリットは特にないため、イマイチであってもやむなく選ぶ、という温度感です(アタリ商品がある場合もありますが、体感としてはかなり少ないです)。

判断基準の根拠

✅元本確保型(預金・保険)は選ばない

「企業型DC」の運用商品は「元本確保型」と「元本変動型」の2種類に分類されます。

「元本確保型」の商品の利率は0.1%もないことがほとんどです。

名前こそ「元本確保型」ですが、インフレを考慮すると、増えないばかりか実質的な資産価値を維持することすらできません。

日本は長らくデフレでしたが、世界の歴史はインフレの歴史。

✅日銀の目標が2%のインフレであること

✅近年のインフレ率は日本でも2%を超えてきていること

✅長期で見ると歴史上、全ての国が例外なくインフレになっていること

を踏まえると、ただでさえ増えない「元本確保型」を選ぶ理由はないと考えます。

企業型DCは60歳まで受け取れない長期の運用が前提であることを踏まえると、「元本変動型」を選ぶのが最適です。

✅株式100%インデックスファンド(パッシブ運用)

「元本変動型」の中でも株式100%インデックスファンドの商品がおすすめです。

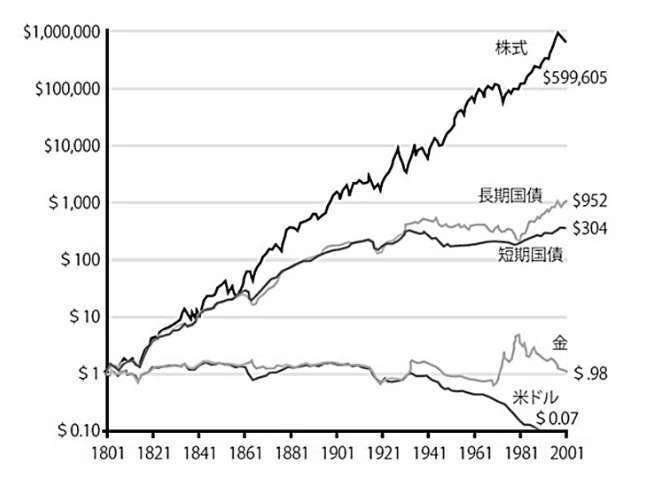

上の図は、1801年に各資産クラスに1ドルずつ投資した場合、200年後(2001年)にそれぞれの資産クラスがどれだけ増えたかを示すグラフです。

1ドルを200年間ドルのまま保有していた場合、インフレによって価値は0,07ドルまで下落しています。

一方で株式は200年で約60万倍に成長しています。

株式は短期の価格変動は大きいですが、長期で見るともっとも成長する資産クラスと言えるでしょう。

上の図は米国の代表的な株式指数(s&p500)に投資した場合の運用期間ごとの年平均リターンの振れ幅を示したものです。

15年以上運用期間をとった場合、歴史上マイナスリターンになったことはなく、期間が長いほど運用成績は平均リターンに収斂(しゅうれん)するため、リターンの振れ幅も4.2%〜18.9%のプラスリターンにおさまっています。

株式は短期の振れ幅は大きいが、15年以上の運用期間を取ればプラスリターンになる可能性が非常に高いと言えます。

こちらの図はインデックスに負けたアクティブファンドの割合です。

期間が長くなるほど、ほとんどの場合において8〜9割のインデックスファンドがアクティブファンドに勝利しています。

一般的に、アクティブファンドはインデックスファンド以上に運用者の人件費、売買を繰り返す度に発生する手数料などのコストが発生することで、リターンを大きく毀損するため、長期になるほどインデックスファンドの成績を上回るのが難しくなります。

そのため60歳まで受け取ることができない長期運用が前提の「企業型DC」においては、インデックスファンドが最適であると言えるでしょう。

以上を踏まえ、「株式100%インデックスファンド」がおすすめです。

※もちろん過去は未来を保証しませんが、「株式100%インデックスファンド」が最も期待値の高い選択肢と言えると思います。

(補足)

インデックスファンドやアクティブファンドという記載がない場合は以下のキーワードを参考に判断してください。

✅インデックスファンド

⇒「パッシブ運用」「市場指数への連動を目指す」

❌アクティブファンド

⇒「アクティブ運用」「市場指数を上回る投資成果を目指す」

✅米国 or 全世界( or 先進国株式 )

米国株式は最も有力な投資対象の一つです。

✅現在の世界経済の中心は米国(世界全体の6割)

✅これからも経済成長が見込まれる土壌がある

✅不正が起きにくい仕組み・株価重視の風土

など、数多くの理由がありますが、本旨に逸れてかなり長くなるため、詳細はここでは割愛します。

また全世界株式の中身は約6割が米国であり、米国と相関が非常に強いため、米国株と全世界株の運用成績はかなり近いものになります。

全世界株式への分散投資も真のインデックス投資と言われている通り、多数の有力な理由があります。本旨から逸れるため詳細は割愛しますが、間違いなく最適解の一つといえます。

結論として、「米国株式や全世界株式の株式100%インデックスファンド」をおすすめします。

(補足)

現状米国株式と全世界株式が最も有力な投資先の一つですが、商品ラインナップに米国や全世界がない場合もあります。その場合は先進国株式がいいと思います。

✅信託報酬が安いもの(目安:0.2%以下が望ましい)

現状の優良投資信託の信託報酬の相場は0.2%以下で、購入時手数料・売却時にかかる手数料(信託財産留保額)は基本無料です。

(参考:優良ファンドの信託報酬)

✅eMAXIS Slim 全世界株式:年率0.05775%

✅eMAXIS Slim s&p500:年率0.09372%

ただし、「企業型DC」にはそもそも優良商品が少ないと記載した通り、0.2%以下の商品がラインナップに含まれていない場合があります。

その場合はやむなく、候補の中で一番信託報酬の安い株式100%インデックスファンドを選びましょう。

✅マッチング拠出は原則不要

マッチング拠出とは、会社が拠出した掛け金にプラスして、加入者である自分自身でも給与天引きで掛け金を上乗せできるという制度です(マッチング拠出を採用していない企業もあります)。

微妙な商品ラインナップの「企業型DC」を上乗せする必要はなく、「新NISA」や「iDeCo」の投資枠で優良商品を買う方が優先です。

所得控除のメリットをどう判断するか、意見が割れるところではありますが、所得控除になる=60歳以降の受取時に課税されるということであり、実質税金の繰り延べであるため、「新NISA」の投資枠が月30万円もある現時点においては、「企業型DC」のマッチング拠出を利用する必要性は弱いと考えています。

加えてiDeCoと同様に受け取り方に工夫がいることや、60歳までの資金拘束があること、会社を辞める時の手続きが煩雑であることなどを考慮すると、マッチング拠出には手を出さなくていいと考えます。

例外として、

✅自身の運用商品がアタリと判断できる

✅所得控除を上手に使える

✅新NISAの投資枠やiDeCoの投資枠を埋めても投資余力がある

✅投資目的に適っている(60歳までの資金ロックもOK)

といった条件に一致する、自身で投資判断ができる方は、マッチング拠出を検討してもいいと思います。

ただ大多数の対象読者(10〜20代の新社会人)にはマッチング拠出は不要という結論です。

まとめ

今回の記事では、「企業型DC(企業型確定拠出年金)」をテーマに、

✅「企業型DC」の選び方

✅そもそも「企業型DC」とは

✅マッチング拠出をすべきか

について、資産運用の初心者向け(友達向け)に解説しました。

その他判断基準として「純資産残高」や「トラッキングエラー」など細かい確認項目はありますが、「企業型DC」に関しては、基本的には本記事の5つの判断基準でハズレ商品を避けるだけで、自ずと運用商品が絞られるので、今回は割愛します。

詳しく知りたい方は「商品名 + 目論見書」「商品名 + 運用報告書」などで検索して確認してください。

私の認識の誤りや抜けてる視点等ありましたら、お気軽にご連絡ください^ ^

ありがとうございました。

この記事が気に入ったらサポートをしてみませんか?