税理士に頼まず消費税還付申告を自分でやる方法と手順(副業でebay輸出やっている方向け)

※注意!この記事でオススメしている会計ソフトのMFに消費税の確定申告書作成機能が追加されました(2022年6月14日時点)そのため、この記事の有料部分の手順を取らなくてもよくなりましたのでご注意ください。

ebay輸出をやるメリットは消費税の還付が受けられることですよね!

でも、還付が受けられることは知っていても

どう手続きをしたらいいか分からない・・・

税理士に頼まないと無理でしょ・・・

そもそも税理士に頼まず確定申告をしていいのか・・・

と考えている人は多いと思います。

今回は副業でebay輸出をやっているサラリーマンや主婦の方でも消費税還付の申告を税理士に頼まず自分でやる方法をご紹介します。

ちなみに私は現役、税理士法人勤務者で副業でebayをやっています。

もし、やってみてご自身でご対応が難しい場合は私のtwitterのDMにご連絡いただければ、ご相談に乗れます。(多忙な場合などはご連絡が返せない場合もあります。内容によっては有料になります)

@sakusaku8563

(前置きが長いので目次で読みたい箇所に飛んでください)

はじめに

この方法は個人事業主を対象としていますので法人の方はごめんなさい。

税理士法人に勤めてるからできるんでしょ・・・

と思われるかもしれませんが、業界の人しか扱えないソフトは一切使っていません。

一般の方でも使える正式なソフトを使います。

正直、消費税の確定申告書を自分で計算して作るのは現実的ではありません。

会計事務所に勤めている人だって自力ではできない人は大勢いますから、会計業界以外の方が自力で作るのはとても難しいし時間もかかってしまいます。

しかし、自力で確定申告書を作るのが無理でも取引単位で

「これは消費税がかかる取引」「これは消費税がかからない取引」

これくらいなら覚えられるのではないでしょうか。覚えられなくてもネットで調べたり、今回私が別で公開する記事を見ながら消費税がかかるかどうかを確かめることはできるのではないでしょうか。

このnoteを読んでみて「こんなのめんどくせー!やってらんねー!」

と思う方は税理士に頼んだほうがいいかもしれません笑

たしかに私もめんどくさいとは思いますが、やればお金は戻ってくるし、税理士にお金も時間も奪われるよりはマシです。それに事業をやる以上、何事も経験で自分でまずはやってみるというのは大切かと思います。

さて、副業でebayをやっていても消費税還付金はもらえるのか?もっと本格的に事業をやっている人じゃないとダメなんじゃないか?

結論を言うと、副業でebayをやっていても消費税還付の申告書には税務署にハンコを押されて、問題なく還付金が銀行口座に入金になっています。

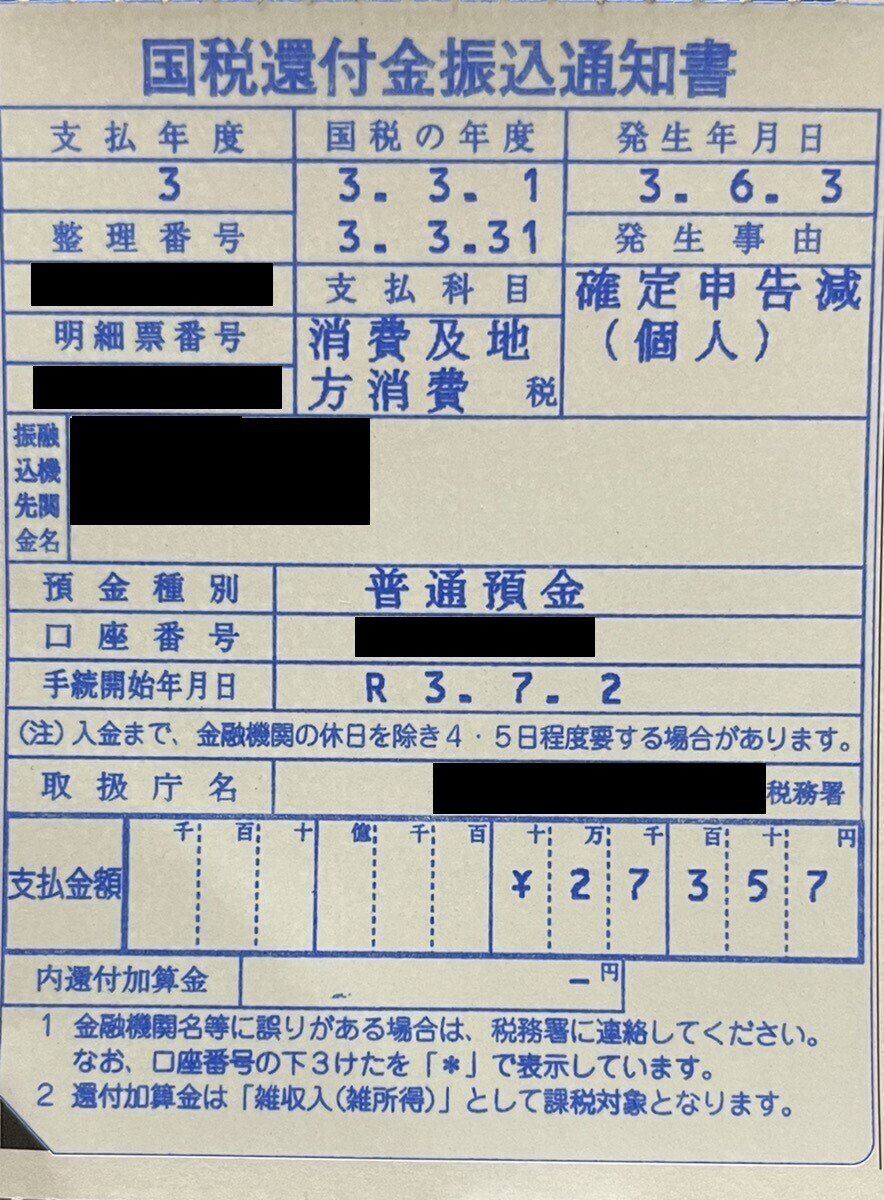

これが還付になる際に税務署から届く通知です。

これが入金になった通帳の記載です。

![]()

これは私の3月分の申告で27,000円が還付されました。

副業勢が副業の利益とは別に月27,000円もらえるのは大きくないですか?

せっかく消費税還付になるのに税理士に年数十万と高い報酬を取られてしまっては本末転倒ですよね。

消費税還付は受けたいけど、売上少なくて還付金額は月数万になりそうだし、まだ税理士に頼むほどではないな。という方にもってこいです。

すでに税理士に頼んでしまっている方も自分でできます。

そもそも税理士に頼むのってお金だけではなく、意外と時間も取られますよね。

まず契約まで時間がかかるし(料金面の折り合いや信頼できる人を見つけられるかなど)

領収書などの資料をまとめて提出しないといけないし(書類の整理にとても時間がかかります)

資料に不明点がある場合、取引の説明をしないといけないし

聞きたいこともないのに特に意味のない打ち合わせをしないといけないし

おまけにあなたを担当してくれるのは入社したばかりの新人かもしれません。

今はマネーフォワードや弥生、freeeなどの会計ソフトがとても優秀なので銀行やクレジットカードを会計ソフトを連携してしまえば経理はほぼ自動でできるようになってます。

少し勉強は必要ですが自分で経理のことを分かっていると強みになるのでまず自分でやってみてはいかがでしょうか?

世の中の個人事業主さんは毎年2/16~3/15の間に激混みな税務署を訪れて係の人に教えられるか、もしくは自宅で確定申告書作成の手引きとにらめっこしながら所得税の確定申告書を作成しますよね。

所得税の申告と今回の消費税確定申告も一緒で絶対税理士に頼まないといけないなんてことはないのです。

会計ソフトに入力した情報が間違ってない、かつ今回お教えする手順でミスがなければ誤った確定申告書にはなりません。

税務調査は恐れなくていい

税理士に頼まないで申告したら税務調査が来るんじゃないかと心配する声も多いです。

税務調査ってどういうものなのか分からないからすごく怖いというイメージを持ってしまいますよね。

税務調査って要は「わざと税金を減らすようなことをしていないか」をチェックするだけなんです。

訪れた税務調査員に事業内容を説明して、資料の提出を求められて、その資料をどう会計ソフトに入力したか答えられれば大丈夫です。

帳簿つけるのが漏れてないかもチェックされますが、クレカなどをソフトと連携していれば漏れは防げます。

売上の資料や領収書などをちゃんと保存して、それを漏れなくしっかりと会計ソフトに入力していれば、追加で1円も税金を取れずに税務調査員は肩を落として帰っていきます。

不当に税金を減らしているとか、還付金額を多めに申告しているとか、経費に入れちゃいけないものを入れているとかがなければ胸を張って調査に挑んでください。

そもそも税務調査が来る可能性って数%なんですけどね。

税務署も暇ではありませんし、税務調査も人件費がかかります。

納税額や還付額が大きくて、不正をしていそうな事業者が調査対象になる可能性が高いです。

副業でebayやっている方に税務調査が来る確率は0%ではありませんが、かなり低いです。

もし税務調査の連絡が来て、心配であれば税務調査だけ税理士に立ち合いをお願いしましょう。

もし私に税務調査の電話が来たら

「コロナ感染リスクがあるので来ないでください」

と言います笑

それで税務調査が回避できるとは思いませんが

忙しいなどと言ってなるべく税務調査までの時間を稼ぎ(1~2か月くらい)、資料を用意したり、会計ソフト見直したり、税務を勉強したりして備えようと思います。

会計ソフトと売上と経費類は連携してて入力漏れはないし、不正はしていないので「調査しても1円も取れませんよ」と思いながら堂々と調査を受けます。

消費税の仕組みについて

さて、少し話がずれましたが

まず消費税還付の仕組みを簡単にご説明します。(知ってる方は次の目次まで読み飛ばしてください)

日本国内で商品を売った時、売った金額には消費税が含まれています。

また日本国内で商品を仕入れたとき、払った金額にも消費税が含まれています。

消費税課税事業者は売上に含まれている消費税から仕入れに含まれている消費税を引いた金額を納税しなければいけません。

売った金額が220円の場合、売上に含まれている消費税は20円です。

仕入れた金額が110円の場合、払った金額に含まれている消費税は10円です。

20円-10円=10円

このケースでは納税する消費税は10円となります。

これが消費税納税の仕組みです。

(免税事業者は消費税が関係ありませんので、売上の消費税と仕入れの消費税がいくらだろうが納税する消費税はありません。また還付される消費税もありません。)

消費税が課税となる要件の一つに

日本国内における取引

というものがあります。

そのため、ebay輸出をやっている方は海外に売っているので売上には消費税は含まれないという形になります。

これを輸出免税といいます。

ebayの売上はドルですが、分かりやすく日本円で説明すると

【売上が220円、仕入れが110円の場合】

売上に含まれている消費税 0円

仕入れに含まれている消費税10円

0円-10円=-10円

10円が税務署から還付されるという形になります。

以上が消費税還付の仕組みです。

イメージしやすいように小さい金額で解説しましたが、これが大きい金額になってくると消費税還付金額は利益ほどに大きいものになったりします。利益はあまり出ていないけど、消費税還付金はけっこうな金額という事業者もいます。

注意ですがebey輸出だけでなく、国内でも売上が大きくあるという方は還付金が少なくなったり、逆に消費税を払わないといけなくなります。

国内に売上がなければ還付される金額は仕入れや経費(消費税がかかるもの)の税込合計額の約9%になります。

もっと正確に言うと税込合計額を11で割った額になります。

税込で11,000円の仕入れ ÷ 11 = 1,000円の還付

消費税還付を受けられる条件

では、どうすれば消費税還付を受けられるのか。

前提条件がいくつかあります。

これをお読みの方は最近ebay輸出を始めて、それ以前は何も自分で事業をやっていない人(サラリーマンや主婦など)と仮定してお話します。

①開業届を出していること

②消費税課税事業者選択届を出していること

③自分で会計ソフトに入力できていること(税抜経理で)

④(おまけ)消費税課税期間特例選択届出について

ひとつひとつ解説します。

①開業届を出していること

まず開業届ですがこれは事業をやるなら出しましょう。

売上も月数万だし出さなくていいよね?とか

なぜか頑なに開業届を出したくないという方がいますが

消費税還付を受けるには確定申告をしなければならないので

開業届は必須です。

(所得が年20万円以下なら所得税の確定申告はしなくていいという規定はあります)

すでにebay輸出を始めていて開業届を出していない方でも大丈夫です。

開業届は遅れて提出しても罰則はありません。

参考に私の開業届をお見せします。個人情報部分は伏せています。

書く箇所は

・管轄の税務署

・提出日

・住所(住所以外に事業所があるならその住所も)

・名前、生年月日とハンコ

・職業(副業なので会社員と書きました)

・開業にチェック

・新設にチェック

・事業所得にチェック

・開業した日

・青色申告承認申請書を出したかどうか

これは開業届と同時に出すことをおすすめします

所得税のほうで55万円の控除を受けれます。

(条件を満たせば65万円の控除になります)

・消費税課税事業者選択届け出を出したかどうか

開業の時点では出していないので無しにチェックしました。

・やる事業の内容

物販業

・源泉所得税の納期の特例の承認申請書を出したか

従業員がいないので無しにチェック

以上です。特に難しいことは聞かれていません。

白紙の開業届はこちらからダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/04.htm

提出先は住所(事業所)を管轄している税務署です。

必ず2枚作成して1枚は税務署のハンコを押されて自分の控えとしてもらってくださいね。郵送なら切手を貼った返信用封筒を入れれば控えが後日郵送されてきます。

②消費税課税事業者選択届を出していること

次に消費税課税事業者選択届ですが

消費税の還付を受けるなら消費税課税事業者にならないといけません。

消費税の課税事業者になるのは2年前に売上が1,000万円を超えた事業者と決められています。

このルールだとebay輸出の売上が1,000万を超えないと課税事業者になれないのですが、この届出を出すと売上が1,000万円を超えていなくても消費税課税事業者になることができます。

この届出も全然難しくない書類です。

参考に私の消費税課税事業者選択届をお見せします。

書く箇所

・提出日

・管轄の税務署

・住所と名前とハンコ

・いつから消費税課税事業者になるか(適用開始課税期間)

令和3年中にebay輸出を始めた方は

令和3年中に届出を出せば令和3年分から消費税課税事業者になれます。

令和2年以前にebay輸出を始めた方は

令和3年中に届出を出せば令和4年分から消費税課税事業者になれます。

今年始めた方はお得ですね。

私は令和2年にebay輸出を始めて令和2年中に届出を出したので令和2年から消費税課税事業者になりました。

ちなみに基準期間というのは課税事業者になる年の2年前のことをいいます。

基準期間にebay輸出をやっていなければ書かなくて大丈夫です。

(別に事業やってる方は書く必要があります)

・生年月日

・事業内容

物販業です

・届出区分

事業開始をチェックします。

以上です。特に難しくないですね。

白紙の消費税課税事業者選択届はこちらからダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/1461_01.htm

提出先は住所(事業所)を管轄している税務署です。

これも開業届同様、必ず2枚作成して1枚は税務署のハンコを押されて自分の控えとしてもらってくださいね。郵送なら切手を貼った返信用封筒を入れれば控えが後日郵送されてきます。

③自分で会計ソフトに入力できること

次に自分で会計ソフトに入力できること(税抜経理で)

ここが一番のハードルになるかと思います。

これまで簿記なんてやったことないし、ソフトの使い方も分からない・・・という方多いと思います。

私もそうでした。

こればかりはご自身で慣れていただくしかありません。

ソフトの使い方に関しては会計ソフト各社マニュアルがありますので、それを読んだり、ネットにも情報はたくさんありますのでそれを見るか、分からなければサポートにメールするなどで解決してください。

ちなみに会計ソフトはMF(マネーフォワード)をお勧めします。

銀行口座やクレジットカード、paypalと連携できますので取引があったらワンボタンで登録ができます。payoneerとは連携開発中のようです。

いくつかプランがあるのですが最低でもパーソナルプランにしてくださいね。

それより下のプランになると肝心の消費税の集計機能がありませんので。9/23現在。

売上や仕入れは「仕訳」として入力するのですが、これも慣れるしかありません。

慣れろと言われても何がなんだか分からないという方のために

私がebayを1年やって起こった全取引を仕訳例として別の記事に載せています。参考にしてください。

こちら↓

消費税還付を受けるなら会計ソフトに入力する消費税区分を間違えないことがとても重要です。

twitterでは「国際送料が還付になる」「ebay販売手数料はマネージメントペイメント移行後は還付になる」と誤った情報を発信している方もいらっしゃいました。海外への送料は還付対象外ですし、ebay販売手数料はマネージメントペイメント移行前にでも還付対象です。

消費税区分を間違えると誤った確定申告になってしまいます。

仕訳や消費税区分が分からなければネットで調べるか

最悪、私に聞いてください笑 分かれば答えます。

税込経理でも確定申告書は作れるのですが

今回は税抜経理のパターンでご紹介します。

(税抜経理のほうが利益の額や還付額が分かりやすいなどの理由があるので私は税抜経理にしています)

すでに税込経理で会計ソフトを入力している方は設定で税抜経理に切り替えできると思います。

税抜経理でも実際会計ソフトに入力する際に打つ数字は税込みの数字です。

仕訳入力した資料(売上の明細、仕入の明細、経費の領収書など)と輸出を証明する書類(郵便の控え、輸出許可通知書など)は保存しておいてくださいね。税務調査のときに必要になります。

④消費税課税期間特例選択届出について

これはおまけです。

消費税課税期間特例選択届出ですが

これは出さなくても問題ないです。

通常は確定申告って1年に1回ですよね。

そのため消費税の還付が受けられるのも1年に1回ですが

早くお金欲しいじゃないですか笑

そのときに出すのが消費税課税期間特例選択届出で

消費税の確定申告をやる頻度を

3か月に1回、1か月に1回のどちらかを選択できます。

私は1ヶ月に1回を選択していますが3ヶ月に1回でよかったなあと思っています。

今回の方法は正式な方法ですが、少しパワープレイが含まれますので毎月確定申告するのがめんどくさいからです笑

参考に私の消費税課税期間特例選択届出をお見せします。

名前や住所を書くのは他の届け出と一緒。

1か月に1度の申告に変更した場合、この届出を出した次の月から期間の変更ができます。

1月1日からこの届出を出した月まではまとめて確定申告書を作る必要があります。

私のものは令和3年2月に提出したので1〜2月はまとめて申告、それ以降は毎月申告しますよという内容です。

3か月に1度の申告に変更する際は

1~3月、4~6月、7~9月、11~12月のサイクルで申告することになります。

5月に消費税課税期間特例選択届出を提出した場合は7月から期間の変更が適用になるので、1~6月分はまとめて申告する必要があります。

白紙の消費税課税期間特例選択届出はこちらからダウンロードできます。

提出先は住所(事業所)を管轄している税務署です。

これも開業届同様、必ず2枚作成して1枚は税務署のハンコを押されて自分の控えとしてもらってくださいね。郵送なら切手を貼った返信用封筒を入れれば控えが後日郵送されてきます。

さて、ここまでが消費税還付を受けるための前提条件です。

ここからは有料となりますが

消費税還付の申告書を作る手順をひとつひとつ画像を使ってご紹介します。

手順は長く最初は時間がかかると思いますが、何回もやるとぱぱっとできるようになります。

軽減税率の取引(主に食品の取引)がある方は入力する項目が多くなるので今回は割愛しています。

※正式な方法ですがこの方法で確定申告をして、もし不利益を被っても責任は一切取れませんので自己責任でお願いします。

ここから先は

¥ 999

この記事が気に入ったらチップで応援してみませんか?