【初心者必見】"FXはやめとけ" と言われる理由と注意点について

[full_wide_content bg="#f7f7f7"]

FXは少額から稼ぐことができる一方で、知人やSNSなどで「やめとけ」という声も少なくありません。

そこで、本記事ではFXは「危険・やめとけ」と言われる理由と注意点をご紹介します。

[/full_wide_content]

FXがやめとけと言われている理由について

FXがやめとけと言われるのはギャンブルと勘違いされているから

仕組みを知らずに挑戦しているから

FXにおいて損切りできていないから

FXをやらないほうがいい本当の理由を解説

FXに対してネガティブな声が出る原因は、誤解や知識不足が主な要因です。

一方で、事実に基づいた批判的な声も存在しますので、注意が必要です。

FXに対するマイナスなイメージを持つ人もいるため、正しい知識を身につけることが重要です。

FXはやめとけ は誰が言ってるのか?

こう言った声は仕組みをしっかりと理解していない方や、間違った情報が独り歩きして、認識している方もいます。

マイナスな声を発信している方の大半が仕組みを理解せずに言っていることもあるので、まずは自分が仕組みを認識してから判断するとよいでしょう。

FXはやめとけと言われる主な原因6選

FXはやめとけと言われる主な原因6選

高いリスク

レバレッジ効果のリスクを考えていない

市場の複雑さを理解していない

情報の過剰

時間と精神的な負担

詐欺や悪質業者の存在

高いリスク

FXは市場の変動によって利益を得る取引であり、リスクも高いです。相場の予測が外れた場合、損失を被る可能性があります。

レバレッジ効果のリスクを考えていない

FXでは低い証拠金で大きな取引ができるため、レバレッジ効果が働きます。しかし、レバレッジを誤った使い方をすると大きな損失を被ることもあります。

市場の複雑さを理解していない

外国為替市場は非常に複雑で、様々な要因が為替相場に影響を与えます。経済指標や政治的な出来事など、情報を的確に把握する必要があります。

情報の過剰

FXに関する情報はインターネット上で豊富に出回っていますが、正確な情報と誤った情報が混在しています。情報の過剰により、初心者が正しい判断を下すのが難しくなることもあります。

時間と精神的な負担

FXは24時間取引が可能な市場であり、相場の変動を追い続ける必要があります。長時間のモニタリングや判断のプレッシャーは、トレーダーにとって負担となることもあります。

詐欺や悪質業者の存在

FX市場には詐欺や悪質な業者も存在します。安全な取引を行うためには、信頼性のある業者を選ぶことが重要ですが、初心者にとってはそれが難しい場合もあります。

[ふきだし]これらの要因により、FXを批判的に見る声がある一方で、正しい知識や経験を持ったトレーダーにとっては有益な取引手段となることもあります。重要なのは、自身の情報収集やリスク管理能力を向上させることで、冷静な判断を下すことです。[/ふきだし]

FXはやめといた方がいい?向いていない人の特徴

[full_wide_content bg="#f7f7f7"]

FXがやめた方がいいと言われる、向いていない人の特徴について紹介していきます。

[/full_wide_content]

FXに向いていない人の特徴

高いリスクへの耐性が低い人

財務管理能力が乏しい人

短期的な利益を求める人

情報の過剰に振り回される人

戦略的思考や分析が苦手な人

忍耐力や冷静な判断が難しい人

高いリスクへの耐性が低い人

FXは市場の変動によって損失を被る可能性があります。リスクを受け入れる覚悟や精神的な強さが必要です。リスクに対して敏感で、大きな損失に耐えられない人には向かない場合があります。

財務管理能力が乏しい人

FX取引では自己資金の適切な管理が必要です。十分な資金を持っていない状況や、無計画な取引によって資金が逼迫する可能性がある場合は、FXは避けた方が良いでしょう。

短期的な利益を求める人

FXは短期的な取引やスキャルピングなどを行うトレーダーもいますが、これには高度な知識と経験が必要です。短期的な利益を得ることを主眼に置く人でなければ、ストレスや損失を招く可能性があります。

情報の過剰に振り回される人

FX市場は情報の多さと速さが特徴ですが、正しい情報を選別する能力が必要です。情報の過剰によって判断が混乱し、感情的に取引を行ってしまう人には向いていません。

戦略的思考や分析が苦手な人

FX取引では市場の動向を分析し、戦略を立てる必要があります。複雑なデータやチャートの解釈、予測力が求められます。これらのスキルや興味がない人には、FXは難しいかもしれません。

忍耐力や冷静な判断が難しい人

相場の変動や損失を経験することは避けられません。忍耐力や冷静な判断力が必要であり、感情的になって取引を行うことがないようにする必要があります。自制心や精神的な強さがない場合は、FXは向いていないかもしれません。

FXに向いている人の特徴

[full_wide_content bg="#f7f7f7"]

一方で、FXに向いている人の特徴を紹介します。

[/full_wide_content]

FXに向いている人の特徴

リスク管理能力が高い人

財務管理能力が優れている人

戦略的思考や分析が得意な人

継続的な学習意欲がある人

忍耐力がある人

経済や世界情勢に関心がある人

リスク管理能力が高い人

FXは市場の変動に伴うリスクを伴います。向き合い、適切なリスク管理を行える人がFXに向いています。損失を最小限に抑えるための戦略を持ち、感情的にならずに冷静な判断ができる人が重要です。

財務管理能力が優れている人

FX取引では自己資金の適切な管理が不可欠です。予算を立て、リスク許容度に基づいて資金を配分できる人が向いています。財務計画を立てて、損失を補える余裕があるかどうかを把握しておくことが重要です。

戦略的思考や分析が得意な人

FX取引では市場の動向を分析し、トレード戦略を立てる必要があります。データやチャートを読み解き、相場の動きを予測する能力が求められます。戦略的思考や分析力に優れている人がFXで成功する可能性が高いです。

継続的な学習意欲がある人

FX市場は常に変動しており、新たな情報やトレード手法が出てきます。向上心や学習意欲を持ち、市場の変化に追従し続けることができる人が向いています。常に情報を吸収し、自己啓発を行う姿勢が重要です。

忍耐力がある人

FX取引では利益を出すまでに時間がかかることがあります。相場の変動に耐え、我慢強くトレードを続けることが求められます。根気強く取り組める人がFXに向いていると言えます。

経済や世界情勢に関心がある人

FX市場は経済指標や政治的な出来事に影響を受けやすいです。経済や世界情勢に関心を持ち、関連ニュースや情報を追いながらトレードできる人が向いています。情報収集能力と関心の幅が広いことが有利です。

FXでリスク削減して利益を出すコツ

[full_wide_content bg="#f7f7f7"]

外国為替(FX)でリスクを削減し、利益を上げるためのいくつかのコツを以下にまとめました。

[/full_wide_content]

リスクを削減し利益を上げるためコツ

十分な知識を身につける

リスク管理を重視する

デモトレードを活用する

感情に左右されない

ディバーシフィケーションを考える

マーケットのトレンドを把握する

十分な知識を身につける

FX取引に関する基本的な知識を習得することは非常に重要です。通貨ペアの特性や相場の動向について理解し、技術分析やファンダメンタル分析の方法を学ぶことで、より的確な取引判断ができるようになります。

リスク管理を重視する

リスク管理はFX取引で成功するための鍵です。適切なポジションサイズの設定やストップロス注文の利用、損失を最小限に抑えるためのリスクリワード比の考慮など、リスク管理についての計画を立てましょう。

デモトレードを活用する

デモトレードはリアルマネーを使わずに仮想の環境で取引を行うことができるサービスです。デモトレードを通じて、リスクを負わずに取引の経験を積むことができます。トレード戦略やシステムのテストに役立てましょう。

感情に左右されない

取引中に感情に流されることは避けるべきです。恐怖や欲望によって判断を歪めることなく、冷静なマインドセットを保つことが重要です。感情的な判断は取引の精度を低下させる可能性があります。

ディバーシフィケーションを考える

ポートフォリオを多様化することで、リスクを分散させることができます。異なる通貨ペアや取引戦略を組み合わせることで、特定の通貨や相場の変動に対してより安定したポジションを構築できます。

マーケットのトレンドを把握する

マーケットのトレンドを把握することは重要です。トレンドに従って取引を行うことで、相場の流れに乗ることができます。トレンドラインや移動平均線などのテクニカルツールを活用し、トレンドの転換点を見極める努力をしましょう。

FXで勝っている人のみが知るメリット

[full_wide_content bg="#f7f7f7"]

FXで成功している人々が知っているいくつかのメリットを以下に示します。

[/full_wide_content]

FXで勝っている人だけが知っているメリット

自由な時間と場所

レバレッジの活用

高い流動性

多様な取引戦略

テクニカル分析の有効性

成長と学習の機会

自由な時間と場所

FX取引はオンライン上で行われるため、場所や時間に縛られることなく取引が可能です。成功しているトレーダーは自分のスケジュールに合わせて取引を行い、自由なライフスタイルを享受しています。

レバレッジの活用

FX取引では、少額の証拠金で大きな取引を行うことができるレバレッジを活用できます。成功したトレーダーは適切なリスク管理のもと、レバレッジを利用して利益を最大化することができます。

高い流動性

外国為替市場は世界最大の金融市場の1つであり、24時間取引が行われています。成功したトレーダーは高い流動性を活かし、需要と供給の変動から利益を上げることができます。

多様な取引戦略

FX市場はさまざまな取引戦略に対応しています。成功したトレーダーは自分に合った取引スタイルや戦略を開発し、相場の特性に応じて柔軟に対応することができます。

テクニカル分析の有効性

テクニカル分析はFX取引において有効なツールです。成功したトレーダーはチャートパターン、トレンド、サポート・レジスタンスレベルなどのテクニカル指標を駆使して市場の動向を分析し、トレードのタイミングを判断します。

成長と学習の機会

FX取引は常に変動する市場であり、学習の機会が豊富です。成功したトレーダーは市場の変化に敏感に対応し、自己成長を促進するために継続的に学習を行います。

FXで大損しないための正しい知識

[full_wide_content bg="#f7f7f7"]

FXで大損を避けるためには、正しい知識を持つことが非常に重要です。以下に、大損を回避するための正しい知識についていくつかのポイントをまとめました。

[/full_wide_content]

大損しないための正しい知識

リスク管理

基本的な分析

テクニカル分析

デモトレード

感情のコントロール

知識の継続的な学習

リスク管理

リスク管理はFX取引で最も重要な要素の一つです。以下の点に注意してリスクを管理しましょう。

ポジションサイズの適切な設定: 取引する際に投入する資金の割合を決め、それを超えないようにしましょう。通常、一度の取引でのリスクは総資本の1〜2%以下に抑えることが推奨されます。

ストップロス注文の使用: ストップロス注文は、事前に設定した損失の上限を定めるための注文です。相場が予想外の動きをした場合でも、損失を最小限に抑えることができます。

基本的な分析

基本的な分析は経済指標や政治的な出来事など、基本的な要素を分析する方法です。重要な経済指標やイベントの発表時には相場が大きく変動する可能性があるため、予め情報を収集し、影響を予測することが重要です。

テクニカル分析

テクニカル分析は過去の価格とチャートパターンを分析して、未来の相場の動きを予測する手法です。トレンドライン、移動平均線、相場のサポートとレジスタンスレベルなど、テクニカル指標を学び、適切に活用しましょう。

デモトレード

デモトレードはリアルマネーを使わずに仮想の環境で取引を行うことができるサービスです。デモトレードを通じて取引の経験を積み、自分の取引戦略をテストすることができます。失敗から学び、実際の取引前に戦略を確認しましょう。

感情のコントロール

取引中に感情に流されることは避けるべきです。恐怖や欲望によって判断を歪めることなく、冷静なマインドセットを保つことが重要です。感情的な取引は大損につながる可能性があります。

知識の継続的な学習

FX市場は常に変動していますので、継続的な学習と情報収集が必要です。最新のニュースや市場の動向を追い、トレードスキルを向上させましょう。

[ふきだし]FX取引はリスクを伴う投資ですので、適切な知識と慎重な取引が重要です。自己学習や経験を通じてスキルを磨くことで、大損を回避し、安定したトレード結果を得ることができるでしょう。[/ふきだし]

FXで儲かっている人とやめとけばよかったと思う人の差

[full_wide_content bg="#f7f7f7"]

FXに関しては、成功している人と失敗してしまった人の間には、取り組み方や考え方の違いが存在します。成功するためには、以下のポイントに注意する必要があります。

[/full_wide_content]

成功している人と失敗してしまった人の差

レバレッジの適切な使用

リスク管理の重視

基礎知識の習得

経験と学習の重要性

感情のコントロール

レバレッジの適切な使用

高いレバレッジは大きな利益を生む可能性がありますが、同時に大きな損失ももたらす可能性があります。レバレッジを理解し、適切に使用することが重要です。

リスク管理の重視

リスク管理はFX取引において最も重要な要素です。ポジションサイズの適切な設定、ストップロス注文の利用、リスクリワード比の考慮など、リスクを最小限に抑える取り組みを行いましょう。

基礎知識の習得

基礎知識の習得FX取引においては基礎知識が重要です。通貨ペアの特性や相場の動向についての理解、テクニカル分析やファンダメンタル分析の方法を学ぶことで、より的確な取引判断ができるようになります。

経験と学習の重要性

FX取引は経験を積むことが重要です。デモトレードを通じて経験を積み、自分の取引スキルを向上させましょう。また、市場の変化に対応するために継続的な学習と情報収集を行うことも重要です。

感情のコントロール

取引中に感情に流されることは避けるべきです。冷静な判断をするために感情のコントロールが重要です。

[ふきだし]FX取引はギャンブルではなく、計画的な取り組みと十分な知識に基づいて行われるべきです。十分な準備をして取り組むことで、成功する可能性を高めることができます。ただし、投資にはリスクが伴いますので、自身のリスク許容度を理解し、慎重に行動することが重要です。[/ふきだし]

”FXはやめとけ”は嘘!!

海外FXと国内FXの違い

「海外FX会社と国内FX会社どちらを選んだらいい?」などの疑問を持っている方は多いのではないないでしょうか。

結論から言うと、国内FXが初心者にはお勧めです。

海外FXはリスクが高い分稼げる特徴があります。

海外FXとは?

[full_wide_content bg="#f7f7f7"]

海外FX(Foreign Exchange)は、外国為替取引のことを指します。為替市場では、さまざまな通貨同士の交換が行われます。海外FXは、通常、外国のFXブローカーを通じて行われる為替取引のことを指します。

[/full_wide_content]

海外FXの主な特徴

レバレッジ取引ができる

24時間取引ができる

多様な通貨ペアがある

オンライン取引

レバレッジ取引

海外FXでは、少額の証拠金で大きな取引ができるレバレッジ取引が一般的です。例えば、100倍のレバレッジをかけると、1,000ドルの証拠金で100,000ドル分の取引が可能になります。しかし、レバレッジ取引はリスクも高くなりますので、注意が必要です。

24時間取引

海外FX市場は世界中で取引が行われており、24時間取引が可能です。時間帯によって取引量や相場の変動が異なるため、利益を狙うためには相場の動向を把握する必要があります。

多様な通貨ペア

海外FXでは、メジャー通貨(米ドル、ユーロ、英ポンド、日本円など)だけでなく、マイナー通貨やエキゾチック通貨と呼ばれる通貨ペアも取引されています。これにより、さまざまな通貨間の取引チャンスがあります。

オンライン取引

海外FXはインターネットを通じて取引が行われるため、パソコンやスマートフォンを使って自宅や外出先から取引が可能です。取引プラットフォームを通じて注文を出し、相場の変動に応じて利益を狙うことができます。

[ふきだし]なお、海外FXは国内の金融機関や規制当局の監督の対象外であるため、取引リスクや信頼性には注意が必要です。また、為替相場の変動は予測困難な場合があり、損失を被る可能性もあるため、慎重な取引が求められます。十分な知識と経験を身につけた上で、自己責任で取引を行うことが重要です。[/ふきだし]

国内FXとは?

[full_wide_content bg="#f7f7f7"]

国内FXは、国内の金融機関や証券会社を通じて行われる為替取引のことを指します。日本国内の金融庁などの規制当局の監督の下で行われるため、一定の信頼性や安全性が確保されています。

[/full_wide_content]

国内FXの主な特徴

規制と保護

低レバレッジ

堅実な取引環境

日本円を含む通貨ペア

規制と保護

国内FX業者は金融庁による監督のもとで営業しており、法的な規制や保護があるため、取引における信頼性が高いとされています。また、国内のFX業者は顧客資金を信託口座に保管し、分離管理することが求められています。

低レバレッジ

国内FX業者では、金融庁の規制により、一般的に高いレバレッジ取引は制限されています。これは、投資家のリスクを抑えるための措置です。

堅実な取引環境

国内FX業者は高度なセキュリティ対策を講じており、取引プラットフォームの安定性や顧客情報の保護に力を入れています。また、国内の金融機関との連携が強く、預入金や出金手続きなどがスムーズに行われることが特徴です。

日本円を含む通貨ペア

国内FX業者では、メジャー通貨や一部のマイナー通貨に加えて、日本円を含む通貨ペアも取引が可能です。これは、日本国内の投資家にとって便利な点です。

[ふきだし]国内FXは、投資家の安心感や信頼性を重視する方にとって魅力的な選択肢となる場合があります。ただし、国内FXでも為替相場の変動によるリスクが存在し、投資には慎重さが求められます。投資家は自身の投資目的やリスク許容度を考慮し、適切な取引スタイルや戦略を検討する必要があります。[/ふきだし]

海外FX会社 国内FX会社 レバレッジ

規制なし

最大数百~数千倍

規制あり

最大25倍

スプレッド 広い傾向 狭い傾向 税制

総合課税

課税所得額に応じて税率が変わる。

分離課税

一律20.315%

取り扱う商品数 多い 少ない サポート

日本語対応が難しい

メールのみが多い

日本語対応可

メール、電話、LINEなど

追証 なし あり 取引の透明性

高い

NDD方式

低い

DD方式

入出金

多いうえに複雑

リアルタイム反映ができない

可能性

シンプルで分かりやすい

リアルタイム反映が可能

まずは、レバレッジやスプレッド、税制など、海外FX会社と国内FX会社の違いを理解することが大切です。

違いが分かると比較がしやすくなり、どちらが自分に合うのか見極められます。

レバレッジの最大倍率

海外FX会社は金融庁のレバレッジ規制を受けていないため、数百~数千倍のレバレッジ取引ができます。

一方、国内FX会社は金融庁の規制の対象となるため、レバレッジの最大倍率は25倍です。

主な海外FX会社と国内FX会社のレバレッジの最大倍率は次の通りです。

海外FX会社 最大レバレッジ Gem Forex 5,000倍 XM Trading 1,000倍 AXIORY 400倍

国内FX会社 最大レバレッジ SBI FXトレード 25倍 DMM FX 25倍 GMOクリック証券(FXネオ) 25倍

ただし、レバレッジが高いと損失リスクも高くなるため、海外FX海外の数百~数千倍のレバレッジ取引をすると大損するリスクがあります。

経験豊富なトレーダーでも、ハイレバレッジ取引には簡単には手を出しません。

一般的に、レバレッジは比率や倍率で表されます。例えば、100倍のレバレッジをかけると、自己資金の額に対して100倍の取引が可能になります。つまり、1,000ドルの自己資金で100,000ドル相当の取引を行うことができます。

レバレッジは、少額の資金で大きな取引を行うための仕組みです。投資家は自己資金に対して借り入れを行い、より大きなポジションを持つことができます。レバレッジを利用することで、小額の資金でも市場の値動きに応じた利益を狙うことができます。しかし、レバレッジはリスクも高まるため、慎重な取引とリスク管理が必要です。

スプレッド

スプレッドは、為替取引や金融商品取引において売り価格と買い価格の差を指し、取引コストや利益に影響します。

スプレッドの大きさは市場の流動性や取引対象となる金融商品によって異なります。投資家はスプレッドの大きさに注意し、取引コストや利益を考慮した取引戦略を構築する必要があります。

流動性の高い通貨ペアや人気のある金融商品では、スプレッドが狭くなる傾向があります。

一方で、流動性の低い通貨ペアや取引量の少ない金融商品では、スプレッドが広くなることがあります。

例えば、米ドル/円で売値が140.455円、買値が140.457円の場合、スプレッドは0.2銭となります。

取り扱う商品数

海外FX会社は、国内FX会社より取り扱う商品数が豊富な傾向にあります。

例えば、海外FX会社のAXIORYが取り扱う通貨ペアは61種類です。

また、FXのほかに以下の商品も取り扱います。

株式

ETF

株式CFD

株式指数CFD

エネルギーCFD

貴金属CFD

株式とETFで約200銘柄、CFDで150銘柄以上あります。

1つの口座で、幅広い投資が可能です。

一方、国内FX会社はFXのみがほとんどです。

FX会社 通貨ペア SBI FXトレード 34種類 DMM FX 21種類 GMOクリック証券(FXネオ) 20種類

国内FX会社は海外FX会社と比べると、取り扱う通貨ペア数は少ない傾向にあります。

米ドル/円、ユーロ/円、ポンド/円など人気の通貨ペアがそろっているため取引には特段困りません。

税制

[full_wide_content bg="#f7f7f7"]

外国為替取引(FX)における税率は、国や地域によって異なります。以下に一般的な税率についての情報を提供しますが、具体的な税率は個別の国や地域の税法に従って確認する必要があります。

[/full_wide_content]

所得税

外国為替取引による利益は、一般的に所得として課税されます。所得税の税率は、個人の所得水準や所在する国や地域によって異なります。プログレッシブ税率(段階的な税率)が適用される場合もあります。

キャピタルゲイン税

外国為替取引によるキャピタルゲイン(資産の売却益)には、キャピタルゲイン税が課される場合があります。キャピタルゲイン税の税率は、所在地の税法によって異なります。

取引税

一部の国や地域では、外国為替取引に対して取引税が課される場合があります。取引税は、取引金額や取引の種類に基づいて課税されます。

海外FX会社 国内FX会社 課税方法 総合課税 分離課税 税率

累進課税

課税所得に応じて変わる

一律20.315%

課税される所得金額 税率 控除額 1,000円 から 1,949,000円まで 5% 0円 1,950,000円 から 3,299,000円まで 10% 97,500円 3,300,000円 から 6,949,000円まで 20% 427,500円 6,950,000円 から 8,999,000円まで 23% 636,000円 9,000,000円 から 17,999,000円まで 33% 1,536,000円 18,000,000円 から 39,999,000円まで 40% 2,796,000円 40,000,000円 以上 45% 4,796,000円

参照:国税庁「所得税の税率」

確定申告が必要なひととは?

次のような方は、確定申告が必要

FXの利益など、給与所得と退職所得以外の所得の年間合計額が20万円を超える方

年間の給与収入が2,000万円を超える方

給与を2か所以上からもらっている方

医療費控除や住宅ローンの適用を受ける方

サポート体制

海外FX会社は日本語に対応していない場合があり、語学力が必要となるため注意が必要です。

問い合わせはメールのみの場合が多く、トラブルが発生した際に解決が難しいこともあります。

一方、国内FX会社はWebサイトや取引ツール、配信情報、サポートなどがすべて日本語で提供されており、問い合わせも手軽に行えます。

追証

海外FX会社はゼロカットシステムを採用しており、追証のリスクがない特徴があります。

一方、国内FX会社にはゼロカットシステムはなく、追証が発生する可能性があるため注意が必要です。

資金管理を徹底し、証拠金維持率に余裕を持たせることで、ロスカットや追証のリスクを低減することが重要です。

ゼロカットシステムは、外国為替取引において一定の条件下で適用されるリスク管理システムです。

投資家が大きな損失を被った場合に、証拠金以上の損失を回避する仕組みです。証拠金維持率が一定水準以下になると、ポジションが自動的に決済され、追証が発生しません。ただし、具体的な条件や証拠金維持率は各FX会社や取引プラットフォームによって異なります。投資家はゼロカットシステムの仕組みと条件を確認し、リスク管理を行う必要があります。

追証(ついしょう)とは、証拠金取引(主に株式や先物取引)

証拠金が不足している状態でポジションを保持し続けることはできず、追加の資金が必要となります。

取引の透明性

NDD方式(海外FX) DD方式(国内FX) FX会社を介した取引 なし あり 取引の透明性 高い 低い FX会社の利益 スプレッド 反対売買など スプレッド 広い 狭い

NDD方式は市場と直接取引するため、注文価格と約定価格の差がなくなります。

一方、DD方式ではFX会社を介して取引を行うため、注文価格と約定価格に差が生じる場合があります。

ただし、NDD方式ではスプレッド(買値と売値の差)が広くなる傾向があり、DD方式ではスプレッドが狭い傾向があります。

そのため、国内のFX会社を利用すると取引コストを抑えることができます。

入出金

海外FX会社では、クレジットカードやオンラインウォレット、デビットカードが一般的な入出金方法です。ただし、入出金方法が多様であり、リアルタイムに反映されない場合もあります。

一方、国内FX会社では、平日・土日を問わず24時間いつでもリアルタイムに反映されるクイック入金が利用できる場合が多いです。手数料も無料であり、急いで証拠金を増やしたい場合にも迅速に対応できます。

さらに、即日出金が可能なFX会社も多く存在します。クレジットカードやオンラインウォレットなどを使用せずに、振込みによる出金が対応されています。

海外FX会社を利用する際のリスク

[full_wide_content bg="#f7f7f7"]

海外FX会社を利用する際には、以下のようなリスクが考えられます

[/full_wide_content]

規制の差

海外FX会社は国によって異なる規制が適用されるため、国内FX会社と比較して投資家保護が不十分な場合があります。不正確な情報提供や不適切な取引慣行によるリスクがあります。

取引環境の信頼性

海外FX会社の取引プラットフォームの信頼性や安全性に問題がある場合、トレードの実行やデータの保護が危険にさらされる可能性があります。

入出金の問題

海外FX会社の入出金方法は多様であり、一部の方法は手数料が高くなることもあります。また、反映までに時間がかかる場合があるため、資金の移動に関するリスクがあります。

通貨リスク

海外FX会社で取引する際に、外国通貨を取引することによる通貨リスクが発生します。為替レートの変動により、元本や利益が変動する可能性があります。

不正取引のリスク

一部の海外FX会社は不正取引を行っている場合があります。信頼性のある会社を選択しないと、トレードの結果や資金が危険にさらされる可能性があります。

レバレッジの過剰利用

海外FX会社は高いレバレッジを提供する場合がありますが、これにより大きな利益を得られる反面、損失も拡大するリスクがあります。十分なリスク管理が必要です。

FX初心者に国内FX会社をおすすめする理由

[full_wide_content bg="#f7f7f7"]

FX初心者には、以下の理由から国内FX会社をおすすめします

[/full_wide_content]

規制と信頼性

国内FX会社は日本の金融庁によって厳格に規制されています。これにより、投資家保護や取引の透明性が確保され、信頼性の高い取引環境が提供されます。

国内FX会社は金融庁の許可を受けて営業しており、トラブルが少ないため、FX初心者におすすめです。

入出金トラブルなどはほとんど見られず、安心して取引することができます。

サーバーの落ちなどの取引集中による一時的なトラブルはありますが、海外FX会社でも同様の問題が発生することがあります。

また、国内FX会社はトラブルが発生した場合でも比較的早く復旧する傾向があります。そのため、トラブルが少なく安心して取引できる環境が国内FX会社の魅力です。

サポートと教育

国内FX会社は日本語に対応しており、初心者向けの充実したサポートや教育プログラムを提供しています。取引プラットフォームの使い方や基本的なトレード戦略について学ぶことができます。

問い合わせの受付時間が長く、質問に対してすぐに回答をもらえます。

安定性とリアルタイム性

国内FX会社は24時間いつでも取引が可能であり、リアルタイムに取引が反映されます。また、取引環境の安定性も高く、トレードの実行やデータの取得において信頼性があります。

低コストと便利な入出金

国内FX会社は手数料が無料または低い傾向にあり、取引コストを抑えることができます。また、クイック入金や即日出金など、便利な入出金方法も利用できます。

信頼性の高いレバレッジ

国内FX会社では適切なレバレッジの提供が求められており、投資家の保護やリスク管理に配慮された取引が行われます。これにより、初心者が無理な取引を行うことを防ぐことができます。

税金の取り扱い

国内FX会社では日本の税法に基づいた税金の取り扱いが行われます。税金の計算や申告が比較的簡単であり、納税義務を遵守することが容易です。

一律で20.315%の税率となるため、税金の管理がしやすい

国内FX会社を利用するメリット

[full_wide_content bg="#f7f7f7"]

国内FX会社を利用するメリットを紹介します。

[/full_wide_content]

国内FX会社を利用するメリット

スプレッドが狭い

問い合わせがしやすい

口座開設キャンペーンがある

学習コンテンツが豊富

確定申告で損失を繰り越せる

スプレッドが狭い

国内FX会社はスプレッドが狭く、取引コストを抑えることができるため、主要通貨ペアだけでなく他の通貨ペアでも低コストで取引が可能です。

一方、海外FX会社では米ドル/円やユーロ/円などのスプレッドが1.0銭以上と高くなることが一般的です。

国内FX会社はスプレッドが狭い傾向にあり、ポンド/円やNZドル/円、スイスフラン/円など他の通貨ペアでも競争力のある取引コストを提供しています。

問い合わせがしやすい

問い合わせの受付時間が長く、質問に対してすぐに回答をもらえます。

FX会社 問い合わせ方法 SBI FXトレード

自動応答チャット(24時間)

オペレーターチャット(平日9~17時)

メール

DMM FX

電話(夏:平日7~17時50分、冬:平日7~18時50分)

LINE

メール

GMOクリック証券(FXネオ)

電話(平日7~22時)

メール

外為どっとコム

電話(平日24時)

チャット(24時)

メール

みんなのFX

電話(平日7~22時)

メール

口座開設キャンペーンがある

国内FX会社では、海外FX会社のような100%入金ボーナスは提供されていませんが、口座開設キャンペーンが行われることがあります。

期間内に新規口座を開設し、一定数量の取引を行うと、キャッシュバックや特典を受け取ることができます。これは口座開設者への特典として提供されるものであり、具体的なキャンペーン内容や条件は会社によって異なります。

口座開設キャンペーンは新規トレーダーにとって魅力的な要素であり、取引の初期費用を軽減することができます。キャッシュバックやボーナスなどの特典を利用して、取引の経験を積むことができるでしょう。ただし、キャンペーンの詳細や注意事項をよく確認し、条件を達成する必要があります。

FX会社 口座開設キャンペーン SBI FX トレード 新規口座開設+取引で最大5万円キャッシュバック DMM FX 新規口座開設+取引で最大20万円キャッシュバック GMOクリック証券(FXネオ) 新規口座開設+取引で最大30万円キャッシュバック 外為どっとコム 新規口座開設+取引で最大30万2,000円キャッシュバック みんなのFX 新規口座開設+取引で最大5万円キャッシュバック

学習コンテンツが豊富

[full_wide_content bg="#f7f7f7"]

FXの学習コンテンツは多岐に渡ります。以下にいくつかの一般的な学習コンテンツを挙げてみます

[/full_wide_content]

オンラインコースやウェブサイト

FXの基礎から応用まで学ぶためのオンラインコースやウェブサイトが数多く存在します。これらのコースでは、トレードの基本、チャート分析、テクニカル指標、リスク管理などのトピックを学ぶことができます。

書籍

FXに関する書籍は豊富にあります。初心者向けの入門書から上級者向けの専門書まで、さまざまなテーマやアプローチで書かれています。書籍は理論的な知識や実践的なトレーディング戦略について学ぶのに役立ちます。

ウェビナー

ウェビナーはオンラインセミナーの形式で、トレードの専門家がリアルタイムで講義やデモンストレーションを行います。参加者は質問をしたり、他のトレーダーとの交流をしたりすることができます。

トレードデモンストレーション

一部のFXブローカーは、仮想資金を使ってリアルなトレード環境を提供するデモンストレーションアカウントを提供しています。これにより、実際の取引と同様の経験を積みながらリスクを負わずにトレードを学ぶことができます。

ソーシャルトレーディングプラットフォーム

一部のプラットフォームでは、他のトレーダーの取引を見ることができます。これにより、成功しているトレーダーの取引方法や戦略を学ぶことができます。

フォーラムやコミュニティ

FXに関するフォーラムやオンラインコミュニティに参加することで、他のトレーダーと情報交換やアイデアの共有ができます。初心者から上級者までさまざまなトレーダーが参加しており、学び合うことができます。

確定申告で損失を繰り越せる

国内FX会社では、取引で生じた損失を翌年以降の3年間にわたって繰り越すことができます。

この制度により、損失を繰り越すことで翌年以降の課税所得額を減らし、節税効果を得ることができます。

例えば、年間で100万円の損失が発生した場合、その年はFXの利益が出ていないため、税金は課されません。

そして、翌年に100万円の利益が出たとしても、前年の損失100万円を繰り越すことができるため、利益が相殺されて所得額が0円となり、納税の必要がなくなります。

一方、海外FX会社では損失の繰り越し制度がないため、翌年以降に損失を相殺することはできません。

この点で国内FX会社の方が節税の観点から優れていると言えます。ただし、具体的な節税効果は個人の所得や税制によって異なるため、専門家や税務署の指導を受けることをおすすめします。

初心者におすすめの国内FX会社

[full_wide_content bg="#f7f7f7"]

国内のFX会社を紹介します。

[/full_wide_content]

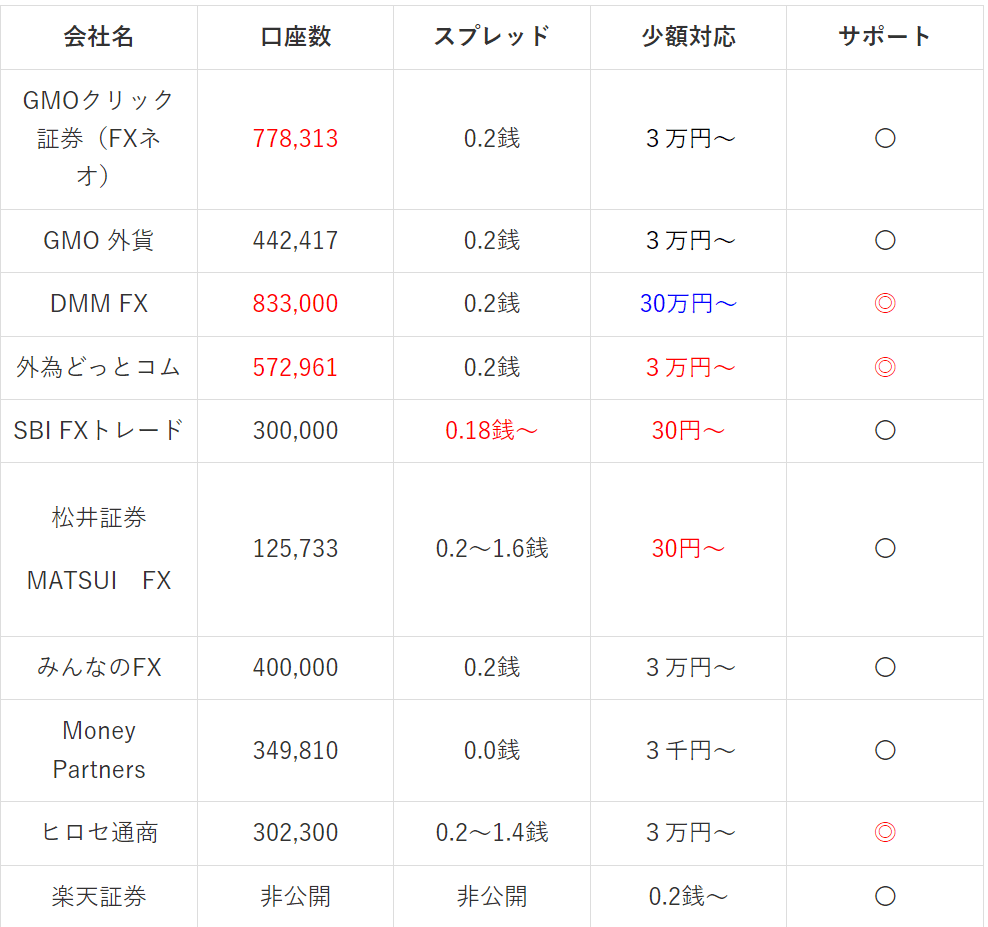

国内FX会社

この記事が気に入ったらサポートをしてみませんか?