#BS発想 BS発想 BS発想 BS発想 #BS的発想 BS的発想 BS的発想 BS的発想

BS発想で検索すると、この記事が出てきました。

昨日は負けた、今日は儲かった、みたいな「PL(損益計算書)的発想」をいますぐに捨てないとダメなんです。企業だけでなく、個人個人も、「BS(貸借対照表)的発想」を持つこと。刹那的な利益を求めるのではなく、5年先、10年先、20年先、さらにもっと先の、将来続くアセット……資産をどうやって形成するか。

この対談では BS的発想 と表現されていますが、下のツイートでは「BS発想」と表現されています。

投資をして儲けてやろうというPL発想ではなく、

— 奥野一成|おおぶねファンドマネージャー (@okunokazushige) October 23, 2022

自らのバランスシートの中身を意味のある資産(=価値が増大する資産)に変えるというBS発想が必要。 / 「投資で資産を増やせる人」と「結局損をする人」の決定的な差とは? (Diamond Online) #NewsPicks https://t.co/PGUXRijfko

BS的発想でもBS発想でもどっちでも良いと思うのですが、とにもかくにもBS発想、BS的発想が大事だという想いを込めて記事のタイトルでこの2つの言葉を連呼しておきました。

Web検索の結果、まだ「BS発想」も「BS的発想」もまだまだ”人口に膾炙する”ステージには無いみたいです。ということでBS発想、BS的発想、繰り返しタイプしておきます笑

僕は毎月、自分の資産形成の様子を定点観測してnoteに記事をつくっています。2022年10月末版が↓の記事になります。

記事の最初のほうにこんなグラフを貼り付けています。

このグラフは2006年4月末以降の累積投資額と時価評価額を示したものです。赤い線が青の面に潜り込んでいる時期は 累積投資額>評価額 つまり評価損ということになります。リーマンショックの少し前から4年半近くずーーっと評価損状態でした。

時価評価額が投資累積額比でどうなのか、を計算したグラフです。

2022年10月末の時価評価は累積投資額の+135.3%となっています。時価評価額が累積投資額の2.35倍ということです。

さて、このグラフはPL発想的か、BS発想的か、どう思われますか。

このグラフはPL発想が濃ゆい と感じます。

どういうことか、と言いますと、保有資産を今全部現金化したらどのくらい利益が出るだろうか、それを掴みたい、という意図があるからです。

これはPL発想や。と考える次第です。

時価評価は時価、価格でしかありません。今、ぜーんぶ、一思いに現金化してしまえばいくらになるか、ナンボなんかというのが時価評価です(実際に一思いに現金化したら税金が引かれます)。

BS発想ってそうじゃない! と考えています。

どんな資産を自分は持っているのか、僕の投資先はこれからも持続的に価値を創れるだろうか、そこに関心を向けて、知ろうとする。これがBS発想でしょ、って。

今ナンボ、(投資額に対して)プラス/マイナスはナンボ、評価益(損)がいくらか、というのはPL発想。

キャッシュフローで考えてみたら、どう?

この青い面積の部分、投資累積額です。

自分のバランスシートを会社の決算書に喩えると、この投資ってキャッシュフロー、投資キャッシュフローですね。マイナスのキャッシュフローです。

青の棒グラフは毎年、1年間の投資金額です。投資キャッシュフローのマイナスです。12ヶ月分のデータがあるのが2007年からですので2007年、1年間の投資キャッシュフローを-100としてしています。オレンジの棒グラフが累積の投資キャッシュフローです。2022年10月末までの累積投資キャッシュフローは -1822 となります。グレーの折れ線グラフは各年末の時価評価です。このグレーの折れ線グラフも一種の投資キャッシュフローだと捉えるべきですね。

営業キャッシュフローではない。

僕のポートフォリオ、バランスシートにとっての営業キャッシュフローって何なのだろうか、と。

投資先各社の営業キャッシュフローあるいはフリーキャッシュフローがそれに該当する、この捉え方はアリかな、と思いました。株価や時価ではなくて、事業活動、業績等に関心が向かいます。自分の持っている資産の将来に関心を寄せるわけですから、これは「BS発想」と呼んでも良いと思いました。

グレーの折れ線を眺めてオレンジの棒グラフと比べているのは「PL発想」。

BS発想で見るべき、注目すべき対象は?

時価が今ナンボ、評価益(損)はナンボ、これは「PL発想」。

そうすると「BS発想」で追いかけるべきは何?

一つは上述の通り、投資先の業績であり、将来に向けた事業活動です。

株価や基準価額を基に計算するのは「PL発想」。

「BS発想」的かもしれないな、と考えたのが、

株式なら 株数、投資信託なら 受益権の口数 です。

基準価額は日々上に下に動きますが、株数、口数は買い足し続ける限りは通常増える、増え続けます。

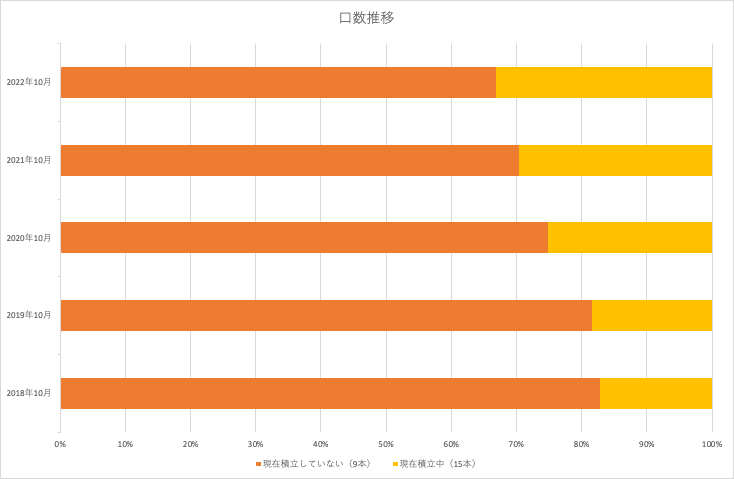

僕のポートフォリオで保有している投資信託の「口数」の観点でつくったグラフです。

保有している主要ファンド24本を2つに分けます。

一つは 現在、毎月買い足している積立中のファンド 15本、もう一つは 今は買い足していない(おそらく積立再開の予定がない)ファンド 9本です。

この2つに分けて、毎月積立中の15本の2018年10月末に保有していた口数合計を100として、毎年10月末の「口数」を調べてみました。

毎月積立中の15本の口数合計は 4年で2.4倍になった一方、現在積立していない9本の口数合計はほぼ変わっていません。

2018年10月末時点では、現在積立していない9本の合計口数が8割以上を占めていましたが4年後65%辺りまで存在感が減りました。今後、「現在積立中」の15本のファンドのシェアが高まっていくはずです。「積立中」の口数はじわじわと毎月増え続けるはずだからです。

現在積立していないファンド(9本)ですが、ここに含まれるファンドに共通しているのは「投資先の将来への関心を掻き立てるような発信に乏しい」=月次レポート等の発信の質が貧弱という点です。

これらのファンドは「BS発想」を研いでくれないんですよね。

投資家の「BS発想」を研ぐ発信をしてくれるファンド、増えてほしい。

下のマガジンで定点観測しているファンドからは「BS発想」を研いでもらってます。

そもそものお話です。

株式や投資信託への投資で僕が目指しているのは「”資産”形成」です。

である以上、BS発想、BS的発想が重要なのは至極当然、当たり前ですね。

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5