絶対アカン!(と思う)アクティブファンドの選び方 第2回 パフォーマンス

2022年ゴールデンウィークの毎日更新(予定です)シリーズ。

絶対アカン!(と思う)アクティブファンドの選び方

こちらの2日目、第2回です。

前回は⏬

今回のテーマは パフォーマンス です。

アクティブファンドをパフォーマンス「だけ」で選ぶのは

絶対アカン!(と思う)

アクティブファンドについてあれこれ言っている人、僕も含めてですけど、そのほとんどの人たちが注目する2本柱が

パフォーマンス と フィー(コストとか手数料とか呼ぶ人多数ですけど)。

今日はパフォーマンスをテーマにします。

アクティブファンドに投資してみようかな、と考え始めるきっかけ。

そのほとんどは、もしかしたら良い成績が得られるんじゃない?という期待でしょう。インデックスファンドは退屈だ、というのも、その実、インデックスファンドよりもベンチマークよりも良い結果が欲しい、ってことでしょう。

良い成績が欲しい、良い成績が欲しい、良い成績が欲しい。

そう思うと、まず最初に気にするのがパフォーマンス、とりわけ、リターンだと推測します。で、こういうランキングをチェックしたりするのでは?

この種のランキングで必ず理解しておくべきこと。

たとえば「1年」の場合、2021年3月末から2022年3月末まで、この1年保有していた際の成績だということです。言わば「スナップショット」あるタイミングでのひとコマにすぎません。

ネット証券等のリターンランキングは「スナップショット」

投資信託について発信している人、メディア含めて、ほとんどはこの「スナップショット」で成績を語っています。出発点を変えて仮に「10年」にしても同じことです。設定する期間が短ければ1営業日ズラせば順位が大きく変わるはずです。時間を長めに取れば順位の動きは少なくなりますが変動はあります。

10年超の運用実績ある株式ファンドを、国内、海外両方、その成績を月次で5年以上定点観測しています。

国内株式型のファンドについて「10年」の順位が1ヶ月でどれだけ変動したか、を2022年2月末、2022年3月末で見てみました。おおよそ平均で順位の変動幅は10という結果でした。期間を「5年」にすると16、「3年」で18、「1年」で31 という具合に期間を短く取ると順位の変動幅が広がっていることがわかります。

「スナップショット」のランキングで「このファンドが良さそう!」と捉えるのは、勘違いの可能性が高い。そう思います。

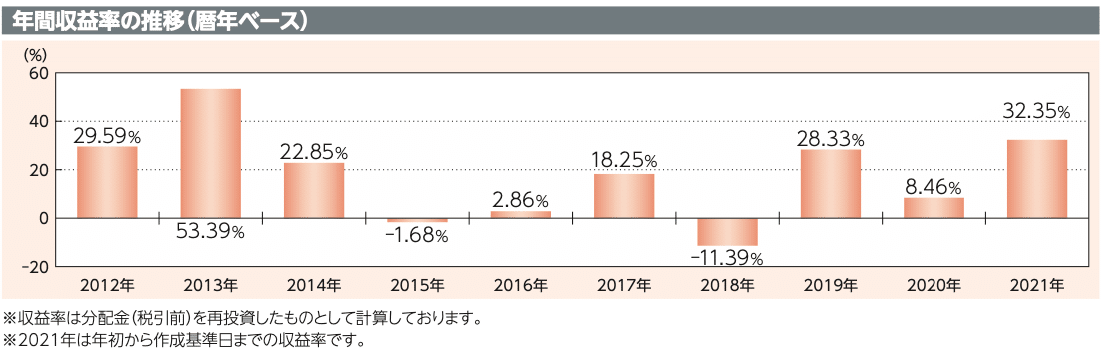

目論見書や月次レポート等に載せられる上記のグラフも「スナップショット」ですね。出発点を前年末とした「1年」リターンを並べていることになります。参考指数、ベンチマークと比較をしているものもありますね。

このグラフは連続写真的ではあります。上記のグラフは「1年」のスナップショットを15枚つなぎあわせたものになります。

よりコマを多くした連続写真、滑らかな?動きが見られるのは「ローリングリターン」です。僕の場合は月次で見ていますが、営業日毎にプロットすることも可能です。営業日毎にローリングリターンをつくったら、投資信託の基準価額は1営業日につき1つだけですから、それが完全体?なのかもしれません。

ネット証券等のリターンランキングよりもローリングリターンを見るべき。

このように考えていますが、「ローリングリターン」も、それ「だけ」で選んでは絶対アカン! です。

パフォーマンスは「過去」

パフォーマンスは「過去」です。未来を保証しません。

国内株式型で10年超の実績を持っているファンドの定点観測を始めた2016年10月末、1年・3年・5年・10年リターンの平均順位でトップ10だったファンド。

その10本のファンドのその後の順位の推移を示したグラフです。

2022年3月末で、最も良い順位のファンドでも44位です。トップ10どころかトップ20、トップ30にさえ入れていません。

今、良い順位にいるファンドであっても、3年、5年、10年と経っても良い順位、成績を残しているかどうかは全くわかりません。

パフォーマンス「だけ」で選ぶ。絶対アカン!

お分かりいただけたでしょうか。

ただ、「だけ」は絶対アカン! と考えますが、大いに参考にすべきデータであるのも確かです。この種のデータを見て「なぜ、このような成績を残しているのか」という仮説を立てる。基準価額の推移をじっと眺めていても仮説は立てられないでしょう。仮説を立てるための材料。これについては次回以降です。

昨日、アクティブファンドと長く付き合うためには心構え、覚悟が必要だ、と強調しました。今日、この記事をここまでお読みくださったら、その必要性をあらためて感じていただけたのではないでしょうか。

アクティブファンド選びは、バディ選び

アクティブファンドを選ぶこと、それは異端、少数派になることだ。これも昨日お伝えしたことです。

異端、少数派で、しかも、それを長く続けてこそ果実が大きくなる、収穫が増える(ただし、長く続けたからといって、必ず果実が、収穫が得られるというわけではありません!)。

長い旅です。その長い旅を共に進む相棒、バディを選ぶ。

アクティブファンド選びはバディ選びなんです。

「よくわかんないから頼むよ」というアウトソース的なノリでアクティブファンドを始めてもロクなことにはなりません。

こういうアウトソース的なノリで始める人は結局のところ、結果しか見ようとしません、関心を寄せません。なぜなら、時間と手間を省きたいからアウトソースを選んでいるはずでしょうから、プロセスをしっかりと見守るなんてことは想像したことないのでは。

この対談で中神康議さんがお話されているのに相似、近似、酷似している印象です。

大多数のアセットオーナーがここに位置します。これらのアセットオーナーは基本的に投資候補ファンドのトラックレコードを頼りに投資します。過去の運用成績を根拠に、今後も良い運用パフォーマンスを出すだろうと考えるわけです。特徴としては、資金を入れてくれやすい一方で、上手くいかないと判断すればすぐに引き揚げていきます。

アウトソースという感覚ではまず上手くいきません。

では、どんな構えが必要でしょうか。

意思を反映した資本配分、キャピタルアロケーション

この意識を持とう、僕はそう考えています。

このチームなら信頼できる、そう感じた、信じた人たちはバディです。

そのバディの判断、行動に委ねる。

僕の意思を反映した資本配分を実践してくれている。

そんな風に思えるかどうか、感じられるかどうか、定期的に確認する。

上記の対談から中神さんのコメントを。

デュー・デリジェンスにおける彼らの関心事は、他のレイヤーの投資家とはまったく異なります。

・・・

要するに、私自身の人生とか内的動機の強さに関する質問が大半を占めるんです。

・・・

過去実績よりもロジック、ロジックよりもヒトに賭けるアセットオーナーの方が長期で見ればパフォーマンスが高いのか、と。

パフォーマンスはどうなるかわかりません。

ちゃんと見守り、信頼できる限り、コツコツと託し続ける、そう考えています。

中神さんがコメントされているように、人としてバディに選びたいか、ですね。

パフォーマンス「だけ」で判断したりすることはありません。

この投資は、僕の意思に合っているものだろうか、近いものだろうか、そして、なにより、このバディと旅を長く続けられるか、というのが最も大事な問いです。

そんな僕ですが、ローリングリターン等のパフォーマンスをきっかけに、新しく投資していないアクティブファンドに関心を持つことがあります。

パフォーマンスが優れたファンドに関心を寄せる理由

パフォーマンスが優れている。これは、端的に言えば、株価が上昇した会社に投資していたから、ってことですよね。市場の評価が高まるのを事前に見極めた回数が多ければ、パフォーマンスは良くなります。ですから、パフォーマンスが優れたファンドには、会社を見る、見極める目が備わっている可能性があると考えられます。しかし、見極める目が仮にあったとしても、僕の意思に合う、あるいは、近い、そんな投資行動、判断をしているか、とは別のお話。

このファンドはスゴいなあ、と感心するファンドはいくつもあります。

しかし、僕の意思とはまるで違っている、そう感じられたら投資することはありません。バディではないんです、そういうファンドは。

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5