農林中金<パートナーズ>おおぶねJAPAN(日本選抜) ー アクティブファンドを眺めてみた #38

このマガジン「アクティブファンドを眺めてみた」は僕が関心を持ったアクティブファンド(株式を主たる投資対象)について調べたこと、感じたことを月に3回以上発信します。

毎月3本、アクティブファンドをご一緒に眺めてくださる方は「マガジン購読」がお得です。ぜひご検討ください。

今回眺めてみるのは

農林中金<パートナーズ>おおぶねJAPAN(日本選抜)

です。昨年12月に最初の決算を終え、待ちに待った運用報告書が公開されました!

https://www.nvic.co.jp/fund/obune_japan/

ほとんどの公募ファンドは決算から2ヶ月弱で運用報告書が公開されるのですが、2月15日になっても公開されず、毎日、Webサイトをチェックしていました。そして、昨日、公開されてました!!!

このファンドは昨年4月から毎月コツコツと買い増していて、毎月noteに記事をつくっています。

言ってみれば、贔屓、馴染みのファンドです。「スキ」なファンドです。そういうことも踏まえて、以下読み進めてくださいますようお願いします。

People

このファンドの最高投資責任者は奥野一成さんです。

精力的に活動されています。

奥野さんご自身のキャリアについての一言です。

それでここから私のキャリア上の迷走が始まるわけです。

下記の記事をご覧ください。

現在地に至るまで、同じ金融の世界でも色々なご経験を積まれていることが分かりますね。

奥野さんのキャリアについては #教養としての投資 の《2時限目》私の投資家人生でもさらに詳しく紹介されています。

「価値」を追求、追究、追及するスタイルが印象的です。

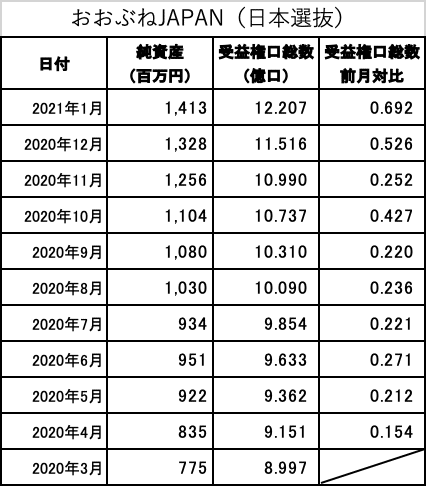

ファンドは投信会社だけでは成り立ちません。投資家、受益者もファンドに関わるPeople。非常に重要な存在です。ファンドの受益権総口数の推移から、受益者の支持がどうなのか、を見てみます。

個人投資家がファンドを買い付けられるようになったのが昨年4月です。以来、毎月、受益権総口数は前月末比で増加、ファンドへの資金純流入となっています。10ヶ月連続です。着実に支持が広がっているものと推察されます。

Philosophy

このファンドに限らず、奥野さん率いるチームの哲学は端的に言うと、この一言でしょう。

売らなくていい会社しか買わない

投資リターンの源泉は、『企業価値の増大』であり、株式の売買ではありません。

「おおぶね」は、株価ではなく企業価値に着目し、独自のノウハウにより「持続的に企業価値を増大できる数少ない企業」を見極め、慎重に価値を評価し保有し続ける「長期投資」を行なっています。

売らなくていい会社が備えるべき要素が以下の3つで、全てを備えた会社のことを「構造的に強靭な企業®️」とされています。

1. 高い付加価値 ・・・ 「本当に世の中に必要か?」

2. 高い参入障壁 ・・・ 「今更その人たちに対抗して勝負しようだなんて、もはや誰も考えたりしないか?」

3. 長期潮流 ・・・ 「その流れは不可逆的なものか?」

このファンド、おおぶねJAPANで特徴的なのは、この3つ目の要素は「横に置いておく」というところです。同じおおぶねシリーズの米国の会社を投資対象としている”おおぶね”、先進国の会社を投資対象としている”おおぶねグローバル”はこの3つの要素を備えた会社に投資するとしているため、投資先数は30社程度です。一方、このファンドの投資先は昨年12月時点で81社となっています。

でも「売らなくていい会社しか買わない」ここは変わらないはず。強調されているのが「対話」です。

当社では、企業価値を切り口とした分析活動と建設的な対話(エンゲージメント)を通じて、投資先企業と事業の経済性に関する知見や洞察を共有しています。このような信頼関係の構築が、投資先企業や顧客のみならず社会全体の価値向上に貢献できるものと信じています。

「対話」を通じて、投資先の企業価値の増加に積極的に関わるぞ、という挑戦が、このファンドの本当の大きな特徴ではないか、と僕は考えています。

昨年8月末のファンドの月次レポートです。投資先の 味の素 さんとの対話の内容が非常に詳しく紹介されています。

こうした対話、挑戦がすぐに、短期的に、投資先の企業価値の創造に寄与するほど簡単なものではないでしょう。でも、一緒に長く旅を共にするからこそ生み出せるものがあるのではないか、って思われるのです。そこに大きな愉しみがあります。

長期投資にとってもっとも重要なことは「良好な経済性を有する事業を選択する」ことだと考えています。

より平易に言うなら、投資先企業は私たちの資金を元手に事業を行なって企業価値を増やしてくれる実態的なパートナーなのです。

<対話の目的> 私たちにとって、こうした対話のいちばんの目的は、事業の経済性に対する洞察を深めること、すなわち前述の三要件(注:付加価値、参入障壁、長期潮流のことですね)に関する理解を深め、私たちが事前に立てた投資仮説を検証することです。

↑の本、「第六章 長期投資・・・・・・人間にしかできないこと」からです。

対話は投資先の企業価値創造への関与という側面だけでなく、投資先が変わらず「売らなくてもいい会社」であるか否か、それを検証する機会だということですね。

どんな会社に投資するのか、その基準が極めて明快だと考えています。

一方で、市場がどのように株価を付けるのか、についてはこんな感じです。

結論をいえば、「市場は企業の利益の蓄積を評価できないほど愚かではない」が、「長期的な利益の蓄積を予想できるほど賢明ではない」ということである。

『京都企業が世界を変える』

とにかく優れた、長期的に持続的に「価値」をつくり出せる会社のオーナーになる、そこに全集中。ということだと理解しています。

Process

とにかく優れた、長期的に持続的に「価値」をつくり出せる会社のオーナーになる、そこに全集中。そのために投資先、投資候補先を徹底して調査、分析する。その様子は、毎月の月次レポートからビシビシと伝わってきます。

レポートで示されている中身は調査、分析で生まれたもののごくごく、ほんの僅かな一部、抽出物に過ぎないと想像します。このレベルのレポートを発信してくれているファンドはほとんどありません。ただ、このレポートを見て思うのです。

「これは一緒の船に乗りたいよね」って。

受益者にしっかりと伝えよう、伝わって欲しい、そんな姿勢を強く感じます。

さらに濃厚なレポートを発信して、僕たちを驚かせてくれたら嬉しいな、って思います。

Performance

個人投資家が投資できるようになってまだ1年経過していないのでパスします。

Portfolio

運用報告書全体版 で第1期末の投資先81社が確認できました。

期中の投資行動として以下の説明がありました。

直近1年間では全売却1件(日本たばこ産業)、新規投資2件(三菱地所、ベネフィット・ワン)を実施し た結果、ポートフォリオ企業は1社増加して81社となっています。

黄色で塗った6社は ”おおぶねグローバル” の投資先として月次レポートに登場した実績のある会社です。「長期的潮流」も備えている、その判断が窺えます。

年末のTOPIX連動ETFでの投資先80社(1社はTOPIXには含まれていません)のウエイトは27.9%。日経225ETFに含まれているのは31社、そのウエイトは33.1%。ポートフォリオは日経225の方に少し近い感じですね。

以降 有料パートとなります。

単独の記事でのご購読も可能です。

が、マガジンの定期購読の方がお得になるような運営

(月3本以上の有料記事で購読料は250円です!)に努めていますので、

「定期購読」もご検討ください!

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5