つくられた格差-資本主義を考える

アメリカのバイデン大統領は2021年4月28日、中産階級向けの社会保障拡充策を柱とする「米国家族計画」を発表した。

話題となったのは、富裕層向けの増税で1.8兆ドル(約200兆円)の財源を賄い、経済格差の是正を図るというものだ。

バイデン大統領はこのうち、年間所得が100万ドル(約1.1億円)を超える富裕層のキャピタルゲイン税(株式等の売買差益にかかる税金)を引き上げる方針だ。

また計画では、所得が40万ドル(約4,400万円)超の個人に対する所得税の最高税率が引き上げられると報道されている。

コロナ禍は経済格差を縮小するどころか、拡大している。

その中で、バイデン大統領は、富裕層への増税政策を行うと考えているというのだ。

コロナ禍が格差を拡大する中で、資本主義を再考する流れが強まっている。

その流れの一つに、エマニュエル・サエズ/ガブリエル・ズックマン共著『つくられた格差 不公平税制が生んだ所得の不平等』がある。本の帯には、「ピケティの共同研究者による衝撃の研究結果」と紹介されている。

なぜ格差が広がるのか?

アメリカの富裕層の年間平均所得は150万ドル(約1.6億円)に上るのに対し、労働者階級は1万8,500ドル(約205万円)しかない。ちなみに、中流階級は7万5,000ドル(約830万円)だ。

現在のアメリカにおいて憂慮すべき問題は、中流階級が消失しつつある点にあるのではなく、労働者階級が驚くほど少ない所得しか受け取っていない点にある。

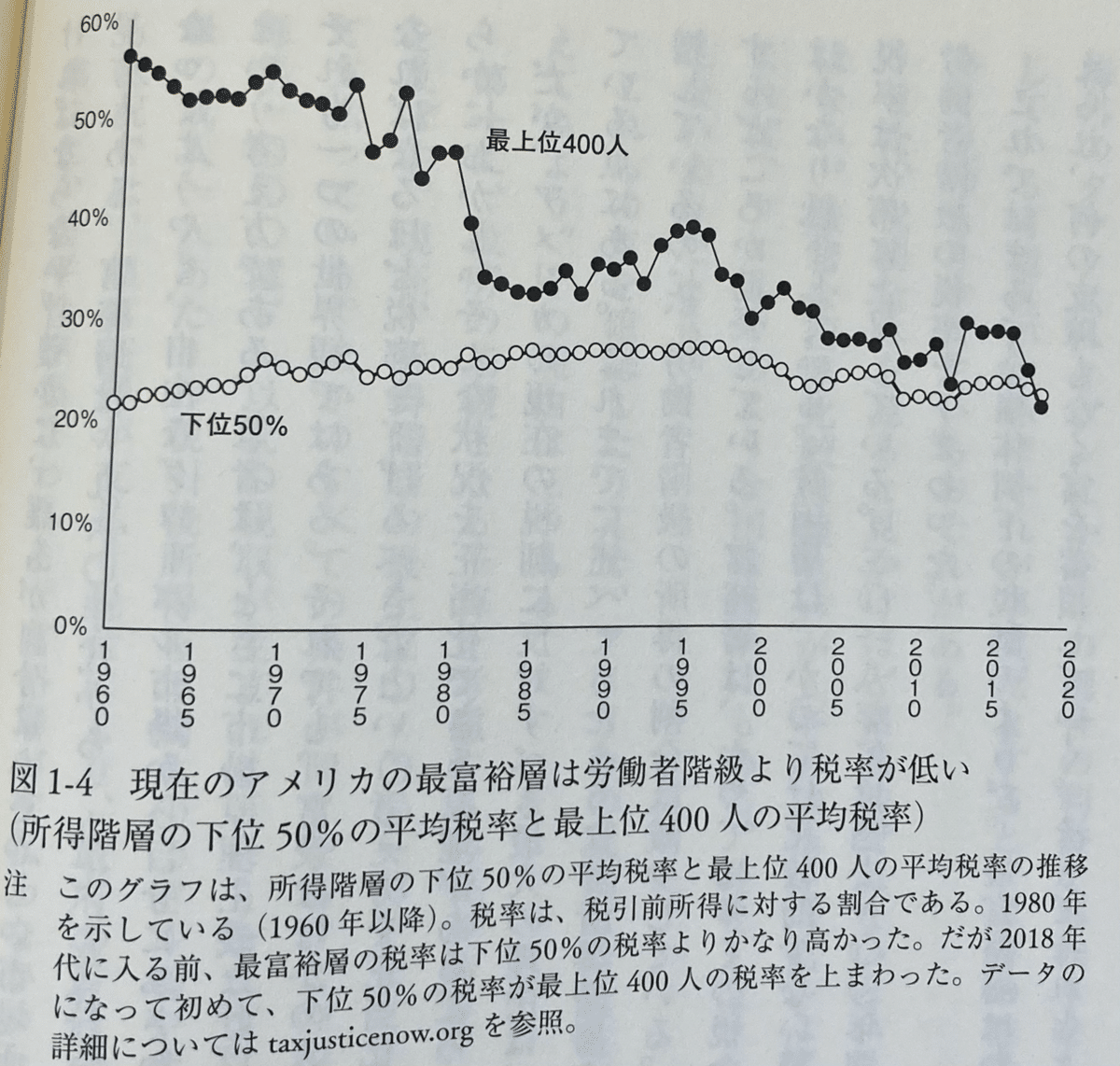

なぜこうした事態が起こるのかと言えば、富裕層の税率だけが逆進的になっているからである。

なぜ富裕層の税率は逆進的になるのか?

【理由1】所得の大半が個人所得の課税対象になっていない

個人所得税にはさまざまな非課税制度があり、かなりの納税者がこの恩恵を受けているが、中でも最富裕層が受けている恩恵はとりわけ大きい。実際、最富裕層の多くは、その所得のほとんどが非課税であるという。

【理由2】法人税の税率が低い

富裕層は個人としては税金を支払わず、法人税を支払うことになるのだが、その法人税を下げれば、超富裕層はほとんどの税金を回避できる。

【理由3】労働所得よりも資本所得を優遇するようになった

富裕層と比較すると資本所得をほとんど持たないに等しい労働者階級がこのメリットを享受することは難しい。

富裕層のインカムとなる個人所得と資本所得に大きな優遇措置があり、そのうえ法人税率も引き下げられているのであれば、富裕層が富裕層にならない理由がない。

労働者階級にとっては無理ゲーだ。

これが今の社会のルールだと割り切ることができれば、労働者ではなく個人事業主として企業し、法人をつくり、資産を増やすという戦略をとり、資本主義社会のゲームの勝者になればいいという話だ。

会社員という安定を捨てて独立するには、それ相応のリスクを伴う。独立すればそれまでの社会にない価値を生み出すことができるかも知れないし、そうすれば雇用を創り出すことができるかも知れない。だから、何らかのインセンティブが必要ではないか?

こうした議論が出てくる余地はある。

これについては、ぶっちゃけ、ぼくの中でもそうだよなという考えとそれでいいのかなという考えが交錯している。だから、また別の機会で考えてみたいと思う。

いまここでは、サエズらの次の問題提起を受け止めておきたい。

富は力になる。極端な富の集中は極端な力の集中を生む。政府の政策に影響を与える力、競争を阻害する力、イデオロギーを形成する力、それらが一つになって、自分に有利になるよう所得の分配を操作する力になる。その力は、市場でも政府でもメディアでも発揮される。これこそが、一部の人間が莫大な富を所有するとほかの人の手に渡る富が減る中心的な理由である。現在の超富裕層の所得は、社会のほかの階層を犠牲にして成り立っている。

格差是正のための処方箋① 多国籍企業の取り締まり

極端な富の集中を回避し、より公平な社会を実現することは可能だろうか?

処方箋の一つは、法人税率を引き上げることだ。

ところが、法人税の引き上げは、次の意見がブレーキとなって進まないどころか、むしろ法人税引き下げのアクセル役を担っている。

・法人税率を上げると企業は海外に逃げてしまう。

・実際に彼らはタックスヘイブン(租税回避地)を利用しているではないか。

・タックスヘイブンが税率を引き上げなければ、こちらも税率を引き下げないと勝負にならないではないか。

こうした反論はこれまでよく耳にした法人税引き下げ賛成論者の意見だ。

しかし、サエズらは、タックスヘイブンが税率を引き上げなくても国際的な租税競争の悪循環は止められるとし、各国が自国の多国籍企業を取り締まることを提唱する。

アメリカの企業が外国で十分な税金を支払っていないのであれば、アメリカ政府がその企業に、不足分をアメリカで支払わせるようにする。イタリア政府はイタリアの企業に、フランス政府はフランスの企業に対して、同じようにする。

具体的には、ある企業がどの国で利益を上げたとしても、営業しているすべての国で、同社の実効税率が規定値(サエズらによると25%)になるように「矯正税」を課すという方法だ。

サエズらは言う。

ほとんどの多国籍企業は経済大国に本社を置いているため、イタリアやドイツやアメリカの政府が、自国の多国籍企業によって税率の低い国に計上された利益に矯正税を課せば、この不毛なゲームを終わらせることができる。

格差是正のための処方箋② 国際協調と防御措置

矯正税の新設は、多国籍企業のタックスヘイブンへの本社移転を引き起こさないだろうか?

その不安に対する処方箋が国際協調である。

サエズらは、少数の大国が参加するだけでも租税回避は抑制できるとし、G 20各国がすぐに自国の多国籍企業に25%の最低税率を適用すれば、直ちに世界の企業利益の90%以上が、少なくとも25%は課税されることになると主張している。

とはいえ、国際協調には時間がかかるため、国際協調を拒否する国に本社を置く企業に対しては、防御措置も考えておかなければならない。

その防御措置とは、国際協調拒否国が徴収しようとしない税を、税率の高い国が代わりに徴収するというものだ。

適正な税率が課されない企業の総利益を、同企業が販売を行っている国や地域に振り分けるという方法である。

そうした方法に協力しないタックスヘイブンがある場合には、制裁を科すというのがサエズらのプランだ。

非協力的なタックスヘイブンとの金融取引には税を課すなどの制裁だ。

サエズらは断言する。

もはや、一部の国の税制が他国にもたらす負の外部性を無視することは許されない。

格差是正のための処方箋③ 富裕層への課税

格差是正のための3つ目の処方箋は、富裕層への課税だ。

最高税率に対する理想的な税率はどのくらいなのか?

最高税率の引き上げにより税収が減るのであれば、税率は引き下げたほうがいい。

逆に、税率の引き上げにより税収が増えるのであれば、税収が増える限り税率を上げたほうがいい。

それは税収が増えれば増えるほど、税の再配分が行われ、社会の最貧困層の利益になるからだ。

ここから導き出される結論はこうだ。

富裕層に最適な税率とは、できるだけ多くの税収を生み出せる税率ということになる。

具体的な税率については、サエズらの研究では以下の通りだ。

具体的に言えば、現時点で、50万ドル(約5,500万円-引用者注)を超える所得に対する限界税率を75%に引き上げると、上位1パーセントのアメリカ人の平均税率は60パーセントになる。つまり、最高税率区分の納税者の平均税率として最適なのは、60パーセントということだ(上位1パーセントのなかでも下位の納税者は60パーセント未満、超富裕層は最大75パーセントになるが、上位1パーセントを平均すると60パーセントになる)。

年間所得が5,500万円の人は、その60%にあたる3,300万円を税金として納め、2,200万円の可処分所得で生活する。うち、6割の1,320万円で消費生活を送り、4割の880万円を貯蓄する。

これは無理な相談だろうか?

労働者階級の”うらやまけしからん”的なルサンチマンからすれば、歓迎される政策だ。

しかし、富裕層からすれば6割も他人のために働くなんて嫌だ、確かに貧困は問題かもしれないがどこかの訳のわからない人のために与えるぐらいなら、自分がギブしたいと思える人や物に投資したい、という思いが湧くことだろう。

ただ、富裕層が富裕層になれたのは、彼ら自身だけの力によるものではない。

裕福な国が豊かになれたのは、教育や医療など公益の費用を共同でまかなったからであり、ごくわずかな超富裕層を優遇したからではない。歴史の教訓に従えば、万人の成功に投資する国が豊かになるという事実は今後も変わらないだろう。

アメリカだけではなく、日本がどのような方向に進んでいくか。

ぼくたちの選択にかかっている。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?