急浮上する「倒産リスク」。- 「信用」スプレッド拡大は危険水域に。

金利@4%「新時代」の到来 vs 「異次元」の国・日本。|損切丸|noteでこういう表現を用いた。

"これは激しい「お金」の争奪戦の火蓋が切って落とされたことを意味する。残念ながらここからは資金力のない国や企業の振り落としが始まる。つまりデフォルト(倒産・破綻)リスクが拡大する"

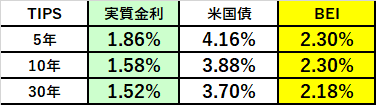

標題添付のグラフ ↑ は国債やAAA格の優良社債といわゆる ”ジャンク債” との金利差だが、2022年初から急拡大している。原因はFRBによる「利上げ」+「QT」(量的引締)。特に後者の影響が大きい。

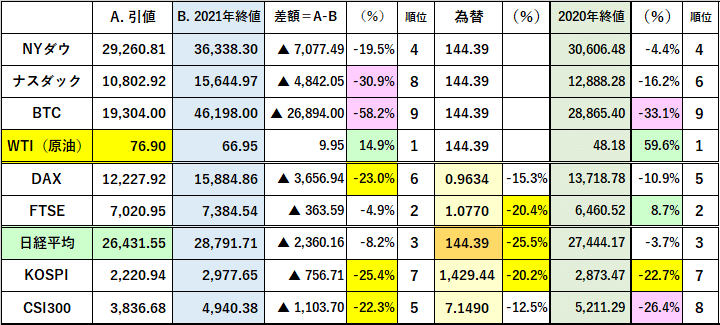

逆に言えばスプレッドが+200BP(2%)そこそこに縮小していた2020~2021年が "異常" 。「給付金」バラマキなどの「過剰流動性」で行き場を失った「お金」がジャンク債などの ”危ない” 高金利債にも流れ込んだ。@$36,000台のNYダウ、ビットコイン@6万ドル超えも同根。

2020年5月以降はFRB自身もジャンク債を買い込んでおり、その「信用緩和」の影響は絶大。「コロナ危機」によるデフォルト連鎖阻止のためとはいえ、その後の政策転換の "手遅れ" が致命傷=「インフレ」になった。

ただこの信用スプレッド+500BP越えは危険。2008年「リーマンショック」時の+800BP超の水準を目指す展開になりつつある。ここからは 「弱いところを攻めろ!」 ー 「資金繰り」が決め手の「信用格差」。|損切丸|note QT(量的引締)が引き起こす「お金」の大移動。ー 「危ない所」から「安全な所」へ。|損切丸|note を覚悟。「倒産リスク」が急浮上しており、「投資」判断上、業績や割安・割高等の判断に優先する。

「倒産リスク」=「信用リスク」は「金利リスク」や「価格変動リスク」とは別次元のもの。なぜならある日突然価値がゼロになるからだ。鍵は「資金繰り」だが、これがまた厄介な代物。なかなか外からは見えにくい。おまけに苦しくなった企業(あるいは国)は "大丈夫な振り" をするので、見抜くにはそれなりの ”検証” が必要になる。

開けてしまった「パンドラの箱」。- 「ドル売り・円買い介入」が及ぼす「金利」への影響。|損切丸|note に "Crazy Sterling" 再び。- 英ポンド急落が示唆する「金利差相場」の嘘。|損切丸|note が重なってマーケットは一挙に不安定化してきたが、マーケットの現状を整理してみよう。

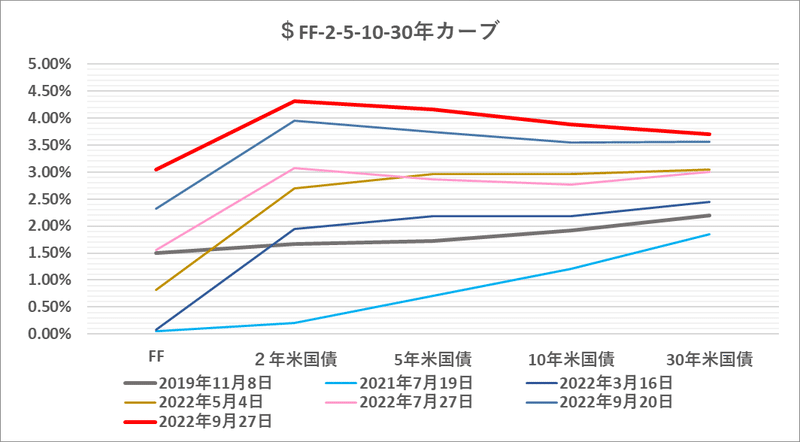

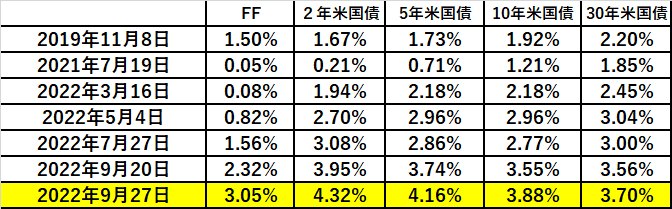

まずは暴風雨の震源地「米国債」。

1~5年債はおろか10~30年債も@4%に向けて突進。おそらく財務省(日本)が長期債をまとまった額保有しているのだろう。マーケットは*「介入」時の米国債売りに完全に身構えている。

*9/22の介入額が過去最大の3.6兆円( > e.g., 2.6兆円@1998/4/10、← 日銀が毎日発表してる資金需給の「財政要因等」から推計可能)と推定されているが、これで「外準」(外貨準備)の「(ドル)預金」は11兆円から7.4兆円に減ったことになる。「次」に備えるためには「預金」を元へ戻す必要があるため米国債を売らなければならない。更に言えば、せっかく為替で+32兆円も儲かっているのに米国債下落で「損」を出せばその一部が失われる。リスクの大きい長期債から売るのが正しい手順だろう。

「利上げ」予報も急速に変化し、遂にターミナルレート(FRBの政策金利到達点)が@4.5%に。これは「損切丸」が想定していた「@4~4.5%」とも一致する。おそらく米国債市場関係者も同様の見立てが多かったはず。

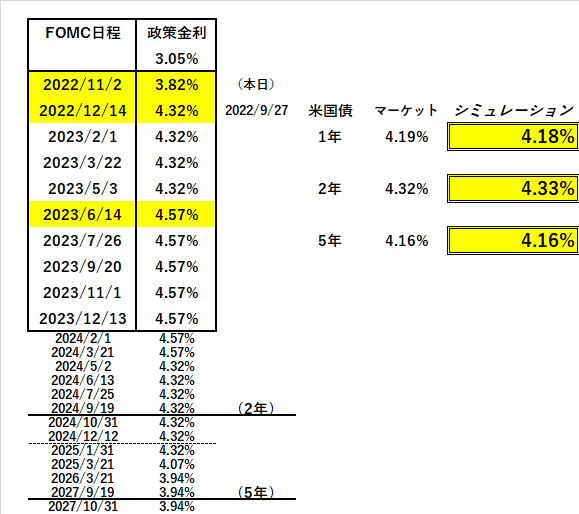

注目に値するのはTIPS(物価連動債)↓ の動きだ。

「利上げ」「QT」が本格化する前、5年BEI( Braek Even Inflation rate、予想物価率)は@2.5~2.6%で推移していたが一気に@2.2~2.3%まで低下。@2.2%前半で推移していた30年BEIの水準に並んできた。これは米景気の減速、更には "リセッション" (景気後退)を織込み始めた証拠でもあり、「信用スプレッド」の拡大=「倒産リスク」の上昇と整合的でもある。

この動きと連動しているのが株価。

今のところアメリカは "膨らみ過ぎた価格の解消" の段階。個別企業に「資金繰り」問題は出てくるだろうが、国全体の問題にはなるまい。

この辺りは日本も同じだが、相違点は:

①株価が膨らみすぎていない分、ダメージは少ない

②債務が比較的少なく「預金」(円)超過

③ただし「外準」からドル預金を預かっている邦銀のドルは厳しくなる

ドルが厳しくなるのは新興国も同じであり、マイナー通貨の売り圧力には要注意。場合によってはデフォルトが頻発する危険もある。そして最もドルが厳しいのは中国、その中でも不動産業界と銀行。まさに「灰色のサイ」。

ドルを巡っては「過剰流動性」の急速な逆回転が起きており、この点はパウエル議長も認識しているはず。心配なのは「コロナ危機」対応の「信用緩和」同様、「利上げ」「QT」も政策転換が "手遅れ" になること。

元・弁護士の議長には酷かもしれないが ” Foward Looking" (先見性)なマーケットの要請に応え切れていない。またも ” Behind the Curve" (政策が後手後手に回ること)に陥れば今度は長期不況だ。TIPSも信用スプレッドもそのことを示唆しおり、状況証拠は揃ってきた。

マーケットは真剣に "手遅れ" を危惧している。「中間選挙があるから」などとまた政治に阿ればまた同じ失敗の繰り返し。「インフレ」退治は大事だが政策転換は時宜を逃せば致命傷だ。今度こそ” Foward Looking" な対応が出来るのか、その手腕が再度試される。

この記事が気に入ったらサポートをしてみませんか?