続・「ドル」が欲しい!- 無担保コール市場の "異変" と 「ヘッジ付外債」。

「ドル」が欲しい! vs 要らない「円」...。 → 「円安」?|損切丸|note の続編。

無担保コール市場に異変。TONAR(無担保コールO/Nレート。日銀の政策金利の対象)が急落し、取引量が激減している。

原因は邦銀勢による「ヘッジ付外債」の大量売却。10/1の週まで3週連続で▼3兆円も売っていたが、~10/8の週で更に▼1.7兆円売り。これはもう覚悟の「損切り」に違いない。

前編で「ドル・プレミアム」=上乗せ金利が「コロナ暴落」@2020.3並みの+0.50~1.0%に近付いている、という話をしたが、「ヘッジ付外債」にとってこれは決定的な意味を持つ。

「ヘッジ付外債」の手法については 「外債投資」アップデート@2.19.2021|損切丸|note などを参照して欲しいが、簡単に言うと:

①米国債、社債などのドル建債券を購入

②余って運用に困った「要らない円」を為替直先(FX Forward)を使って3ヶ月や6ヶ月の「ドル」に交換し、ドル債のファンディングに充てる

③ドル円はスポット(2営業日後)で買い、同額を3ヶ月、6ヶ月先で売るため為替変動リスクを回避

為替の時価会計による収益のぶれが大き過ぎるため、銀行の外債セクションではこの手法が主流。逆に言えば、*いくらドル高になっても為替収益は得られない。現状だとFRBによる「利上げ」+「ドル・プレミアム」上昇でドル債のファンディングは「逆鞘」に陥っており、今のように債券が急落(金利上昇)する局面でもぶった切るしかない。

*反対に思い切り為替リスクを取っている財務省所管の1.2兆ドルの「外準」(外国準備金会計)は2022年だけで+30兆円を超える膨大な為替収益が出ている。「ドル売り介入」すれば「利益確定」。保有米国債の下落(金利上昇)で "やられ" も出るだろうが、十分お釣りがくる。

「現象には必ず理由がある」(某人気ドラマ)

こういう状況を受けて冒頭のTONAR急低下がある。直近4週間で5兆円近く「要らない円」が国内回帰しており、銀行の「資金需要」が弱まった結果だ。「ゼロゼロ融資」の返済が進んでいることも関係している e.g., 日銀「特別融資」3月→9月▼70兆円。

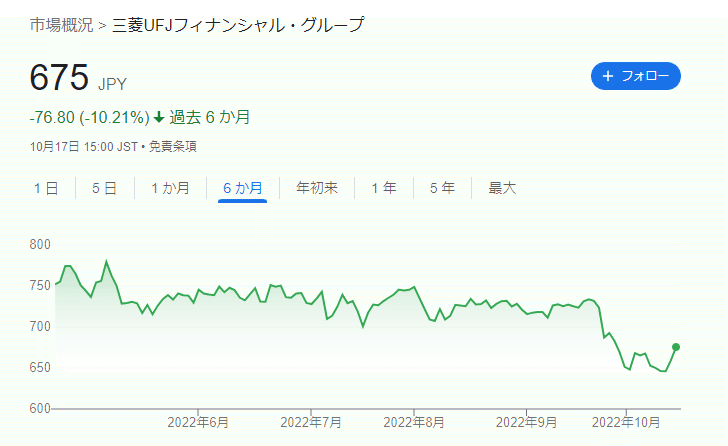

銀行が保守的経営に切り替えているのは日本に留まらない。「クレディ・スイス危機」がこの状況に拍車をかけている。こうなると株価指数の主力である銀行株が買えなくなる。

まだ「リーマンショック」(2008)や「コロナ危機」(2020.3)のような破滅的な「クレジット・クランチ」=信用収縮には至っていないが、状況が悪化しているのは間違いない。銀行に余裕がなくなれば、マーケットには「お金」が回らなくなる。JPモルガンのダイモンCEOが景気の先行きに悲観的な見通しを示しているのはこれが原因だろう。

10月NY連銀製造業景況指数 ▼9.1 予想 ▼4.3 前月 ▼1.5

新規受注 +3.7(前月と変わらず)

出荷 ▼0.3(前月から約▼20ポイント低下)

6カ月先の景況指数 ▼1.8(前月比▼10ポイント、2009年以降で2番目の低水準。36%近くが今後6カ月で業況悪化と回答)

さすがにこの「ドル高」だと米製造業からも悲鳴が上がる。昨日のNY FED指数で「出荷」が急減したのはそのため。ただ皮肉なのはこれを受けて米国債が買われたことがNYダウやナスダック買い戻しのきっかけになった。よく言われる「景気後退下の株価上昇」。もっとも「イールドスプレッド」で見るとS&Pは@▼2.0%そこそこまで上昇しており、頃合いではあった。

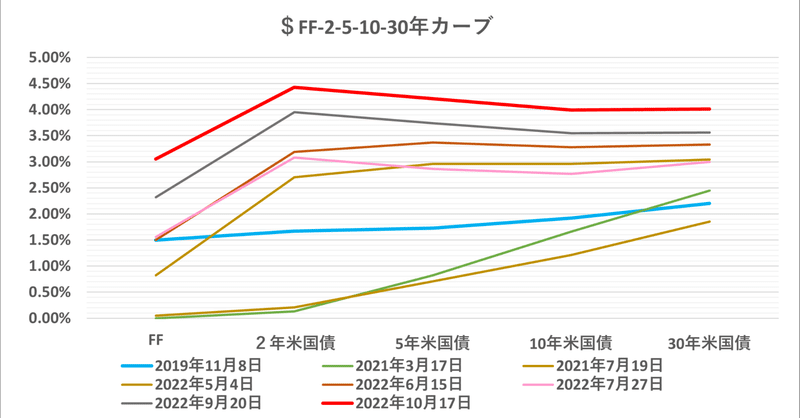

だが「金利低下」で株や原油価格が反発するようなら「利上げ」停止は見えてこない。事実10年米国債金利も@3.93%を付けた後、@4.00%まで売り戻されている。2-10年や5-30年の「逆イールド」ポジションの巻き戻しもかなり出たようだ。e.g., 2,5年買い+10,30年売り

ただ一点気を付けたいのは、**米国債の金利低下がいつも ”良いサイン” とは限らないこと。特に「信用スプレッド」の動きは要注意。 急浮上する「倒産リスク」。- 「信用」スプレッド拡大は危険水域に。|損切丸|note でも指摘したが、例えば「米国債-社債」の金利差拡大は危険 ↓ 。ジャンク債のような低格付債から米国債へ「お金」が動くことになり、デフォルト(破綻)リスクが高まる。いわゆる「質への逃避」( Flight to Quality )で相場には余り好ましくない。

**昨日(10/17)ユーロ、ポンドなど多くの通貨に対して「ドル売り」に転じたのはそういうサインを先取りした可能性がある。そんな中唯一@149円台を付けた「円」は悪化する「ドル」よりもっと悪い。まさに ”円独歩安” の様相。「お金」は「円」から逃げ出している。

「現象には必ず理由がある」

繰り返しで恐縮だが、相場や投資にとってこういう科学的なアプローチは不可欠。TONARの急低下1つをとってもここまで掘り下げることはできる。これはそんなに難しいことではなく大事なのは好奇心と探究心。他人が追わないような事まで突き詰めた結果、紙一重で危機を回避できたりする。残念ながら ”ほったらかし” では上手くいかない。

この記事が気に入ったらサポートをしてみませんか?