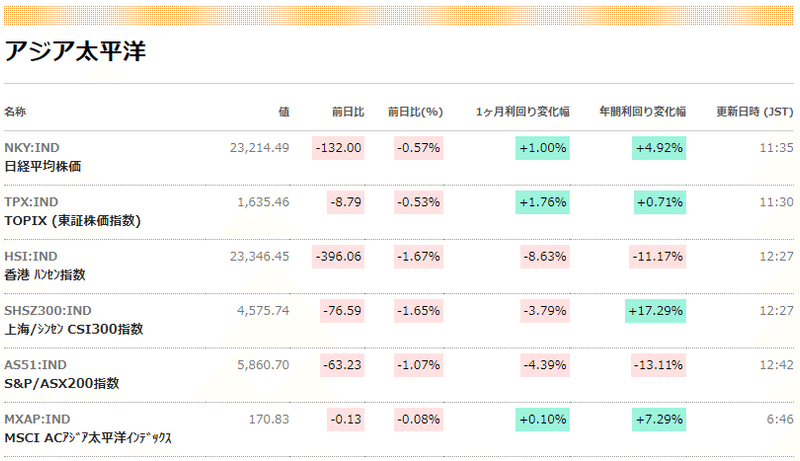

「日経平均」と「ハンセン指数」が遂に逆転?

アジアの株価指数を眺めていて、一瞬どちらの株価か判らなくなった。「日経平均」と「ハンセン指数」である。

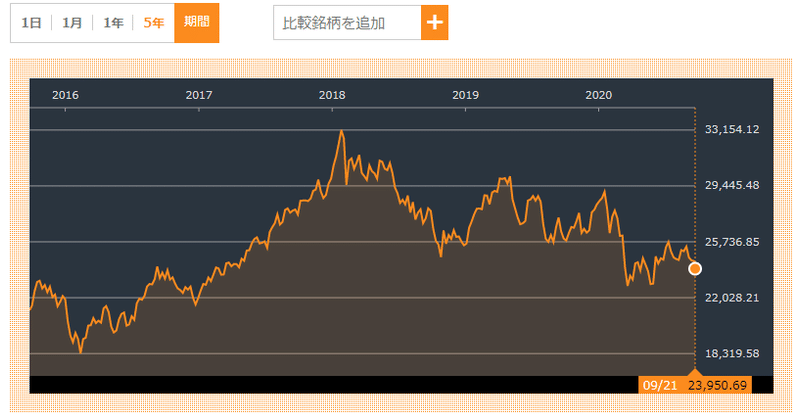

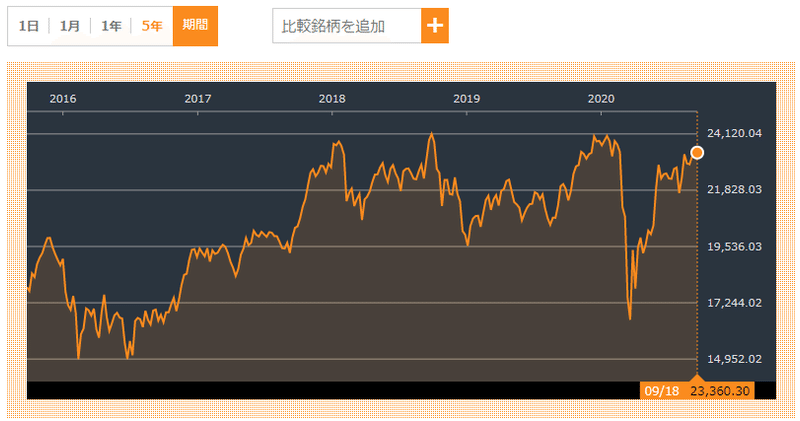

指数の名目値を比べる事に実質的な意味はないが、それにしても2018年初には*@33,000(ハンセン指数)と@24,000(日経平均)と1.5倍近くまで離れていた株価が同じ水準になるとは...。改めて相場とは恐ろしいものだ。

米中の狭間で翻弄されて株価の急落(年初来▼54%)を余儀なくされているHSBC(香港上海銀行)などがまさに象徴的。↓

*1994~1995の1年間香港で勤務した筆者の「ハンセン指数」の印象はとにかく ”しぶとい” こと。「天安門事件」の時も「ドル・ペッグ制度」を攻撃されてO/N( Over Night、今日ー明日の1日間)金利が@100%に急騰して株が急落した時も「不死鳥」のように蘇ってきた。凄まじい生命力。しかし今回の株価のスランプを見るにつけ、改めて「ドル・ペッグ制度」が香港市場の生命線なのだと痛感させられる。

特に2020年は「コロナ・ショック」後の**「ドルバラマキ」の株価への影響が凄まじかった。米株はもとより、欧米や日本などもその恩恵を受けたわけだが、米中紛争の中、***香港だけが置き去りにされた格好。おそらくドルに関しては香港から流出した額の方が多かったと推定される。

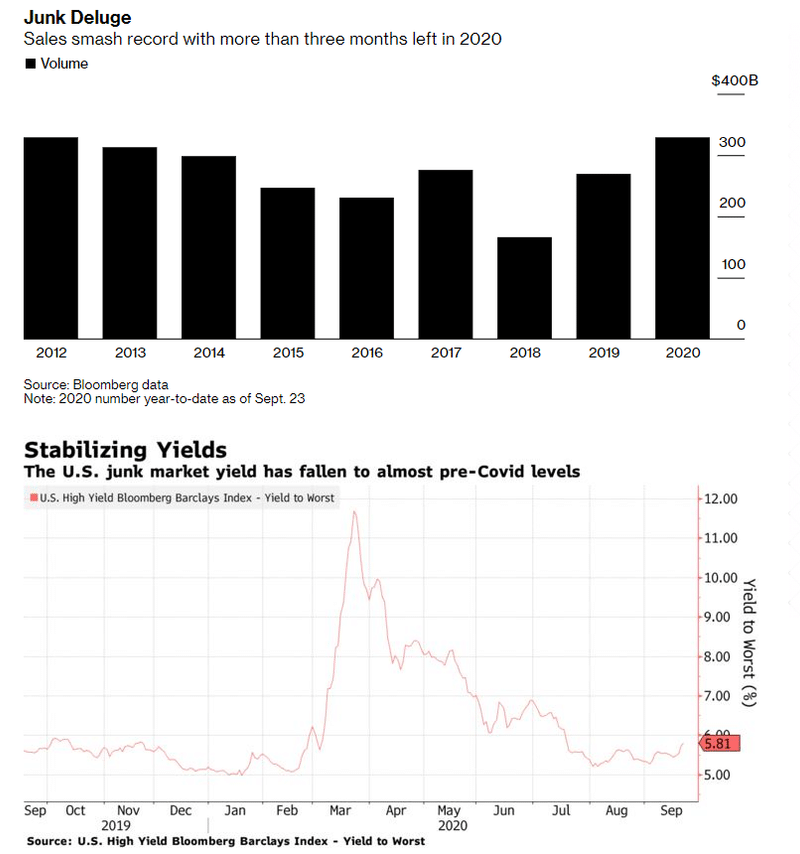

**「ドルバラマキ」具合を示すのがアメリカのジャンク債市場。今年(2020)は既に9月の時点で3,298億ドルに達し、過去最高だった2012年の3,296億ドルを超えている。3月の株暴落時には最高@11~12%まであった利回りも@6%以下に押さえ込まれている。 ↓

***日本のバブル時代には日経平均がNYダウを「置き去り」にしたが、今や立場は完全に逆転。ITバブルの時もナスダックと上海が@5,000台で競っていたが、随分差が開いた。やはり投資には長期的視点が必要。

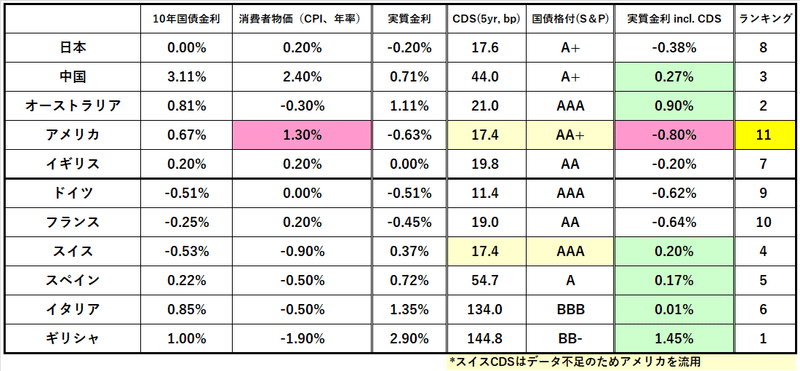

3月以降減退傾向を示していた「信用リスク」であるが、ここへきて変化の芽も出てきている。ソブリンCDS(国の信用リスク)を見るとリスク・プレミアムの縮小が止まっている。

主要国の5年CDSが軒並み20BP(=0.20%)を割り込み、ドイツは一時10BP以下になったが、さすがにこれはやり過ぎ。株価同様「楽観」が過ぎた、ということだろう。財政状況などを考慮すれば、例えばスペインが5年@50BPというのは ”保険料” としては「格安」の印象だ。

計算上、CDSプレミアムの拡大 →「実質金利」低下となるが、これも油断は禁物。「信用リスク」は「上乗せ金利」に転化することがある。

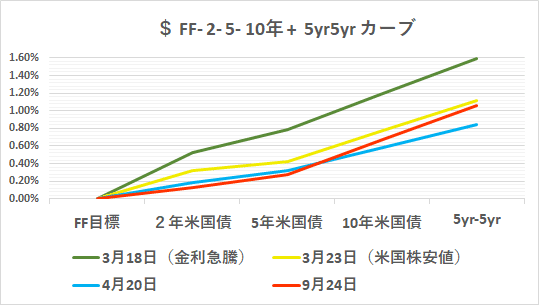

また「インフレリスク」と「信用リスク」は必ずしもトレード・オフではない。同時に顕れる「スタグフレーション」も有り得る。実際、このところのNYダウやナスダック指数の急落にも関わらず、米国債金利はほとんど動いていない。5y5yなど先々金利も高止まったままだ。

現時点で3月のような「株・国債同時急落」までは想定していないが、「過剰流動性」に弾切れ兆候が見られる中、相場の動向には注意が必要だ。

ドルに関してはジャンク債の発行状況を鑑みると随分無理している様子が伺える。そして最近「損切丸」で書いている日本からアメリカへ供給されてきた400兆円余りの「過剰流動性」も頭に入れておきたい。数年に渡って「アベノミクス」→「異次元緩和」→「外債投資(主にドル)」と日本からアメリカに「資金供給」されてきたが、その流れが途絶えつつある。

残るは先進各国で深化する「財政・金融政策の一体化」。 既にFRBはかなりの領域に足を突っ込んでいるが、さて日銀は ”政府と共に” 「銀行券増発」に踏み出すどうか。

日銀法ではこう定められている:

「政府の経済政策の基本方針と整合的なものとなるよう、常に政府と連絡を密にし、十分な意思疎通を図らなければならない」(第4条)

主要国で「政府との連携」を法律で定めているのは実は日銀だけ。日本市場が「政治的要因」で動く代表格であるのはまさにこれが理由だ。まして現・黒田総裁は元財務官。****国が「国債」の代わりに「日銀券」を発行すると決めれば、これに「整合的に」沿わなければならない。

****「銀行券」は「国債」と違って償還期限がなく、言わば「日本の株券」のようなもの。この”証券”を国民に広く買って貰おうと言うわけだ。例えば竹中平蔵氏が月/7万円の「ベーシックインカム」を提唱しているそうだが、これだけで1人当たり年間84万円、総額80兆円近い。これを「通貨法」を改正して「銀行券増発」で賄えば、日銀は80兆円資金調達出来ることになる。「株」は発行を増やせば「価値の希薄化」が起きて価格が下落するが、同じ理屈で通貨も「インフレ」になる。

やはり2020年の相場はこのまますんなり終わりそうにない。11月にはアメリカ大統領選挙もあるし、まだ一山、二山ありそうだ。これは完全に筆者の「当て勘」だが、「日本」「円」が鍵を握っている気がする。香港同様、日本にも「革命的変化」が起きるだろうか。元・金利の専門家としては変化の出発点が「金利市場」で有ることを願っているが、果たして(続...笑)。

この記事が気に入ったらサポートをしてみませんか?