「家計」と「投資」。-「懐事情」「資金繰」「インフレ」「利回り」。

「損切丸」をお読みになっている読者の方の中には:

「結局株も為替もどっちにするか言ってないじゃないか!」

「買うのか売るのか、はっきりしろよ!」

こういうご意見もあろうかとも思う。ごもっとも。自己弁護するわけではないが、「投資」となると売り買いはっきりしないこともある。それぞれの「懐事情」が違っているからだ。

例えば株が「過剰流動性」を背景に割高なのは今では広く知られているが、これを売るか買うかという判断は「懐事情」によりかなり違ってくる。

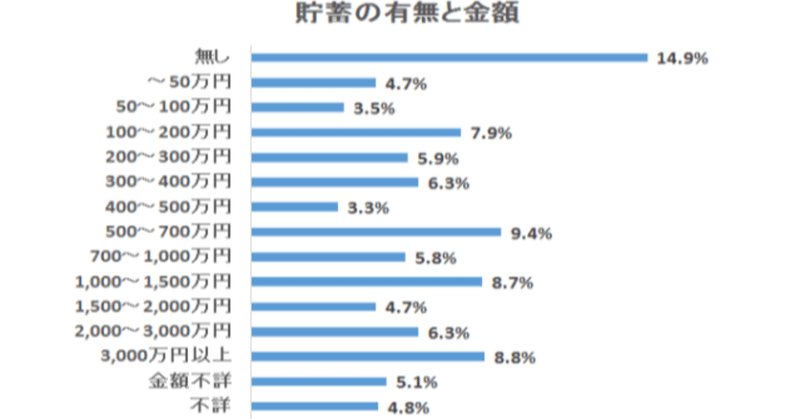

例えば預貯金が1億円を超えているような「家計」ではリスク回避のための資産分散化が図られるため、いざという時現金化しやすい株式市場は1つの有力な選択肢。逆に多額のローンを抱えているような「家計」では株を買う必然性は全くない。既に株を多く抱えていて含み益がある場合は「割高」を利用してインバース型のファンドを買うのも1つの考え方だ。つまり各々の「投資家」が「懐事情」に合わせて最適と思われる所に資金を投じるのが合理的である。預金超の銀行が超低金利の国債を買うのも「懐事情」の1つと言えるだろう。

今回は少しマーケットを離れて「家計」をモデルに「投資」として改めて考えて見よう。「投資」の目的が「余剰資産」を作り出すことであるなら、「家計」の「資金繰り管理」は最も身近で「確実な投資」になり得る。

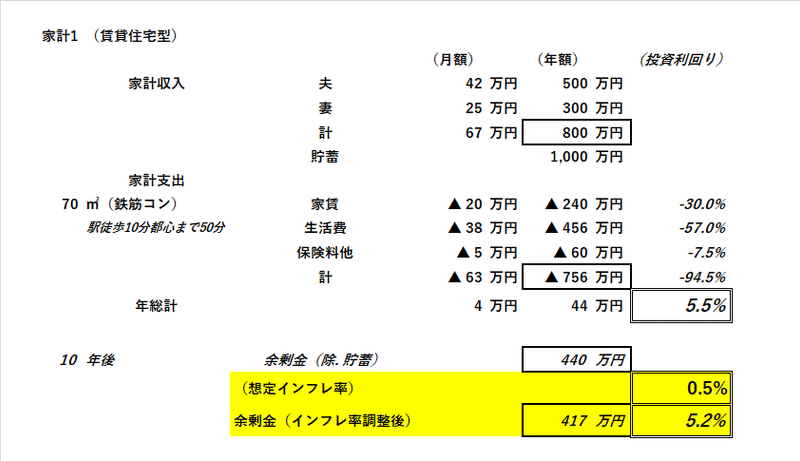

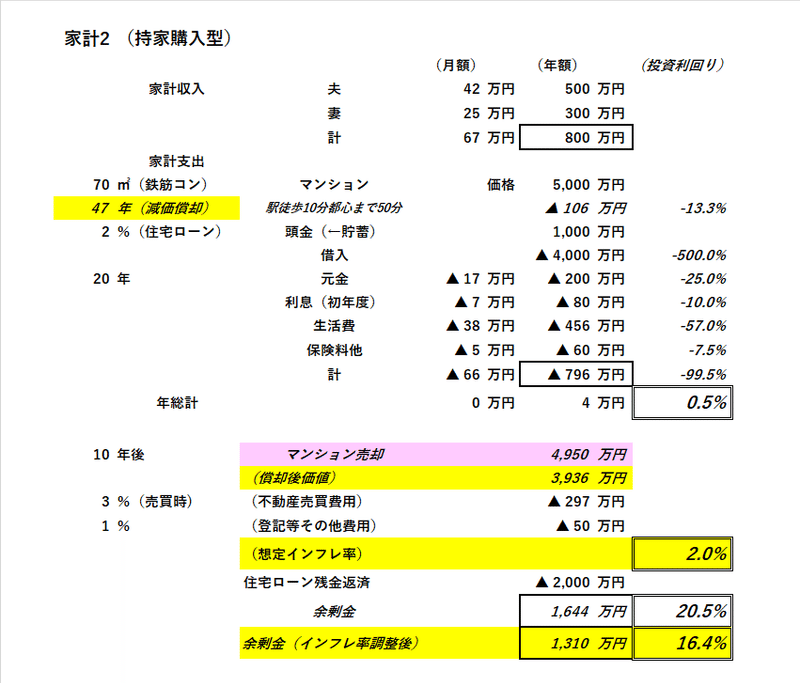

筆者の実体験も踏まえて2つの家計モデルを「投資」として分析してみよう。まず「家計1」は「賃貸住宅型」。東京で家を借りて都心に通勤する共働き夫婦2人をモデルにしている。

少し裕福だがまあありそうなパターン。 ”年収800万円” を「投資元金」と考えれば利回りは@5.5%。まあ悪くない。従前の貯蓄1,000万円と合わせて1,440万円を頭金にすれば、10年後には持家の購入を検討するかも。

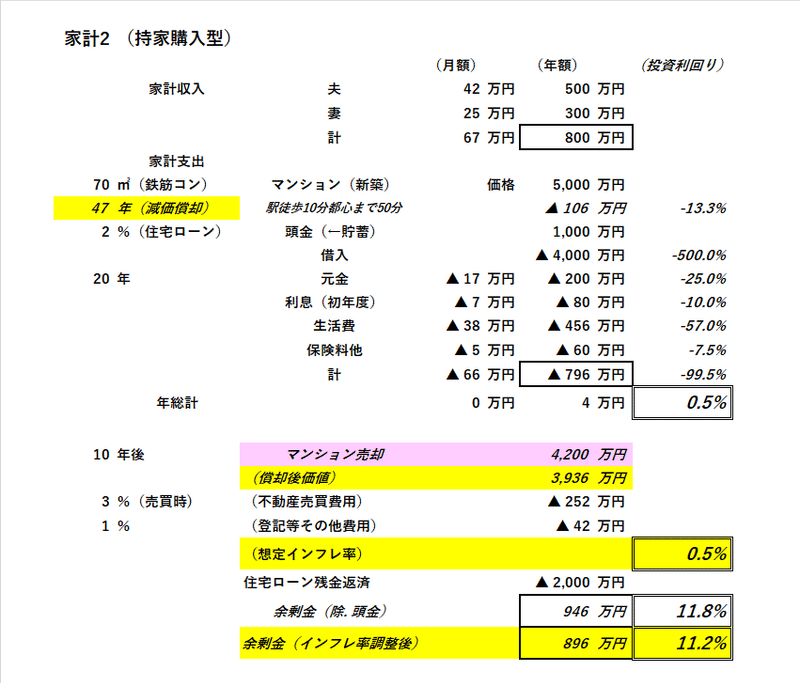

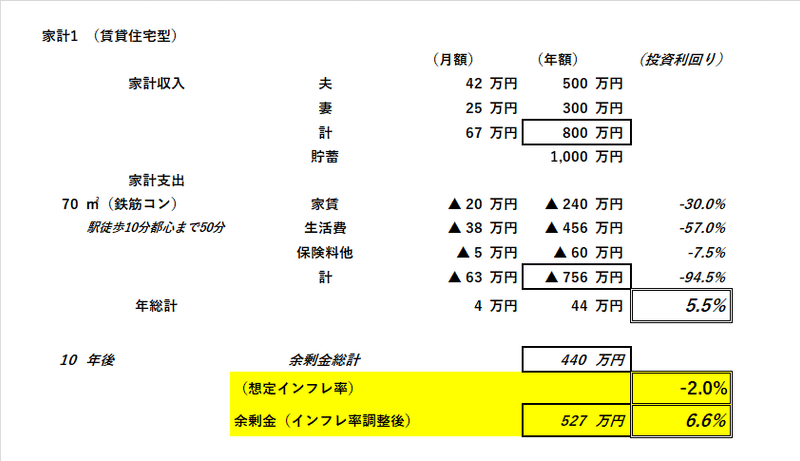

「家計2」はローンを組んで鉄筋コンクリート造のマンションを買うケース。ローンの返済に追われるため日々の生活に余裕はなくなるが、10年後に売却するケースを想定。その他の条件は「家計1」に同じ。*耐用年数は公的にも用いられる「47年」を用いている(後の「利回り計算」に引用)。

*ここでは5,000万円のマンションが「47年」で無価値になると想定しており、これを「減価償却」という。固定資産税など税の計算に使われ、事業用なら「経費」として認められることもある。ここでは10年後のマンションの価値が5,000万円 → 3,936万円に「減価償却」されることを表しており、@4,200万円で売れたことから「想定インフレ率」@0.5%(年率)と弾いている。つまり余剰金は10年間で▼5%減価するので、手元に946万円残っても896万円の価値しかないということになる。

基本的な考え方:「持家型」では家賃を払わない分、ローン返済等に回る。例えば「賃貸型」では月・20万円×10年間払えば▼2,400万円も「お金」が外に出て行くので、5,000万円のマンションが2,600万円以下に値下がりしなければ損はしない(実際はローン利息、不動産売買手数料@3%、登記料などもかかる。↑ 上記シミュレーション上には概算で記述)。

このケースでは@4,200万円で売れたわけだが、これは5,000万円 → 4,200万円で▼800万円損したわけではない。実際に「賃貸型」より10年後の「余剰金」は多く残っており、まずまず成功といえるだろう。利回りで見ても@11.2%(インフレ調整後)>「賃貸型」@5.5%ということになる。

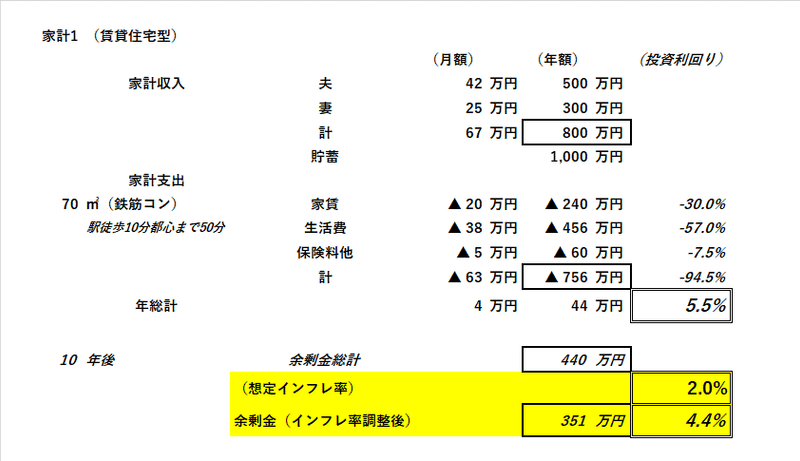

これを別のシミュレーションで見てみると面白い。まずは政府が掲げている「インフレ率@+2%」のケース。

こうなると「持家型」の圧勝。10年後に残る資産に1,000万円もの差が出てしまう。「持家型」ではマンションを「減価償却ベース」+20%で売れるため一財産築ける。典型的「昭和型インフレポートフォリオ」戦略だ。

一方「賃貸型」では10年後に新築マンションを買おうと思っても、価格は5,000万円 → 6,000万円に上昇していることになり、手元に1,440万円を溜め込んでいてもますます買えなくなる。最近の「タワマン現象」がこれにあたるのではないか。つまり「お金」の価値が目減りしたのである。

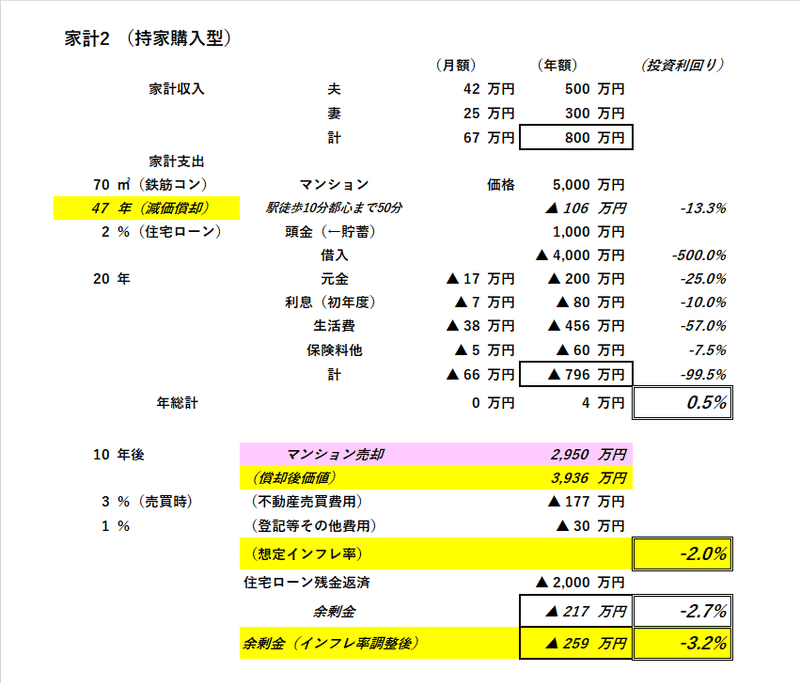

さてそれでは逆にこの20年に起きた「デフレ」パターン。年率▼2%。

「持家型」は大変。10年後の「キャッシュフロー」は「余剰」どころか「赤字」だ。多くの「昭和世代」と「平成時代」もかなりの人数がこの ”悲劇” 巻き込まれた。一方貯め込んだ「現金」は価値が上昇するため、「賃貸型」が「生き残り組」「勝ち組」となった。

今回は不動産を題材にしたが**「物価上昇率」は株や為替でも「投資尺度の鍵」といえるものだ。株なら変数が「業績」「配当金」になるし、為替ならインフレ率が高く「実質金利」の低い通貨から「お金」は逃げていく。「お金持ち」ほどこの「物価上昇率」には敏感なはず。

**「デフレ時代」に「現金保有」のうま味をある程度味わった「損切丸」だが今はそれが感じられない。そう思って専門だった「金利市場」の声を聞こうとしているのだが、中央銀行に蹂躙されていてなかなか難しい。各国が「債務過剰」で最早「増税」で凌げる水準ではない、というのが筆者の意見。消費税率を数十%も上げるのは政治的にも経済的にも非現実的だ。

しかしマーケットというのは意地悪なもので、こういう時には株価も地価も「割高」。もともと市場というのは誰がやっても儲からないように価格変動していくものなので、まあいつでも難しいと言えば難しい。

「投資」の理屈は金額が5,000万円が5億円になっても500万円になっても同じなので、あとは各々「懐事情」を吟味し、借入の有無も含めて「家計の投資先」を検討して臨む事。斬った張ったのバクチよりは余程確度が高い。大事なのは今後の変化、特に10年単位の周期的流れとして「インフレ動向」がどうなるのか、の見極めになる。

ps. 今のご時世「保険料」など無駄な支出を削るのも「利回り」を上げる立派な「投資」だ。リスクもなく100%確実。

この記事が気に入ったらサポートをしてみませんか?