「お金」が足りなくなる? ー 米国債の「逆イールド」が示唆する危うさ。

"ミンスキー・モーメント" (ミンスキーの瞬間):

・投資家が投機によって生じた債務スパイラルによりキャッシュフロー問題を抱えるポイントの事。長い繁栄と「借金」による投機を促す投資価値の増大の後にやって来る

・どの金融取引参加者も事前につけられた「高い提示額」に対して値をつけることができず、株等の投資資産の投げ売りが始まる。結果、資産価格及び市場流動性の突然かつ急激な崩壊が発生する

・エコノミスト・ハイマン・ミンスキーの名前にちなんだもので、1998年、ロシア財政危機を説明するためにPIMCO(パシフィック・インベストメント・マネジメント)のポール・マカリーによって造り出された。

最近のマーケットの流行り言葉に "ミンスキー・モーメント" というのがある。解説は ↑ の通りだが、要は「借金しまくってバブルになった後のクラッシュ」ということ。

ミンスキー氏はシカゴ出身のいわゆる ”ケインジアン” (財政拡大策を説いた経済学者ケインズの系譜)で、後にノーベル経済学賞を受賞したクルーグマン教授に影響を与えている。「リーマンショック」(2008)を言い当てたとされ、アベノミクスの論理的後ろ盾ともなった人物だ。

古くは日本の「バブル崩壊」がこれに当るし「リーマンショック」がその最たる例。ただ、ここではこの言葉の起源としてノミネートされている1998年のロシア財政危機を取り上げてみよう。

1998年には大手ヘッジファンド・LTCMの破綻により金融危機が起こり、「損切丸」はど真ん中の当事者。その時の経緯については 1998年と2022年の「債務不履行」。 余りに違う状況と時代背景。|損切丸|note をご参照頂きたいが、とにかくドル円が3日間で▼25円も落ちて、筆者の手元に数兆円もの「お金」が突然戻って来た。まさに「予測不能」。

当時筆者が強く思ったのが「これで投資銀行は終わり」。FRBの指導の下、欧米の銀行が基金を集める「奉加帳方式」でLTCMを救済したが、今後巨額の「お金」を振り回すやり方はしないだろうと確信した。

ところが、である。事態は全く逆の方向へ。これでウォール街をはじめ投資銀行業界には「何かあれば金融当局が救ってくれる」というモラルハザードが蔓延し、「お金」の額は更に膨張していった。その結果大風船が "破裂" したのが「リーマンショック」だった。

さすがにこの時は銀行規制が厳格化され、「資本」と「流動性」=「資金繰り」管理にキツイ縛りがかけられた。大手行は一種の "保険" として年間数千億円ものコスト負担を強いられ、それまでのドル箱であった「お金」を5倍、10倍と回転させる、いわゆるレバレッジ・ファイナンス(Leveraged Finance)が出来なくなった。

2020年の「コロナ危機」も一種の "ミンスキー・モーメント" だったが、世界中の「お金」の流れが止まるような "クラッシュ" が起きなかったのは一にも二にもこの銀行規制のお陰。そう言う意味では学習効果があったとも言えるのだが、問題はその後政府・中央銀行が取った行動だ。

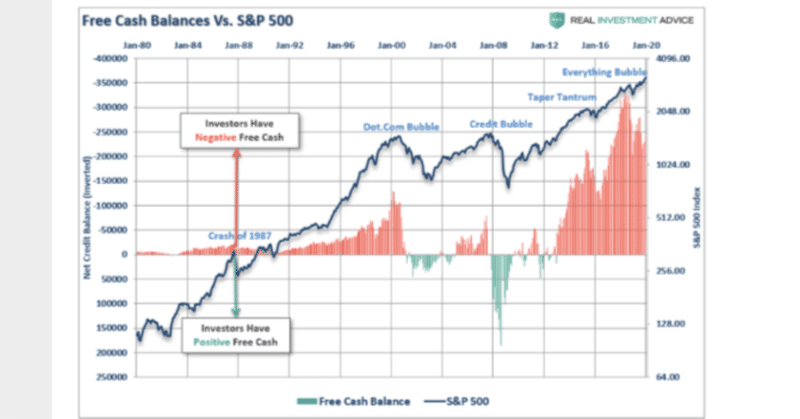

とにかく "クラッシュ" の後始末に懲りていた金融当局は、遮二無二「お金」をばらまいた。その額何と2京円余り。 "破裂" は防げたが、風船はもっと大きくなってしまった。

また "ミンスキー・モーメント" がやってくるのか?

論点は3つ:

①「債務バブル」は1998年~2008年当時より更に大きくなっている

②大手行を中心にG-SIBs(Global Systemically Important Banks)には厳格な規制が為されており破綻リスクは大幅に軽減

③RTGS(即時グロス決済)が高度化されており、銀行の連鎖破綻を防止

(参照) 銀行が潰れるとどうなるのか? ー 高度化したRTGS(即時グロス決済)。|損切丸|note

筆者の想定:「リーマンショック」のような "大惨事" は起りにくくなっているものの、今回の米地銀の破綻のような "小噴火" があちこちで起きる

悔やまれるのはFRBがボルカールールを一部緩和したことで、D-SIBs(Domestic Systemically Important Banks)の危機管理に綻びが出てしまった事。これは ”緩み” の誹りは免れまい。油断である。

結局「借金」のツケは誰かが払わなければいけないので、始まった"壮絶" な「サバイバルゲーム」 ー 「資産防衛」3つのポイント。|損切丸|note は避けられない。 "生け贄" があちこちで生まれ、我々生活民は「インフレ税」を払わされている。これが現状。

一気に起きる "ミンスキー・モーメント" でない分、逆に対応が難しい面もある。感覚としては「儲ける」というよりは「コスト」をどれだけ軽減できるか。投資や相場には個々の力量が試される。そう言う視点で株もFXもコモディティも不動産も、そして「預金」「現金」も見ていくべきだろう。おっと "小噴火" も続けば "大惨事" もありうるので、気は抜けないのだが。

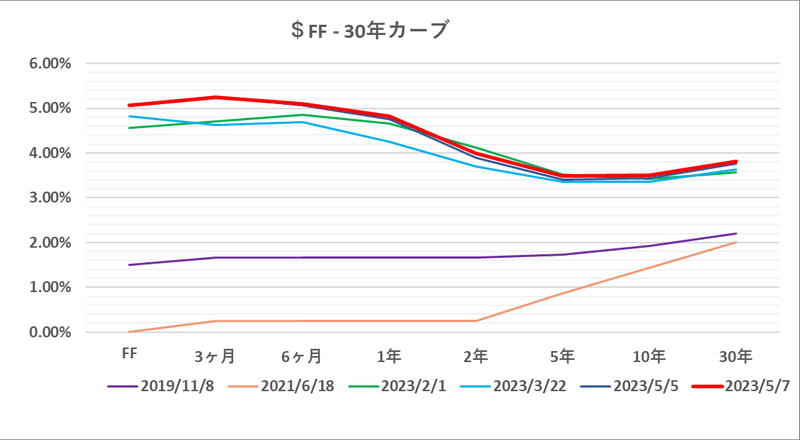

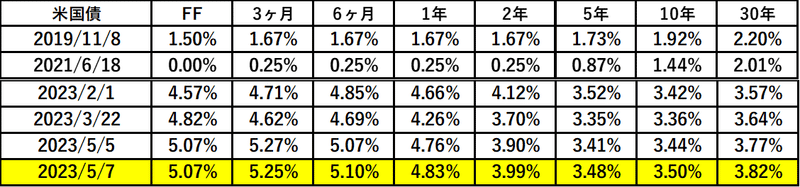

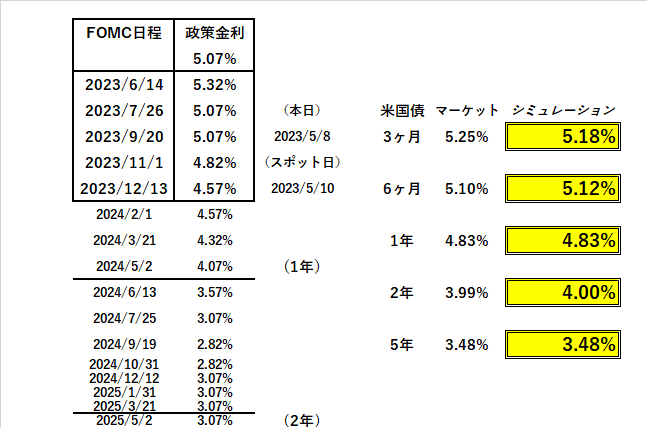

"警報" は米国債など「金利市場」が鳴らすことになる。今の「逆イールド」はただ脅えて「FRBよ、何とかしてくれ!」と懇願しているだけのようにしか見えず、かえって危うい。モラルハザードここに極まれり、である。

この記事が気に入ったらサポートをしてみませんか?