上場外食4月度月次推移(5カテゴリー17社)

・出典は全て各社月次売上速報公表値を筆者が作表

・対比は既存店の売上・客数・客単価のみ

※ 注意点)コロナ禍の影響で月次数値が大きく振れており、グラフの縦軸100.0(%)の位置が必ずしも上下の中央には無いグラフがあります

ここで既存店のみ比較するのは、カテゴリー毎に比較する上で、各社/業態の商品政策(商品≒客単価、パブリシティ等≒客数)と、それの顧客の受容度(客単価を上げて、客数減など)、そしてそれらの結果としての売上高を見るためです。

※※過去にバラバラに投稿していたのをまとめて、2カテゴリー(丼カレー、回転寿司)を追加したものです※※

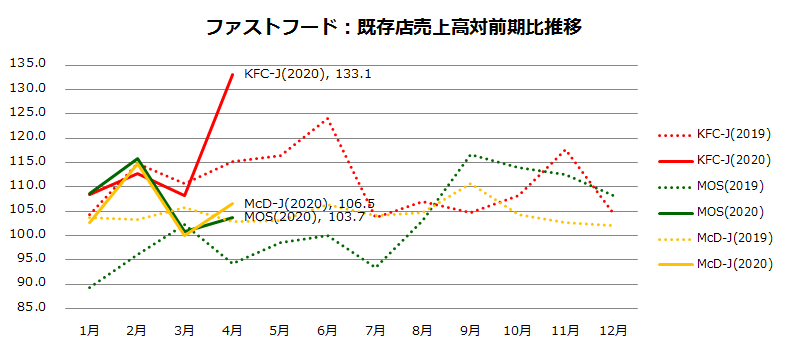

1;ファストフード(McD、KFC、モス)

ファストフード:売上高

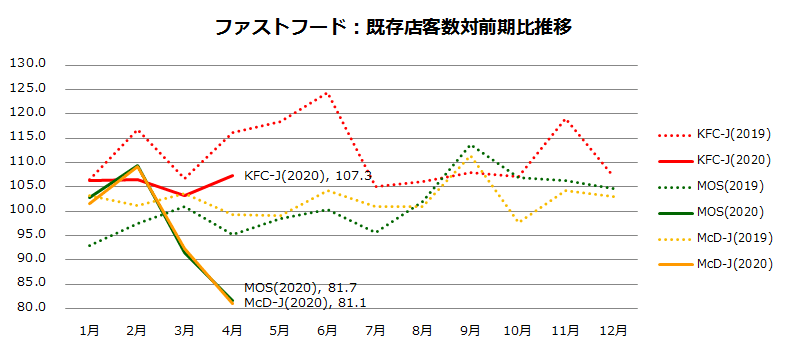

ファストフード:客数

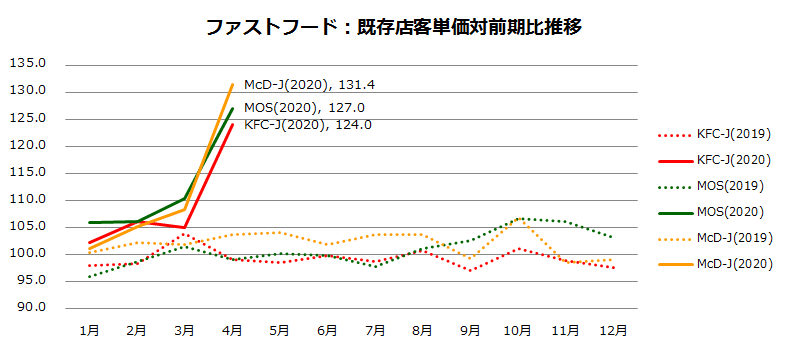

ファストフード:客単価

ファストフード:コメント

・マクドナルドについての報道が多いが、数字としてはKFCの好調ぶりが目立つ。宅配ニーズに適した商品特性が強みと思われる。

・KFCの持ち帰り/デリバリーへの「商品特性」の相性の良さが客数に現れている。

・客単価については、各社とも大きく上げているのは、やはりテイクアウトや宅配の構成比が高まったことによる影響と読み取れる。結果としては、客数の減少を補うに余りあるテイクアウト・宅配の需要を取り込むことが出来た。

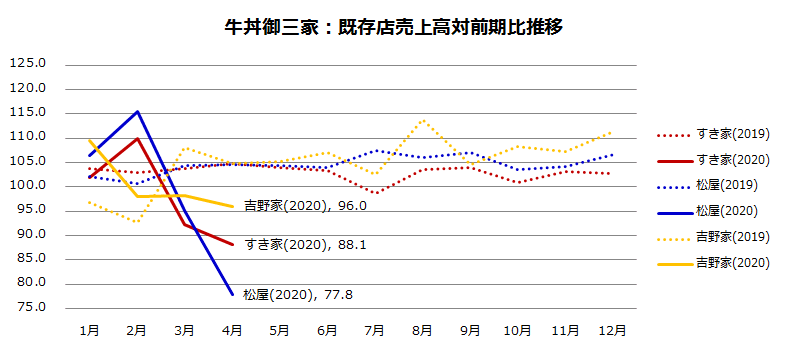

2;牛丼(吉野家・すき家・松屋)

牛丼:売上高

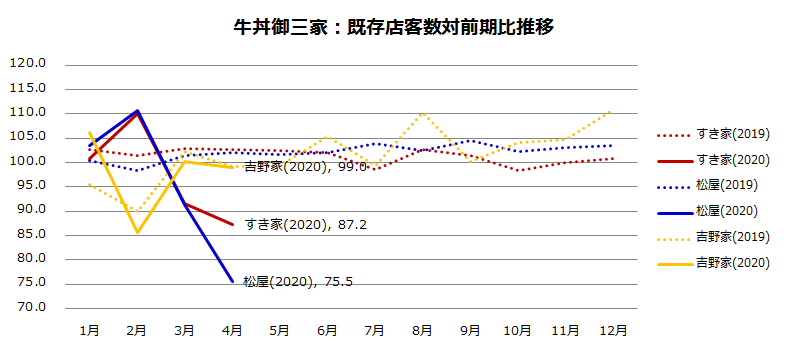

牛丼:客数

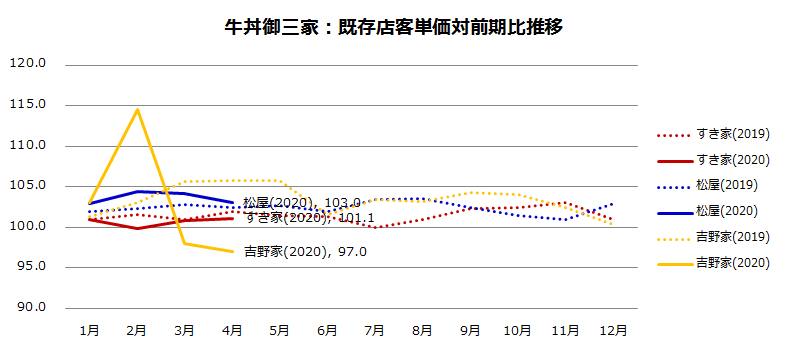

牛丼:客単価

牛丼コメント

・売上高では吉野家は96.0%と健闘

・客数においても、吉野家は3月100.1%、4月99.0%と、競合に対して善戦。テイクアウト拡販(値引き)の施策が奏効か。

・客単価を下げて客数を取る施策を吉野家が取ったことが読み取れる。

3;ラーメン・中華(王将FS、幸楽苑、日高屋、力の源)

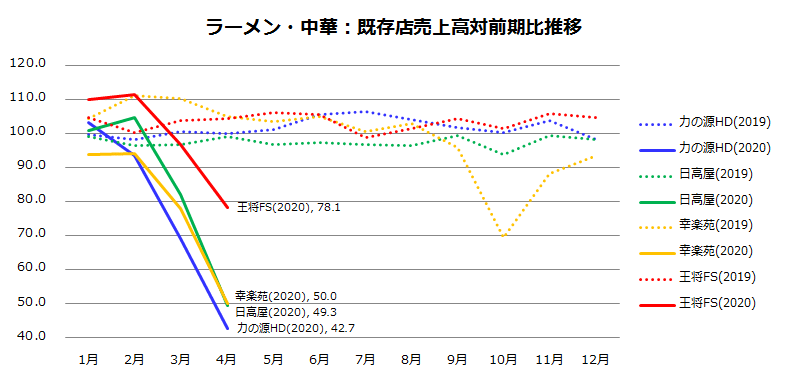

ラーメン・中華:売上高

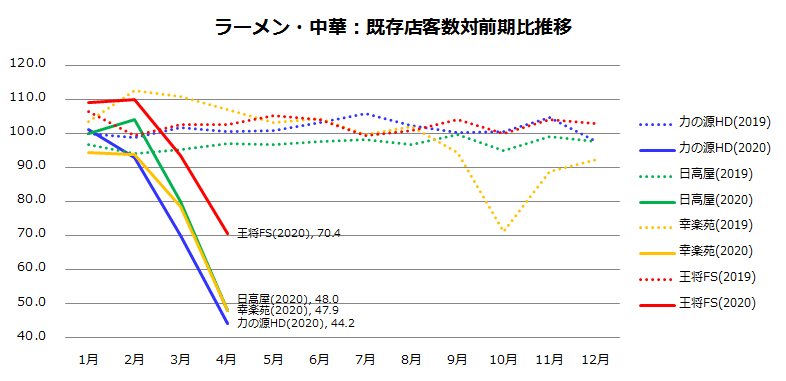

ラーメン・中華:客数

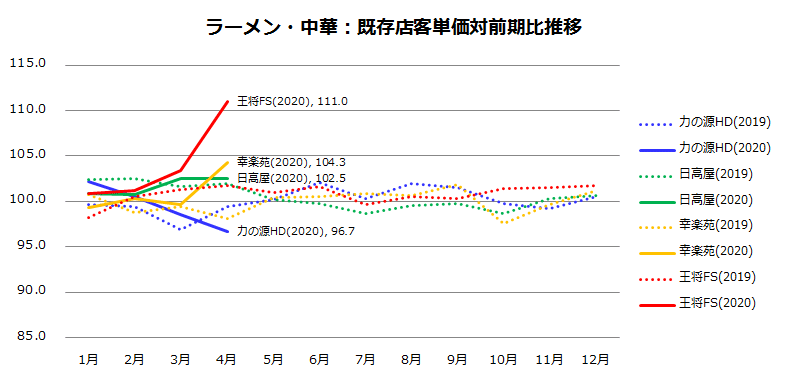

ラーメン・中華:客単価

ラーメン・中華:コメント

・売上高では王将FS(餃子の王将)が78.1%に対して、他は50%内外(既存店昨対半減)と、顕著な差がついている。

・ところが王将FSは客数減を3割に抑え込んでいるのに対して、残る3社は軒並み半減となっている。

・王将は昨年(2019)8月1日より出前館のデリバリーサービスに取り組み始めて、着々と対応店舗数を伸ばしてきていた ⇒ 昨年9月以降の客単価が100%超えをコンスタントに記録しているのは、その結果と思われる

・幸楽苑(104.3)は餃子を、日高屋(102.5)は中華惣菜を、それぞれテイクアウトで売る&デリバリー対応は従来より取り組んできていた(出前館など)が、推移を見る限りは「ついでに」対応しているレベルだったのではないか?

・結果として、王将FSはデリバリー(テイクアウトも)の売上構成比を伸ばし、既存店客単価昨対は111.0%と大きく伸ばして、約3割の客数減を補い、売上を78.1%(2割超減)にとどめることが出来た

4;丼カレー(かつや、てんや、CoCo壱番屋)

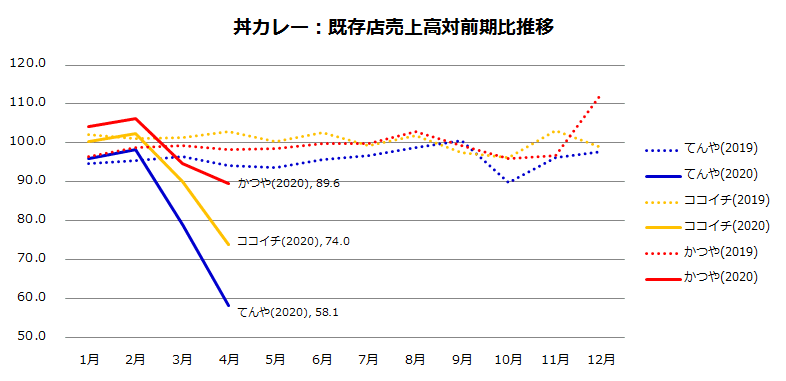

丼カレー:売上高

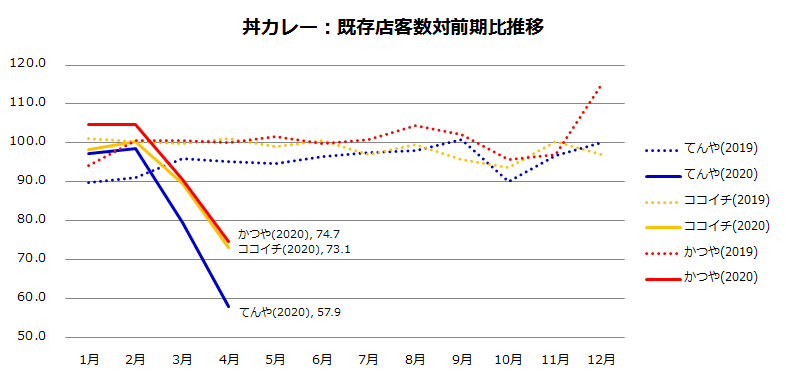

丼カレー:客数

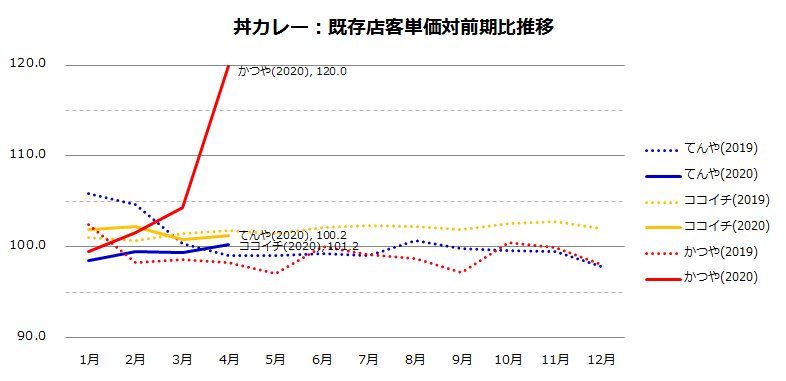

丼カレー:客単価

丼カレー:コメント

・売上ではかつやが健闘。

・客数では、かつやとココイチ(CoCo壱番屋)が健闘しているのに対して、てんやは”積極的に”客席クローズ”で店頭での持ち帰りとデリバリーのみに営業をシフトしたことが、客数を伸ばしきれなかった原因か。

・客単価としては、かつやが大きく伸ばしているのは、出店立地がロードサイド比率が高いためか、テイクアウトやデリバリー獲得の施策を打ったことで大きく伸長させている。

・ココイチは従来より自店でデリバリーに取り組んでおり、結果としては店内喫食の落ち込み分がそのまま数値に表れたかたちか。

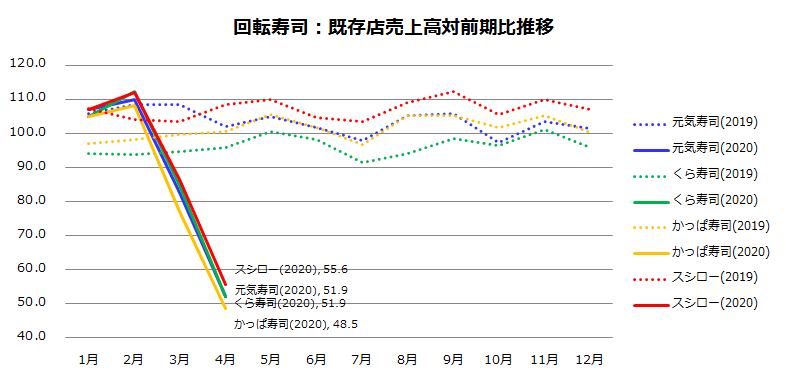

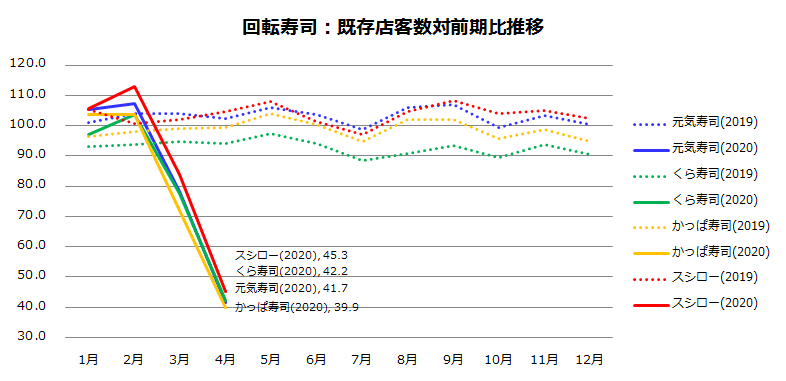

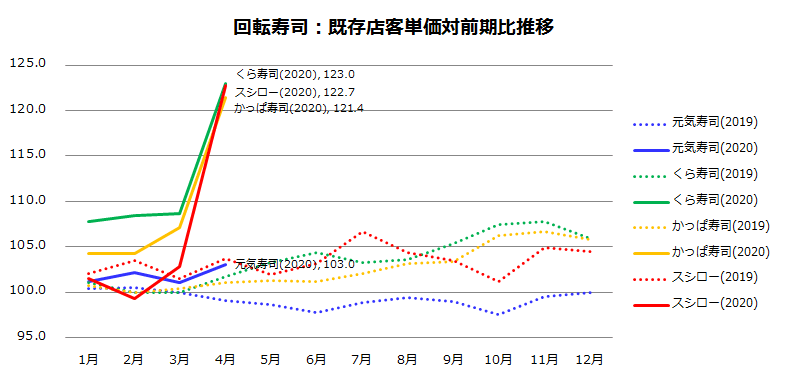

5;回転寿司(スシロー、くら、かっぱ、元気)

回転寿司:売上高

回転寿司:客数

回転寿司:客単価

回転寿司:コメント

・回転寿司は、施策の差が出るか?と思い集計してみたが、各社有意な差が見られなかった。

・この時期、「銀のさら」がCMとポスティングを大量投下しており、新たに取り込もうとしたデリバリーの獲得が出来なかった等が考えられる。

この記事が気に入ったらサポートをしてみませんか?