NPS®を使いこなす方法 第2話:NPS®マイナス値への対応

こんにちは。マクロミルでリサーチプランナーをつとめる内田です。マクロミルのコラム「DATA & INSIGHTS」で3回に渡って連載した、NPS®についての考察。第1話では、NPS®とはどういった指標か、そして、NPS®でよくある課題を整理しました。第2話では、それら課題について1つ1つ解説していきたいと思います。

課題1.NPS®がマイナスになり、結果をどう評価したら良いかわからない

~NPS®は本当にマイナスになることが多いのか?~

日本人を対象にNPS®を聴取すると、多くの場合でマイナスになると言われています。実際にどのくらいマイナスになっているのか、マクロミルが2017年から定期的に実施している「NPS®業界横断自主調査」の結果で見ていきましょう。

最新の第4回(2020年1月)の調査では、調査対象とした8つの業界・146種類のブランドのうち、133種類のブランドでNPS®がマイナスになり、マイナス率は91%にのぼりました。また、表1の通り、過去4回のすべての調査で、マイナス率が90%以上でした※1。これがすべてとは言いませんが、NPS®はマイナスになることが多く、NPS®を経営指標として活用する場合には、自社(他社も含む)のスコアがマイナスになることを前提に結果の解釈や判断をしていく必要がありそうです。

表1 NPS®のマイナス率

~「NPS®業界横断自主調査」より~

~NPS®のマイナス値はどこまでが許容範囲なのか?~

では、マイナスになることを前提にNPS®を活用するとして、どのくらいマイナスになると問題なのでしょうか。マイナスが一桁ならば問題ないのか、それともマイナス30くらいまでは気にしなくてもよいのか、その匙加減を考えることが必要です。

私が担当するお客様から、「NPS®の基準値」や「業界の標準値」はどのくらいなのか?と質問を受けることがあります。NPS®のマイナス値をどこまで許容するべきかを考える時、何かしらの「基準値」や「業界標準値」があると判断しやすいと思います。しかし、その一方でこの「基準値」「業界標準値」を決めづらいことも、NPS®の活用を難しいものにしています。

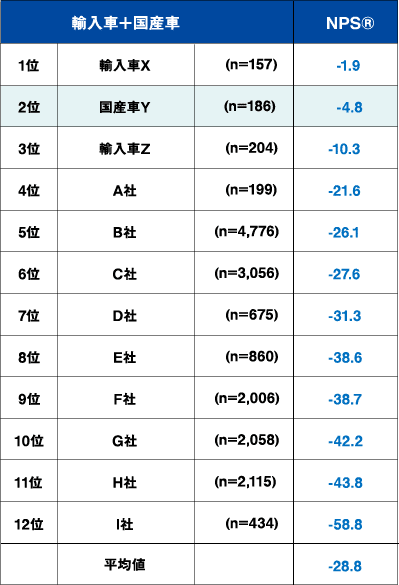

表2は、第4回調査の自動車業界に該当する12のメーカー/ブランドのNPS®とその平均値で、国産車と輸入車が混在する状態で集計されたものです。この結果を「国産車Y」を軸に見ていきましょう。

自動車業界全体で、「国産車Y」はNPS®=▲4.8で2位につけています。NPS®の平均値は▲28.8なので、6位のC社辺りまでが平均以上のNPS®を獲得しています。「平均以上」を基準値とするべきかの議論はありますが、仮に「平均値」を基準値とした場合、「自動車業界(輸入車含む)」でのNPS®の基準値は「NPS®=▲28.8以上」となり、C社、もしくは厳密に言うならばB社以上が、平均以上のNPS®を獲得した(=基準をクリアした)と言えそうです。

表2 自動車業界全体のNPS®一覧

~「第4回NPS®業界横断自主調査」より~

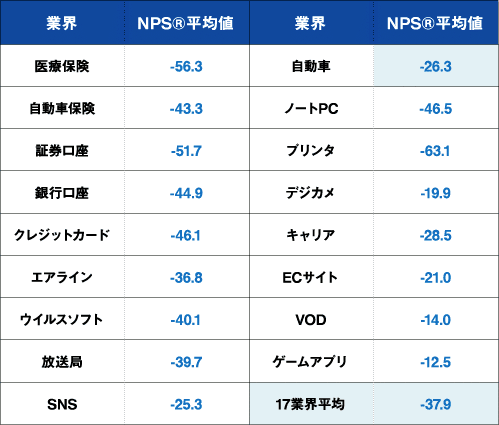

では、「自動車業界(輸入車含む)」のNPS®の基準値を「▲28.8以上」と設定し、KPIとすることは可能なのでしょうか。表3の第1回調査で業界ごとのNPS®平均値を見ると、自動車業界は▲26.3です。調査対象ブランドは同じですが、平均値が異なっています。当然と言えば当然ですが、調査ごとにNPS®の平均値は変わってきます。「業界平均以上を目指す」とのKPIは有効だと思われますが、絶対値として「▲〇〇以上」との基準値設定は難しいことが推測されます。

表3 業界ごとのNPS®平均値

~「第1回NPS®業界横断自主調査」より~

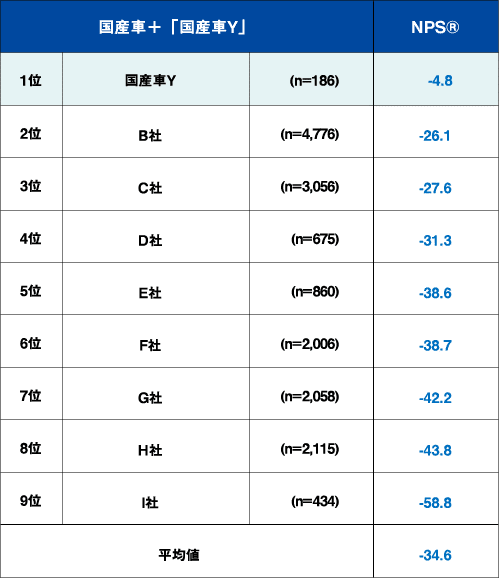

次に、先ほど使った第4回調査における自動車業界のNPS®平均値について、集計するベースを変更してみましょう。先ほどは、「輸入車を含めた自動車ブランド12社」をベースとしていましたが、今後は「国産車+国産車Y」の計9社に絞って、順位と平均値を見てみましょう(表4)。

この時「国産車Y」はNPS®=▲4.8で1位です。NPS®の平均値は▲34.6となり、D社とE社の間あたりが平均です。平均値を基準にした場合、「自動車業界(国産車+国産車Y)」の基準値は、▲34.8で、基準値をクリアしているのはD社以上となります。輸入車を含めた結果(表2)では平均未満だったD社が、今回は平均以上の成績を収め、中堅ブランドとなりました。

表4 自動車業界(国産車+国産車Y)のNPS®一覧

~「NPS業界横断自主調査(第4回)」より~

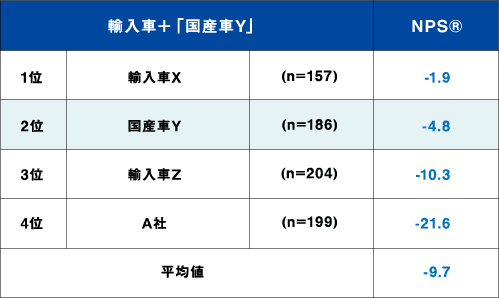

さらに、このデータを「輸入車+国産車Y」に絞ると、結果は以下の様になります(表5)。

「国産車Y」はNPS®=▲4.8で2位に、NPS®の平均値は▲9.7と大幅に上がりました。「自動車業界(輸入車+国産車Y)」では、平均値を基準にするとNPS®=▲9.7以上が基準という非常に高い結果になりました。4ブランドしかないこともあり、基準を超えたのは「輸入車X」と「国産車Y」だけです。

表5 自動車業界(輸入車+国産車Y)のNPS®一覧

~「NPS業界横断自主調査(第4回)」より~

これらの例から、NPS®の平均値は調査ごとに変動するだけでなく、比較対象として設定するブランドの範囲によっても変わることがわかりました。市場範囲をあいまいにしたままで、単純に平均値を元に「NPS®=▲〇〇以上ならばOK」といった基準の設定は現実的ではないと言えるでしょう。では、基準値を設けることが難しいとなると、NPS®の結果の解釈は、どのように行えば良いのでしょうか。

課題2.目標値が設定しにくい

~まず、「戦う市場」を決めよう~

はじめに、「戦う市場」=「ベンチマークする企業群」を決めることが大切です。

先ほどの「国産車Y」の例でも分かるように、国産車を競合と設定して国産車Yを販売していく場合(戦う市場を「国産車+国産車Y」と定義した場合)と、輸入車を競合として販売していく場合(戦う市場を「輸入車+国産車Y」と定義した場合)とでは、順位も平均値も大きく変動します。自社が戦う市場を定義した上で、基準値(≒平均値など)を設定し、競合との順位を比較することがNPS®を見ていく基本となります。

具体例として、今度は「輸入車Z」を見てみましょう。NPS®スコアは▲10.3で、日本の自動車市場全体(NPS®平均値▲28.8)では12ブランド中3位、平均値も大きく上回りました。しかし、「輸入車+国産車Y」の市場(NPS®平均値▲9.7)では、4社中3位で平均値を下回りました。

「どちらが正しい」と言った問題ではなく、市場の定義によって結果=解釈が異なってくることをイメージしてもらえればと思います。NPS®の結果を読み解くためには、まず、「戦う市場」を決めましょう。そこからがスタートです。

表6 輸入車ZのNPS®スコアと市場別順位

~「NPS業界横断自主調査(第4回)」より~

~それでも「マイナス」は残る~

「戦う市場」=「ベンチマークする企業群」を決め、比較していくことで、NPS®はある程度使いやすくなります。

「自社のNPS®は、業界内で〇位」

「NPS®業界平均値まであと5ポイント(平均は▲15で自社は▲20)」

「ライバルA社とのNPS®の差は10ポイント(A社は▲10、自社は▲20の競争)」

「だからまず、NPS®業界平均値を目標に設定する!そして達成後はA社のNPSを上回る!」

と言った目標設定が可能になります。ただ、それでもNPS®の「マイナス」は消えません。NPS®は「マイナスであること」を受け入れた上で、管理する方法を考えて行く指標だと言えそうです。

本稿では、第1話で挙げた3つの課題のうち、1と2にあたる、NPS®の解釈におけるマイナス値に対する考え方、解釈における市場定義の重要性を通したNPS®の目標設定方法について論じました。

1.NPS®がマイナスになり、結果をどう評価したら良いかわからない

自社他社含めてNPS®がマイナスになることが多く、解釈に困ります。

2.標値が設定しにくい

NPS®をKPIと設定した場合、いくつ以上を目指すべきかわかりません。

3.NPS®をコントロールする要因が不明

NPS®をコントロールするキードライバーがわからないため、NPS向上のための具体的な施策の立案の難易度が高い。

次回は、課題3「NPS®の構造理解」を中心にご紹介したいと思います。

※1 第3回、第4回調査では、NPS®が低く出やすい金融などが対象業界に含まれていないため、現時点ではNPS®マイナス率が高めに出ている。「NPS®業界横断自主調査」の各対象業界は以下の通り。

第1回:自動車、ノートPC、プリンタ、デジカメ、携帯キャリア、

ECサイト、VOD、ゲームアプリ、医療保険、自動車保険、

証券会社、銀行口座、クレジットカード、航空会社、セキュリティ

ソフト、放送局、SNS

第2回:自動車、ノートPC、腕時計、携帯端末、携帯キャリア、ECサイト、

VOD、ゲームアプリ、医療保険、自動車保険、証券会社、

銀行口座、クレジットカード、航空会社、セキュリティソフト、

グルメサイト、SNS

第3回:自動車、ノートPC、腕時計、携帯端末、携帯キャリア、ECサイト、

VOD、ゲームアプリ

第4回:自動車、ノートPC、腕時計、携帯端末、携帯キャリア、ECサイト、

VOD、ゲームアプリ

関連リンク

NPS®を使いこなす方法 第1話:現場で起きている課題

NPS®を使いこなす方法 第2話:NPS®マイナス値への対応

NPS®を使いこなす方法 第3話:NPS®調査から顧客構造を理解する

*** 筆者紹介 ***

マクロミル リサーチ営業本部 リサーチプランナー 内田智之

電機業界専門紙の記者を経て、2002年にインタースコープ(現マクロミル)に入社。 営業職、営業企画職を経験したのち、2009年よりリサーチャーとして、広告代理店や製造業、サービス業など幅広い業界を担当。 専門統計調査士の資格を有し、現在はリサーチプランナーとしてクライアントへの調査企画・提案、設計や分析、勉強会など営業活動の支援を行う。