#2 カード会社の収入と手数料〜加盟店手数料とIRF(インターチェンジフィー)の話〜

はじめに

前回、カード会社は主にイシュイングとアクワイアリングの2つの事業から成り立っていることを紹介しました(#1)。今回はカードビジネスの収入と手数料ってどんなものがあるの?っていうのをざっくり書いていこうと思います。

少し前に日本のキャッシュレス化が進まない理由として、専門家っぽい人たちが「加盟店手数料が高いこと」でカード会社が儲け過ぎだみたいな論法が話題となりましたが、果たしてそうなのか?あたりもスコープにしようと思います。

加盟店手数料とIRF(インターチェンジフィー)

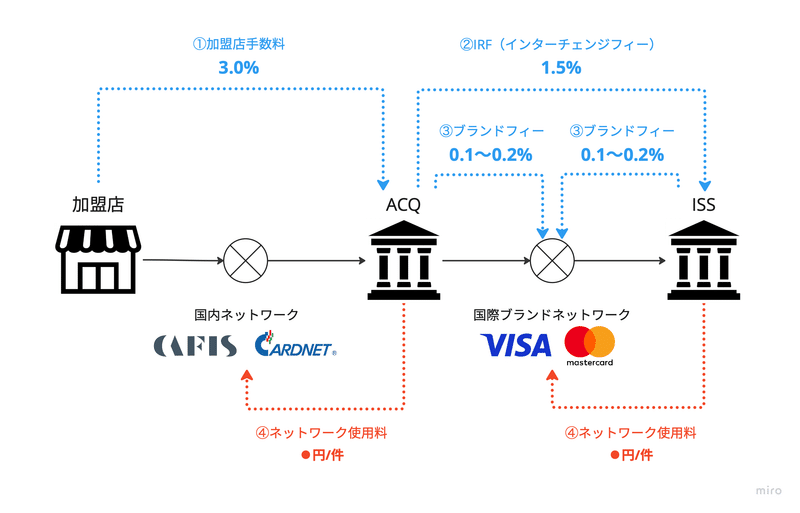

ざっくり言うと、以下の通りです。

・アクワイアラはお店と加盟店契約を結び、加盟店手数料をもらう。

・イシュアはアクワイアラからIRF(インターチェンジフィー)をもらう。

例えば、加盟店手数料率3%でアクワイアラとお店が加盟店契約を結んだ場合、お店でカードで10,000円決済されるとアクワイアラの収入は3%の300円となります。

アクワイアラは利用されたカード発行会社にIRFを支払います。アクワイアラとイシュアの間には国際ブランドネットワーク(Visa/Mastercard)が介在していることは説明しましたが、IRFは基本的に国際ブランドが業種ごとに定めています。

※実は国際ブランドによって名称が「アセスメントフィー」だったりもしますがここでは一般的に使われるIRFを用語として使います。

IRFが1.5%だった場合、10,000円×1.5%で150円がイシュアの収入となります。

つまり入ってきた加盟店手数料300円をアクワイアラとイシュアで150円ずつ分け合っている格好となります。

実際には下図の通りでカード会社(イシュア/アクワイアラ)は国際ブランドにブランドフィーを払ったり、ネットワーク使用料を払ったりしています。国際ブランドフィーはカード会社が国際ブランドとのライセンス契約に基づいて支払うもので、かなりいろいろな項目があるのですが一般的には決済額の0.1%〜0.2%の規模と捉えておけばOKです。

ネットワーク使用料は基本的にトランザクション毎に発生するもので、図では⚫︎円としましたが、数円程度です。

オンアス(On-Us)取引

カード会社はイシュイングとアクワイアリングの2つの事業をやってましたよね。

では、「A社がアクワイアラとして端末を設置した加盟店で、A社がイシュアとして発行しているカードが使われた場合」はどうなるのでしょうか。

この場合アクワイアラがイシュアに支払うIRFは発生しませんので加盟店手数料がそのまま収益になります。

※ただしこの場合でもブランドフィーとネットワーク手数料は発生します

このように自社で加盟店契約した店(「自社加盟店」なんて言ったりします)で、自社のカードが使われた場合の取引を「オンアス取引」と言います。

逆に、A社の加盟店でB社が発行したカードが利用された場合の取引を「オフアス取引」とも言います。

国際ブランドのIRFは公開されている

”はじめに”の章で少し触れましたが、高い加盟店手数料がキャッシュレス化の進まない要因になっていることが話題となり、2022年に経産省や公正取引委員会の要請により従来は非公表だった国際ブランドのIRFが公開されてます。(ちなみにJCBはIRFを設定しておらずイシュアとアクワイアラが分け合う形となっているとのことで公表されていません)

基本的にIRFは生活に必要とされる業種は低めに設定されてますが、その他は2%〜3%程度に設定されています。

では加盟店手数料はどのくらいか?というと三井住友カードが展開するStera端末のHPを見ると、最低2.7%〜と紹介されています。

仮に加盟店手数料2.7%で契約して、IRFが3.0%だとアクワイアラとしては損をしてしまいます。このような現象を「逆鞘(ぎゃくざや)」とよび、実際のところ業種によって結構あったりします。

なのでカード会社は業種や、先に紹介したオンアス取引がどの程度あるのかなどを加味して慎重に加盟店手数料を決定する必要がありますが、熾烈な陣取り合戦と新しいプレーヤーの参入により簡単ではない事業になっているのが実情です。

IRF公開前までは加盟店手数料が高いことが話題になりましたが、公開後はこのような話は聞かなくなった気もします。

まとめ

加盟店はアクワイアラへ加盟店手数料を支払い、アクワイアラはイシュアへIRFを支払うのが大枠の流れ。国際ブランドがIRFを決定していますが、加盟店手数料率を超えるIRFになることもあり、アクワイアラ事業は実は難しい事業だったりすることを説明しました。

イシュイング事業はというとIRF収入の他にキャッシングや分割払い、リボルビング払いによる金利収入や、提携先と協業して提携カードを発行する事業を展開しており、キャッシュレス化の波に乗って収益を伸ばしています。最近ではApple PayやGoogle Payなどのモバイルペイメント領域や国際ブランドのデビットカードやプリペイドカードの発行を受託したりと新たな事業も展開しています。モバイルペイメントの技術についても追々書いていきたいと思ってます。

この記事が気に入ったらサポートをしてみませんか?