『投資家の思考法』を読んで私に起きた変化(後編)

前編ではこの本を手に取るまでの経緯について話していた。今回は本の中身で印象に残った点と私に起きた変化について話していく。前編に関してはこちら

3.『投資家の思考法』

・お金はありがとうのしるし

お金は企業や個人が顧客の問題を解決した対価。顧客は問題を解決してくれた人へそのお礼としてお金を支払う。顧客自身すら気づいていない、より大きな問題を発見し解決できればその対価である報酬・利益が比例的に大きくなる。より大きな問題を、より大きく解決した企業・個人のところにお金が集まる傾向は今後大きくなる。

・労働者1.0から労働者2.0へ

「朝9時から夕方5時まで働いたから給料が出る」と考えている労働者:「労働者1.0」

労働者1.0は他に変えがきくので、いつリストラにあってもおかしくない。

「労働者1.0」が何人集まっても、顧客に対して価値を提供出来るわけがない。(自分ばかりで顧客がみえてないから)

自分の顧客が誰で、何を売っているかを意識する!

「あなたの売ろうとしている◯◯が、取引先が抱えているどんな問題をどう解決するのか?」

取引先のビジネスプロセスを観察し、その課題が何かを考えて、改善に向けたアイデアを提案していく。顧客の問題に接しているうちに、自社の製品の問題点・改善点もみえてくる。それを提案できれば、個人としての付加価値が高まる。

常に顧客のことを具体的、分析的に考えるうえで「インベスターシンキング」は土台になるものである。

・ビジネスの3つの要素

1.付加価値

その企業が提供する財・サービスに顧客にとっての付加価値があるのか、顧客にとって必要なもの、問題解決につながるものか

2.競争優位性

圧倒的な競争優位性があるのか、参入障壁と言えるまでに高められているのか

3.長期潮流

人口動態のようか不可逆的な長期潮流があるのか

・インベスターシンキング(下記①〜③)

①産業全体を俯瞰的に見る

どこにビジネスのポジショニングを持つのがいいのか、もしくはどこにポジショニングをとったビジネスのオーナーになるのかという事業の経済性評価において非常に重要な役割を果たす。

②動態的に見る

タイムトリップして産業の変化を考える。

(例)スマホ登場以降の産業変化

電話、音楽、映像、書籍、手帳と個別デバイスごとにデータ蓄積していたのが、「通信速度の飛躍的向上とコストの低減」により、スマホ一つにデータ蓄積が集約された。

③斜めから見る

事業の経済性に迫るには、さまざまな分野の企業同士の比較を通じて、アナロジー(類似・類推)を意識する必要がある。

メーカーがすべての機能を内製していた垂直統合モデル→各機能を専門性の高い企業に外注する水平分業モデルへシフトするトレンド、これは様々な産業で起きている。これはアナロジーの一つとして捉えることができる。

・ジブン・ポートフォリオ

「金融資産」と「自分資産」を組み合わせ、「インベスターシンキング」を用いてそれぞれの価値を高めることができる最強のポートフォリオ

ここでは22歳と35歳のジブン・ポートフォリオについて例にあげる。

22歳の場合:金融資産ポートフォリオをどうするかよりも「自分」という資産の価値を上げる方がより大きなインパクトがある。企業年金(DC)や個人年金(iDeCo)などの年金スキームを用い少額でいいので金融投資をはじめてみる。

35歳の場合:「自分資産」の中身をしっかり棚卸しし、将来に備えて「金融資産」と「自分資産」のバランスを整えていく必要がある。

今、取り組んでいるビジネスの実務は学びの宝庫。そこに関連する周辺の知識や技術は高い競争優位性となって40代の自分資産の価値増大に寄与する。

その他にも興味深い話が例をあげてわかりやすく説明されていると思う。

なお、本書の内容が難しく感じた場合は奥野さん監修のこの本をおすすめしたい。

4.私に起きた行動変容

①ジブン・ポートフォリオを作成した

自分のポートフォリオなのでここで明かすことはできないが、本書に倣いバランスシート(BS)を作成した。資産を増やすために金融資産と自分資産をどう増やしていくかを考えた。経済、株式の勉強をすることで両方とも増えると考え取り組むことにした。(あとは積年の課題である英語力アップにも取り組むことにした)

②医薬品業界のビジネスモデルについて考えた

業界に10年はいるからパーツ、パーツでは理解できているのだが、体系的には理解できていなかった。

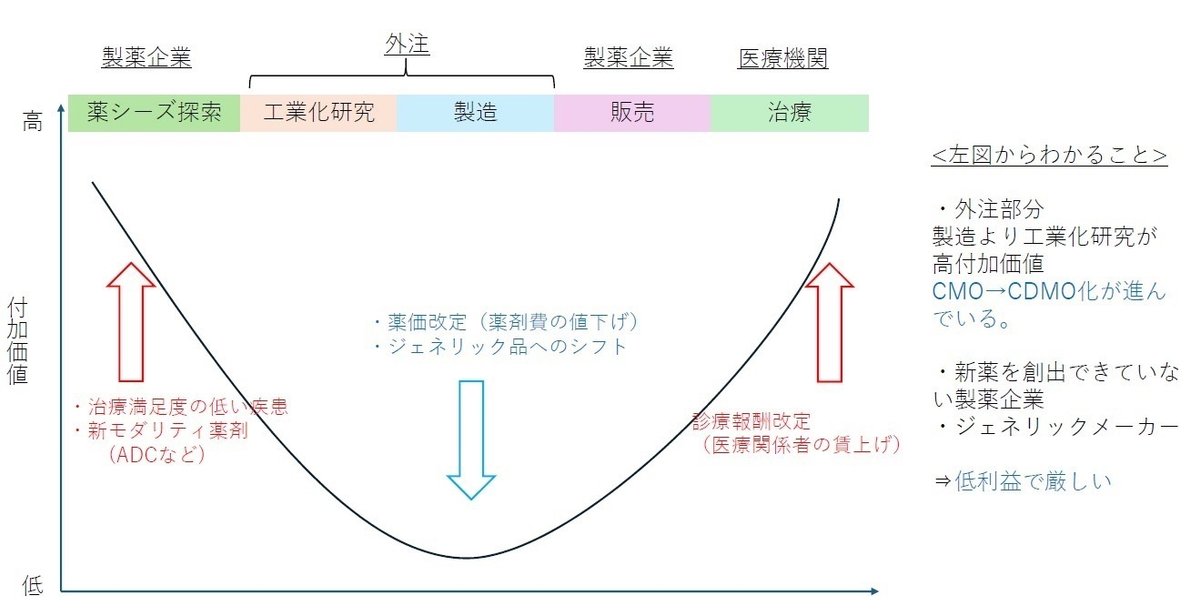

産業バリューチェーンでまずは医薬品業界、すなわち「薬で患者さんを治療することのバリューチェーン」について考えてみることにした。

また改めて医薬品業界について勉強しようと思い、下記の本などを参考にして学習した。

③顧客、同業他社のIR書類をよく読んでみた

今まで開発パイプラインを確認する程度で製薬会社のIR資料を閲覧することはあったが、それ以外はあまり興味がなかった。

開発パイプラインや上市されている医薬品の売り上げをみるだけの他、会社が今後どこに注力していくのか、人的資本経営やカーボンニュートラルへの取り組みなど会社によっても方針はそれぞれであることを知った。

そして投資家に出すIR資料も会社のカラーがでる。

第一三共は、国内製薬企業で一番研究開発比率の高い企業なのだが、R&D Dayという投資家向けに研究開発についてのプレゼンや現在の治験テーマについて臨床開発データの詳細に関しても学会発表レベルで投資家に公表している。

また、X(twitter)でキーワードに医薬品名で検索して、実際に投与治療されてる患者さんの声を収集したりしてみた。どの薬が患者さんにとってどのくらい貢献しているか知ることができる。匿名性がある分忖度ない意見をしれると共に、自分の仕事がどう社会貢献しているかを知ることができる点で良いかと思う。

④自分の部署の開発品の付加価値について真剣に考えるようになった

ここは企業秘密にも関わるので明かさないが、ビジネスの三要素である付加価値、競争優位性、長期潮流3つの観点から自分の場所の開発品について考えてみることにした。

⑤経済についてもっと知りたい!モーサテをみるようになった

テレ東の経済番組で有名なのはWBS(ワールドビジネスサテライト)なのだが、経済初心者に夜10時からの1時間の経済番組は正直つらい。

朝だったら起きてから出かけるまで、ながら的にみることができる。そんな気軽な気持ちで視聴することにした。

だが、思った以上に1日で起きている経済ニュースが多い!今まで朝はめざましテレビかzipしか見てこなかったせいかもしれないが…

視聴し始めてから1年近くになりわかることも増えてきたのだが、まだわからないこともたくさんある。

だが、ここ最近なぜ円安に進んでいるのか?や日経平均がバブルでない理由、欧米の金融政策やその政策決定に使っている経済指標など今までわからなかったことを知ることができたのはいい収穫だった。

そして、何よりも今まで自分の会社の決算短信や投資家向け説明資料を見ても全然理解できなかったことが理解できるようになったことだった。会社が経営のために大事にしてる指標をしることができる。働いていく上での大きな収穫となった。

このモーサテを見る時に大事にしてるのは結果だけをみないことだと思っている。

モーサテでは今日の為替、株価のレンジや月曜日に金曜日の終値予想というのをアナリストに聞いているのだが、正直気休め程度だと思っている。それよりもアナリストがどういうデータをどう解析し、この仮説を立てたのか?ということが大事だと思っている。

私の職業(研究者・技術者)では、仮説を立てて検証することを繰り返し、目標となる研究成果・技術目標へと積み上げていく。一方、経済がこのあとどう動くかは誰にもわからない。つまり、今後の経済はどうなりますか?という問いには必ず仮説しか存在しない。そういった場合は、仮説の結果ではなくその論拠がしっかりしているかを大事にしている。投資は個人の判断であるなら、自分で納得のいく投資をしたい。そう思っている。

⑥会社のシステム(確定拠出年金、社員持ち株)について理解できた。

恥ずかしながら、確定拠出年金や社員の持ち株に関して何もわかってない状態で加入していた。

自分の会社が確定給付年金と確定拠出年金を組み合わせて運用にしていること、確定拠出年金で会社が選んだ投資信託の中から自分でポートフォリオを組んで運用すること。自分で投資金額を追加できるシステム(マッチング拠出)があることを知った。詳細については下記URLがうまくまとめられているので詳しく知りたいからは参照してほしい。

持ち株もドルコスト平均法で運用されていることはなんとなく認識していたが、配当金が勝手に再投資されていることは不満だった(会社の都合だと思ってた)しかし、投資は複利で配当金は再投資しないと雪だるま式に増えていかないことを知った。会社の持ち株のシステムは社員がきちんと理解していなくても正しく運用されていることを知ることができた。

⑦マッチング拠出を行った

⑥について勉強していくうちに会社が確定拠出年金に拠出している額と同額まで自分で拠出できるのがマッチング拠出になる。拠出分が所得控除にあたるので、税制優遇をうけることができることを知った。

会社がマッチング拠出の制度を導入したのが去年10月からで、ちょうど始まるタイミングで申込むことができた。

⑧実際に個別株投資を行った

この本を元に参入障壁を考え、個別株を買ってみた。参入障壁に関しては自分が仕事をしていく上でよく調べる領域に近い業界、製薬・化学・食品セクターをメインにした。やはり、自分の仕事に近い業界の方がその業界の今後のゆくえや、その会社のすごさを把握しやすいからである。(他業界の株も買ってはみたが投資額は少なめにした。あくまで業界の勉強をするために買ってみた程度)

単元株を買うのが理想ではあるだろうが、複数の銘柄を単元株で買い、ポートフォリオを組むことは難しいため、単元未満株(S株、ミニ株と言われるもの)でポートフォリオを組むことにした。

単元未満株でもSBI証券や楽天証券で取引手数料なく投資することができるので、個別株を持ってみたいけど、投資資金は少ない方にはおすすめである。

⑨自社の新規事業について考えてみた

私に勤めている会社には新規事業に関する社内公募がある。今までは敬遠していたのだが、今回は応募に向けて考えてみることにした。

まず、世の中で困っている課題はないか?それを解決することができれば新しい事業に繋がると考え、自分が実際に不便に感じたこと、あったら使うなと思う事業が何かを考えた。

次に、その事業を取り巻く長期潮流を考えた。例えば、これからは転職することが当たり前の社会になるとか、人生100年時代といわれているので健康寿命を伸ばす取り組みがフォーカスされそうといったことを考えた。

そのあと自社の既存の事業から技術的な強み、コネクションとしての強み、ブランド力としての強みはどこなのか?どこにあるのか?という視点で考えてみた。これは参入障壁にあたるところである。

なぜ参入障壁が必要なのか?本で見ていた時は後続で入ってくる企業に対するアドバンテージがないと競争優位性がなくなってしまうから…と思っていた。

ただ新規事業を考えると実際は逆だった。思いついた事業はすでに誰かが始めているのである。後続から始める我々が自社の強みを使って進めていく。既存メーカーからシェアをもらうために後から入る会社にも参入障壁は必要だということがわかった。

このような考えで新規事業を考えていたのだが、想定以上に今の仕事が忙しく(それ以上に楽しそうな仕事)、新規事業の提案は来年に持ち越すことにした。

一つの本でここまで自分のマインドセットが変わるとは思わなかった。改めて、本著の奥野さんと、PIVOTの佐々木さんには感謝したい。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?