シンプルに生きるための資産運用方法について。

くめです。銀行の営業担当として活動していますが、資産運用方法について抜本的に改善したいと思うお客さんに沢山出会いました。

なので、資産運用が趣味ではない、個人投資家ではない”普通の人”が行うべき資産運用についてまとめておきたいと思います。以下のような人が当てはまると思います。

・資産運用を始めたいが何をしたら良いのか分からない

・投資については懐疑的であるが、お金は増やしたい

・金融機関で謎の投資信託を買わされ損した、あるいは低調なパフォーマンスに満足していない

・資産運用について考える暇はあまりないし、知識もあまりない

こんな方向けに、なるべくシンプルに、なるべくほったらかす事が可能になる、「シンプルな資産運用方法」を提案したいと思います。

その結果、以下のようなメリットを得られると思います。

・シンプルでありながら、実は資産運用の最適解を目指せる

・資産運用やお金のことについて考える時間を減らす

・将来への漠然とした不安が無くなる

・人生において大切なことに時間とお金を使えるようになる

・お金を増やしながら、同時に社会への貢献も意識できるようになる

日々お客さんと会話していて感じるのは、ご高齢のお客様ほど、バブル崩壊前の成功体験(預金してるだけでお金が増える)や銀行員の過剰セールスなどを食らったせいか、資産運用そのものに懐疑的な方が多い印象を受けました。

実際「なんでこんな投資商品を買っているか」疑問に思うお客様が多いのです。聞いてみると、「昔の担当者が勧めてきたから」「付き合いで仕方なく」という方ばかり。そりゃ銀行も嫌われるわ、としか思えません。

その憤りもエネルギーに変えて、本記事を作成することにしました。

※記事に対する意見や指摘、訂正があればコメントなどでお知らせ頂ければと思います。個別に質問したい方は、TwitterでDMでも頂ければと思います。

※念のためのお約束言葉で恐縮ですが、投資は自己責任です。損したとしても、その責任は一切負うことはできません。投資をする上での知識のつけるという目的でご覧いただければ幸いです。

◆(結論から)何をやればいい?

やることは基本的に以下5点となります。

・つみたて NISA を積立額MAXで始める。

・確定拠出年金(iDeCo/企業型DCなど)を始める。

・上記実施後でも収入に余裕があれば、特定口座で新たにつみたて投資を始めても良い。

・十分な余剰資金(現預金)があれば、リスク許容度の範囲内で、特定口座で一括投資をする。

・リスク許容度の範囲内を設定し、定期的(数年に1度でOK)に資産配分を見直す。

最初の4点は1度やってしまえばお終いなので、楽です。投資は早く始めれば始めるほど長期的にお得になるので、さっさと設定してしまうのが吉です。

買うべき商品は以下になります。

・eMAXIS Slim 全世界株式

・SBI・全世界株式インデックスファンド

・楽天・全世界株式インデックスファンド

商品を選ぶ際のポイントは

①手数料が安くて、

②世界全体の株式に投資する

ものを選ぶことです。詳細は後述します。

上記を踏まえて、金融機関は以下を選べばいいかと思います。

・SBI証券(ネット証券)

・楽天証券(ネット証券)

・信頼できるファイナンシャル・アドバイザー

■なんでネット証券?

ネット証券はとにかく手数料が掛からないこと、そしてお客さんが一番断りにくいであろう対面セールスが無いということに利点があります。

少なくとも確定拠出年金は維持管理手数料が最も安いネット証券を選びましょう。ネット証券以外を選んでしまうと、長期的に見て相当損します。

■楽天ユーザーです。

楽天ユーザーは、楽天証券を選ぶと良いです。以下の利点があるからです。

・楽天クレジットカード決済で投資信託を購入できるため、楽天ポイントが貯まりやすい

・楽天ポイントで投資信託を購入することができる

・楽天銀行と楽天証券を併せて利用すれば、普通預金の金利が0.1%になる(メガバンクの100倍)※執筆時時点

※ご参考

- 楽天カードクレジット決済

- マネーブリッジ(銀行口座・証券口座連携サービス)

上記を踏まえると、総合的に楽天ユーザーになるのがベストかもしれません。ただし、わざわざ楽天をメイン銀行やメインクレジットカードに鞍替えするのも面倒かと思いますので、SBI証券でも良いと思います。

■楽天が嫌いです。

同感です。本気で嫌ならSBI証券を選べば良いと思います。

■楽天には潰れて欲しいと思いますが、楽天ユーザーになりたいです

どこの証券会社もそうですが、分別管理のもとで運用していますので、万が一楽天証券が潰れても預けていた資産は返還されます。銀行は普通預金なら1,000万まで保証があります。

が、潰れて欲しいくらいに憎んでいるならわざわざ利用しなくて良いと思います。

■対面でコミュニケーションが取れる営業担当がいてほしい

営業担当者をつけたいなら、あなたが絶対に信頼できる人に限ってください。謎の商品を勧めてきたら、さっさとネット証券に移行することをお勧めします。

逆に営業担当者をつけることのメリットは、以下です。

・ヒアリングを通じてあなたのリスク許容度を設定してくれる。

・リスク許容度に応じた資産配分を設定してくれる。

・定期的に資産配分を見直してくれる

・投資信託に限らず、(例えば相続など)人生に寄り添い総合的なサポートをしてくれる

以上のことを考慮すると、定期的な異動により担当者が変わってしまう大手/地方金融機関を選ぶよりも、優秀で信頼できるFA(ファイナンシャル・アドバイザー)やFP(ファイナンシャル・プランナー)を一人見つける方が投資効率は良くなるかと思います。

■短期売買を勧められた

少なくとも短期売買を勧めてくる悪質な担当者は避けましょう。すればするほど金融機関が儲け、あなたが損するという構図になります。短期売買をするのは、投資が趣味な人に限ります。

◆世界株式に投資する理由は?

世界株式に投資するということは、世界の経済全体に投資するということになります。

世界経済は、資本主義が浸透してから常に成長を続けています。世界恐慌、バブル崩壊、リーマンショック、度重なる経済危機が発生し、株価は何度も暴落しました。が、その翌年ないし数年後には、あっという間に回復し、成長を続けています。それに比例するのが世界のGDPや世界の時価総額です。

日本のバブルが崩壊した時、日本の資産(日本の不動産や日本の株式)に100%投資した人は確かに損しました。しかしながら、たとえ日本が衰退しても、別の国(アメリカ、中国 etc..)の経済は成長しています。全世界の経済を見ると、やっぱり成長しています。

世界の経済が成長するということは、世界の株式が成長するということです。これを前提条件としましょう。

■世界株式は着実に上昇している

実際にグラフで見てみましょう。世界株式の推移を示してくれている便利なベンチマークの一つに「MSCI ACWI」というものがあります。

『モルガン・スタンレー・キャピタル・インターナショナル(略してMSCI)』という株価を算出したりしている金融サービス会社が出している、世界の株式を対象とした株価指数が『オール・カントリー・ワールド・インデックス(ACWI)』です。覚えなくて良いです。

- 「MSCI指数ハンドブック」P3より

世界の先進国23か国と新興国26か国の計49か国をカバーしています。上図では左側の黄色部分(先進国)と青色部分(新興国)を指しています。

※上図では新興国が24か国となっていますが、2019年にアルゼンチンとサウジアラビアが加わっています。

「全然オールカントリーじゃねえじゃん」と突っ込みたくなるかもしれませんが、とりあえず世界株式のほぼ全てをカバーしていると思っていただいてOKです。

上図が2005年から2020年9月までの推移です。青い線が「MSCI ACWI」です。

2008年にリーマンショックが起きて、一時的に暴落しました。が、結局持ち直しています。

2011年に東日本大震災が発生して日本は大混乱となりましたが、世界株式への影響は僅かであることが分かるかと思います。

そして今年、コロナウイルスにより再度暴落しているのがはっきりと分かります。しかし、わりとすぐに回復しているのもまた分かるかと思います。さらに言えば、暴落しても、リーマンショック前の株価より高いということです。

ちなみに上図が世界株式の国の構成比です。現在の経済はアメリカが天下を取っていることがよく分かると思います。日本はどんどん比率が下がり、ついに7%を割ってしまいました。

■世界株式に投資すると、どうなるか

上図の指数推移を元に計算してみると、世界株式は直近15年で、年間平均5%で成長しているという結果になります。

さらに長期的に見ると、30年で平均7.3%成長しています。

では30年前、この「MSCI ACWI」指数通りに100万円を投資していたら、どうなっていたでしょう。複利の効果を得て、なんと100万円が828万円にまで増えます。

「じゃあ、世界株式全体に投資すればいいんじゃね」ということが何となく分かるかと思います。

ちなみに30年前は、「MSCI ACWI」通りに投資するなんてことは素人には不可能だったと思います。アメリカに58%、日本に6%、中国に、フランスに、といった感じで49か国の株式に投資していかなくてはなりませんでした。

■全世界の株式を購入する方法。

しかし今や、誰でも世界株式を購入することができるようになりました。それが冒頭に挙げた、以下の商品を購入することです。

・eMAXIS Slim 全世界株式

・SBI・全世界株式インデックスファンド

・楽天・全世界株式インデックスファンド

これ1つ購入することで、あなたは「MSCI ACWI」が出しているような指数に従って分散投資してくれるようになります。

例えばつみたてNISAで「eMAXIS Slim 全世界株式」を毎月3万円購入するとしましょう。

あなたは「eMAXIS Slim 全世界株式」を3万円購入したに過ぎませんが、そのお金の約58%(1.8万円くらい)はアメリカへ、約7%(2100円くらい)は日本へ、etc..と構成国の比率通りに分散投資してくれます。

比率が変わってもコンピュータが勝手に算出して投資してくれるので、あなたは商品一つ買うだけで全世界に分散投資することが可能になりました。便利な時代になったものです。

◆「確定拠出年金」「つみたてNISA」「特定口座」 の優先事項は?

お得度で言えば、『確定拠出年金(iDeCo/企業型)>つみたてNISA>特定口座』ということになります。

ちなみに特定口座とは、投資するために開設する必要がある証券会社の口座という意味合いです。銀行の普通預金口座の証券版とお考え頂ければ結構です。

それぞれ以下のような特徴があります。

・特定口座:預金口座同様、運用益に対して税金を支払う必要がある

・つみたてNISA:運用益が非課税

・確定拠出年金:運用益が非課税+受取時に所得控除

一番良いのは確定拠出年金ということが分かります。ただし確定拠出年金は一度投資したお金は60歳/65歳まで引き出しができなくなります。年金や退職金と同じようなものなので、そこは十分に注意する必要があります。

とりあえず最も気軽に始められる「つみたてNISA」を制限MAX(年間40万/月3.3万円ほど)で運用していくのが良いかと思います。

確定拠出年金はあなたの勤務状況(会社員か、正社員か、個人事業主か、など)により制限額や手続き方法が変わってきますので、それに応じて拠出額を決めていけばいいかと思います。

つみたてNISA、確定拠出年金に満額投資しても更にお金を拠出できる余裕がある方は、特定口座をご利用ください。

◆手数料を安くするには?

ネット証券ではない、大手証券会社やメガバンク、地銀などで購入する運用商品は、まず商品を買うために手数料を取られます(販売手数料1~5%)。

さらに、多くの商品は運用管理のための手数料を毎年取られます(信託報酬1~2%)。

さらにさらに、一部の商品は解約時(売却時)にも手数料を取られます(信託財産留保額~1%)。

いずれも高いほど、自分自身が損をし、金融機関が儲かる仕組みです。なので悪質な営業担当者はお客さんに売買を繰り返させることで、自ら儲けようとします(回転売買と言います)。

・つみたてNISAは販売手数料が必ず無料になるのでどこで買ってもOKです。

・世界株式は信託報酬が0.1%以下と、業界最高ランクの安さです。

・ネット証券の場合、販売手数料はだいたい無料です。

・ネット証券の場合、セールス担当がいないため、回転売買という罠に掛かりにくいです

・iDeCo(個人型確定拠出年金)は、金融機関毎に維持管理手数料を取られますが、ネット証券が最も安いです。

手数料をできる限り無くし、その分を投資に回せば、長く運用すればするほど開きが出てきます。そして、どんどん開きが大きくなっていきます。

なので、いかに手数料を取られないかをお考え頂ければと思います。そうなると、選ぶべきはネット証券となります。

◆リスク許容度って、どうやって決めれば良い?

以下のような状況を想定してみてください。

リーマンショック発生直前に世界株式に100万円一括投資したとします。その後リーマンショックが発生し、価値が50万円くらいにまで下がってしまいました。

しかし数年後、価値は元通り100万円にまで回復し、さらに数年後には、それ以上の価値になっていきましたとさ。

リーマンショックもそうですし、今回のコロナウイルスもそうですが、今後も必ず、どこかのタイミングで株価は暴落します。そしてそれはいつ来るか分かりませんし、回復まで何年かかるかも分かりません。

しかし世界経済は長期的に成長する、株式は長期的に成長するという前提が正しいとすれば、あなたが保有している世界株式も必ずどこかで上向いていきます。

問題は暴落が起きた時、あなたの生活が耐えられるかどうか。という点を考慮していただければと思います。

つまりあなたの保有する全資産のうち、株式の価値が半分にまで落ちたとしても許容できる、あるいはとりあえず生活できる分の預貯金があるくらいの資産配分であれば問題ないかと思われます。

まずはシンプルに「預貯金などの安全資産と、リスク資産(世界株式)の割合をどうするか」を考えてみてください。言葉を変えると、「私は現在〇〇万円保有していて、そのうち何割を世界株式に投資するか」を考える、ということです。

■例

1000万円保有していたとします。安全資産:リスク資産の割合を50:50とすると、500万円を現預金、500万円を世界株式で運用することになります。

ただし世界株式の500万円は、どこかのタイミングで250万円に低下するかもしれません。その時、あなたの全資産は750万円となりますが、それでも大丈夫ですか?という話です。

例えば車や持ち家がどうしても欲しいとか、結婚・出産・教育・病気・介護・失業などといった大きな出費が想定される状況にある方々は、リスク資産の割合を減らして運用すればいいでしょう。

逆にしばらくは結婚する予定もないし、自分も親も健康だなんて人は、リスク資産の割合を増やしていいかと思います。

一般的には、若者ほどリスク資産の割合は高くしても問題ございません。なぜなら若者ほど、将来もらえるお金が多いからです(長く働けるから)。つまりリスクをかけても、それを取り返せるチャンスがたくさんあるということになります。

まとめると、自分の収入と、保有資産と、今後来るであろうイベントを想定して、リスク資産の割合を決めると良いでしょう。

◆資産の割合を見直すタイミングって?

あなたの資産やライフイベントに変化が訪れた時は、資産配分を見直すいい機会となります。

資産が動く状況として以下のようなものが挙げられます。

■プラス要因

・出世して年収が上がった

・結婚して世帯年収が上がり、出費も減った

・相続などで大きな現預金を手にした

・つみたて投資を開始して数年が経過し、リスク資産の割合が変わってきた

■マイナス要因

・大きな出費をした(車・家などを買った)

・怪我や病気で入院・手術した

・妊娠・出産し、子供ができた

・失業/退職した

お金に大きな動きがあると、あなたが設定したリスク資産の割合から大きく逸脱することになるかと思います。

その時は世界株式の一部を売却/買増し、資産の割合を調整すれば良いのです。

また、確率は低いが起こると破産に近づく危険があるリスクについては、保険で対応してください。以下のようなケースが挙げられます。

・買った家が燃えて住宅ローンが払えなくなった→火災保険

・私自身が突然死亡し、養っていた家族の収入がなくなった→死亡保険

・重い病気を患い、生活費を稼げなくなった→収入保障保険

・運転中に人を轢いてしまい、多額の損害賠償請求をされた→自動車保険

逆に小さな損(旅行中にカメラが壊れた、とか)に対応するちょこまかした保険は不要ですし、それは本来の保険の目的から逸脱しています(本気でヤバくなるリスクに対応するのが、保険という商品が持つ価値です)。それに加入するくらいなら、その分を資産運用に回すほうが良いです。

◆株式以外のリスク資産は要らないのでしょうか?

金融機関から「債券」、最近だと「REIT(不動産投資信託)」を勧められたことがあるかもしれません。あるいはそれらと株式等を組み合わせた「バランス投資」などもよく耳にするかと思います。

が、そうした別々の種類の資産を何個も組み合わせて資産配分を構築するのは、単純に面倒ですし、資産配分を見直すときにも手間が掛かってしまいます。

そのようないわゆる「ポートフォリオ投資」「アセットアロケーション」は個人投資家がやるようなことなので、私たちのような一般人には不要かと思います。

債券なんかは確かに株式暴落時も安定した運用パフォーマンスを出しますし、むしろ上昇も狙えるということでリスクヘッジとして期待される方もいるかもしれません。しかしそれは安全資産とリスク資産の割合を変えることでも同じような効果が得られますので、リスクヘッジしたいなら単にリスク資産の割合を減らせばいいかと思います。

「バランス投資」に関しては、リスク資産でわざわざバランスを取る必要がない。というのが私の意見です。そこでバランスを取らず、安全資産(現預金)とリスク資産(リスク資産)のバランスを取るほうがシンプルで分かりやすいですし、やりやすいです。

我々一般人、つまり投資に時間を割く時間が少なく、投資の知識も少ない人々が取るべき戦略は、とにかくシンプルに設計し、なるべくほったらかすことにあります。それが結果的に大きな利益を生みますので、よく分からない商品に手を出すのは避けましょう。また、自分の資産を複雑にするのもやめましょう。

むしろ「とりあえず将来には安心したから、人生においてもっと大事なことに取り組もう」と決起してくれることを望みます。

◆個別のケース:25歳会社員の場合

以下を想定してシミュレーションしてみましょう。

・25歳正社員

・貯金は100万円、投資経験なし

・月収20万円、うち6万円は貯金に回せる

この方は貯金の200万円が150万円に減っても許容できるということなので、リスク資産の割合は50%(100万円を投資できる)ということになります。

したがって、以下のように設定します。

・100万円を特定口座で世界株式に一括投資する

・つみたてNISAで月33,333円(≒年40万円)、iDeCoで月2万円つみたて投資する

これで運用すると、35年後の60歳時点でどうなるでしょうか

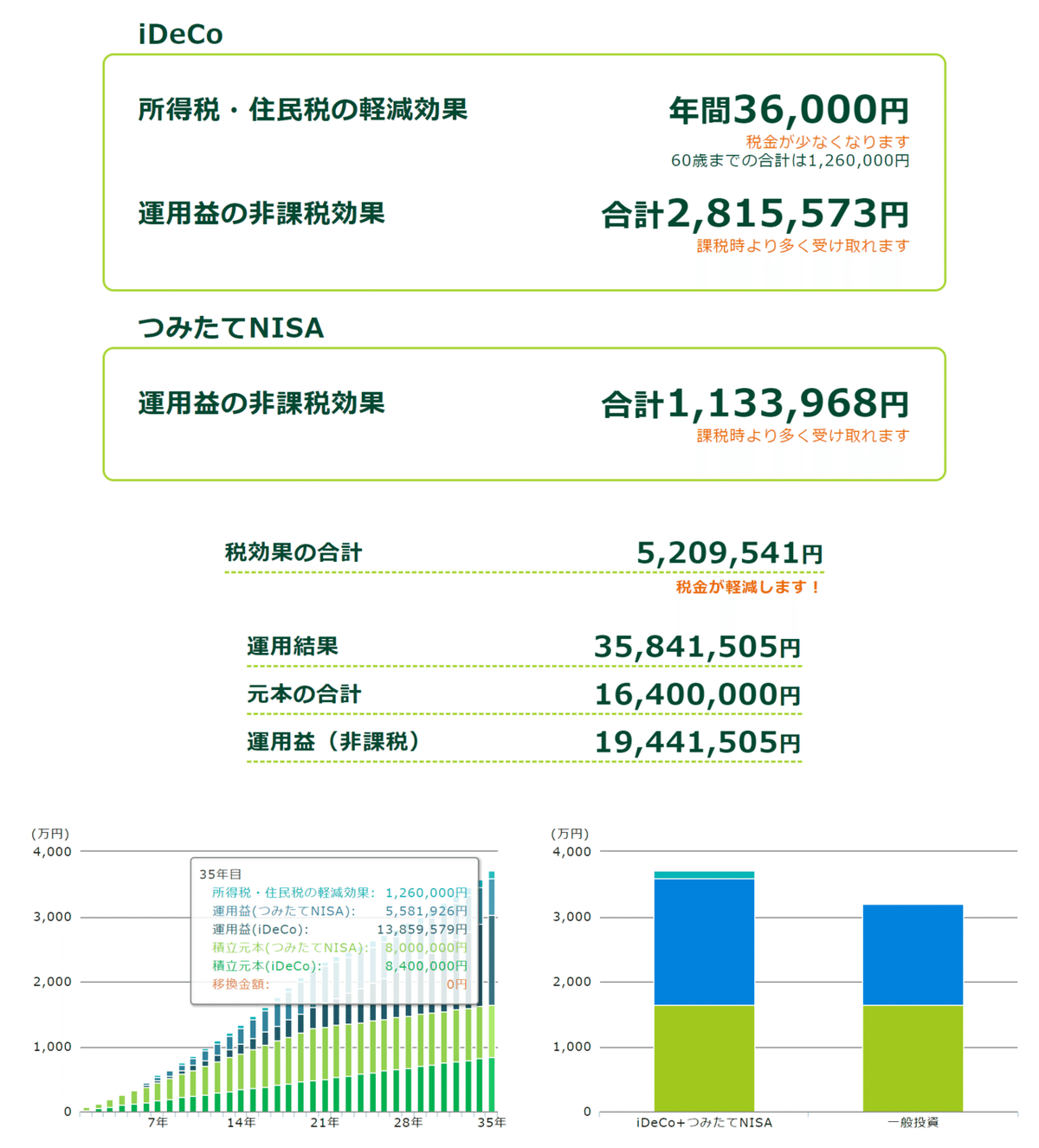

- 三井住友銀行「メリットを確認!税軽減シミュレーション」より

年間の平均利回りを5%で運用したとすると、結果は上図の通りになります。35年間で1640万円投資し、およそ3580万円まで増やすことができました。およそ520万円もの税金が軽減されることになります。

100万円は「■世界株式に投資すると、どうなるか」欄で示した通り、(年7.3%の運用利回りだと)30年後に800万円ほどになります。

合計で4000万を超えますね。さらに退職金や年金収入が加わりますので、退職後も安心して生きていけるという実感が湧くのではないかと思います。

設定が完了すればあとは好きなように生きて、リスク資産の割合に変化が生じた頃に配分を見直せばOKです。5万円以外のお金は、自分の好きなことに使えば良いのです。

もちろんこれは毎年必ず5%の運用利回りを達成した場合を想定したシミュレーションのため、実際は変動します。また、これからの35年がどうなるかは誰にも分かりません。もっと増えるかもしれませんし、もっと減るかもしれません。

しかしながら、毎月5万円投資すれば、35年後には元本が1640万にまで積み上がるのは確かです。それだけでも、将来に対する漠然とした不安感を取り除くことができるのではないでしょうか。

■毎月5万も拠出できないのですが?

少額でも結構ですので、自分の拠出できる範囲で始めることをお勧めします。それでシミュレーションしてみて、将来に対して少しでも安心感が湧いたなら、あとは自分の好きなように生きればいいのです。

逆に足りないなと思ったら、つみたて投信の持つ「強制貯蓄」という特徴を生かし、拠出後の収入で生活するように工夫してみるのもいいでしょう。

あるいは転職などにチャレンジして、収入を上げるのもいいでしょう。

やってはいけないことは、お金のために食費や交際費などを削ることです。お金より大事なものを失うことになります。健康を失えば、お金を貯めた意味が無くなります。友人や家族を失えば、それは人生における一番の損失に繋がります。

話は変わりますが、そもそも資産運用を始める前から収入より支出が上回っている人、ボーナス頼りの人は、毎日の生活を根本的に見直すことをお勧めします。たとえ収入が増えたとしても、その分支出も増えてしまいます。それは、いつか破産するという予兆です。

◆資産運用をすることの、別のメリット

当然ながら「自分の資産が増える」、というのが資産運用のメリットであり、目的でもあります。

しかし、もう一つメリットを挙げるとするならば、「投資を通して社会を豊かにすることができる」ということです。

投資は、自分が持つ余分なお金を社会に送り、間接的に社会貢献をすることに意義があります。それが本来の投資、です。あなたのお金が世界のあらゆる問題を解決するための資金になっているのです。相続するのは難しいかもしれませんが、どこかで必ず役に立っているのは確かです。

日本に貢献したいなら、本記事の趣旨とは外れますが、日本株に投資すれば良いのです。私自身も、日本の良い会社に投資するという理念を持つ投資運用会社『鎌倉投信』を利用しています。

「お金を増やすために投資をし、結果的に社会が潤う」というのも当然素晴らしいのですが、「社会に貢献し、その対価として利益を頂く」という目線があっても良いと思うのです。そういった思いを持つだけでも、日頃の生き方に変化が生じるのではないかと思うのです。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?