消費増税と法人増税。賃上げしやすいのはどっち?

2023年10月にヤマト運輸株式会社が、約3万人の個人事業主との契約を終了することを発表しました。約3万人の個人事業主は、ダイレクトメールなどの軽量の荷物の配達をしていたとのことで、当該業務は、今後、日本郵便に任せることになったそうです。

ネット上では、消費税の適格請求書等保存方式(インボイス制度)の開始が、契約終了の理由ではないかと噂されています。外部からは、ニュースの内容以外の情報を入手できないので、今回のヤマト運輸株式会社の経営判断をどうこう言うことはできません。

でも、インボイス制度の開始で、ヤマト運輸株式会社が、これまで通り個人事業主と契約を継続していたら、巨額の利益を失うことは容易に想像できます。

今回は、インボイス制度が、ヤマト運輸株式会社の利益にどれくらいの影響を与えるのか、そして、消費税が給料にどう影響するのかを見ていきます。

仕入税額控除が認められなくなった場合の利益への影響

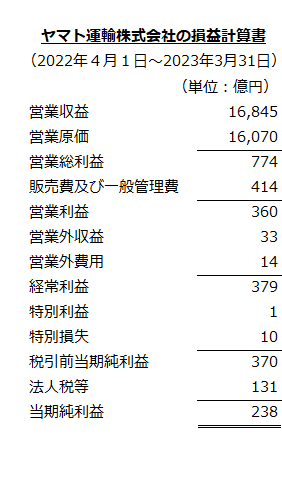

まず、2023年3月期のヤマト運輸株式会社の損益計算書から見ていきましょう。以下は、ヤマト運輸株式会社のウェブサイトの電子公告のページに掲載されている「第19期 決算公告」の損益計算書を簡略化したものです。なお、上記ウェブサイトにアクセスした時期によっては、「第19期 決算公告」を見られなくなっている場合があります。

上の損益計算書の一番下の法人税等を支払った後の当期純利益は238億円です。この238億円が、約3万人の個人事業主と契約を続行していた場合にどれくらい影響するのかを見ていきます。

個人事業主への報酬別で当期純利益への影響額を計算

個人事業主に支払われていた報酬がいくらかは、外部から知ることはできません。ヤマトホールディングス株式会社(ヤマト運輸株式会社の親会社)の有価証券報告書を見ても、従業員の平均給与をざっくり計算できても、個人事業主への報酬支払額はわかりません。

ということで、ここでは、個人事業主に年間110万円が報酬として支払われていたと仮定して、当期純利益への影響額を計算します。

個人事業主の年間の課税売上(税抜売上)が1,000万円を超えていなければ免税事業者になります。ヤマト運輸株式会社と契約していた約3万人の個人事業主全員が免税事業者だったと仮定します。

ヤマト運輸株式会社が個人事業主1人に対して110万円の報酬を支払った場合、その中には10万円の消費税が含まれています。

個人事業主の報酬に含まれる消費税

=110万円 × 10/110

=10万円

インボイス制度が始まる前は、この10万円の消費税は、仕入税額控除を受けられたので、ヤマト運輸株式会社の消費税の納税額は、個人事業主1人につき10万円節約できました。

なお、仕入税額控除がわからない方は、以下の記事を読んだ後に今回の記事を読み進めてください。

2023年10月からインボイス制度が始まった後は、適格請求書発行事業者以外(個人や免税事業者など)への経費の支払いに対しては仕入税額控除が認められなくなりました。そのため、これまで個人事業主に支払っていた報酬に含まれていた消費税相当額10万円については、ヤマト運輸株式会社が、自己負担しなければならなくなります。よって、ヤマト運輸株式会社は、インボイス制度開始後、個人事業主1人当たり10万円の消費税の納税額が増えます。

ただし、増えた納税額10万円は、法人税の計算では経費になるので、法人税等を節約する効果があります。法人税の法定実効税率は約30%なので、以下の計算より、個人事業主1人につき3万円の法人税を節約できます。

法人税節約額

=増えた経費 × 法人税率

=10万円 × 30%

=3万円

したがって、インボイス制度の開始により、個人事業主1人につき7万円の利益が減少することになります。

個人事業主1人当たりの利益の減少額

=消費税増加額 - 法人税節約額

=10万円 - 3万円

=7万円

契約終了となる個人事業主は約3万人なので、ヤマト運輸株式会社の当期純利益の減少額は、以下の計算より約21億円になります。

ヤマト運輸株式会社の当期純利益の減少額

=70,000円 × 30,000人

=2,100,000,000円

=21億円

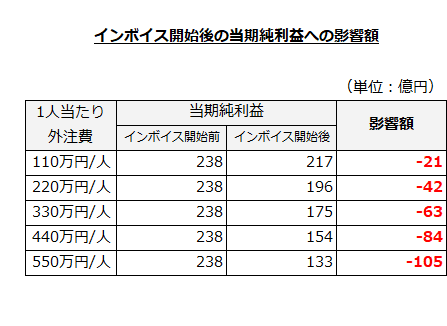

上の当期純利益の減少額は、個人事業主に支払われる報酬が110万円の場合です。220万円の報酬を支払っていた場合は、当期純利益の減少額が2倍になりますし、330万円の場合は3倍になります。反対に報酬支払額が55万円であれば、半分になります。

個人事業主への報酬支払額別の当期純利益への影響額を表にしたものが以下となります。

政府が、「インボイス始めました」と言っただけで、1社の利益がこれだけ吹っ飛ぶのですから、その影響は甚大ですよね。インボイス制度の開始で消費税収が2,500億円増えると試算されていますが、ヤマト運輸株式会社1社だけで、数十億円の影響が出ると考えられるのですから、そんなものではないでしょう。

なお、ヤマト運輸株式会社が、仮に約3万人の個人事業主と報酬額を同じとして雇用契約を結ぶと決断した場合も、上記と同じだけ当期純利益が減少します。この場合、ヤマト運輸株式会社が支払う報酬は給料になりますが、給料は仕入税額控除が認められないため、インボイス制度開始後に適格請求書発行事業者以外に報酬を支払う場合と実質的に同じとなるからです。

消費税と給料の関係

先ほど、給料は仕入税額控除が認められないと述べました。

消費税は、お店で買い物をするときに商品の本体価格に上乗せされるため、その痛みを感じるのはレジで代金を支払うときになります。でも、痛みの原因は、買い物をするときではなく、給料をもらう時に発生しています。

例えば、転んで足を擦りむいたとしましょう。この場合、痛みを感じるのは、足を擦りむいたのとほぼ同時です。ケガをすると痛みを感じる信号が瞬時に脳に送られ痛いと感じるわけですね。

ところが、消費税の場合は、給料をもらった時にケガをしている状態なのですが、痛みを感じる信号が脳に到達するのは買い物をして代金を支払う時です。

なぜ、給料をもらった時に痛みを感じないのかというと、給料に仕入税額控除が認められないからなんですね。

消費税は給料に優先する

消費税と給料の関係を具体的に数字を使って見ていきましょう。

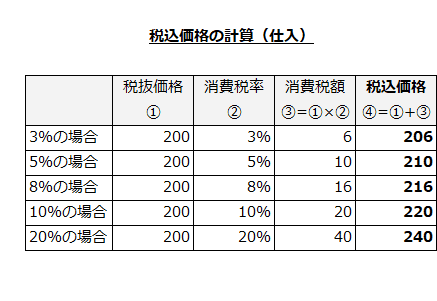

例えば、税抜価格200の商品を仕入れ、50%の利益100を上乗せし、税抜価格300で販売したとしましょう。

消費税率は、1989年の消費税導入時は3%でしたが、その後、5%、8%、10%と引き上げられていきました。将来的には20%くらいになるのではないかとも言われていますね。

では、それぞれの消費税率について、税込みの仕入価格を計算してみましょう。計算結果は以下の通りです。

難しい計算ではないので説明は必要ないでしょう。

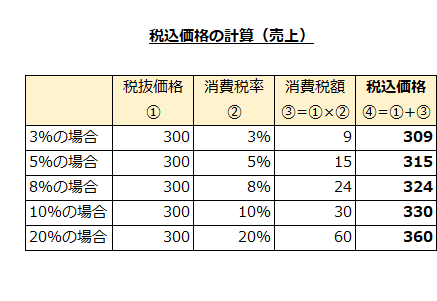

次に税込みの販売価格も見ましょう。こちらも簡単な計算なので、以下の表を見れば理解できると思います。

消費税率が3%の場合、税込売上は309、税込仕入は206なので、消費税引前利益は両者の差額103になります。

消費税引前利益

=税込売上 - 税込仕入

=309 - 206

=103

消費税引前利益103のうち、3%部分の3は、納税しなければならないので、消費税引後利益は100になります。

消費税引後利益

=消費税引前利益 - 納税額

=103 - 3

=100

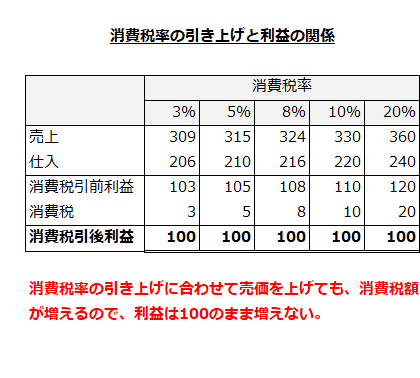

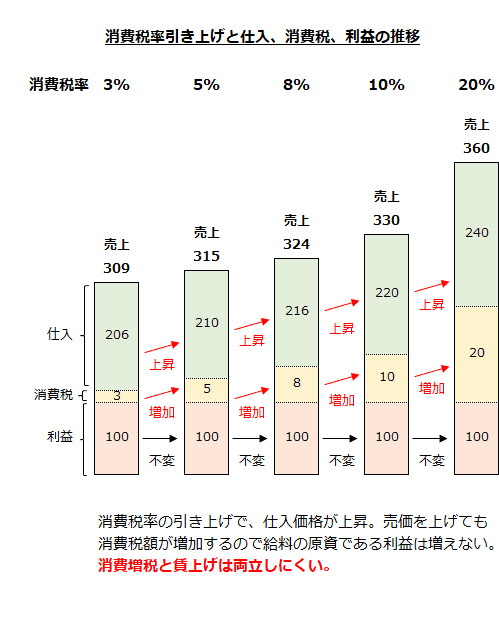

同じように消費税率が、5%、8%、10%、20%の場合の消費税引後利益を計算しても、全て100になります。消費税率ごとの利益の計算を表にすると以下のようになります。

上の表を見ると、消費税引前利益は、消費税率が上がるにしたがって増えているのがわかります。消費税率3%の場合は103なのに対して、消費税率が20%の場合は120です。

しかし、消費税を納めた後の利益(消費税引後利益)は、どの税率でも100で同じです。

従業員への給料は、消費税引後利益から支払われるので、消費税率が3%の場合も20%の場合も最高で100までしか給料の支払いができません。

もしも、会社が支払った給料も仕入税額控除できるのであれば、消費税引前利益の全額を給料として支払うことが可能になります。

例えば、消費税率3%の時の消費税引前利益は103ですが、これを全て給料の支払いにあてると利益はゼロとなり、消費税を納める必要はありません。消費税率20%の場合は消費税引前利益が120なので、最高120まで給料を支払えます。

ただし、給料に仕入税額控除を認めると、従業員はもらった給料から消費税を納めなければならなくなります。

消費税率3%の場合に103の給料をもらったのなら、3を納税し手取りは100になります。

消費税率20%の場合に120の給料をもらったのなら、20を納税し手取りは100になります。

したがって、給料に仕入税額控除が認められても、従業員が受け取る給料は消費税率に関わらず100になるので、給料に仕入税額控除が認められない場合ともらえる給料は変わりません。

給料に仕入税額控除が認められていれば、給料の支給段階で、従業員は消費税がいくら天引きされたのかわかるので、その時に痛みを感じることができます。

先ほど、痛みの原因は、買い物をするときではなく、給料をもらう時に発生していると述べたのは、こういうことです。給与明細に消費税がいくら天引きされたかの記載がないので、給料をもらった時に痛みを感じないだけです。実際は、給料を支給する前の段階で、会社が利益の一部から消費税を納めているのですが、従業員は給与明細を見ても、それに気づくことはありません。

消費税は、従業員に給料を支払う前に納めなければなりません。もしも、消費税引前利益の全額を給料として支給すると、消費税を納めるためのお金が無くなるからです。

つまり、消費税は給料に優先するのです。

企業がどんなに給料を上げようと思っても、消費税率が引き上げられていけば、なかなか給料を上げることはできません。消費増税と賃上げの両立は難しいのです。

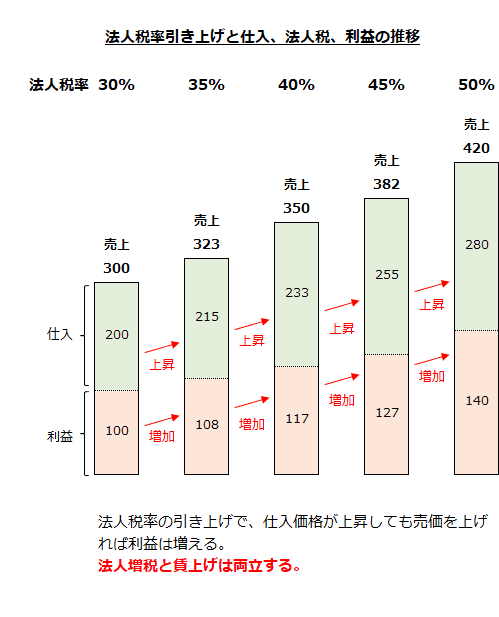

上の図は、消費税率の引き上げ分しか売価を値上げしていないから、利益が100で一定になっています。だから、給料が増えないのですが、法人税率の引き上げの場合は、消費税と異なり、法人税率の引き上げと同じだけしか売価を値上げしなくても給料を増やすことができます。

法人税と給料の関係

では、法人税と給料の関係についても見ていきましょう。

消費税の場合と同じように200で仕入れた商品に50%の利益100を上乗せして300で販売したとします。

法人税の法定実効税率(法人税率)は2023年時点で約30%なので、利益100に対して30の法人税が課されます。なお、法人税の法定実効税率は、利益に課す税金である法人税、住民税、事業税の合計税率とほぼ同義(厳密には違うが気にしなくて良い)です。

法人税額

=利益 × 法定実効税率

=100 × 30%

=30

よって、法人税引後利益は70になります。

法人税引後利益

=利益 - 法人税額

=100 - 30

=70

法人税率を引き上げた場合の仕入先の売価の値上げ

仮に今後の法人税の法定実効税率が、35%、40%、45%、50%と引き上げられるのに合わせて、仕入先が値上げをした場合の売価を計算してみましょう。

仕入先は、200で商品を販売していますが、便宜上、原価はゼロだったとします。したがって、仕入先は、200で販売した商品につき、200の利益を得られます。今、法人税の法定実効税率が30%なので、仕入先の法人税額は60です。

法定実効税率30%の場合の仕入先の法人税額

=200 × 30%

=60

よって、法人税引後利益は、以下の計算より140になります。

法定実効税率30%の場合の仕入先の法人税引後利益

=200 - 60

=140

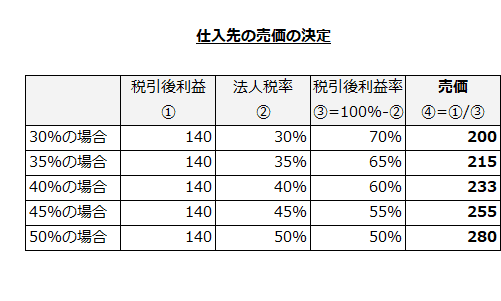

法人税率が引き上げられた場合も、仕入先は140の法人税引後利益を得られるように売価を決定したとします。

法人税の法定実効税率が35%に引き上げられた場合、法人税引後の利益率は、以下の計算より65%になります。

法定実効税率35%の場合の法人税引後利益率

=100% - 法定実効税率

=100% - 35%

=65%

法人税引後利益140を法人税引後利益率65%で割れば、法人税の法定実効税率が35%に引き上げられた場合の法人税引後利益140を達成できる売価を計算できます。

法人税引後利益を達成するための売価

=法人税引後利益 ÷ 法人税引後利益率

=140 ÷ 65%

=215.38

≒215

上の計算より、法人税の法定実効税率が35%の場合に法人税引後利益140を達成できる売価は215となりました。以下の計算で法人税引後利益が140になれば、売価215が正しいと確かめられます。

法人税引後利益

=(売上 - 仕入) × (100% - 法定実効税率)

=(215 - 0) × (100% - 35%)

=215 × 65%

=139.75

≒140

上の計算より、法人税の法定実効税率が35%の場合、売価215で販売すれば、140の利益を達成できることが確認できました。

同じように法人税の法定実効税率が40%、45%、50%の場合に法人税引後利益140を達成できる売価は、それぞれ233、255、280になります。計算過程は以下の表をご覧ください。

法人税率を引き上げた場合の売価の値上げ

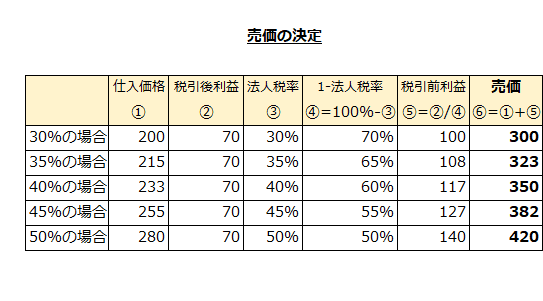

法人税の法定実効税率ごとの仕入先の売価を計算できたところで、今度は、仕入れた側の売価も同じように計算してみましょう。

仕入れた側は、法人税の法定実効税率が30%の場合、法人税引後利益が70だったので、税率が引き上げられた場合も同額の利益を達成できるように売価を決定します。

法人税の法定実効税率が35%の場合に法人税引後利益70を達成する売価は以下の計算より323になります。

法人税引後利益を達成するための売価

=仕入価格 + 法人税引後利益 ÷ (100% - 法定実効税率)

=215 + 70 ÷ (100% - 35%)

=215 + 70 ÷ 65%

=215 + 107.69

=322.69

≒323

上と同じように法人税の法定実効税率が、40%、45%、50%だった場合に法人税引後利益70を達成できる売価を計算すると、それぞれ350、382、420になります。計算過程は以下の表をご覧ください。

法人税率が引き上げられても給料を増やせる

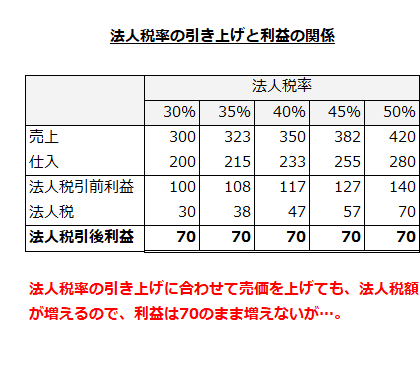

法人税の法定実効税率が、30%、35%、40%、45%、50%の場合の損益を以下に示します。

消費税率の引き上げの場合と同じように法人税率の引き上げと同じだけ売価を値上げしても、法人税引後利益は70で変わりません。そのため、従業員に支払う給料は、法人税率の引き上げと関係なく70までとなるように思えます。

しかし、そうではありません。

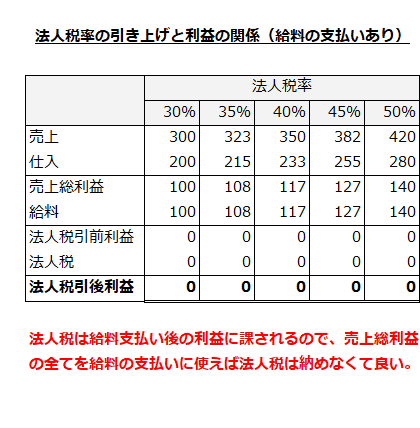

法人税は、給料を支払った後の利益に課すので、上の表の法人税引前利益(売上総利益)の全額を給料として支給すれば、利益がゼロになり、法人税を納める必要がなくなります。

すなわち、売上総利益の全額、または、そのほとんどを従業員に給料として支払っている企業の場合、法人税率が引き上げられても、税負担は全く増加しないか、ほとんど増加しないことになります。

したがって、法人税率が30%の時は売上総利益100までしか従業員に給料を支払えなかったのが、法人税率が50%に引き上げられた場合には、売上総利益が140に増えるので、給料も140まで支払えるようになります。

先ほどの消費税の説明では、消費税率が引き上げられても、給料の原資である利益は100で一定でした。だから、消費税率の引き上げと賃上げは両立しにくかったわけです。

でも、法人税率の引き上げは、給料の原資である利益を増加させるので、賃上げと両立させることができます。

賃上げを実現できるまで法人税率を引き上げる

ここまで読まれたら、消費税率引き上げは賃上げに不利に働き、法人税率引き上げは賃上げに有利に働くことを理解していただけたと思います。

21世紀に入ってから、政府は、消費税率を引き上げ、法人税率を引き下げていますが、これは、賃上げを実現しにくくする政策と言えるでしょう。賃上げのためには、消費税廃止、法人税率引き上げの方が効果的です。

企業にとって、給料の支払いは、法人税を節約する効果はありますが、消費税を節約する効果はありません。

例えば、年間550万円の給料を支給していた場合、法人税率が30%なら法人税節約額は165万円です。

給料の法人税節約額

=支給した給料 × 法人税率

=550万円 × 30%

=165万円

仮に法人税率を40%に引き上げれば、550万円の給料の支給で220万円の法人税を節約できます。法人税率が50%なら、275万円の節約です。

給料を600万円支払った場合、法人税率が50%なら、なんと300万円も節約できます。

給料を支給すればするほど、法人税率を上げれば上げるほど、節税できるのですから、政府が賃上げを実現したいのなら、企業に給料支払いによる節税メリットを与えるために法人税率を引き上げるべきです。

平均賃金600万円(年間)を目標にするのなら、それを実現できるまで法人税率を引き上げれば良いのです。40%でダメなら45%。それでもダメなら50%と引き上げていくだけ。

消費税率を20%に引き上げ、法人税率を20%に引き下げた場合

2023年時点で、消費税率は10%、法人税率は30%です。

仮に消費税率を20%に引き上げ、法人税率を20%に引き下げた場合、従業員を1人雇う場合と社用車を1台購入する場合のどちらが節税効果が高いかを考えてみましょう。

なお、年間の給料も、社用車を購入する場合も、550万円の支出が必要になるとします。

まず、従業員を1人雇い給料を550万円支給する場合から見ていきます。

給料は、仕入税額控除が認められないので、消費税の節約額はゼロです。

一方、法人税では、給料は経費として認められるので、給料550万円に法人税率20%を乗じた110万円が、従業員を1人雇った場合の節税額になります。

従業員を550万円で雇った場合の節税額

=550万円 × 20%

=110万円

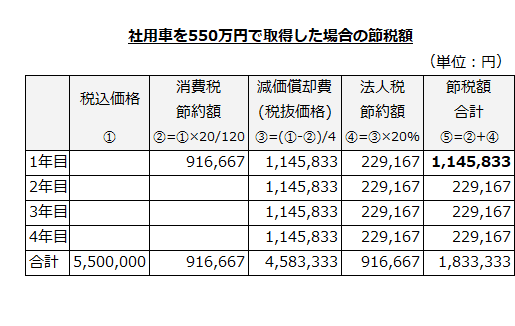

次に社用車を550万円で購入した場合の節税額を計算してみましょう。

社用車の購入代金550万円には、20%分の消費税が含まれているので、約92万円の仕入税額控除が認められ、これが消費税節約額になります。

社用車の消費税節約額

=550万円 × 20/120

=91.67万円

≒92万円

また、社用車の購入代金550万円から消費税92万円を差し引いた458万円は、法人税では、4年に分割して経費として計上できます。ちなみに1年を超えて使用できるものを固定資産といい、使用期間にわたって毎年経費を計上していくことを減価償却といいます。

したがって、税抜価格458万円は、4年かけて減価償却するので、1年間の経費(減価償却費)は、約115万円になります。

社用車の減価償却費

=458万円 ÷ 4年

=114.5万円

≒115万円

法人税率は20%なので、社用車の減価償却費に20%を乗じた金額が法人税節約額になります。

社用車の法人税節約額

=115万円 × 20%

=23万円

したがって、消費税節約額92万円と法人税節約額23万円の合計115万円が、社用車を購入した場合の1年目の節税額になります。

社用車の節税額

=92万円 + 23万円

=115万円

従業員を新たに1人雇った場合の節税額が110万円でしたから、社用車を1台購入した方が、5万円税金を節約できることになります。また、社用車を購入した場合の法人税節約額23万円は、2年目から4年目も効果を発揮するので、4年を通してみた場合、約184万円の節税効果を期待できます。

よって、同じ550万円を使うのであれば、従業員を1人雇うより社用車を購入した方が、節税効果が高く有利となります。

なお、社用車を購入した場合の節税額の詳しい計算は以下の表をご覧になってください。

お金持ちや貯金が多い高齢者から税を徴収するために消費税率を引き上げるのは妥当か

さて、消費税は、お金持ちが高額な買い物をした場合に多く納税することになるので、お金持ちから徴税できる優れた税金だと言われることがあります。

また、定年退職した高齢者が、買い物時に消費税を負担することになるから、たんまりと貯金している高齢者から徴税でき、現役世代に再配分しやすい税金だとも言われます。

確かに1万円の買い物をする人より、100万円の買い物をするお金持ちの方が多くの消費税を負担することになります。年金暮らしで所得税も住民税もほとんど納めていない高齢者から徴税できるのも事実です。

しかし、ここまで見てきたように消費税は、実質的に給料支払い前の利益に課税する効果があるので、消費税の痛みを感じるのは、会社で働いている従業員、すなわち現役世代です。

消費税率が3%の時より5%の時の方が現役世代の痛みは大きいですし、今後、消費税率が引き上げられていくと、現役世代の痛みは、さらに大きくなります。

高齢者には、働けない人が多いので、年金以外の収入はほとんど期待できません。その高齢者から、税を多く徴収するより、現役世代の給料が上がって所得税収が増える方が、社会的に健全ではないでしょうか。

会計では経済的実質を重視する

消費税は、取引を対象とした一般間接税です。

今回の記事では、売上から仕入を差し引いた利益(付加価値)に消費税率を乗じて、消費税額を計算しましたが、消費税の教科書的には、このような計算はしません。

売上げに係る消費税と仕入れに係る消費税は別々に計算し、申告する段階で両者の差額を計算し納税額を確定します。それゆえ、消費税は、付加価値に課税するものではないとされています。

しかし、例えば、1年間に1万個の商品を仕入れ、1万個の商品を販売したのなら、消費税は、1万個の売上から1万個の仕入を差し引いた付加価値に課税したのと同じ結果になります。このような特徴から、消費税は付加価値税(Value Added Tax / 略してVAT)と呼ばれており、他国でも付加価値税と呼ばれています。

ただ、最近では、付加価値税だと付加価値に課税したとの誤解を与えることになるので、物品サービス税(Goods and Services Tax / 略してGST)と呼ぶようになってきています。物品サービス税の方が、取引に対して課税した印象が強くなりますし、消費税の実質的負担者が、最終消費者だとの説明に納得しやすいです。

会計の世界では、経済的実質を重視します。

つまり、法形式や建前、外観ではなく、取引の実質を重視して、財務諸表(決算書)に表示し、その利用者が企業活動の実態を把握しやすいようにしています。

例えば、企業が事業で使うために自動車をリースしたとします、リース期間は5年としましょう。

リースは、外観的にはリース会社が借手に自動車を貸したことになります。借手は、毎月、一定のリース料を支払いますが、これは外観的には借り賃に見えます。

でも、リースは、一般的なレンタルやマンションの賃貸借とは異なり、リース期間の途中で解約した場合には、残りのリース期間のリース料を借手が支払わなければなりません。例えば、2年でリース契約を解約した場合には、残り3年のリース料も支払う必要があります。

また、リース期間中に自動車が故障した場合、その修理費は借手が負担しなければなりません。マンションの賃貸借だと、外壁にひびが入ったりした場合の修理費は大家さんが負担しますよね。それと同じで自動車が故障した場合に修理費を負担するのは、本来は自動車の所有者(リース会社)のはずです。

このようにリースの特徴を見ていくと、銀行から借金をして自動車を購入したのと同じとみなせます。例え、自動車を2年で乗らなくなっても、借金の返済期間が5年なら、残り3年間は借金を返済しなければなりません。

借りている自動車に不具合が発生した場合にその修理費を負担しなければならないのなら、借手が、その自動車を所有しているのと実質的に同じです。

だから、自動車をリースした場合には、財務諸表に未払いのリース料を借金として記載し、リースしている自動車は企業の資産として記載するように会計基準で定められています。

これが経済的実質を重視するということです。

消費税について見てみると、売上げに係る消費税と仕入れに係る消費税を別々に計算していると言っても、納税額は両者の差額なので、実質的に売上から仕入を差し引いた付加価値に課税しているのと同じです。だから、消費税は、物品サービス税よりも付加価値税と言った方が、経済的実質を反映していると言えるでしょう。

現在、世界的に見るとほとんどの国が付加価値税を導入しています。付加価値税を導入していない国としては、アメリカと北朝鮮がよく知られています。

もう一度言いますが、消費税は、給料支払い前の利益に課税しているのと実質的に同じです。これは、時代劇で、悪徳代官が、「年貢を納めた後に残った米をお主たちにやろう」と言っているのと、ほとんど変わらない構造です。

名君と呼ばれるお殿様なら、「お主たちが必要な米を残し、余った米を年貢として納めるが良い」と言いますよね。法人税は、これと同じで、従業員に給料を支払った後に利益が残っている場合、その一部を納税するものです。

領民に優しいのは、悪代官ではなく名君と呼ばれるお殿様です。

国民に優しいのは、消費税ではなく法人税です。

しかし、政府からすると、法人税より付加価値税の方が、安定的に税収を確保できるので、付加価値税の税率を上げ、法人税の税率を下げたくなります。でも、そのようなことをすると、現役世代の給料が増えないので、消費は伸びにくくなります。付加価値税には、このような罠が潜んでいるのです。そして、多くの国が、付加価値税の罠に陥っているのです。経済の世界でアメリカが独り勝ちするのは、当たり前ですよね。

消費税(付加価値税)は、前近代的な発想の税金であり、民主主義国家が採用するものではないと思うのですが。

ご支援いただけると大変うれしく思います。 いただいたサポートは、ウェブサイト「知っとく会計学(https://kaikegaku.net/)」の運営費の一部に使わせていただきます。