インボイス制度の是非を議論する前に消費税の基礎知識を身に付けよう。数字を見れば益税の有無がわかる。

2023年10月1日から消費税の適格請求書等保存方式(インボイス制度)がスタートします。これに対して、ネット上では、SNSを中心に賛否の議論が巻き起こっています。

しかし、大多数の日本国民が消費税の基本的な仕組みを理解していないので、その議論は的外れなものが多いです。特にインボイス制度に賛成の立場の人ほど、消費税については税率くらいしか知らない人が多いですね。

インボイス制度の是非を議論するのは、政府や自治体の財政に関心を持っていたり、社会をより良いものにしたいとの気持ちが強いからだと思います。でも、消費税の基礎知識なしにインボイス制度の是非を語ることはできません。

ということで、ここでは、より良いインボイス制度の議論が行われることを願い、消費税の基本的な仕組みを解説します。

「そんなことを言っているアンタは何者だ」との声が聞こえてきそうなので、簡単に自己紹介をしておきます。

私は、公認会計士試験に合格して20年ほど経つ者で、「知っとく会計学」というウェブサイトを運営しています。会計について、どの程度の知識があるかは、上のウェブサイトをご覧になればわかるかと思います。

2者間取引の場合の消費税

まず、簡単な例から消費税の基本的な仕組みを解説します。

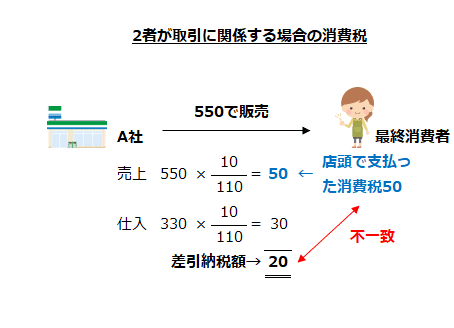

小売店のA社が、330(税込)で仕入れた商品を最終消費者に550(税込)で販売した場合について見ていきましょう。消費税率は10%とします。

販売価格に含まれる消費税

A社が最終消費者に販売した時の価格550には、50の消費税が含まれています。この消費税50は以下の計算で求めることができます。

販売価格に含まれる消費税

=販売価格 × 10/110

=550 × 10/110

=50

販売価格に含まれる消費税は、売上げに係る消費税といいます。

消費税で、最初に出てくる誤解が、売上げに係る消費税がそのまま税務署に納められるというものです。しかし、実際の制度はそのようになっていません。

仕入価格に含まれる消費税

さて、A社は、最終消費者に販売した商品を330で仕入れています。この仕入価格にも消費税30が含まれています。計算式は以下の通りです。

仕入価格に含まれる消費税

=仕入価格 × 10/110

=330 × 10/110

=30

仕入価格に含まれる消費税は、仕入れに係る消費税といいます。この仕入れに係る消費税も計算しなければ、税務署に納める消費税を算定できません。

納める消費税

税務署に納める消費税は、売上げに係る消費税から仕入れに係る消費税を差し引いた金額になります。上の例では、50から30を差し引いた20が納税額になります。

納める消費税

=売上げに係る消費税 - 仕入れに係る消費税

=550 - 330

=20

ここまでの計算を図示すると以下のようになります。

この図を見ればわかるように最終消費者が店頭で支払った売上げに係る消費税50がそのまま税務署に納められるのではありません。税務署に納められるのは、そこから仕入れに係る消費税30を差し引いた20です。

売上げに係る消費税は最終消費者からの預かり金だと言われることがありますが、これもよくある誤解です。売上げに係る消費税と納税額は一致しないので、売上げに係る消費税を最終消費者からの預かり金だと言い切るのは難しいですね。

利益からも消費税を計算できる

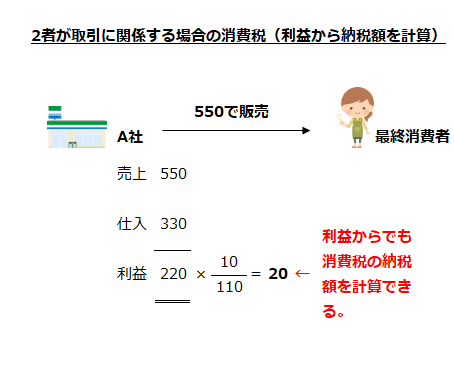

さて、2者間取引を例に簡単に消費税の仕組みを解説しましたが、消費税は利益からも計算できます。

上の例では、売上が550、仕入が330なので、差引220が利益になります。この利益220に110分の10を乗じても、納める消費税20を求められます。

納める消費税

=220 × 10/110

=20

消費税の基本的な仕組みは法人税と変わらない

利益に課税する代表的な税は法人税です。先ほど見たように消費税も、実質的に利益に課税しているのと同じなので、法人税と基本的な仕組みは変わらないと言えます。

しかし、多くの人は、消費税を売上税だと誤解しています。そのような誤解が生じるのは、消費税に仕入税額控除が認められていることを知らないからです。

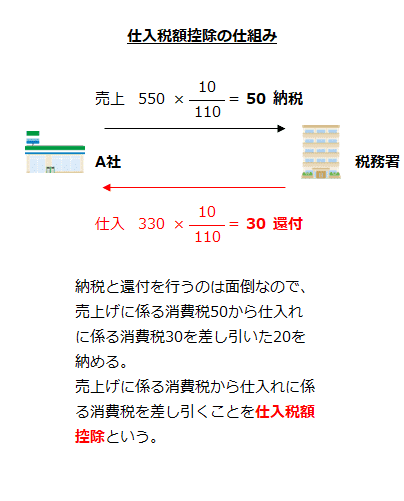

仕入税額控除とは

仕入税額控除とは、簡単にいうと仕入れに係る消費税を税務署から返してもらえる仕組みのことです。

先ほどの例だと、A社はいったん売上げに係る消費税50を税務署に納め、それと同時に税務署は仕入れに係る消費税30を還付することになります。しかし、納税と還付を両方行うのは二度手間なので、売上げに係る消費税から仕入れに係る消費税を差し引いた純額を納税または還付することにしています。

仮に仕入れに係る消費税が60だった場合、売上げに係る消費税50を上回るので、差額-10は税務署から還付されます。

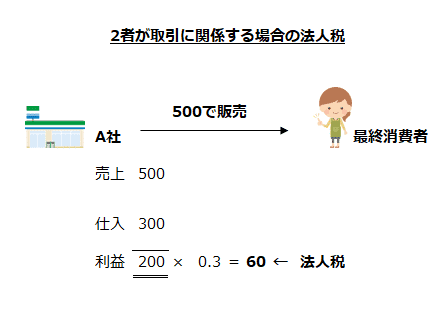

法人税の簡単な仕組み

ここで、法人税についても、簡単にその仕組みを見ていきましょう。2023年現在で、法人税率(地方法人税、住民税および事業税を含む)は、約30%です。

法人税は、利益に対して上の税率30%を乗じて算定します。

先ほどのA社の場合、消費税を差し引いた売上は500、同じく消費税を差し引いた仕入は300なので、利益は200になります。この利益に対して30%をかけると法人税は60になります。

A社の法人税

=利益 × 法人税率

=200 × 0.3

=60

上の計算を図示すると以下のようになります。

先ほど利益から消費税を計算しましたが、法人税の計算と似ていますよね。

法人税が利益に課す税であることを考えると、消費税も同じく利益に課す税といえます。だから、消費税は売上税とは言わず、付加価値税と言っているんですね。付加価値は、利益と同じような意味ですが、異なるところがあるので後述します。

消費税は最終消費者が負担すると言われる理由

消費税は、利益に課している法人税と同じ性格を持っているのになぜ最終消費者が負担していると言われるのでしょうか。

最初の例で、最終消費者が支払った消費税は50、A社が納めた消費税は20でした。最終消費者が支払った50のうち30は、いったいどこに行ってしまったのでしょうか。

最終消費者とA社の2者間取引を例にしただけでは、消費税の仕組みは理解できません。少なくとも、3者は取引にかかわる例を見ないと、消費税の基礎知識は身につきません。

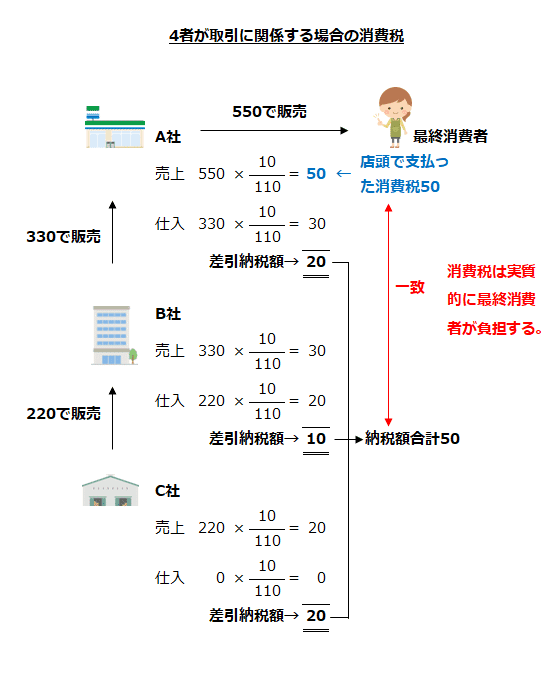

ここでは、A社に商品を販売するB社、B社に商品を販売するC社を新たに登場させ、4者間取引で消費税の仕組みを解説します。

B社は、C社から220で仕入れた商品をA社に330で販売しています。

C社は、自社で製造した商品をB社に220で販売しています。便宜上、C社の製造原価はゼロ、すなわち、仕入価格はゼロだったとします。

A社が最終消費者に550で商品を販売する取引の消費税については、すでに解説しているので、B社がA社に販売した場合の消費税とC社がB社に販売した場合の消費税について解説します。

B社が納める消費税

B社は、A社に330で商品を販売しているので、B社の売上げに係る消費税は30になります。

B社の売上げに係る消費税

=330 × 10/110

=30

また、B社がC社から仕入れた商品220については、仕入れに係る消費税が20含まれています。

B社の仕入れに係る消費税

=220 × 10/110

=20

よって、B社が税務署に納める消費税は10になります。

B社が納める消費税

=30 - 20

=10

C社が納める消費税

C社は、B社に220で商品を販売しているので、C社の売上げに係る消費税は20です。

C社の売上げに係る消費税

=220 × 10/110

=20

次にC社の仕入れに係る消費税ですが、仕入価格はゼロなので、仕入れに係る消費税もゼロになります。

C社の仕入れに係る消費税

=0 × 10/110

=0

よって、C社が納める消費税は20になります。

C社が納める消費税

=20 - 0

=20

A社、B社、C社の納める消費税を合計すると

ここで、A社、B社、C社の納める消費税を整理します。

A社が納める消費税=20

B社が納める消費税=10

C社が納める消費税=20

上記3社が納める消費税を合計してみましょう。

3社が納める消費税合計

=20 + 10 + 20

=50

3社が納める消費税の合計額は50になりました。

ところで、最終消費者がA社に支払った消費税はいくらだったでしょうか。

そう、50でしたよね。

最終消費者がA社に支払った消費税50と3社が納めた消費税合計50は一致するのです。これが、消費税は最終消費者が負担していると言われる理由です。

4者間取引の場合の消費税がどうなるのかを図示すると以下のようになります。

消費税に仕入税額控除が存在するのは、最終消費者に商品が届くまでに事業者が負担した消費税が雪だるま式に売価に加算されていくのを防ぐためです。

もしも、仕入税額控除が認められなければ、事業者は仕入れに係る消費税を自己負担しなければなりません。自己負担した仕入れに係る消費税は、売価に上乗せして回収することになりますから、最終消費者に商品が届くまでに中間業者が何社も入って来ると、小売価格が高くなってしまいます。

上の例で、仕入税額控除が認められなかったと仮定すると、最終消費者が支払った消費税50、A社がB社に支払った消費税30、B社がC社に支払った消費税20の合計100が税務署に納められることになります。つまり、A社が最終消費者に販売した時の価格500(税抜)に対して20%の消費税が納められたことになり、税率10%を超えてしまうのです。これでは、消費税は最終消費者が負担するという建前が成り立ちませんよね。

それゆえ、仕入税額控除は消費税のキモだと言われています。

しかし、仕入税額控除が、逆に消費税の存在意義に疑問を持たせる原因になっています。それを次に解説します。

法人税も最終消費者が負担している

消費税は利益に課税しているのと同じだけど、最終消費者が負担している税だということは理解できたかと思います。

そして、消費税を最終消費者が負担するために必要になるのが、仕入税額控除だということも理解できたかと思います。

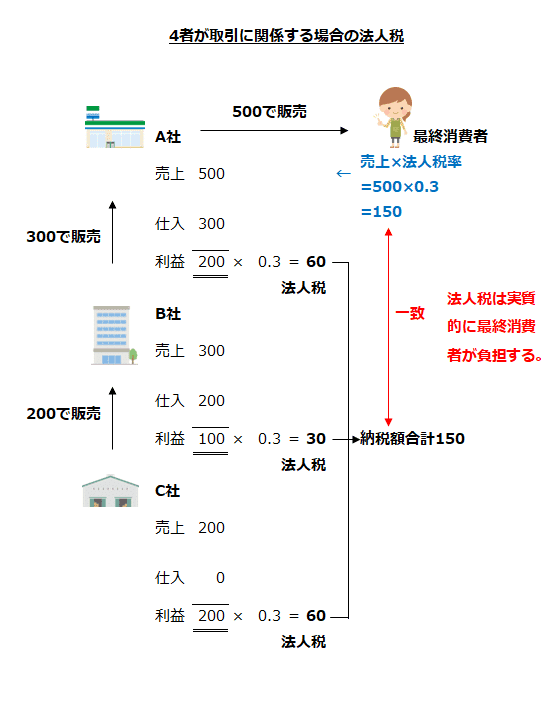

ここで、法人税についても、4者間取引で解説しておきます。消費税と関係ないだろうと思うでしょうが、法人税についても4者間取引を見ることで、消費税とどう異なっているのかを理解できるようになりますから、お付き合いください。

登場するのは、最終消費者、A社、B社、C社です。消費税の4者間取引と同じですね。

取引金額は、消費税を支払った後の金額、すなわち、消費税抜きの価格とします。以下にA社、B社、C社の売上と仕入の金額(消費税抜き)および利益を示しておきます。

A社

売上=500

仕入=300

利益=200

B社

売上=300

仕入=200

利益=100

C社

売上=200

仕入=0

利益=200

法人税は、利益に法人税率を乗じて計算します。法人税率は30%とし、各社の法人税を算定すると以下のようになります。

A社の法人税

=200 × 30%

=60

B社の法人税

=100 × 30%

=30

C社の法人税

=200 × 30%

=60

3社の法人税の合計額

=60 + 30 + 60

=150

さて、ここからが法人税と消費税の違いを理解するために大切なところです。

上の計算の通り、A社、B社、C社の3社の法人税の合計額は150です。

この150という金額、実は、A社が最終消費者に販売した価格500(消費税抜き)に法人税率30%を乗じた金額と一致します。

A社が最終消費者に販売した価格 × 法人税率

=500 × 30%

=150

先ほど、消費税の4者間取引で、A社、B社、C社が納めた消費税の合計額と最終消費者がA社に支払った消費税が一致するから、消費税は最終消費者が負担する税だと説明しましたよね。

そうすると、法人税も、3社の納税額合計と最終消費者がA社に支払った金額に法人税率を乗じた金額が一致していることから、法人税も最終消費者が負担する税であると言えないですか。

このように法人税についても基本的な仕組みを知ると、消費税と法人税はほとんど同じような税だと気づくと思います。

消費税が法人税に似た税となるのは、仕入税額控除を認めているからです。仕入税額控除は、仕入れに係る消費税を売上げに係る消費税から差し引くことですが、これは、売上から仕入を差し引くことと同じ意味を持っています。

先ほど、仕入税額控除が消費税の存在意義に疑問を持たせると述べたのは、こういうことです。法人税があれば、消費税は必要ないと思いませんか。

消費税が付加価値税といわれる理由

ここで、法人税と消費税の計算をおさらいしておきましょう。

法人税は、利益に課す税ですが、その負担者は実質的に最終消費者になります。

利益は、売上から仕入の他に様々な経費を差し引いて計算します。経費は一般的な言い方で、会計的には費用といい、税務的には損金といいます。費用と損金は同じような概念ですが、若干異なっています。

費用(経費)は売上を獲得するために犠牲となった支出のことであり、従業員に支払った給料も費用になります。

したがって、利益とは、売上からそれを獲得するためのあらゆる犠牲を差し引いた残額であり、その残額に法人税率を乗じて計算したものが法人税となります。

一方の消費税は、売上げに係る消費税から仕入れに係る消費税を差し引いた金額が納税額となります。

先ほど、消費税は、付加価値税だと述べました。付加価値とは、その名の通り価値を上乗せするという意味です。

例えば、C社は、ゼロのものに220の価値を上乗せしてB社に販売していました。付加価値税は、このC社が上乗せした価値220に課す税のことです。消費税も付加価値税ですから、この220に110分の10を乗じた20をC社は税務署に納めることになります。

また、B社は、C社から仕入れた商品220に110の価値を上乗せして330でA社に販売していますから、付加価値は110となり、それに110分の10を乗じた10が納税額になります。

A社も同様にB社から330で仕入れた商品に220の価値を上乗せして最終消費者に550で販売しているので、付加価値220に110分の10を乗じた20が納税額になります。

消費税の納税額は、売上げに係る消費税から仕入れに係る消費税を差し引いて計算していましたが、それは付加価値に対して税を課すという意味だったんですね。

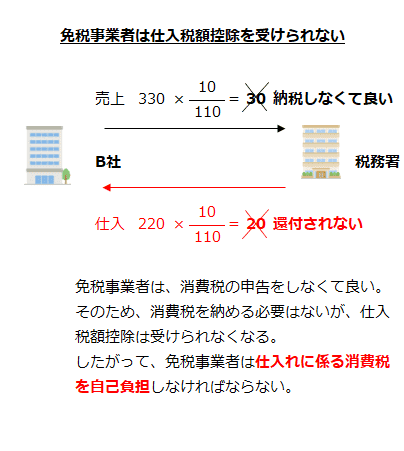

消費税の免税事業者とは

ここまでで、消費税の基本的な仕組みの説明は終わりです。そして、ここからは、インボイス制度と深くかかわってくる消費税の免税事業者について解説していきます。

年間の税抜き売上高(課税売上高)が1,000万円以下の事業者は、消費税の申告をしなくて良い免税事業者を選択できます。通常、開業した時は免税事業者です。

免税事業者と聞くと、消費税を納めなくても良い優遇された事業者と思うでしょうが、免税事業者を選択することで、しっかりと代償を払わされています。その代償とは、仕入れに係る消費税を自己負担しなければならないということです。つまり、免税事業者は、仕入税額控除を放棄する代わりに消費税の申告を免除されているのです。

先ほどの4者間取引で登場したB社が免税事業者だったとします。

B社は、A社に330で商品を販売していますが、そのうちの消費税相当額30を納税する必要はありません。しかし、一方で、C社に支払った220のうち消費税相当額20については、仕入税額控除を受けられません。

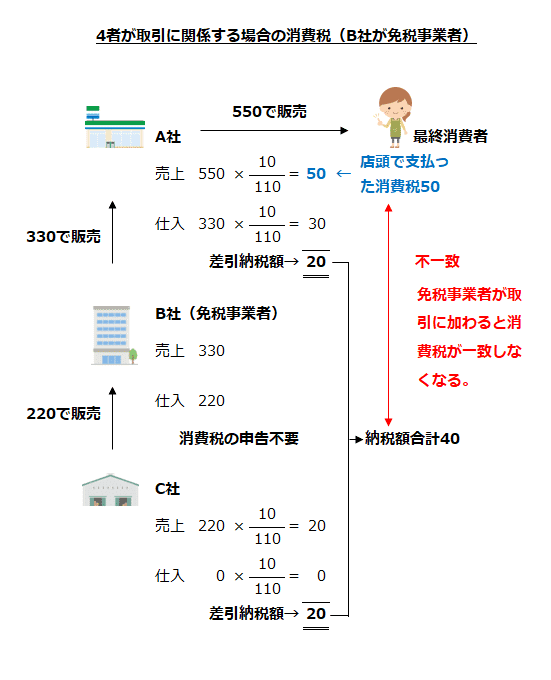

免税事業者が加わった場合の4者間取引の消費税(インボイス開始前)

B社が免税事業者だった場合について、4者間取引の消費税がどう計算されるかを見ていきましょう。取引価格は、先ほど見た4者が取引に関係する場合の消費税と同じとします。

A社が納める消費税

A社は、免税事業者のB社から商品を仕入れていますが、課税事業者から商品を仕入れた場合と同様に仕入税額控除を受けられます。よって、A社が納める消費税は20になります。

売上げに係る消費税

=550 × 10/110

=50

仕入れに係る消費税

=330 × 10/110

=30

納める消費税

=50 - 30

=20

B社が納める消費税

B社は、免税事業者なので、納める消費税はありません。

売上げに係る消費税

=330 × 0

=0

仕入れに係る消費税

=220 × 0

=0

納める消費税

=0 - 0

=0

C社が納める消費税

C社は、免税事業者のB社に商品を販売していますが、課税事業者に商品を販売した場合と同様に20の消費税を納めます。

売上げに係る消費税

=220 × 10/110

=20

仕入れに係る消費税

=0 × 10/110

=0

納める消費税

=20 - 0

=20

A社、B社、C社の納める消費税合計額

以上から、B社が免税事業者だった場合、A社、B社、C社の3社が納める消費税の合計額は40になります。

3社が納める消費税合計額

=20 + 0 + 20

=40

A社は最終消費者に550で商品を販売しているので、最終消費者が支払った消費税は50です。しかし、3社の消費税合計額は40であり、差額10だけ税務署に納められる消費税が少なくなっています。

これは、B社が課税事業者だった場合に税務署に納めていただろう消費税10と一致します。

これを見ると、免税事業者B社が納めるべき消費税を納めていないのが問題だと思うでしょう。確かにB社が課税事業者を選択していれば、最終消費者が支払った消費税と3社が納めた消費税合計額は一致します。

しかし、B社は消費税を上乗せせずにA社に商品を販売しているので、B社はA社から消費税相当額を受け取ってはいません。

どういうことか、以下で説明します。

売価の決定方法

商品の売価を決める際、利益が出るようにしなければなりません。だから、商品の売価は、商品の原価に利益を加算した額となるのが通常です。

「企業会計原則 第五 五 A」では、商品の取得原価は、購入代価に引取費用等の付随費用を加算して計算すべきことが定められています。したがって、一般に商品の原価といった場合には、購入代価に付随費用を加えた金額になります。

値入率と利益率

商品の売価に含まれる利益は、原価に対してどれだけの利益が上乗せされているかの比率である値入率と売価に含まれる利益がどれくらいなのかを示す利益率の2通りから計算できます。

値入率

= 利益 ÷ 原価

利益率

=利益 ÷ 売価

B社の商品原価

ここでB社の商品原価を見てみましょう。

B社は、C社から220で商品を仕入れています。

この220は、本体価格200と消費税20から構成されています。

B社が課税事業者であれば、仕入れに係る消費税20は仕入税額控除を受けられるので、商品原価は本体価格の200になります。

B社が免税事業者であれば、仕入税額控除を受けられないので、仕入に係る消費税20は自己負担することになります。ここで、仕入れに係る消費税が購入代価なのか付随費用なのか、どちらに分類されるのかが問題となりますが、どちらであっても、商品原価を構成するので、B社が免税事業者だった場合の商品原価は仕入れに係る消費税も含めた220になります。

課税事業者の場合の商品原価=200

免税事業者の場合の商品原価=220

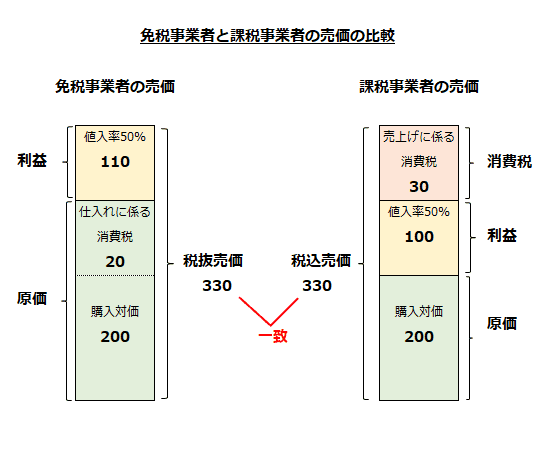

B社の値入率を50%に設定すると

次にB社の売価を決定することになりますが、値入率は50%としましょう。

そうすると、B社が課税事業者だった場合の税込売価は330になります。

B社が課税事業者だった場合の税込売価

=(商品原価 + 商品原価 × 0.5) × (1+消費税率)

=(200 + 200 × 0.5) × (1+0.10)

=300 × 1.10

=330

B社が免税事業者だった場合は、売価に消費税を含みませんから、商品原価に値入率50%で計算した利益だけを加算した金額が売価(税抜)となります。

B社が免税事業者だった場合の税抜売価

=商品原価 + 商品原価 × 0.5

=220 + 220 × 0.5

=330

なんと、B社が、課税事業者だった場合の税込売価と免税事業者だった場合の税抜売価は、330円で一致するんですね。

免税事業者に対する批判として、「消費税を取っておきながら納税していないのは泥棒と同じだ」というものがありますが、上の計算を見ればわかるように免税事業者の売価には消費税は上乗せされていません。

「納めるものはしっかり納めろ」なんて批判もありますが、納めるものはないので納める必要はありません。

こういった批判は、インボイスに賛成している人によく見られますが、明らかな誤解です。

課税事業者の税込売価と免税事業者の税抜売価が一致するのは、免税事業者が自己負担した仕入れに係る消費税が商品原価に含まれているからです。

だから、仕入価格と値入率(利益率)が同じであれば、課税事業者の税込売価と免税事業者の税抜売価は一致することになります。

ここまで、課税事業者と免税事業者の売価について説明してきましたが、そもそも売価をいくらにするかは事業者が決めるものなので、それに消費税が含まれているかいないかを論ずることはナンセンスと言えます。

同じペットボトルのお茶が、スーパーでは70円、コンビニでは150円、テーマパークでは300円で売られている場合があります。同じ商品なのに価格が違うのはおかしいと思うものの、事業者からすると、同じ商品であっても、それを店頭に並べるまでに支払った犠牲(費用)が異なるのですから、売価が異なっても仕方ありません。離島にあるテーマパークなら、そこまで運ぶ送料が高くなるので、商品売価も高くなるのは当然です。一方で、郊外にあるスーパーだと地代が安いので、他の小売店より安い売価を設定しても十分に利益を出すことができるかもしれません。

免税事業者が、課税事業者と同じ売価で販売しているから、顧客から預かった消費税を懐に入れていると考えるのは早計です。免税事業者は、仕入れに係る消費税を自己負担しているから、それが売価に上乗せされているだけなのです。

「おたくは免税事業者だから消費税分安くしてよ」と言って価格交渉するのも、おかしな理屈です。そのような価格交渉をされた免税事業者の方は、上の「免税事業者と課税事業者の売価の比較」の図をダウンロードして得意先に見せてください。「課税事業者なのにそんなことも知らないの」と嫌味の一つも言ってやりたくなるでしょうが、そんなことを言うと取引を打ち切られる可能性があるので冷静に対応しましょう。

免税事業者が加わった場合の4者間取引の消費税(インボイス開始後)

ここからは、2023年10月1日から始まるインボイス制度で、消費税がどう変わっていくのかを解説します。

インボイス制度が始まると、適格請求書発行事業者から仕入れた場合に限り、仕入税額控除が認められます。すなわち、免税事業者や消費者など、適格請求書発行事業者以外から仕入れた場合には、仕入税額控除を受けられなくなるのがインボイス制度です。

なお、免税事業者も適格請求書発行事業者の登録ができますが、その場合、課税事業者となるので、毎年、消費税の申告が必要になります。

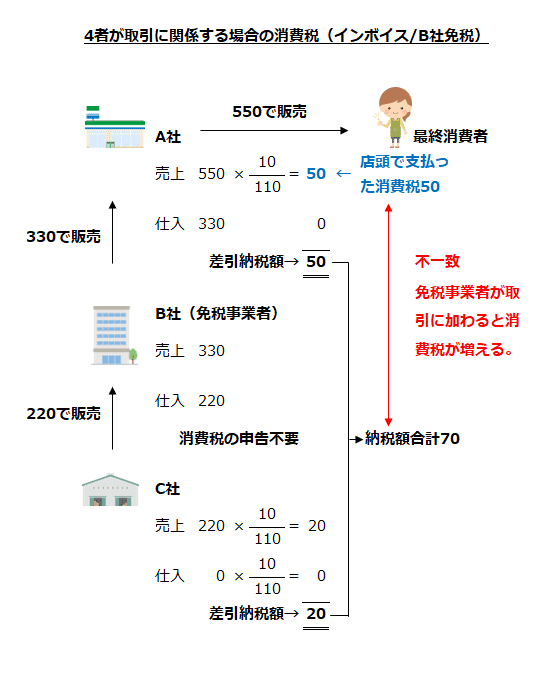

それでは、具体例を用いてインボイス制度が始まった場合の消費税について解説していきます。登場するのは、最終消費者、A社、B社(免税事業者)、C社の4者で、取引価格は、これまで使ってきた金額と同じです。

A社が納める消費税

A社は、最終消費者に550で商品を販売しているので、売上げに係る消費税は50になります。

売上げに係る消費税

=550 × 10/110

=50

次に仕入れに係る消費税ですが、A社は免税事業者のB社から330で商品を仕入れているので、仕入税額控除は受けられません。

仕入税額控除

=330 × 0

=0

したがって、A社が納める消費税は50になります。

納める消費税

=50 - 0

=50

このようにインボイス制度が始まると、免税事業者から仕入れている課税事業者は仕入税額控除を受けられなくなるので、仕入れに係る消費税を自己負担しなければなりません。

B社が納める消費税

B社は免税事業者なので、納める消費税はありません。

売上げに係る消費税

=330 × 0

=0

仕入れに係る消費税

=220 × 0

=0

納める消費税

=0 - 0

=0

C社が納める消費税

C社は、免税事業者のB社に商品を販売していますが、課税事業者に商品を販売した場合と同様に20の消費税を納めます。

売上げに係る消費税

=220 × 10/110

=20

仕入れに係る消費税

=0 × 10/110

=0

納める消費税

=20 - 0

=20

A社、B社、C社の納める消費税合計額

以上から、インボイス制度が始まり、B社が免税事業者だった場合には、A社、B社、C社の3社が納める消費税の合計額は70になります。

3社が納める消費税合計額

=50 + 0 + 20

=70

A社が最終消費者に販売した価格は550であり、そのうち50が消費税でしたから、3社が納める消費税合計額70は、最終消費者が支払った消費税と一致しません。

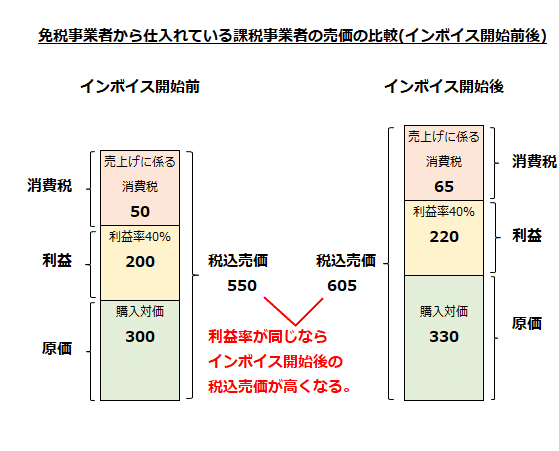

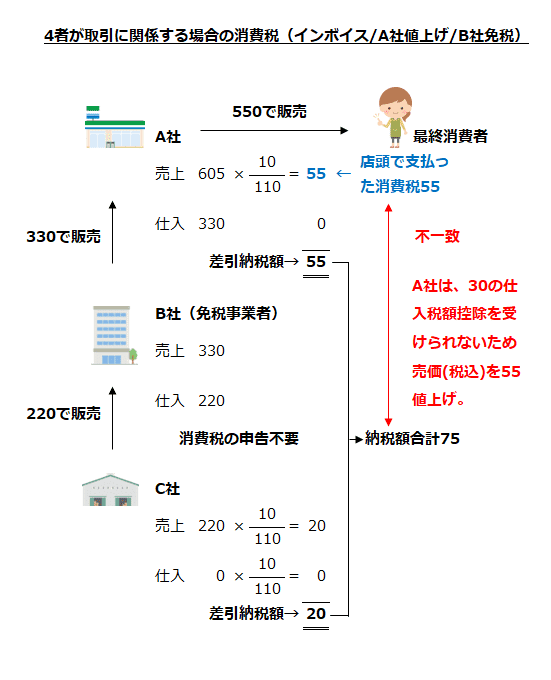

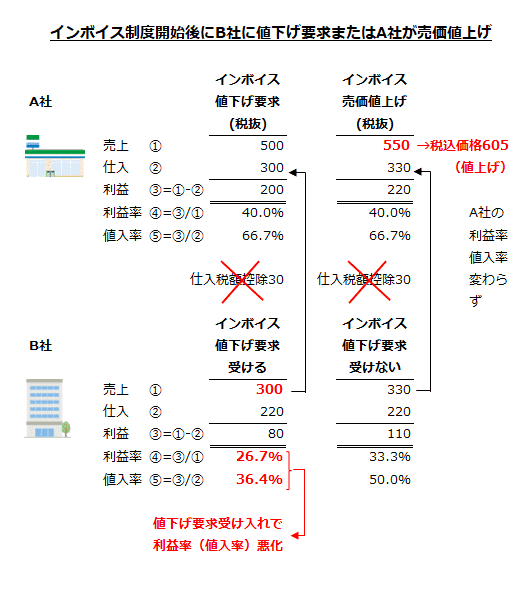

A社は値上げしないとインボイス開始前の利益率を維持できない

A社は、インボイス開始前は、300(税抜)で仕入れた商品を500(税抜)で販売していましたから、利益は200、利益率は40%でした。

インボイス開始前のA社の利益率

=(500 - 300) ÷ 500

=0.40

ところが、インボイス開始後は、仕入税額控除が受けられなくなるので、330で仕入れた商品を500(税抜)で販売することになり、利益は170、利益率は34%に下がってしまいます。

インボイス開始後のA社の利益率

=(500 - 330) ÷ 500

=0.34

ここで、A社がインボイス開始前と同じ利益率を維持するには、仕入原価330に220の利益を加算した550を税抜売価にしなければなりません。

インボイス開始後にA社の利益率40%を維持する税抜売価

=330 + 330 × 40%/60%

=550

さらに10%の消費税を上乗せしますから、A社の税込売価は605になります。

インボイス開始後にA社の利益率40%を維持する税込売価

=550 × (1 + 0.10)

=605

このようにA社が、インボイス開始前と同じ利益率を維持しようとすると値上げせざるを得ず、最終消費者は、インボイス開始前よりも高い価格で商品を買う必要があります。

さらにインボイス開始前よりも3社を合計した納税額が増えるので、実質的に増税が行われたのと同じ状況になります。

インボイス制度開始で損するのは誰か

ここで、インボイス制度が開始されたことで誰が損するのかを見ておきましょう。4者のうちC社は、インボイス制度の開始前後で何の影響も受けないので無視します。

残る3者の言い分は、きっとこんな感じでしょう。

B社の言い分

「うちは、インボイス制度開始前から、ずっと消費税抜きの価格で販売していた。それなのにB社は、本来受けられない仕入税額控除を受けていた。インボイス開始後にA社が仕入税額控除を受けられなくなったのは当然で、うちとは一切関係のない話だね」

A社の言い分

「うちは、同じ商品をB社以外の課税事業者から同価格で仕入れることができる。B社以外から仕入れたら仕入税額控除を受けられるのにB社から仕入れた場合に仕入税額控除が受けられないのはおかしい。そもそも、消費税は最終消費者が負担するものだから、インボイス制度の開始で仕入税額控除が受けられなくなった分は、しっかり売価に上乗せさせていただきますよ」

最終消費者の言い分

「なんで、消費税率が上がっていないのに値上げするのよ。そもそもの原因は、B社が免税事業者だからいけないのよ。とっとと適格請求書発行事業者(課税事業者)になって消費税を納めなさいよ」

上の3者の言い分は、もっともだと思います。場合によっては、A社はB社に30の仕入税額控除ができなくなった分だけ値引きを要求するかもしれません。そうすると、B社の売価は300に下がり、今度はB社の利益率(値入率)が悪化してしまいます。

このように取引に免税事業者が加わっている場合、インボイス制度が始まると、誰かが、これまでよりも多くの対価を負担しなければならなくなります。

インボイス制度の問題点を改善するには

ここで、もう一度、インボイス制度の開始前と開始後で消費税がどうなるかをまとめておきます。

インボイス開始前

最終消費者が支払った消費税=50

A社、B社、C社が納めた消費税

A社=20

B社=10

C社=20

合計=50

インボイス開始前は、最終消費者が支払った消費税50と3社が納めた消費税合計額50は一致します。

インボイス開始前(B社が免税事業者だった場合)

最終消費者が支払った消費税=50

A社、B社、C社が納めた消費税

A社=20

B社=0

C社=20

合計=40

インボイス開始前は、B社が免税事業者だった場合、最終消費者が支払った消費税50と3社が納めた消費税合計額40は一致しません。

インボイス開始後(B社が免税事業者だった場合)

最終消費者が支払った消費税=50

A社、B社、C社が納めた消費税

A社=50

B社=0

C社=20

合計=70

インボイス開始後は、B社が免税事業者だった場合、最終消費者が支払った消費税50と3社が納めた消費税合計額70は一致しません。

インボイス開始前と開始後の納税される消費税の差は何か

インボイスに関わらず、最終消費者が店頭で支払う消費税は50で変わりません。

一方、3社が納める消費税の合計額は、インボイス開始前(3社が課税事業者)が50、インボイス開始後(B社が免税事業者)が70です。

この両者の差額20は、何を意味しているのでしょうか。

C社は、インボイスの開始前も開始後も納める消費税は20で同じですから、ここでは問題になりません。

A社は、インボイス制度が始まると納める消費税が30増えるので、明らかに影響を受けていますが、上の差額20と一致しません。

そうすると、残されたのは免税事業者のB社だけですから、インボイス開始で増加した20は、B社に原因がありそうです。

B社の仕入価格は220です。

B社は免税事業者なので仕入価格に含まれる消費税(仕入れに係る消費税)20は、仕入税額控除を受けられないので、この場合、関係なさそうに思えます。

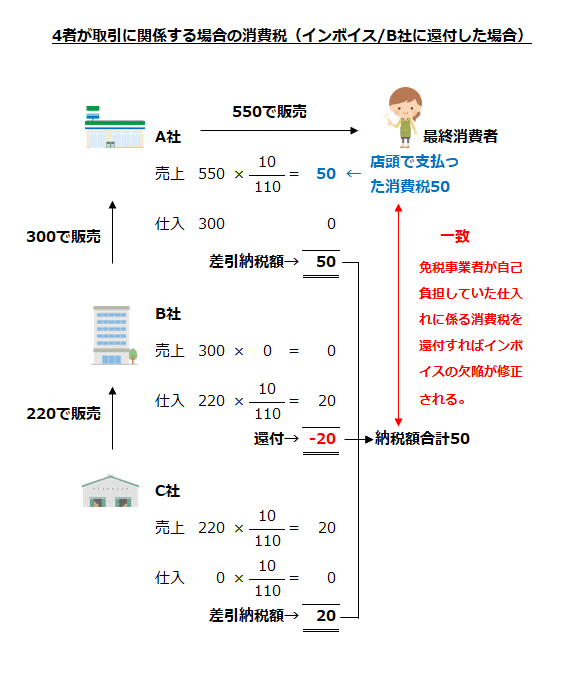

ところが、B社が負担した仕入れに係る消費税20を税務署が還付すれば、3社の納税額は50となり、最終消費者が店頭で支払った消費税50とぴったり一致します。

A社の消費税=50

B社の消費税=-20

C社の消費税=20

消費税の合計=50

インボイス制度の開始により、A社はB社から仕入れた商品330のうち30の仕入税額控除を受けられなくなります。したがって、インボイス制度が始まると、免税事業者B社が取引にかかわることで、A社とB社の2社が仕入税額控除を受けられなくなるわけです。

仕入税額控除には、雪だるま式に消費税が売価に加算されていくのを防ぐ目的がありました。そして、これこそが消費税のキモだと説明しました。しかし、インボイス制度は、消費税のキモである仕入税額控除に制限を加えることになるので、インボイス制度の開始前よりも多くの消費税が納められることになるのです。

もしも、B社が負担する仕入れに係る消費税20が還付されれば、B社の商品原価は220から200に下がるので、値入率を50%で変えなければ、B社がA社に販売する時の価格も330から300に下げることができます。

そうすると、A社は、免税事業者B社からの仕入れに対して仕入税額控除を受けられなくても、商品原価はインボイス開始前と同じ300になるので、最終消費者に500(税抜)で販売してもインボイス開始前と同じ200の利益と40%の利益率を維持できます。

インボイス制度の最大の欠陥は、免税事業者が負担している仕入れに係る消費税について何の手当もしていないことです。免税事業者から仕入れている課税事業者に仕入税額控除を認めないのなら、免税事業者が負担している仕入れに係る消費税をすべて還付しなければなりません。

そうしないと、最終消費者が支払った消費税と事業者が納めた消費税の合計額は一致するという消費税の建前を維持できなくなります。

免税事業者に仕入れに係る消費税を還付して本当に良いのか

インボイス制度の欠陥は、免税事業者に仕入れに係る消費税を還付すれば解消されることがわかりました。

でも、本当にこれで良いのでしょうか。

免税事業者は、消費税の申告を免除される代償として仕入税額控除を放棄していたんですよね。それなのに免税事業者に仕入れに係る消費税を還付すると、仕入税額控除を認めたことになり、交換条件が成立しなくなります。

また、B社が、課税事業者なら売価を330にしなければ100の利益を得られなかったのに免税事業者になって売価を300にしても100の利益が得られるとするのは、あまりに免税事業者を優遇していると思いませんか。B社の同業他社が課税事業者で、商品を330で販売していたら、きっと文句を言うことでしょう。こんなの不公平だと。

そうすると、インボイス開始後に免税事業者に仕入れに係る消費税を還付するのは好ましいこととは言えません。かと言って、このままのインボイス制度だと、免税事業者から仕入れている課税事業者の利益が減ってしまいます。課税事業者も利益が減ると困りますから、インボイス制度が始まると、免税事業者に値下げを要求する可能性があります。

では、どうしたら良いでしょうか。

従来のままでいいんじゃないですか。免税事業者から仕入れている課税事業者にも仕入税額控除を認めれば、揉めることなんて何もありません。税収だって、これまで通りなんですから。

免税事業者は、益税で儲けているとの批判がありますが、先にも述べたように免税事業者の売価は消費税抜きの価格なので、益税は生じていません。ただの誤解です。

なお、この問題については、以下の記事で、もう少し詳しく説明していますので、ご覧になってください。

簡易課税には益税の可能性がある

益税で儲けているとの誤解を受けている免税事業者に適格請求書発行事業者(課税事業者)の登録をして、簡易課税を選択することを提案している税理士先生がいます。

しかし、先にも述べたように免税事業者に益税は発生していません。むしろ、簡易課税を選択することで真の益税が発生する可能性がありますから、このような提案は、益税の指導につながる危険があります。

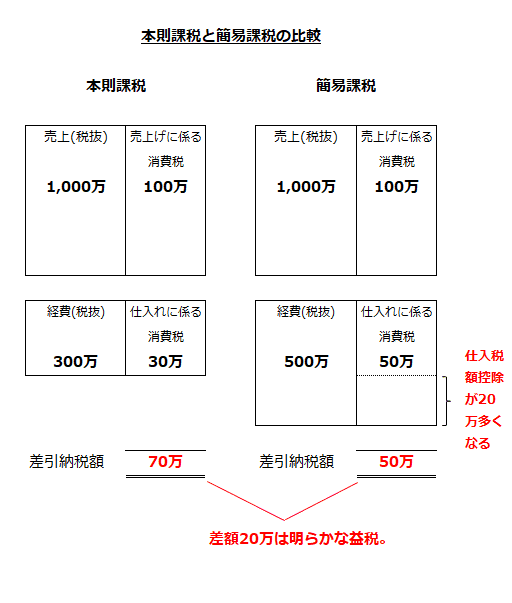

簡易課税の計算方法

簡易課税は、消費税の申告の手間を減らすために原則的な計算(本則課税)によらず、売上げに係る消費税を計算した後、みなし仕入率を用いて、消費税の納税額を計算する方法です。

例えば、年間の売上が1,100万円のサービス業の人の場合、みなし仕入率は50%になります。このみなし仕入率を売上げに係る消費税に乗じて求めた金額を仕入税額控除の額とします。

この場合、納める消費税は50万円になります。

売上げに係る消費税

=1,100万円 × 10/110

=100万円

仕入税額控除

=売上げに係る消費税 × みなし仕入率

=100万円 × 50%

=50万円

納める消費税

=100万円 - 50万円

=50万円

簡易課税が益税になる理由

実際にかかった経費(仕入)が売上の50%程度であれば、本則課税によっても納める消費税は50万円程度になります。でも、実際にかかった経費が、売上の50%より著しく少なかった場合、簡易課税を選択することで、より多くの仕入税額控除を受けられることになります。例えば、実際にかかった経費が330万円だった場合、本則課税によって計算した納める消費税は70万円になります。

売上げに係る消費税

=1,100万円 × 10/110

=100万円

仕入れに係る消費税

=330万円 × 10/110

=30万円

納める消費税(本則課税)

=100万円 - 30万円

=70万円

上の例だと、簡易課税を選択すれば、本則課税より20万円納める消費税が少なくなります。これは、簡易課税が合法的に経費の水増しを認める結果になっているからです。

みなし仕入率が50%ということは、売上1,100万円に対して経費が550万円かかったものとして仕入税額控除を計算しているのと同じです。実際にかかった経費は330万円ですから、差引220万円の経費を水増しした結果になります。そして、その220万円には、20万円の仕入税額控除が含まれるので、この分だけ益税が発生したことになります。

簡易課税には、以前からみなし仕入率が実態とかけ離れていて益税が発生しているとの批判があります。

事務処理の簡略化のために簡易課税を選択し、実際にかかった経費に含まれる消費税が、みなし仕入率を使って計算した仕入税額控除と同じくらいであれば問題ありません。

しかし、実際にかかった経費から計算した仕入税額控除が、みなし仕入率を使って計算した仕入税額控除より少なくなる見込みの場合に簡易課税を選択すると、税負担が増すので、現実的に簡易課税を選択するのは益税が発生する場合になると考えられます。

免税事業者が、適格請求書発行事業者(課税事業者)の登録をし、簡易課税を選択した場合、益税が発生する可能性があります。益税で儲けていると誤解されている免税事業者が、簡易課税の選択で真の益税を得て、さらに税負担が重くなるのはやりきれいないですね。

輸出免税は益税ではない

免税事業者と同じく益税で儲けているとの誤解を受けているのが、海外に商品を輸出している企業です。

輸出をしている企業は、多くの消費税の還付を受けているので、これを益税だと思っている人が多いようです。

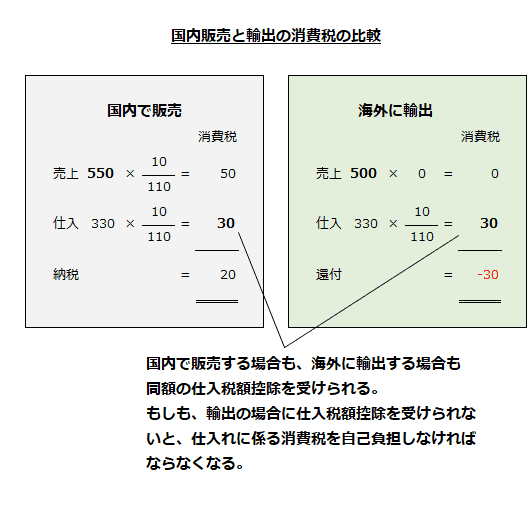

先ほどのA社を例にして輸出の場合の消費税を説明しましょう。

A社は、B社から330で仕入れた商品を550で販売していました。売価550円のうち50円が売上げに係る消費税でしたよね。

日本の消費税は、日本国内で通用するものであり、海外では通用しません。仮にA社がアメリカに商品を輸出していた場合、それを購入したアメリカ人が、日本に消費税を納める筋合いはありません。だから、A社は、売価に消費税を上乗せせずに輸出します。したがって、A社が海外で販売する商品の売価は500(税抜)になります。

輸出した場合に納める消費税

それでは、A社が商品を輸出した場合の消費税がどうなるかを計算してみましょう。

まず売上げに係る消費税ですが、A社は売価に消費税を上乗せしていないのでゼロになります。

売上げに係る消費税

=500 × 0

=0

次に仕入れに係る消費税(仕入税額控除)ですが、これは、国内に販売する場合と同じ30になります。

仕入れに係る消費税

=330 × 10/110

=30

よって、納める消費税は-30と計算されるので、A社は税務署から30の還付を受けることになります。

納める消費税(還付)

=0 - 30

=-30

このように商品を輸出した場合、売上げに係る消費税がゼロなので、仕入れに係る消費税が還付されることになります。商品を国内で販売した場合の仕入税額控除が30なら、輸出した場合の仕入税額控除も30になるということですね。

もしも、輸出の場合に仕入税額控除を認めなければ、仕入れに係る消費税を事業者が自己負担しなければなりません。それだと、輸出するより国内で販売した方が有利になりますから、誰も海外に輸出しなくなります。

仕入税額控除を国内で販売する場合も海外に輸出する場合も同じように認めることで、事業者の利益と利益率も、国内販売と輸出で同じになります。

輸出企業は、輸出免税で儲けているわけではありません。

輸出免税については、以下の記事でもう少し詳しく説明しています。

ここまでで、消費税の基本的な仕組みの解説は終わりです。店頭で商品価格の10%を消費税として事業者が納めていると思っていた人は、消費税がこんなに複雑な仕組みだったとは思わなかったのではないでしょうか。

また、消費税についての誤解も解けたかと思います。よくある消費税の誤解を以下に列挙しておきますが、どこがまちがっているか、説明する必要はないですよね。

消費税は売上税である

消費税は最終消費者からの預り金である

免税事業者は消費者から預かった消費税を懐に入れている

輸出企業は益税で儲けている

多くの給与所得者は益税を得ている

益税について、もう少し触れておきます。

会社員、公務員、パート、アルバイトなど、給料をもらって生活をしている方の多くが、益税を得ています。

「そんなことはない!自分はちゃんと税金を納めている」

と、ほとんどの方がおっしゃるでしょう。

確かに給料をもらっている人は、税金を源泉徴収されているので、しっかり納税しています。でも、その納めている所得税の仕組みが、給与所得者に益税が出るようになっているのです。

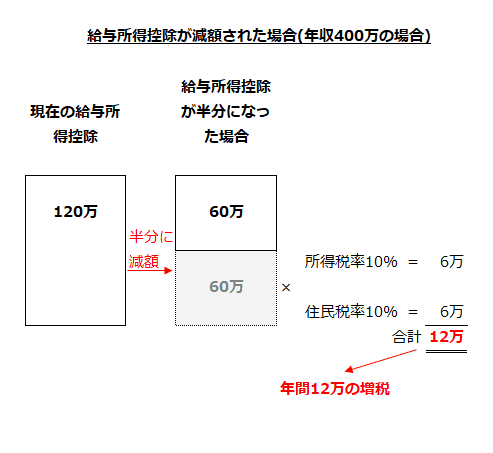

例えば、年間400万円の給料をもらっている人は、約120万円の給与所得控除を受けられます。給与所得控除は、簡単にいうと給与所得者が年間に使っている経費の概算額のことです。年間400万円の給料をもらっている人なら、仕事のために120万円くらいは自腹で経費を支払っているだろうとして、給料から減額して所得を計算します。

でも、こんなに自腹を切って経費を使っている人はほとんどいませんよね。会社員の方が使う経費は、以下のようなものだけじゃないですか。

仕事用のスーツ=年間20万円

仕事用の靴=年間4万円

仕事用のカバン=年間2万円

仕事用のコート=年間5万円

文房具=年間1万円

スマートフォン=年間15万円

その他=13万円

合計=60万円

スーツや靴は、仕事と関係なく使うものなので、本来経費とすべきではないかもしれません。そもそも、上に記載した金額ほどスーツも靴も買いませんよね。また、スマートフォンも仕事以外で使うことがありますから、全額を経費とすることはできないでしょう。そうすると、実際の経費はもっと少なくなるはずですが、計算を簡単にするために60万円の経費が発生していることにしましょう。

そうすると、120万円の給与所得控除は多すぎるので、60万円まで減額するのが筋です。したがって、給与所得控除は60万円減らすべきです。

所得税率を10%、住民税率を10%とした場合、年間400万円の給料をもらっている人は、60万円の給与所得控除の減額で12万円税負担が増えます。

増加する所得税と住民税

=60万円 × (0.1 + 0.1)

=12万円

こんなに税金が増えたら困りますよね。

でも、給与所得控除が多すぎるのは事実ですから、60万円くらい減額するのは当たり前です。

これが正論です。

しかし、そんなこと言われても、ローンを組んでマイホームを買った人は、毎月の返済が厳しくなってしまいます。まさか、増税でローンの返済が苦しくなるなんて考えていませんよね。

給与所得控除を減らすなら、税率を下げて、生活に影響が出ないようにすべきだと思いませんか。

インボイスも、これと全く同じです。

免税事業者に適格請求書発行事業者(課税事業者)に登録しろというのは正論です。しかし、その正論を振りかざすことで、生活に大きな影響が出ることを考えなければいけません。

年間の利益が440万円の免税事業者が課税事業者になった場合、40万円の消費税を納めなければなりません。

その代わり40万円の利益が減るので、所得税、住民税、事業税の負担は減ります。それぞれの税率を10%、10%、5%とした場合、約10万円の所得税等の減少となります。

したがって、この場合、年間約30万円の納税額の増加になります。給与所得控除の減額と比べると、影響額が全く違いますよね。

今のインボイスの議論では、益税を得ている給与所得者が、益税を得ていない免税事業者を批判しているのが目立ちます。

私は、給与所得控除を減らすべきだとも、課税事業者になれともいう気はありません。どちらも、今の生活に大きな影響が出て困る人が増えますからね。制度設計の際には、生活に大きな影響が出ないようにすべきでしょう。

サラリーマン増税に批判が集まった2005年

給与所得控除を減額すべきだという意見は、以前にもありました。

それは、2005年のことです。

政府税制調査会は、給与所得控除が多すぎるとして減額する案を出しましたが、四方八方からサラリーマン増税だとの批判を受け、一瞬にして雲散霧消しました。

共産党も、当然のように批判してましたね。こういう時の共産党は、国民にとって心強い存在です。

サラリーマン増税の再燃

あれから18年経ち、2023年に政府が再びサラリーマン増税を言い始めました。今回は、職場から支給されている交通費についても課税すべきだと言っています。

2005年も、2023年も、サラリーマン増税は正論です。

交通費に課税するのも、給与所得控除を認めているのですから当然のことです。

例えば、年間30万円の交通費(収入)を職場から支給されていても、給与所得控除の中に30万円の交通費(経費)が含まれているのですから、利益はゼロです。

ところが、現状のように支給された交通費を収入に加算しないと、経費としての交通費30万円だけが計上されることになり、その分、所得税や住民税が少なくなります。これも、一種の益税ですよね。

免税事業者がサラリーマン増税に反対する義理はない

2023年に再燃したサラリーマン増税は、2005年の時よりも生活に大きな影響を与える可能性があります。

国民の生活を考えると、当然、多くの人が反対すべきことです。

でも、インボイス制度が始まったら、免税事業者がサラリーマン増税に反対するでしょうか。

「納めるものは納めろ」

「消費税を着服するな」

と、益税が存在しないにもかかわらず批判を受けているのですから、免税事業者が給与所得者に味方する義理はないでしょう。

行動経済学の本でよく紹介される最後通牒ゲームの研究結果によれば、人は自分の利益を失っても相手に復讐しようとするそうです。

インボイス制度の開始で税負担が重くなった免税事業者は、自分に得がなくても、サラリーマン増税に賛成するかもしれません。

国民同士がいがみ合っていても、誰も得をしません。

インボイス制度もサラリーマン増税も、それによって生活に大きな影響が出る人がいることを考えるべきです。

消費税は必要か

ここからは、インボイス制度だけでなく、そもそも消費税が必要かどうかを考えていきます。

私の意見は、消費税は必要ないです。

消費税については、収入の多い人も少ない人も、同じ税率が適用されるので、収入が少ない人ほど負担が大きくなる逆進性の問題が指摘されます。でも、先に見たように法人税も最終消費者が実質的に負担する税なので、法人税率が上がれば、その分売価が高くなり、収入が少ない人の負担が増えることから、法人税にも逆進性の問題はあります。

消費税の問題については、他にも指摘されていますが、ここでは、会計の視点から消費税を見ていきます。

消費税率引き上げは雇用や給料に悪影響を与える

日本の給料(賃金)は、1990年頃からほとんど上がっていません。その原因の一つと考えられるのが消費税です。

消費税がかからない取引には、非課税取引、免税取引、不課税取引(課税対象外取引)があります。給料は、この中で不課税取引に当たります。だから、給料をもらった時に消費税を天引きされることはありません。その反面、給料は仕入税額控除の対象とならないため、どんなに多くの給料を従業員に支給しても、企業の納める消費税を減らす効果はありません。

一方、法人税では、給料は経費(損金)となるので、従業員をたくさん雇う、あるいは、従業員に多くの給料を支給することで、納める法人税を減らす効果があります。

この消費税と法人税で、給料の取扱いが異なることから、消費税が給料を上げにくくする原因となります。具体例を用いて説明しましょう。

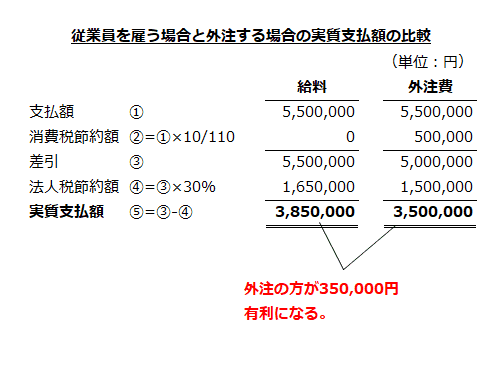

今、ある企業がイラストレーターに仕事を依頼しようと考えています。報酬は年間550万円です。

イラストレーターに仕事をしてもらう方法としては、外注と雇用の2つが考えられます。独立して仕事をしているイラストレーターに外注するか、イラストレーターを雇用して給料を支給するかです。なお、外注の場合も雇用の場合も、イラストレーターに同じ質の仕事をしてもらえますから、企業が受け取る成果物に差はないものとします。

そこで、社長は、経理部長にイラストレーターを雇用するのと外注するのと、どちらが安上がりになるかと訊ねました。すると、経理部長は、外注した方が年間35万円経費を抑えられるので、外注すべきだと答えました。

ここで、経理部長が、なぜ外注の方が35万円経費を抑えられると答えたかを見ていきましょう。これは、差額収益原価分析という手法を用いて説明できます。

まず、雇用した場合から考えていきましょう。

イラストレーターに支払う給料は年間550万円です。法人税率は30%としましょう。

給料は、法人税では経費として認められるので、イラストレーターに支払った給料550万円も経費に計上できます。そうすると、その分だけ利益が減るので、法人税を節約できます。法人税の節約額は、経費に法人税率を乗じて求められます。この場合は、550万円に30%を乗じた165万円が法人税節約額です。

したがって、法人税節約額を差し引いた実質的な給料の支払額は385万円になります。

実質的な給料の支払額

=給料 × (1-法人税率)

=5,500,000円 × (1 - 0.3)

=3,850,000円

次に外注した場合を見ていきます。

外注費には、消費税が含まれるので、550万円のうち50万円について仕入税額控除を受けられます。これは、消費税節約額になります。

外注費の仕入税額控除

=5,500,000円 × 10/110

=500,000円

また、外注費550万円から消費税50万円を差し引いた500万円については、法人税で経費と認められますから、500万円に30%を乗じた150万円が法人税節約額になります。

外注費の法人税節約額

=5,000,000円 × 30%

=1,500,000円

よって、外注した場合の経費の実質負担額は、550万円から、仕入税額控除50万円と法人税節約額150万円を差し引いた350万円になります。

外注した場合の経費の実質負担額

=5,500,000円 - (500,000円+1,500,000円)

=3,500,000円

イラストレーターを雇用した場合の給料の実質支払額385万円より、外注した場合の経費の実質負担額350万円の方が、35万円少ないので、社長は外注を選択することになります。

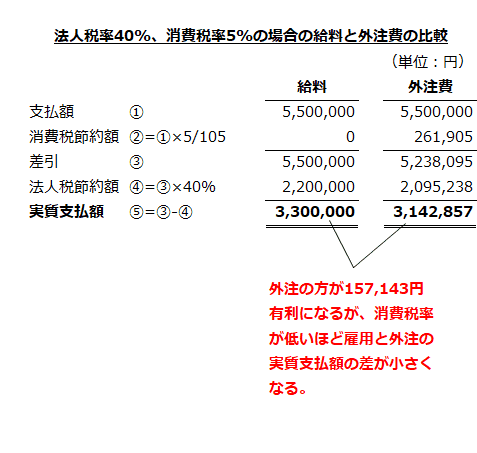

2000年頃は、法人税率が40%、消費税率が5%でした。この時も、同じ条件でイラストレーターに仕事を依頼すると、外注の方が157,143円有利でしたが、2023年現在と比較すると雇用との差は小さかったです。1989年の消費税導入時の税率3%で計算すれば、雇用と外注の差はもっと小さくなります。

このように消費税率を上げれば上げるほど、雇用より外注の方が利益に有利に働きますから、企業は同じ仕事をしてくれるなら、雇うより外注を選びます。

以前、安倍さんが総理大臣の時、経済界に賃上げをお願いしていましたが、同時に消費税率を5%から8%、8%から10%と引き上げました。これでは、企業にとっては、給料(賃金)を増やしたり、人を雇ったり、政府のお願いを受け入れるほど税負担が重くなります。

賃上げを求めるのであれば、「消費税を廃止して、法人税率を引き上げる」と言うべきだったんですね。消費税がなくなれば、雇用と外注で利益に差が出なくなります。また、法人税率が上がるほど、給料の支給額を増やすことで法人税節約額も増やすことができます。

このように会計の視点で見ると、消費税率の引き上げは賃上げに不利に働くのです。

ただし、消費税率の引き上げだけが賃上げを抑えているのではありません。最近、本やネット記事で「○○に大切なたった1つのこと」といったタイトルを見ることが多くなっています。世の中、ある結果に対して原因が1つでないことはいくらでもあります。複数の原因が1つの結果を生み出していることの方が多いのではないですか。

日本の給料が上がらないのも、消費税率の引き上げだけが原因ではありません。複数の原因があって給料が上がりにくくなっているのです。従業員を1人雇えば、毎週1台高級車を売れるとの予測が立てば、年間1,000万円の給料を支給しても安いくらいです。消費税率が上がろうが、関係なく、従業員を増やすでしょうし、そのために給料も上げるでしょう。

他の条件がほぼ同じであれば、消費税率が上がるほど、企業は、雇用より外注を選ぶようになるのです。

消費税を廃止して法人税率を上げれば税収は維持できる

消費税を廃止すると、税収が減るとの批判がありますが、代わりに法人税率を引き上げれば税収を維持できます。

消費税は、売上税ではなく付加価値税なので、利益に課す法人税とほとんど同じです。同じような仕組みなら、どちらか一方を残せば良いだけです。賃上げに不利に働く消費税を廃止すべきでしょう。

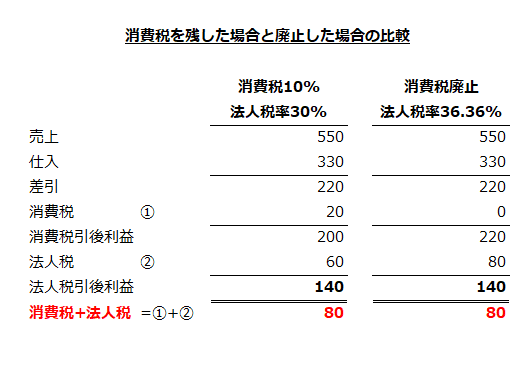

消費税を廃止し、法人税率を36.36%にすれば、消費税率10%、法人税率30%の場合と税収は同じになります。何度も登場しているA社を例に現在の法人税率を維持し消費税も残した場合と消費税を廃止し法人税率を36.36%にした場合の計算を以下に示します。

どちらも、A社が納める税金は80で同じです。

だったら、税務署に消費税と法人税の2つの申告書を提出するより、法人税の申告書だけを提出する方が事務処理の手間が省けて良いじゃないですか。

ただ、消費税は、給料に仕入税額控除を認めていなかったので、法人税率を36.36%に引き上げただけでは税収は減ります。そのため、法人税率は、もっと高くしないと今の税収を維持できなくなります。2000年頃と同じ40%くらいまでの引き上げが適切かもしれませんね。

なお、消費税と給料の関係については、以下の記事で、もう少し詳しく説明していますので、ご覧になってください。

収益認識に関する会計基準の公表で消費税と会計で売上が一致しなくなった

2020年3月に「収益認識に関する会計基準」が公表されました。

これにより、消費税の売上高と企業の決算書(財務諸表)に計上される売上高がまったく一致しなくなっています。

以前から、両者の間に差はあったのですが、その差が「収益認識に関する会計基準」の公表で拡大しています。そのため、経理で働いている人たちは、帳簿に記入する際、消費税の売上と財務諸表の売上の両方に合わせて金額を計算しなければならなくなりました。さらに2023年10月からインボイス制度が始まると、経理の仕事はもっと増えます。

消費税を「収益認識に関する会計基準」に合わせて改正することも考えられますが、それをすると、小規模事業者の負担が増えてしまいます。

だったら、「収益認識に関する会計基準」を廃止したら良いじゃないかと思うでしょうが、そうできない理由があります。

レジェンド問題で日本企業の資金調達に支障が出る

2000年頃、日本企業がアメリカで資金調達をするために財務諸表を英文に翻訳し開示していました。

ところが、この頃、アジア経済危機が起こっており、日本も証券会社や銀行が次々に破綻していたこともあって、日本企業の財務諸表に添付される公認会計士の監査報告書に「この財務諸表は日本でしか通用しない会計基準で作成しています」といった注意書を記載するよう、アメリカの5大会計事務所に要求されました。

確かにこの頃の日本の会計基準は、米国会計基準や国際的な会計基準とは異なったところがありました。そのため、日本の会計基準も、財務諸表の国際的な比較可能性を保つために改正したり、新しいものを公表したりしていました。

「日本でしか通用しない」なんていう注意書があったら、アメリカの銀行や投資家はどう思いますか。

「日本企業は、なんか危ないんじゃないか」

「貸した資金を回収できないんじゃないか」

「ある日、突然、株が紙切れになるんじゃないか」

いろんな不安を感じますよね。

そうすると、日本企業は、アメリカでの資金調達が難しくなり国際的な競争力が低下しかねません。

そのような苦い経験があるので、日本の会計基準も国際的な会計基準との調和を図っており、「収益認識に関する会計基準」も国際的な会計基準と同等の内容となっています。

もしも、日本の会計基準が独自の歩みを進めていたら、やがてガラパゴス会計基準となり、日本企業の財務諸表は国際的に認められなくなっていたかもしれません。

だから、「収益認識に関する会計基準」を廃止して、日本でしか通用しない消費税に合わせた会計基準を作成することはできません。

世界各国で活動する日本企業が、国際的な会計基準に従って財務諸表を作成しているのに消費税のようなガラパゴス税(略してガラゼー)のために足を引っ張られるのは、国際競争力を低下させることにならないでしょうか。

インボイス制度の経過措置の期間に消費税廃止の検討を

2023年10月1日からインボイス制度が始まりますが、適格請求書発行事業者以外(免税事業者や消費者など)からの仕入について、ただちに仕入税額控除が認められなくなるわけではありません。

経過措置があるので、2029年9月末までは以下の割合で、適格請求書発行事業者以外からの仕入につき、仕入税額控除が認められます。

2026年9月末までは仕入税額相当額の80%

2029年9月末までは仕入税額相当額の50%

免税事業者の方は、急いで適格請求書発行事業者(課税事業者)の登録をしなくても、経過措置の期間にどうするかじっくりと考えてください。その間に年間売上が1,000万円を超えるかもしれませんしね。

ここまで消費税とインボイス制度の基本的な仕組みを解説してきました。

もう、消費税の基本的な仕組みは理解できましたよね。そして、インボイス制度の何が問題なのかも理解できたかと思います。

上記のようにインボイス制度には経過措置の期間が設けてありますが、この期間は、国会での消費税廃止の議論の期間にしてもらいたいですね。

なお、この記事を書くにあたって、以下のウェブサイトから素材をお借りしました。ありがとうございます。

ご支援いただけると大変うれしく思います。 いただいたサポートは、ウェブサイト「知っとく会計学(https://kaikegaku.net/)」の運営費の一部に使わせていただきます。