消費税の免税事業者に益税が発生していたのか具体的に計算して検証してみよう

2023年10月1日から、消費税の適格請求書等保存方式(インボイス制度)が始まりました。

インボイス制度が始まる前は、SNS等で議論が活発に行われていましたが、インボイス制度が始まってからは少し落ち着いてきた印象があります。

とは言え、大多数の国民が消費税に誤解を持ったまま始まったインボイス制度ですから、今後、再び議論が活発化すると思います。

インボイス制度開始前の消費税に対する誤解として、最も多かったのが、免税事業者が益税を得ているというものです。この益税については、ほとんどの人が直感で話をしているだけで、まったく検証されずにインボイス制度が始まりました。今回は、インボイス制度開始前に免税事業者が本当に益税を得ていたのかを具体例を用いて検証していきます。

なお、ここから先は、以下の内容を自分の言葉で説明できる方が読み進めてください。

仕入税額控除がどのようなものか

インボイス制度がどのようなものか

上記の内容がよくわからない方は、いったん以下の記事に目を通してから、今回の記事を読み進めてください。

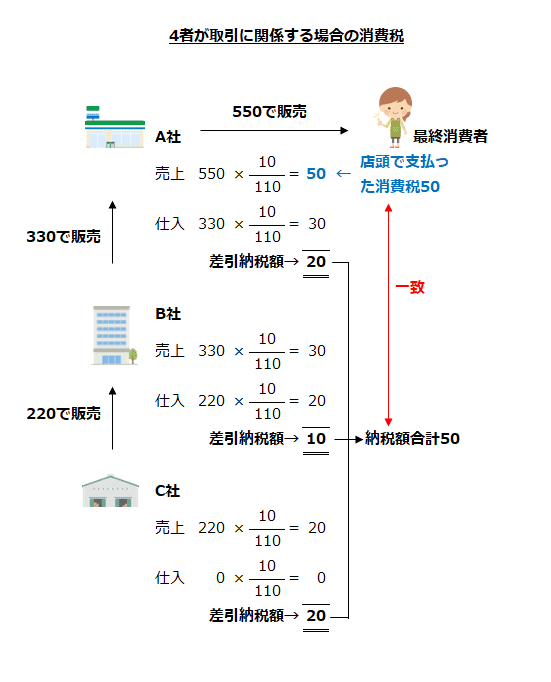

4者間取引の場合の消費税

まず、最終消費者、A社、B社、C社の4者が登場する場合の消費税について簡単に解説しておきます。なお、消費税率は10%とします。

最終消費者

最終消費者は、A社の店舗で商品を550(税込)で購入します。

A社

A社は、B社から330(税込)で仕入れた商品を最終消費者に550(税込)で販売しています。

売上=550

仕入=330

利益=220

B社

B社は、C社から220(税込)で仕入れた商品をA社に330(税込)で販売しています。

売上=330

仕入=220

利益=110

C社

C社は、自社で製造した商品(原価ゼロ)をB社に220(税込)で販売しています。

売上=220

仕入=0

利益=220

以上の条件で取引が行われた場合、最終消費者がA社に支払った代金550に含まれる消費税は50になります。そして、A社、B社、C社の3社が納めた消費税合計額は50となり、最終消費者がA社に支払った代金に含まれる消費税50と一致します。この取引を図にすると以下のようになります。

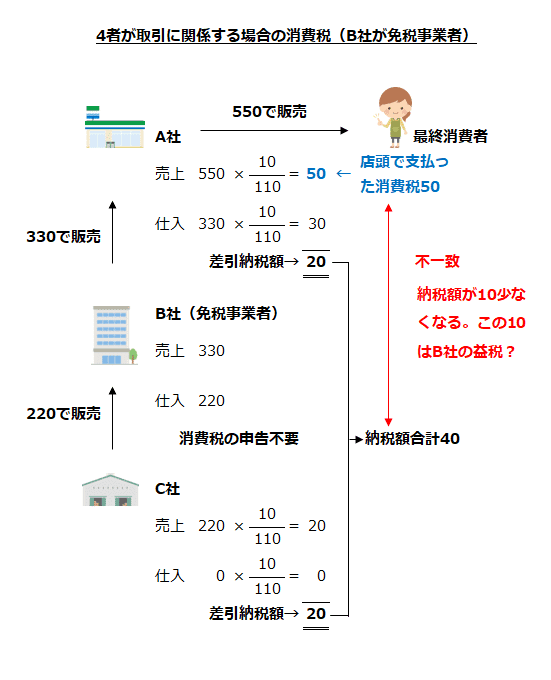

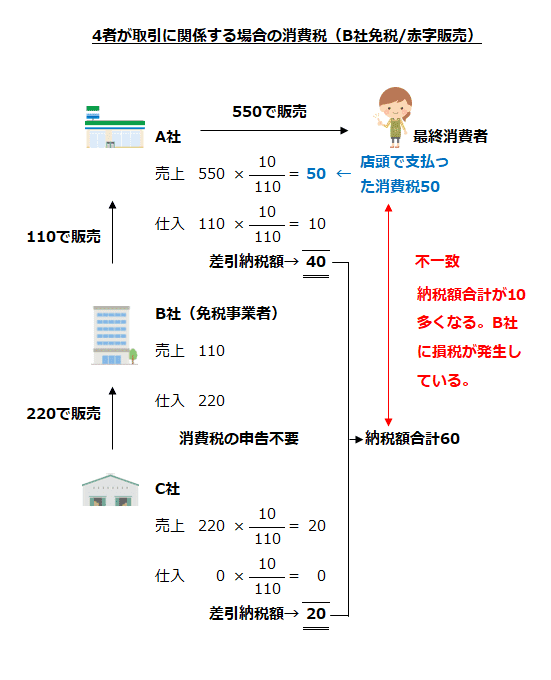

B社が免税事業者だった場合の4者間取引の消費税(インボイス制度開始前)

次に上記の4者間取引で、B社が免税事業者だった場合を見てみましょう。なお、インボイス制度開始前を前提としています。

最終消費者がA社の店舗で支払う代金に変化はないので、代金550に含まれる消費税は、B社が課税事業者だった場合と同じく50です。

また、A社の納税額20とC社の納税額20も、B社が課税事業者だった場合と同じです。

B社は、免税事業者なので、消費税を納める必要はありません。したがって、税務署に納められる消費税は、A社の20とC社の20の合計40となり、最終消費者が支払った代金に含まれる消費税50より10少なくなります。

少なくなった納税額10は、B社が課税事業者だった場合に納める10と一致します。それゆえ、B社が免税事業者だった場合、この10がB社の懐に入っており、益税が発生していると言われていました。

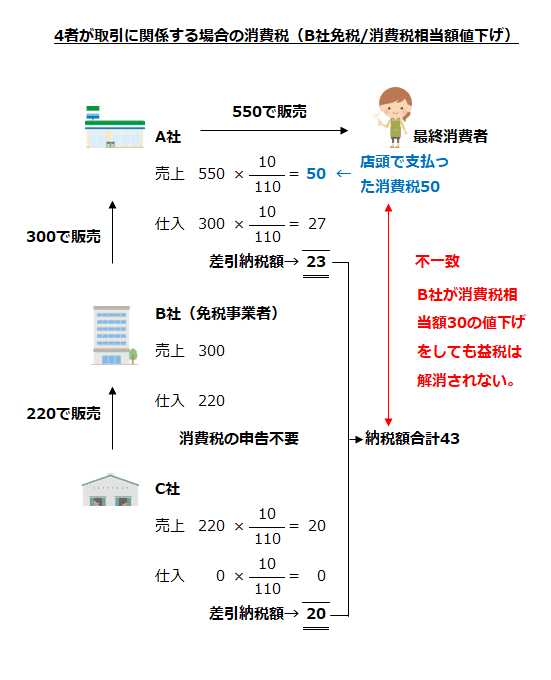

免税事業者が消費税相当額を値下げしたら益税は解消するか(インボイス制度開始前)

上の2つの例で、B社は課税事業者の場合も免税事業者の場合も、330で商品を販売しています。ここで、B社が免税事業者だった場合には、消費税相当額30を差し引いた300で販売すべきだとの批判がありました。

では、この批判に応えて、免税事業者のB社が30の値下げをして300で販売した場合に益税10が解消されるかを検証してみましょう。

A社の納税額

C社は、B社の値下げの影響を受けないので、納税額は20で変化はありません。また、B社も、値下げはしましたが、免税事業者のままなので消費税の申告をする必要はなく、納税額はゼロです。

したがって、B社が30値下げした影響は、A社の納税額に表れるはずです。計算してみましょう。

A社の売上げに係る消費税

=550 × 10/110

=50

A社の仕入れに係る消費税

=300 × 10/110

=27

A社の納税額

=50 - 27

=23

納税額合計

A社の納税額は23、C社の納税額は20なので、納税額合計は43になります。

納税額合計

=23 + 20

=43

B社が値下げをする前の納税額合計が40だったので、3だけ益税が解消されたことになります。でも、最終消費者が支払った代金に含まれていた消費税は50なので、まだ一致していません。

益税解消額の計算

なぜ、B社が、売価に含まれる消費税相当額30の値下げをしたのに益税が解消されないのでしょうか。

ちょっと考えてみましょう。

B社が原価220に上乗せした利益(付加価値)は110でした。この当初上乗せした利益110のことを原始値入額といいます。

益税相当額10は、原始値入額110に対するものです。そのため、益税解消額は、益税相当額に値下額を原始値入額で除した値を乗じた金額だけ解消されることになります。文章だとよくわからないので計算式を示します。

益税解消額

=益税相当額 × 値下額/原始値入額

上の式に先ほどの益税相当額10、値下額30、原始値入額110を当てはめれば、益税解消額は3となります。

B社が30値下げした場合の益税解消額

=10 × 30/110

=2.73

≒3

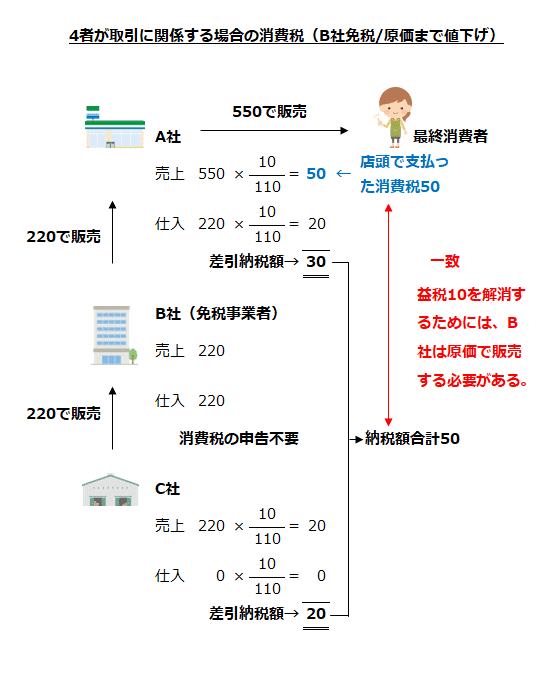

そうすると、益税だと言われている10を全額解消するためには、B社は原価に上乗せした利益(付加価値)がゼロになるまで値下げする必要があります。つまり、B社の値下額が110であれば、益税が発生しないことになります。

B社が110値下げした場合の益税解消額

=10 × 110/110

=10

これで一件落着…

なわけないですよね。

このような主張がまかり通れば、免税事業者は原価に1円も利益を上乗せできなくなります。

免税事業者が赤字販売をした場合はどうなるか(インボイス制度開始前)

免税事業者が、原価で販売すれば益税が発生しないことがわかりました。

では、免税事業者が原価を下回る売価で商品を販売した場合、納める消費税額はどうなるでしょうか。

原価を下回る売価で販売したら赤字になるから、そんな前提はあり得ないと思うかもしれません。でも、赤字販売は、身近でよく経験しているはずです。例えば、夕方のスーパーで、弁当や総菜に値引きシールが貼られている場合です。値引きしても原価を上回る価格で販売できている商品もあるでしょうが、中には、原価を下回っている商品もあるはずです。

また、衣料品だと、夏に売れ残ったTシャツをディスカウントストアに原価以下で買い取ってもらうこともあるはずです。

ということで、免税事業者のB社が、C社から220で仕入れた商品をA社に110で販売した場合の消費税を計算してみましょう。

A社の納税額

C社は、B社が赤字販売した影響を受けないので、納税額は20で変化はありません。また、B社も、免税事業者のままなので消費税の申告をする必要はなく、納税額はゼロです。

したがって、B社が赤字販売した影響は、A社の納税額に表れます。

A社の売上げに係る消費税

=550 × 10/110

=50

A社の仕入れに係る消費税

=110 × 10/110

=10

A社の納税額

=50 - 10

=40

納税額合計

A社の納税額は40、C社の納税額は20なので、納税額合計は60になります。

納税額合計

=40 + 20

=60

最終消費者が支払った代金に含まれる消費税相当額は50だったので、納税額は10多くなります。この10はなんでしょうか。

もしも、B社が課税事業者であれば、赤字販売をした場合、消費税の還付を受けられます。しかし、免税事業者の場合は消費税の還付を受けられません。

多く納税した10は、赤字販売をしたB社が課税事業者だった場合に還付されたであろう金額と一致します。でも、B社は免税事業者なので、10の還付を受けることはできません。

こういう場合、なんて言うんでしょうね。免税事業者が消費税を納めなくて得していることを益税と言ってますから、免税事業者が還付を受けられず損している場合は損税と言うのでしょうか。とりあえず、ここでは損税としておきましょう。

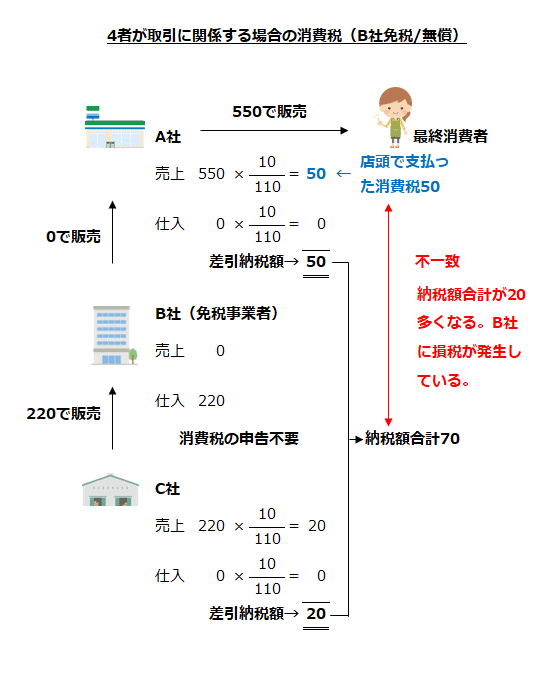

免税事業者が無償で商品を提供した場合(インボイス制度開始前)

免税事業者のB社が、赤字販売をした場合にB社に損税が発生することがわかりました。

ここで、もっと極端な例を使って、損税を見ていきましょう。

もしも、免税事業者のB社が、A社に無償で商品を譲渡したらどうなるでしょうか。こんな前提は、まずありえないのですが、後の話とも関わってくるので検証しておきます。

A社の納税額

C社は、B社が無償譲渡した影響を受けないので、納税額は20で変化はありません。また、B社も、免税事業者のままなので消費税の申告をする必要はなく、納税額はゼロです。

したがって、B社が商品を無償譲渡した影響は、A社の納税額に表れます。

A社の売上げに係る消費税

=550 × 10/110

=50

A社の仕入れに係る消費税

=0 × 10/110

=0

A社の納税額

=50 - 0

=50

納税額合計

A社の納税額は50、C社の納税額は20なので、納税額合計は70になります。

納税額合計

=50 + 20

=70

上の図を見ればわかるように最終消費者が支払った代金に含まれる消費税は50、納税額合計は70であり、税務署に20多くの消費税が納められることになります。この20は、免税事業者のB社がC社から仕入れた商品代金220に含まれる消費税20と一致します。

ここからわかるのは、免税事業者のB社が、赤字販売をした場合、最大で20の損税が発生するということです。つまり、免税事業者は、最大で仕入れに係る消費税の全額について損税を被るリスクを負っているのです。

無償譲渡は、通常はあり得ません。

ただし、大地震の発生、疫病の大流行などで、事業を休止し、販売できなかった商品を処分することはあり得ます。この場合、課税事業者は仕入れに係る消費税の還付を受けられますが、免税事業者は仕入れに係る消費税の還付を受けられません。

「免税事業者は益税で得をしていた」と批判する人はいても、「免税事業者は損税を負担するリスクがある」と擁護する人はいませんよね。

免税事業者のB社が、売価110で赤字販売をした場合でも、顧客の立場からは、10の消費税を上乗せしているように見えるので、B社に損税が発生していることに気づきません。顧客が、B社の仕入に220かかっていることを知っても、赤字販売をしているだけで、損税をB社が負担しているとは思わないでしょう。

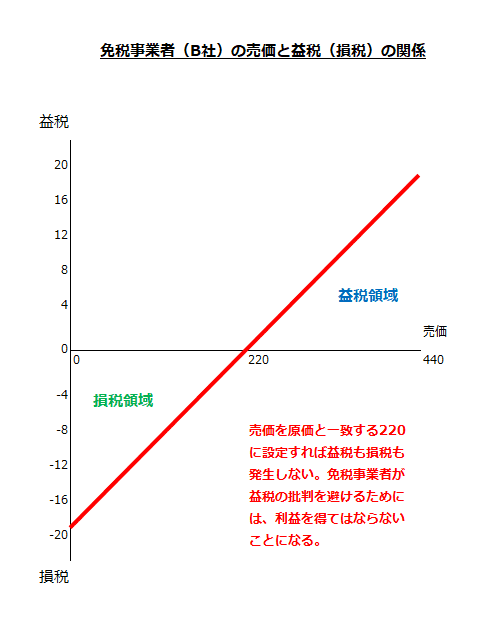

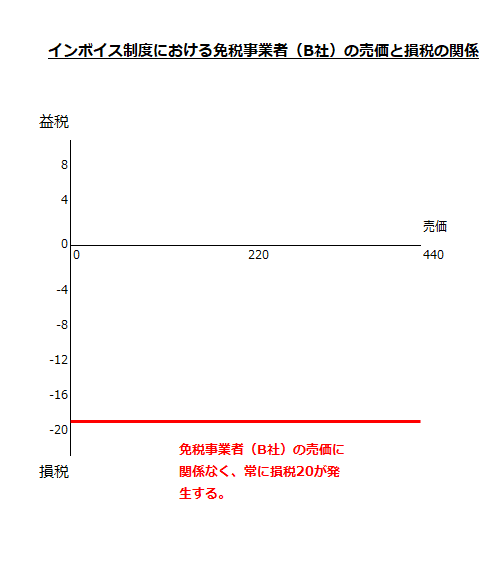

免税事業者のB社の売価と益税(損税)の関係をグラフにすると以下のようになります。

このグラフを見れば、免税事業者が、原価よりも、高い売価で販売すれば益税、低い売価で販売すれば損税が発生することがわかると思います。免税事業者が、益税も損税も発生しないようにするには、売価と原価を一致させる必要があります。これでは、利益が出ません。

免税事業者に益税が出ないように売価を設定しろと言うのは、免税事業者は1円も儲けてはダメだと言っているのと同じですよね。

免税事業者は、益税で得することもあれば、損税で損することもあるのです。それを意識するかどうは別として、免税の恩恵を受けるためには損税のリスクを負担しなければなりません。免税と損税が交換条件になっているんですね。タダで、消費税の申告が免除されているわけではないんですよ。

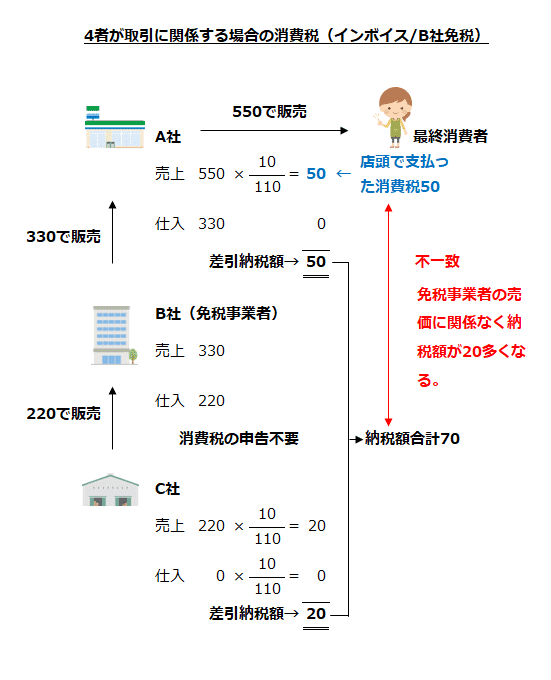

インボイス制度の開始で損税しか発生しなくなった

ここまでは、インボイス制度開始前に免税事業者が取引に関係した場合の消費税について見てきました。ここからは、インボイス制度開始後の免税事業者が取引に関係する場合の消費税を見ていきます。

取引条件は、インボイス制度開始前のB社が免税事業者だった場合と同じとします。

A社の納税額

インボイス制度が開始された場合も、C社の納税額は20です。また、B社は、インボイス制度開始後も免税事業者なので、消費税の申告は必要なく、納税額はゼロです。

上の2社と異なり、A社は、免税事業者のB社から商品を仕入れているので、仕入れに係る消費税を売上げに係る消費税から差し引くことはできず、インボイス制度開始前よりも納税額が増えます。

A社の売上げに係る消費税

=550 × 10/110

=50

A社の仕入税額控除

=0

A社の納税額

=50 - 0

=50

納税額合計

A社の納税額は50、C社の納税額は20なので、納税額合計は70になります。

納税額合計

=50 + 20

=70

インボイス制度開始後の消費税の計算を図示すると以下のようになります。

免税事業者のB社から商品を仕入れているA社は、B社が設定する売価に関係なく、仕入税額控除はゼロとされます。したがって、A社の売価が550で一定であれば、B社から商品をいくらで仕入れようと50の消費税を納めなければなりません。そのため、インボイス制度の開始により、納税額合計は免税事業者が設定する売価と関係なく70となり、常に損税が20発生します。

ところで、インボイス制度開始前に損税が20発生するのは、どんな場合だったでしょうか。

そう、免税事業者のB社が、A社に無償で商品を譲渡した場合でしたよね。つまり、インボイス制度は、課税事業者が免税事業者から商品を仕入れた場合、常に無償譲渡を受けたと仮定して納税額を計算することになるのです。

先ほど、インボイス制度開始前にB社が無償で商品を譲渡する取引なんて非現実的だと思ったことでしょう。その非現実的な前提で、消費税額を計算させるのがインボイス制度なのです。

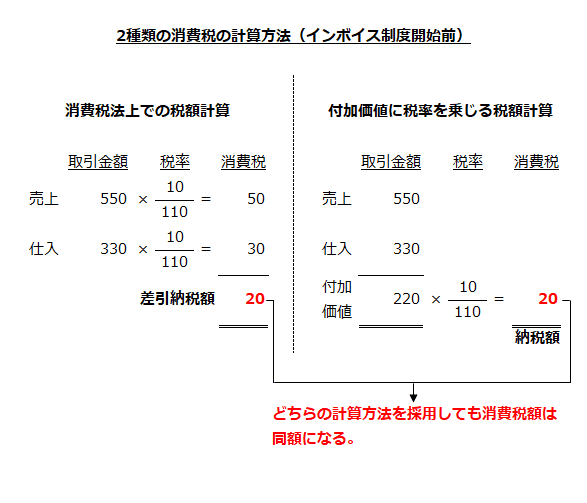

消費税額の計算方法は2種類ある

ここで、いったん消費税の計算方法のおさらいです。

消費税は、付加価値に課される税金です。付加価値は、事業者が上乗せした利益のことです。先ほどのA社の場合、330で仕入れた商品に220の利益を上乗せし550で販売しているので、付加価値は220になります。

現在の消費税は、売上げに係る消費税から仕入れに係る消費税を差し引いて、付加価値に対する税額を計算する仕組みになっています。参考のため、もう一度、A社の納税額の計算を示しておきます。

A社の売上げに係る消費税

=550 × 10/110

=50

A社の仕入れに係る消費税

=330 × 10/110

=30

A社の納税額

=50 - 30

=20

このA社の納税額20が正しいかどうかは、付加価値220に110分の10を乗じて求めた金額と一致しているかを確かめればわかります。

付加価値から求めた納税額

=付加価値 × 10/110

=220 × 10/110

=20

付加価値に110分の10を乗じて求めた金額は20なので、最初に計算したA社の納税額20は正しいと確認できました。

消費税は付加価値税なので、付加価値に直接消費税率(110分の10)を乗じて納税額を計算するのが、あるべき姿と言えます。

現在の消費税の計算方法は、一見すると付加価値に課税していないように思えますが、求めた税額を110分の10で割れば、間接的に付加価値を計算できるので、消費税が付加価値に課す税金であることがわかります。

消費税額から計算した付加価値

=納税額 ÷ 10/110

=20 ÷ 10/110

=220

このように付加価値税(消費税)は2種類の方法で計算可能です。

ちなみに法人事業税の付加価値割は、上の図の右側の計算に近い方法で計算します。

利益は、付加価値から人件費、利子、家賃などを差し引いて計算しますが、法人事業税の付加価値割の計算では、利益に人件費、利子、家賃を加算して付加価値を算定し、それに税率を乗じる仕組みになっています。

法人事業税の付加価値割は、資本金が1億円を超える会社が納めなければなりませんが、それ以外の会社が付加価値割を納めていなくても益税だと騒ぐ人はいませんよね。

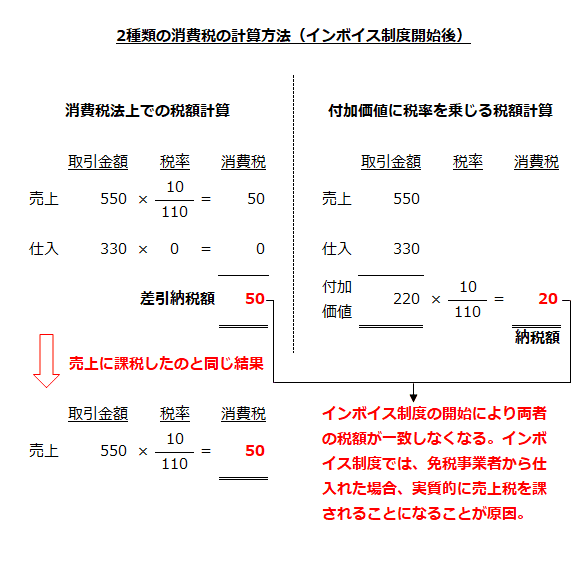

インボイス制度の開始で消費税の性格が2種類になった

先ほども述べたように消費税は付加価値税です。しかし、インボイス制度の開始により、付加価値税とは言えない状況が出てきました。

インボイス制度下では、課税事業者は、適格請求書発行事業者以外(免税事業者や個人)から仕入れた商品について、仕入税額控除を受けられません。そのため、仕入れに係る消費税を売上げに係る消費税から差し引けなくなり、当該課税事業者の税負担が増すことになりました。

これにより、課税事業者が、適格請求書発行事業者以外から仕入れた商品を販売した場合、消費税法が定める方法で計算した税額と付加価値に110分の10を乗じて計算した税額が一致しなくなっています。

先ほどのA社を例にすると、インボイス制度開始により仕入税額控除が受けられなくなったので、納める消費税額は50になりました。

この50は、付加価値220に110分の10を乗じて計算した税額20と一致しません。

付加価値から計算した税額と納める消費税額が一致しなくなった以上、課税事業者が、適格請求書発行事業者以外から仕入れた商品を販売した場合に課される税は付加価値税ではなくなっています。

では、この税は、いったい何なのでしょうか。

売上税ですね。

誰がどう見ても売上税です。

A社の売上550に110分の10を乗じて求めた50を納税するのですから。

ということで、インボイス制度の開始により、消費税は以下の2種類の性格を持つことになりました。

適格請求書発行事業者から仕入れた商品の販売=付加価値税

適格請求書発行事業者以外から仕入れた商品の販売=売上税

仕入税額控除は消費税額を求めるための単なる計算上のテクニック

インボイス制度の開始により、消費税には、売上税と付加価値税が混在する結果となりました。

本来、付加価値税だった消費税の一部が売上税になってしまったのは、これまで見てきたように、課税事業者が適格請求書発行事業者以外から仕入れた商品を販売した場合に仕入税額控除が受けられなくなったからです。

もう一度、付加価値税がどんな税だったか思い出してください。

付加価値税は、事業者が上乗せした利益(付加価値)に課すものでしたよね。それなら、商品を仕入れた相手が適格請求書発行事業者(課税事業者)かどうかは関係なく、正しく算定された付加価値に税率を乗じて計算すれば良いだけです。

先ほどのA社の場合だと、330でB社から仕入れた商品に220の利益(付加価値)を上乗せして550で販売していますから、220の付加価値が正しく算定できれば良いのです。B社が適格請求書発行事業者かどうかは関係ありません。ただ、A社が220の利益を上乗せした事実が確認できれば良いだけ。

現在の消費税の計算は、売上げに係る消費税から仕入れに係る消費税を差し引く方法を採用しています。

売上げに係る消費税だけを計算して納税した場合、それは売上税になります。納める消費税が付加価値税と言えるためには、ここから仕入れに係る消費税を必ず差し引かなければなりません。例えB社が免税事業者だったとしても、A社の付加価値税を正しく計算するためには、B社の売価に消費税が含まれているという前提の下で仕入れに係る消費税を計算しなければならないのです。

すなわち、適格請求書発行事業者以外からの仕入に対しても、仕入れに係る消費税を擬制して仕入税額控除を適用するから、付加価値に対して正しく課税できるのです。

仕入税額控除は、正しい付加価値を間接的に計算するためのテクニックに過ぎません。益税とか損税とかは、虚構です。その虚構が事実のように見えるのは、以下の理由からでしょう。

納める消費税額を売上げに係る消費税から仕入れに係る消費税を差し引いて計算している。

請求書、領収書、レシートなどの金額は、本体価格に消費税が上乗せされる形で記載される。

特に「2」は、商品の代金に消費税が加算されていますから、商品代金以外に消費税が請求されているように錯覚しても仕方がないでしょう。

インボイス制度は、その国民の錯覚につけこんで導入したように思えてなりません。インボイス制度を考えた人も錯覚していたのかもしれませんが。

ここまでの内容から、消費税の免税事業者に益税が発生していたと言うことはできません。付加価値に税率を乗じて消費税額を計算する方法を採用していれば、免税事業者に益税が発生していると言う人は出てこなかったのですから、現在の消費税の計算には、国民を誤解させる欠陥があると言わざるを得ません。

会計の世界には重要性の原則がある

インボイス制度の導入により、消費税収が年間2,000億円ほど増えると言われています。一方で、インボイス制度に対応するために事業者に発生する費用は年間4兆円ほどと言われています。得られる利益より費用の方が多いので、インボイス制度を始めた意味はないと言えるでしょう。

このように利益より費用が上回る場合、企業会計原則では、あるべき会計処理を採用せず簡易的な会計処理を採用できるとする重要性の原則を定めています。インボイス制度も、会計の視点で見れば、重要性の原則から廃案になるべきものです。

もう少し重要性の原則について説明します。

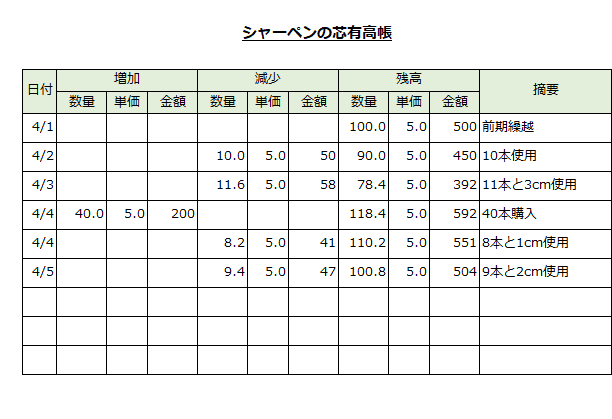

例えば、仕事で使うシャーペンの芯を購入したとします。1ケースに40本入っており、価格は200円だったとしましょう。

この場合、シャーペンの芯を購入した日に200円の消耗品費を計上するのが一般的ですが、これは本来あるべき会計処理ではありません。

シャーペンの芯は40本で200円ですから、1本当たり5円です。

シャーペンの芯を消耗品費として計上するのは、ケースから取り出してシャーペンに入れた時です。この時、1本の芯を入れたのなら5円を消耗品費として計上します。

しかし、この処理方法も、厳密には正しくありません。毎日、仕事を終えた時にその日にどれだけシャーペンの芯を使ったかを計測して消耗品費に計上する必要があります。

具体的には、すり減った分だけを消耗品費とします。

試しに使っていないシャーペンの芯の長さを測ったところ、6cmありました。私が持っているシャーペンは、芯が1cmくらいまで短くなると書けなくなりますから、使用できる部分は5cmです。

今日の仕事終わりにシャーペンの芯の長さを測ったところ、昨日より1cm短くなっていたとします。この場合、使用したシャーペンの芯は以下の計算より1円となるので、消耗品費1円を計上します。

使用したシャーペンの芯の原価

=5円 ÷ 5cm × 1cm

=1円

シャーペンの芯は、未使用分がどれだけ残っているかも記録しておかなければならないので、以下のようなシャーペンの芯有高帳を作成して、毎日の増減と残高がわかるようにしておく必要があります。

こんなことするの面倒ですよね。

時給1,200円で働いている方が、この作業に毎日1分費やしていたら、20円の人件費が発生します。1円の消耗品費を正しく記帳するために20円の費用を費やすのは経済合理性を無視しています。

確定申告は年に1回行いますが、シャーペンの芯1ケースなんて1年で消費しきるのですから、購入した時に200円の消耗品費を計上しても、毎日使用した分を消耗品費に計上しても、1年間に発生する消耗品費は200円で同じです。確定申告にも影響しません。

そんな無駄なことをさせないために重要性の原則が定められているんですね。

これをインボイス制度に当てはめるとどうでしょうか。

いちいち領収書に記載されている登録番号を調べる手間が事業者に発生するだけで、何の価値も生み出していません。登録番号が正しいことと領収書に記載されている金額が正しいことは別ですから、インボイス制度が始まっただけで、正しい納税額を計算できるわけでもありません。

そもそも、仕入額が正しいかどうかは、見積書、請求書、納品書、領収書、銀行の預金通帳、小切手の耳など、複数の証拠を照合することで確認されます。領収書に適格請求書発行事業者の登録番号が記載されているだけで、仕入の事実を確認することはできません。

インボイス制度は、納税者の手間を増やしただけですね。

消費税率の引き上げを伴わない増税もあり得る

さて、インボイス制度の開始により、消費税率が現在の10%から、12%、15%と引き上げられていくのではないかという噂を耳にする機会が増えてきました。

消費税率を引き上げると、多くの国民が増税に気づき、政府にたくさんの批判が寄せられます。だから、消費税率の引き上げは難しい面があります。でも、消費税の増税は、消費税率の引き上げを行わなくても、やろうと思えばできます。

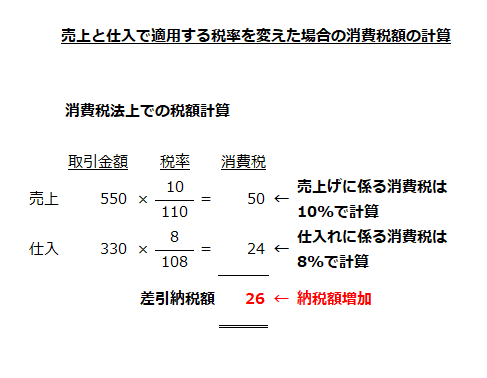

例えば、売上げに係る消費税の税率は10%で据え置き、仕入れに係る消費税の税率は8%に引き下げるという方法です。

先ほどのA社の例では、330で仕入れた商品を550で販売し、20の消費税を納めていました。この20という税額は、売上げに係る消費税と仕入れに係る消費税を同じ10%で計算した結果求められたものです。

もしも、仕入れに係る消費税の税率を8%とした場合、納める消費税額は26になります。

こんなおかしなことをするのかと思うかもしれませんが、インボイス制度の経過措置では、免税事業者からの仕入について、仕入税額相当額の一定割合を仕入税額として控除できるようにしており、これが、上記の計算とよく似ています。

2026年9月30日までは、免税事業者からの仕入につき、仕入税額相当額の80%について仕入税額控除を認めています。この経過措置は、売上げに係る消費税の計算に適用する税率と仕入れに係る消費税の計算に適用する税率を実質的に異なるものとしています。

インボイス制度の経過措置は、最終的に2029年9月30日まで認められます。その後に消費増税をする場合、消費税率は引き上げず、仕入れに係る消費税の計算に適用する税率を引き下げる可能性があります。こっちの方が、国民が増税に気づきにくいですから、政府にとって好都合かもしれませんね。

理屈に合わない税額計算はいくらでもある

上のような理屈に合わない計算を採用するはずがないと思うかもしれませんが、税の世界では、理屈に合わない計算がいくらでもあります。

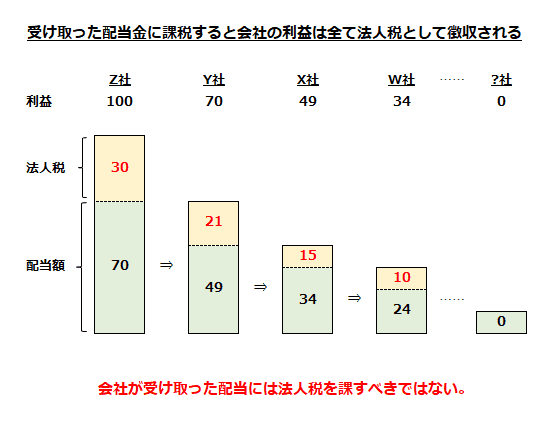

例えば、法人税の場合、他社から受け取った株式の配当金については課税すべきではないとするのが理論的に正しいのですが、現在の法人税では、一部の配当に対して課税しています。

会社が受け取った配当に課税してはならないのは、会社が稼いだ利益に何重も課税され、最終的に利益の全部が政府や自治体に吸い上げられるのを防止するためです。

ここにZ社という会社があったとしましょう。Z社は、100の利益を上げ、そのうち30%につき法人税を納めたとします。そうすると、税引後の利益は70となり、これを株主に配当することになります。

Z社の株主がY社だったとしましょう。Y社は、Z社から70の配当を受け取ります。その70に30%の法人税が課されると手元に残るのは49です。

Y社の株主がX社で、Y社がX社に49の配当をした場合、X社はその30%の15を納税するので、手元に残るのは34になります。

このようなことが、延々と続けられていくと、最終的にZ社の利益100の全てが納税されますから、会社が他の会社から受け取った配当については課税しないことになっています。

ところが、会社が受け取った一部の株式の配当金については、その50%や80%に課税することになっています。このような理屈に合わない課税は、他にもあります。

消費税だって、仕入れに係る消費税の計算に適用する税率を引き下げて増税するのは、非現実的なことではありません。

インボイス制度だって、理屈に合わない増税ですよね。

なお、この記事を書くにあたって、以下のウェブサイトから素材をお借りしました。ありがとうございます。

ご支援いただけると大変うれしく思います。 いただいたサポートは、ウェブサイト「知っとく会計学(https://kaikegaku.net/)」の運営費の一部に使わせていただきます。